商业银行汇率风险压力测试实证分析

徐淑娆 李登明

商业银行汇率风险压力测试实证分析

——以招商银行为例

徐淑娆,李登明

(南京林业大学 经济管理学院,南京 210037)

摘 要:我国人民币汇率机制改革以来,汇率的变动在逐渐扩大,商业银行因不利汇率变动而导致的汇率风险也在逐渐增加。压力测试作为一项有效的风险管理技术,可以有效识别汇率风险,正在被越来越多的商业银行所接受。通过利用招商银行2017年外汇资产负债数据,应用净汇总敞口模型对招商银行汇率风险的压力进行测试,验证压力测试在汇率风险管理中的具体运用,并在此基础上就商业银行汇率风险防范提出相关建议。

关键词:商业银行;汇率风险;压力测试

中图分类号:F832.33 文献标志码:A 文章编号:1673-291X(2019)03-0063-03

引言

2015年11月30日,国际货币基金组织执行董事会正式批准人民币加入特别提款权(SDR)货币篮子,汇率变化受金融资产属性影响,汇率变动幅度增大。汇率的波动使得商业银行在外汇交易业务中,以外币计价的资产负债发生价值涨跌,从而使商业银行遭受损失。所谓汇率风险是指汇率的变动会给交易人带来损失的可能性。自经济全球化的不断加深,我国金融市场的开放程度不断加深,商业银行的外汇交易业务在不断增长。外汇业务越多,商业银行因为所持有的外币资产负债在币种之间的错配以及金融市场做市而持有的头寸可能会存在汇率风险。尽管汇率的变动有一定的规律可循,但意外的汇率变动仍会给商业银行带来潜在收益风险,所以商业银行需使用相关管理手段防范风险。

从风险管理技术手段方面来看,压力测试弥补了传统风险管理技术存在的不足;从汇率风险计量方面来看,压力测试可以测量极端市场环境下的风险,是商业银行重要的管理技术手段。基于商业银行对于汇率风险缺乏一定的管理意识,所以本文应用压力测试对商业银行汇率风险进行研究,对汇率风险的管理措施提出建议。

一、商業银行汇率风险压力测试——以招商银行为例

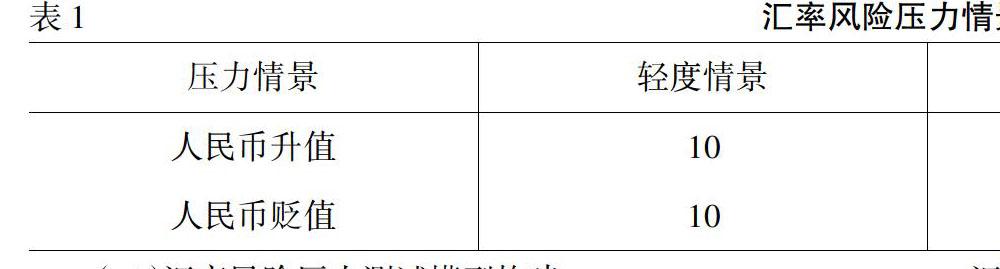

(一)汇率风险压力测试情景设置

自2005年7月20日,我国开始实行浮动汇率制度,至今已有十三年。根据2005—2018年人民币兑美元以及人民币兑港元的历史走势,我们发现人民币兑美元和人民币兑港元的汇率虽然一直处于波动之中,但在2005—2015年十年间总体走势呈现下降趋势,处于升值状态。从2015年中至今,人民币汇率呈震荡格局,但“人民币汇率单向贬值对中国弊多利少,中国决不会走靠人民币贬值刺激出口的路”[1],人民币贬值行情不会长期维持。基于上述判断,我们构建压力测试情景(如表1所示)。

(二)汇率风险压力测试模型构建

商业银行进行外币经济交易时,容易受到汇率波动影响,主要涉及外汇资产和外汇负债。而银行持有的以外币计价的外汇资产负债不匹配会产生外汇风险敞口。一般计算外汇风险敞口方法有总汇总敞口、净汇总敞口和汇总短敞口三种模型方法[2]。根据招商银行特点,我们采用净汇总敞口方法对其汇率风险进行压力测试。

1.净汇总敞口

以外币形式存在的相关资产负债会随汇率的变动而发生价值变动,可能会是商业银行收益受损。而外汇风险敞口可以测算相关外币资产负债的不匹配程度,该模型用于外币币种高度相关情况之下,公式为:

其中,NAP是指净汇总敞口,L 表示各币种形成的长敞口,S 表示各币种形成的短敞口。

2.外汇变动损益

其中,△e 代表商业银行外汇汇率变动值,△FC是指商业银行以本币计价的外币变动损益。

在运用汇率风险压力测试模型前,我们需要计算商业银行所持有的外币之间的相关性,以此确定计量汇率风险的外汇敞口公式。鉴于招商银行的持有外币主要为美元和港元,在此主要计算美元与港元的相关性。我们取2014年6月10日至2018年3月30日的汇率中间价为观察样本,计算其相关系数。

首先计算汇率对数收益率,然后再计算美元与港元的对数收益率之间的相关系数。其公式为:

其中,rt指外币的第t日的汇率对数收益率,lnpt指外币的第t日的汇率中间价,lnpt-1指外币的第t+1日的汇率中间价。

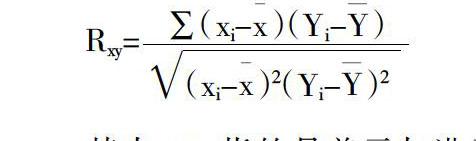

根据所得到的美元与港元的汇率对数收益率序列,计算其相关系数的公式:

其中,Rxy指的是美元与港元之间的相关系数,Xi表示2014年6月10日至2018年3月30日美元汇率对数收益率,表示的是美元汇率对数收益率的平均值,Yi表示2014年6月10日至2018年3月30日港元汇率对数收益率,表示的是港元汇率对数收益率的平均值。

相关系数的取值范围在-1至1之间,当相关系数为0时,表示完全不相关;当相关系数绝对值为1时,表示完全相关。此时,两变量之间具有线性函数关系。

根据中国人民银行货币政策二司公布的2014—2018年人民币汇率中间价,可以计算出美元与港元之间的相关系数为0.9842192,此相关系数大于0.8,为高度相关关系。因此,在计算汇率风险时选择净汇总敞口模型。

(三)实证分析

以招商银行为例的净汇总敞口模型推演中,首先计算2017年末招商银行的以外币计价资产负债头寸,然后计算在该汇率净敞口下,汇率的变动对相关外币造成的损益大小,从而评估银行的风险承担能力。

招商银行2017年12月31日的外汇资产负债统计(见表2)。

由本文表2可知,美元外汇敞口为29 872百万元,港元外汇敞口为38 776百万元,所以外汇风险净敞口为:483 392-418 512=64 880百万元。

在现行的汇率浮动制度下,根据表1所设置的汇率风险压力情景,我们可以计算外汇变动损益金额,结果(见表3)。

(四)测试结果分析

招商银行资本净额统计表(见表4)。

根据上述数据分析可以看出,从招商银行外汇资产与外汇负债的数额来看,存在资产负债净头寸,且敞口为正,这表明招商银行的以外币计价的资产大于负债,存在一定的汇率风险。根据所设置的压力情景,我们可以得出以人民币计价的外币损益在重度压力情景即人民币浮动30%下的变动额度绝对值19 464百万元,该数值小于招商银行的核心一级资本净额,所以汇率风险在招商银行的承受能力范围之内。

随着市场外汇交易的频繁以及招行外汇交易业务的增加,招商银行的外币持有额正在增加,其所承受的汇率风险也会相应的增长,所以招商银行需要加强对汇率风险的防范。在现行管理的浮动汇率制度下,一旦汇率激增,伴随着招商银行持有外币数量的上升,其风险的承担能力也会受到波动。所以,招商银行在面对汇率风险时要注意经济市场环境的变化,要能够灵活地应对汇率的变动并及时地调整本行的外汇敞口正负状况。

三、对商业银行汇率风险管理的建议

与西方国家相比,我国商业銀行在汇率风险管理方面缺乏足够的重视,风险管理方面缺乏经验。传统的汇率风险管理方法已经不能满足商业银行发展所需,压力测试作为传统汇率风险管理技术的有效补充,能够弥补其劣势。因此,商业银行应该加强对压力测试技术的研究与运用。在以招商银行为例的汇率风险压力测试的基础上,我们对商业银行汇率风险的管理建议如下:

第一,优化外币结构。汇率风险受商业银行所持有外汇头寸影响,因此商业银行可根据汇率的变动期限,合理匹配商业银行持有币种,规避汇率不利变动所带来的影响。优化本行外汇资产负债的结构,使之尽量匹配,才能为商业银行的发展创造收益。加强商业银行对外汇衍生品交易业务的重视,保持收入方式的多样化,维持发展。

第二,加强风险的识别、管理。压力测试在风险管理中的使用是极为重要的,能够很好地弥补VAR模型的缺陷,商业银行要能准确地掌控市场现状,选择合理的压力测试方法,假设合理的压力情景,进行风险承担能力计量。将有效的风险管理技术应用到日常中去,根据所得风险测试结果,进行风险规划,构建有效管理体系。

第三,加强商业银行之间的交流与合作。顺应经济全球化发展潮流,各个银行之间存在经济合作,彼此相互影响。所以在管理汇率风险时,可以多与其他银行交流管理经验,学习风险管理相关技术。同时由于合作的多方化,所以需要通过交流来知悉合作方的资产负债水平,保证交易收入的安全,更好地调整自身的资产负债结构,优化自身发展。

第四,培养管理人才,提高管理素质。风险管理不是一蹴而就的,风险是随市场变化的,因此面对商业银行(下转136页)(上接65页)可能存在的风险管理短板,应积极引进风险管理人才,以此提高本行管理技术。同时,管理层对于汇率风险的管理意识需要加强,提高管理素质。管理层是风险的决策者,需要提高他们对风险的认识,从而构建良好的风险管理框架。

收稿日期:2018-08-27

作者简介:徐淑娆(1995-),女,江西上饶人,本科,从事企业会计核算、企业风险管理研究;李登明(1970-),男,甘肃武威人,副教授,MBA、Mpacc硕士生导师,从事会计、审计、企业管理研究。