宏观经济指标对股票市场风险溢价影响的实证研究

郭建成 段全伟

摘要:風险溢价波动是股票市场波动的主要来源。本文选取宏观经济主要经济指标和股票市场风险溢价,并截取2008年7月以来的月度数据,建立VAR模型。研究发现,主要宏观经济指标对股票市场风险溢价具有显著的影响。

关键词:风险溢价 VAR模型 宏观经济

一、引言

股票市场是宏观经济运行的晴雨表,在宏观经济运行中起着重要的作用。股票市场的稳定运行对于宏观经济具有重要意义。股票市场的大幅波动不利于发挥股市的筹集资金、优化资源配置、分散风险等功能。根据CAPM理论可知,股票市场波动主要来源于无风险利率的波动和风险溢价的波动,而无风险利率在长期相对稳定,因此风险溢价波动为股票市场波动的主要来源。因此研究宏观经济状态对风险溢价影响具有重要意义。影响风险溢价的因素主要有经济周期,市场流动性,市场预期收益率等。第一,在经济复苏和繁荣时,投资者情绪普遍比较乐观,能够接受比较高的风险溢价;而在经济衰退和萧条时,投资者情绪比较悲观,更倾向于卖出风险证券而持有现金。第二,市场流动性也是市场风险偏好的重要影响因素。当政策宽松时,市场流动性充裕,投资者拥有更多的现金而更愿意买入风险证券。相反,当政策收紧时,投资者会卖出风险证券而持有现金。第三,预期收益率也是影响投资者决策的重要因素。在预期收益率较高时,投资者愿意买入风险证券获利,而在预期收益率低时,卖出风险证券。

二、变量选取与数据处理

(一)变量选取

本文选取的变量有:消费者价格指数(CPI)、采购经理人指数(PMI)广义货币供给量(M2)、10年期国债收益率、上证指数市盈率。首先,CPI、PMI、M2和10年期国债收益率是刻画宏观经济波动的重要指标,因此我们使用这些指标来分析宏观经济波动对与股票市场风险偏好的影响。其次,本文选取上证指数市盈率作为股票市场风险偏好的中间研究变量。根据资本资产定价原理可知,股票市场的收益率为无风险利率与股票市场风险溢价之和。本文使用10年期国债收益率作为无风险利率,使用股票市场风险溢价来衡量股票市场投资者的风险偏好程度。表1为本次研究对象与其指标选择。

根据以上选取的变量,本文从环亚经济数据CEIC DATA数据库中截取2008年7月到2018年8月的数据作为本文所要研究的样本数据。

(二)数据处理

我们知道向量自回归(VAR)模型中所有变量必须是平稳的,因此需要对本文选取的变量和样本进行平稳性检验。对于不平稳的变量,需要进行对数化或者取一阶差分再次检验,直到所有经处理的变量平稳为止。本文使用EVIEWS的ADF单位根检验来检验变量的平稳性。表2为变量的单位跟检验结果。

根据表2对变量检验的结果可知,CPI、LNM2、PMI这三个指标的ADF统计量在5%置信临界值下是平稳的。而10YRBOND、PE和RISKPRICE在ADF统计量分别为-2.735973、-2.000436和-2.246825,对应的绝对值分别小于其在5%置信水平的临界值,因此这三个变量为非平稳序列。对10YRBOND、PE和RISKPRICE这三个变量取一阶差分后再次对这三个变量进行ADF检验,由表2检验结果可知差分后变量的ADF统计量绝对值均大于5%置信水平下临界值从而达到平稳状态。

三、模型的建立与分析

(一)模型建立

本文使用CPI、PMI、LNM2、D10YRBOND、DPE、DRISKPRICE这6个变量建立VAR模型。首先对模型的滞后阶数进行确定,表3为使用EVIEWS得出的检验结果值。根据检验结果,我们可知模型的滞后最优滞后阶数为1。

根据以上确定的最有滞后阶数,本文建立CPI、PMI、LNM2、D10YRBOND、DPE、DRISKPRICE这6个变量的VAR(1)模型。模型表达式如下:

CPI = 0.123*CPI(-1)+ 0.015*PMI(-1)- 0.044*LNM2(-1)+ 0.736*D10YRBOND(-1)- 0.002*DPE(-1)+ 0.043*DRISKPRICE(-1)+ 86.977

PMI = 0.355*CPI(-1)+ 0.760*PMI(-1)- 0.275*LNM2(-1)+ 3.028*D10YRBOND(-1)+ 0.257*DPE(-1)+ 0.333*DRISKPRICE(-1)- 19.931

LNM2 = 0.003*CPI(-1)- 0.001*PMI(-1)+ 0.989*LNM2(-1)+ 0.006*D10YRBOND(-1)+ 0.0003*DPE(-1)+ 0.0009*DRISKPRICE(-1)- 0.105

D10YRBOND = 0.034*CPI(-1)+ 0.0004*PMI(-1)+ 0.022*LNM2(-1)+ 0.312*D10YRBOND(-1)+ 0.026*DPE(-1)+ 0.069*DRISKPRICE(-1)- 3.715

DPE = 0.176*CPI(-1)- 0.109*PMI(-1)- 0.122*LNM2(-1)+ 0.261*D10YRBOND(-1)- 0.034*DPE(-1)-0.339*DRISKPRICE(-1)- 10.597

DRISKPRICE = - 0.169*CPI(-1)+ 0.0356*PMI(-1)- 0.008*LNM2(-1)- 0.349*D10YRBOND(-1)-0.0168179624068*DPE(-1)+ 0.038*DRISKPRICE(-1)+ 15.291

对以上模型进行单位根检验,从图1可知,模型的所有单位跟在落在单位圆内,故本文建立的VAR(1)是稳定的。

(二)Granger因果检验与脉冲响应函数

根据表4的Granger因果检验可知,在DRISKPRICE的方程中,均不能拒絕其他变量不是DRISKPRICE的Granger因果假设。

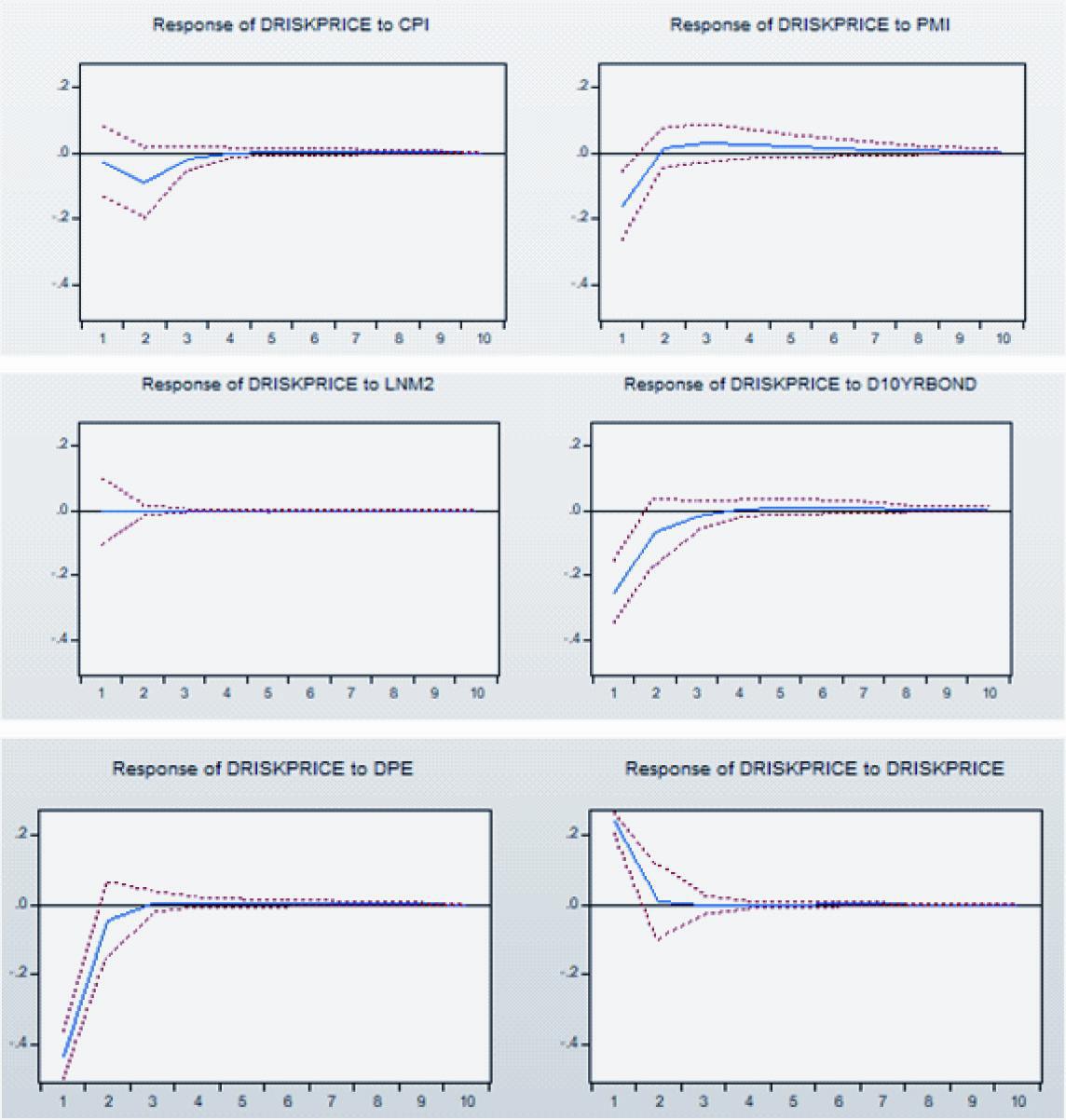

根据Granger因果检验与DRISKPRICE的脉冲响应函数,本文分析了消费者价格指数(CPI)、采购经理人指数(PMI)、广义货币供给量(M2)、10年期国债收益率、上证指数市盈率这些变量对股票市场风险溢价的影响。当给消费者价格指数或风险溢价一个正向冲击时,对风险溢价产生了负影响,随着时间的推移并在第3期时趋于稳定。采购经理人指数,10年期国债收益率与上证指数市盈率对风险溢价产生了正向影响。

四、总结与建议

综合以上的模型分析,本文得出结论,消费者价格指数(CPI)、采购经理人指数(PMI)、广义货币供给量(M2)、10年期国债收益率、上证指数市盈率和风险溢价本身对风险溢价都具有显著的影响。其中消费者价格指数和风险溢价本身对风险溢价具有显著的负影响;而采购经理人指数,10年期国债收益率与上证指数市盈率对风险溢价产生了正向影响。

相比发达国家的股票市场,中国股票市场建立时间短,存在监管不力,监管机制不完善的情况。中国股票市场不成熟的投资者过多。这些因素导致中国股市容易被控制而暴涨波跌。在此情况下,我们股票市场的稳定需要市场参与者与监管机构共同采取措施应对。第一,监管机构需要完善股票市场监管,防止市场的操纵行为,让股票市场正常发挥资源配置功能。第二,建立完善的市场制度。完善的市场制度与法律制度,有利于股市长期健康的发展。第三,加强投资者教育,鼓励成熟投资者参与市场。成熟的股票市场必须需要成熟投资者参与。成熟投资者注重价值投资,而不会跟风追涨杀跌。因此,加强投资者教育对于股票市场的稳定具有重要意义。

参考文献:

[1]寇明婷,杨海珍,汪寿阳.股票价格与宏观经济联动关系研究——政策预期视角[J].管理评论,2018,30(09):3-11.

[2]陈学胜.中国股票市场的三因子时变风险溢价模型研究[J].南方经济,2007(04):67-73.

[3]程兵,张晓军.中国股票市场的风险溢价[J].系统工程理论方法应用,2004(01):14-19.

[4]廖理,汪毅慧.中国股票市场风险溢价研究[J].金融研究,2003(04):23-31.

(作者均就读于中国社会科学院大学(研究生院))