知名投行眼里的2019 年全球经济

编译/ 柏 晶 王茹燕 陶子阳 唐 朝

2018年已接近尾声,我们整理了高盛、瑞银、摩根士丹利、中金等几家知名投行关于全球2019年经济展望的观点,汇总比较了这几家大投行对于世界四大经济体19年经济发展趋势的分析视角和主要预期,试图给大家呈现出一个简洁的国际主流投资行视角以及他们的分歧与一致。

本期将为大家带来各家投行对于全球经济的发展展望,后面几期则会深入到四大经济体(美国、中国、欧元区和日本)独立的去展望其未来经济发展。

站在全球视角,瑞银认为2018年市场信心明显受到了打击——全球调查体现的全球经济增速预期从4.9%降至今年初以来的3.5%,但是经济走软是暂时现象,预计消费和投资水平将在2020年再次加速增长。高盛,摩根士丹利和中金均认为自2018年初以来全球金融条件收紧过后,2019年全球经济可能面临更慢的增速。高盛和摩根士丹利分别预计,全球经济增长将从2018年的3.8%降至2019年的3.5%和3.6%。包括美联储在内的全球央行,将以更慢速度移除政策宽松。同时,贸易摩擦、政治风险、外部环境收紧对新兴市场带来的压力等挑战依然存在。

一、高盛

高盛预计全球经济体经济增长速度将进一步放缓,从2018年的3.8%降至2019年的3.5%,主要原因是美国经济和中国经济都进一步放缓。但是美国的这个经济增长速度还是高于大多数的发达经济体的潜在增长率。我们有望看到劳动力市场持续紧缩,核心通胀率逐步上升,加息政策进一步增强。

(一)全球增速概览

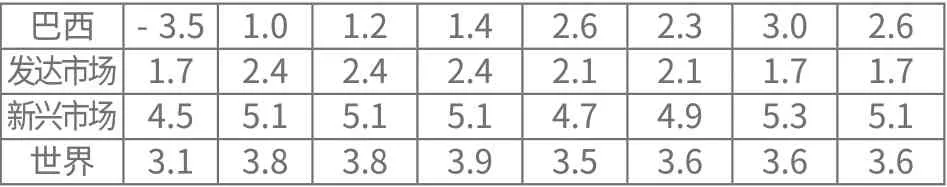

表:全球经济增长率

巴西 -3.5 1.0 1.2 1.4 2.6 2.3 3.0 2.6发达市场 1.7 2.4 2.4 2.4 2.1 2.1 1.7 1.7新兴市场 4.5 5.1 5.1 5.1 4.7 4.9 5.3 5.1世界3.1 3.8 3.8 3.9 3.5 3.6 3.6 3.6

如表所示,高盛目前预期2019年全球GDP将增长3.5%,而大多数发达经济体和中国的GDP增幅将更低。经济增长放缓的部分原因是,一些经济体,特别是德国,正受到产能限制。

(二)美联储收紧货币政策对全球经济的影响

高盛认为,对美联储收紧的货币政策对全球经济的影响的担忧过头了,一方面,新兴市场的溢出效应是真实存在的,其实际国内生产总值比潜在增长率高出全球水平0.1%;另一方面,高盛预计本轮的13次加息中,市场已消化了11次,再往后的利率调整主要是常规化调整,幅度不大。

(三)中美贸易的影响

中国的CAI大幅放缓,从上半年的7.5%降至秋季的6%左右。两个主要驱动因素:第一,信贷增长放缓。第二,对美贸易战的担忧打压了中国的情绪和价格上涨,可能加剧国内需求疲软。虽然美中贸易紧张局势可能会进一步加剧。但高盛的分析表明,这些关税应该对中国经济增长产生适度的负面影响,对美国的宏观影响也是可控的。

总结:高盛对2019年以后的基线预测为全球经济持续增长,接近于估计的3.5%潜在增长率,包括增长率低于趋势数但已经超过充分就业的经济体(如美国),以及那些仍在走出困境的国家(如南欧和中国以外的许多新兴市场)。2019年,经济衰退的风险看起来很低。增长势头仍然相当强劲,金融状况大体宽松,债务增长仍然疲弱(中国是部分例外),通货膨胀是适度的,产出将不会超过其潜力。

二、中金

中金预计2019年全球经济增速同步减速,货币政策收紧节奏变缓。2018年初以来全球金融条件收紧过后,2019年全球经济可能面临更慢的增速。金融条件收紧幅度更大、财政刺激效果较快消退的美国,增速回落将更显著,与其它地区增长差重新收敛。包括美联储在内的全球央行,将以更慢速度移除政策宽松。历史数据显示,全球金融条件在2018年开始整体显著收紧,其中欧元区的收紧开始于更早的2017年。同时,全球大部分股市的下跌提升了股权融资成本。

图预计2019年美国经济增速回落,与欧元区增长重新收敛(如果展示不清可删除)

中金预计,2019年全年实际GDP增速2.5%,年底失业率下降至3.2%左右,远低于4.5%左右的自然失业率。工资增长有望加速,推动通胀继续上升。基准情形下,预计全年核心PCE通胀2.1%,相比2018年的1.9%上升;但若发生中美贸易摩擦加剧、美国对全部中国产品加征关税的极端情形,美国通胀将面临更高的上行风险。

三、瑞银

瑞银预计全球经济增长将从2018年的3.9%降至2019年的3.6%,并且对许多国家2019年的经济增长预期明显低于普遍预期。瑞银对全球经济作出了以下预估:

(一)“低利率持续时间更长”的终结

瑞银表示全球总产出缺口在今年第二季度封闭,平均失业率在1980年以来的最低水平,工资压力在许多发达市场正接近post-GFC高点(日本二十年高点),几个高失业率的欧洲国家的劳动力短缺问题似乎和德国一样严重(3%的失业率),72%的国家的总体通胀率已经超过了央行的目标,这一比例高于2003-2007年经济繁荣时期。从经济上看,全球经济不像是需要更多货币支持的病人。瑞银表示各国央行加息周期的离散度预计会上升,但仍预计维持在历史地位,预计美联储在2019-2020年降息后,应在2021年恢复加息。

(二)周期较晚

工资和通胀压力正在积聚,产出缺口正在缩小,劳动力市场也在缩紧,瑞银评估了之前的120次衰退,发现美国、欧元区和日本当前数据中的行为,与其他经济体在衰退前的行为不一致,这个周期可能会延长,尤其是如果通胀调整速度仍相对缓慢的话。

(三)未来的主要风险

瑞银预测未来的最大上行风险是贸易紧张局势逐步缓解;贸易分歧的影响比想象的大;美国经济增长加速更具结构性。最大的下行风险是如果通胀意外上升,央行就会落在曲线后面;美国财政悬崖比预期的更陡峭;美中关税扩张到所有商品;欧洲外围国家债务市场压力因意大利债务担忧加剧;英国退欧,预估“硬”退欧的全球成本约为美中贸易紧张关系的一半。

(四)与2019年其他机构经济展望共识的分歧

瑞银对很多国家2019年的增长预期都低于共识,包括土耳其(比共识低160个基点)、阿根廷(比共识低200个基点),以及一些亚洲经济体(泰国和马来西亚为80个基点),瑞银对欧元区的预测也比共识低20个基点,总体疲软集中在新兴市场,对日本(明年增长预期为+70个基点)和巴西(明年增长预期为+70个基点)明显高于上述水平。

四、 摩根斯坦利

摩根史丹利认为总体来看全球经济增长正朝着缓和的趋势转变,发达经济体发展缓慢但是新兴经济体在有利的政策组合的支持下将表现良好。美联储暂停加息,美元走弱和油价走软,减轻了新兴市场的外部压力。摩根史丹利预计全球经济增长将从2018年的3.8%降至2019年的3.6%。

2019年全球的宏观前景可能受到以下三个差异的影响:

(一)经济增长

发达经济体增长缓慢,新兴市场企稳。发达经济体的增长在2019年放缓,主要是受美国的推动。宽松的政策有效地稳定了中国的经济增长。外部压力的减弱使新兴市场(除中国)的增长得以支撑,使其重新夺回引领全球经济增长的主导地位。

(二)核心通胀

发达经济体创下新高,新兴市场保持低位。劳动力市场趋紧继续促使工资增长,使发达经济体的核心通胀率逐渐上升。在美国和欧元区,核心通胀率在2019年创造了新的周期高点。相比之下,仍然有利的国内政策组合将新兴市场的核心通胀保持在相对较低的水平。

(三)中央银行

美联储暂停加息,而其他国家继续加息。美联储在第三季度达到中性后暂停加息。欧洲央行和日本央行开始下一阶段的政策规范并将提高利率。新兴市场的实际利率并没有显著上升,而中国的宽松政策则有助于小幅提高整体信贷增长。

2019年全球经济面临的风险:美国企业信贷风险、贸易紧张局势、美元强势和政策不确定性,有可能出现全球衰退。 摩根史丹利认为,美国企业信贷是需要关注的关键风险,而贸易紧张局势可能是最直接的风险,美国和中国贸易谈判的结果也至关重要。