如何发现下一次金融危机

兰德尔·W·福赛思

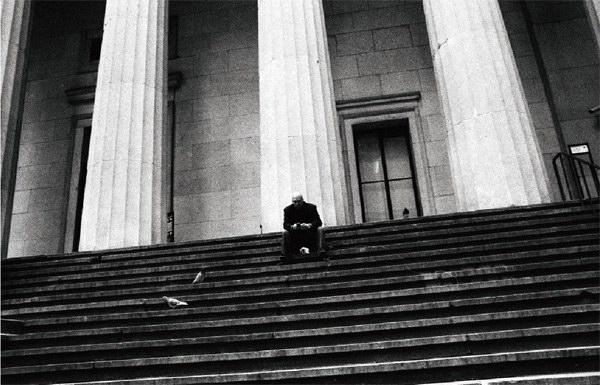

由于全球危机的酝酿、或美国经济放缓、通胀担忧缓和,美联储缩表的可能就此结束。图/视觉中国

十年前的金融危机可谓是1929年大萧条以来最糟糕的经济灾难,但好在这十年和那次危机后的十年大相径庭,虽然在今天美国政治、全球地缘政治和贸易摩擦等一片混乱的背景下,这种差别可能不太明显,但反差已经足够明显,值得我们谢天谢地了。

1929年之后的十年,世界并没完全从大萧条的阴影中走出来;失业率依旧很高,只从最高峰的25%下降到17%。道琼斯工业平均指数是1932年最低点的三倍,但只有最高点的一半,并且25年内都无法回到1929年的水平。

再来看看今天。失业率从两位数下降到4%以下,股市不仅收回了熊市损失并且创下新高;世界局势虽然不算和平,但也没有爆发大规模战争。

不过,人们对十年前雷曼兄弟破产、世界金融体系几乎崩溃的那一幕依然记忆犹新。很多顶尖投资人士并没有充满信心甚至志得意滿,他们更关心出现下一次危机的导火索可能是什么。

牛市顶峰的时候,经常听到的最危险的一句话就是,“这次不一样”,但《巴伦》圆桌论坛常客、瑞士巴尔的Zulauf Asset Management公司总裁FelixZulauf指出,每次危机都和前次不同。

美国政治倒是跟以前“不一样”,但市场并不被充斥新闻的政治闹剧困扰,也不太被贸易和关税摩擦的升级影响,至少现在还不太明显。人们普遍认为,不同于大萧条时代,美国和主要贸易伙伴,特别是中国,不会让争端升级到全面贸易战。

市场最担心的是央行撤掉为提高流动性而注入的数万亿美元资金,这些钱抬高了资产价格,促进了主要经济体长期但缓慢的复苏。

政策制定者虽然没能及早发现2007年-2008年经济危机的出现也没能充分应对,但他们从上世纪30年代的危机中还是学到了一些教训——试着采取与当初截然相反的对策。具体来说,他们实行了量化宽松,关联储、欧洲央行、日本央行以及其他主要央行,用凭空创造的资金大量购买证券,避免了当年的错误——弥尔顿·弗里德曼(Milton Friedman)和安娜·施瓦茨(Annd J.Schwartz)等经济学家认为,大萧条时代最大的错误就是资金供给紧缩。

人们普遍认为,不同于大萧条时代,美国和主要贸易伙伴,特别是中国,不会让争端升级到全面贸易战。

如果从金融资产来看,量化宽松起到了作用。在央行第二次救市时,时任关联储主席伯南克解释说,量化宽松应该会降低按揭贷款和企业债券的利率,从而刺激住房和资本投资;这会提高股价,从而提高消费者财富和信心,进而刺激消费,反过来提高收入和利润。

在这些目标中,实现得最好的是股市。据Wilshire投资管理公司的数据,美国股市价值在关联储推出量化宽松之后三天内,就比在2009年3月出现的最低点增加了337%,即27.8万亿美元。Ydrdeni研究机构发现,关联储、欧洲央行和日本央行资产负债表之和从2008年的4万亿美元左右增加到2018年初的15万亿美元,与标准普尔500指数的上升曲线密切吻合。

不过现在情况在发生改变。2017年10月以来,关联储兑现承诺开始缩减资产负债表,削减资产达2520亿美元。BIedkley Advisory Group的首席投资官Peter Boockvdr指出,2017年四季度,美国、欧洲和日本三家央行购买资产的总净值相当于每月1000亿美元,而到2018年四季度,这一数字将变为零。

“钱袋子一收紧,通常就会开始出现危机。”Zulau催邮件中写道,“美联储资产负债表的扩张从2009年以来帮助抬高了很多资产价格,大规模缩减将产生相反效应,即降低资产价格。”

而全球金融体系最薄弱的环节对这种压力感受最深,即新兴市场,特别是土耳其、阿根廷和南非。

投资银行B.Riley FBR首席全球策略师Mark J.Grant指出,海外也出现其他受压点,特别是意大利。Grant很早就预警过希腊有可能爆发债务危机。意大利极右和民粹党派联盟将于2018年9月底公布预算,“我认为这有可能会点燃导火索”,甚至可能拖累整个欧盟,他说。此外人们还普遍担心中国不透明、负债沉重的金融体系。

但Bleakley Advisory Group的Boockwr指出,央行注入流动性导致的真正的泡沫恰恰在于本应该安全的政府和企业债券领域。未来一两年内,随着央行从量化宽松向量化紧缩过渡,危害将变得越来越明显。而这又将对已经债务缠身的全球经济造成打击。

前达拉斯联储顾问、Money Strong公司创始人Danielle DiMartino Booth在其每周报告中写道:债券泡沫帮助托起股市。过去五年,美国的公司利用低收益率售出9.2万亿美元债券,其中有3.5万亿美元用于回购,并且2018年预计回购股票将价值8500亿美元。

杠杆充斥了经济。Booth引用美林银行首席投资战略师Michael Hartnett的话说,“借钱回购股票是一种杠杆,私募股权是杠杆化的权益证券投资,用国库的钱减税也是做杠杆。”

Stretegas Research Partners公司总裁Jason DeSena Trennert认为私募股权泡沫最为严重。公共养老金平均预计回报在7.6%,远高于债券和股票平衡投资组合的可能回报,因此这些基金和捐赠基金纷纷涌向私募股权,做着遥不可及的梦。结果,数十亿美元的资金都在市场上寻找下一个Uber或Slack。

MacroMavens的总裁Stephanie Pomboy最担心养老金问题,她曾预见到上一次危机将由房产问题触发。目前4万亿美元公共养老金缺口远远超过导致上一次引发金融危机的5000亿美元资不抵债的房产。资产冒险的热潮只会加深养老金的空洞,甚至可能导致政府出来救市,从而让量化宽松变得“像是可忽略不计的误差”,她说。

“当市场开始重新定价,定量投资、被动战略和ETF工具兴起,将数倍放大经济衰退。”她补充说。摩根大通定量战略师Marko Kolanovic此前也表达了类似的观点。

“从主动式到被动式管理的转变,特别是主动式价值投资者的减少,降低了市场预防大规模衰退并从中恢复的能力。”他在研究报告中指出。这也是2万亿美元资产从主动管理和价值投资战略转移到被动式、惯性投资战略的结果。他还补充指出,上述向非公共资产如私募股权、房地产、非流动性信贷工具等的转移减少了公开市场可用的现金池。

Kolanovic还写道,这些变化的结果可能导致民粹主义、保护主义的抬头甚至是贸易战,其市场影响可能仅仅是被推迟了。“下一场危机还可能导致社会关系紧张,就像50年前,1968年发生的那样。”在那之后的十年,全球金融秩序崩溃,通胀飙升,股票回报变成零。

关联储主席鲍威尔最近指出,过去两次经济衰退的前兆都是金融市场过热而不是通胀,此前的经济周期中,正是通胀导致关联储实行紧缩,从而导致了经济衰退。这是否意味着他将继续现有关联储资产负债表及利率的循序渐进的常态化,哪怕导致资产价格有所下降?

或者鲍威尔不敢冒这个险让资产价格下降?BofA ML的Hartnett写道,“华尔街收缩才是通往衰退的最快途径(比如日本、欧洲和中国),而不是大范围的通胀。”正如Kolanovic指出的那样,经济衰退可能产生深远的政治和社会影响。

Zulauf认为,由于全球危机的酝酿、或美国经济放缓、通胀担·比缓和,关联储缩表的可能就此结束。到那时候,资产价格可能会低很多。“人们将需要现金才能获利,以更低的价格购买想要的东西。”他说。那是经济危机好的一面,当然,是对那些能走出危机的人来说。

(翻译:许杨晶晶,编辑:康娟、赵杰,本文首发于2018年9月10日《巴伦》)