区域性金融机构的风险化解

魏益琼 滕智渊 仇树武

摘要: 区域性银行主要包括城商行和农商行,它们在商业银行中占据重要地位。随着城商行、农商行经营规模不断壮大,其面临的金融风险值得关注。本文总结了2014年以来我国区域性金融机构的发展现状、资产特征、产生风险原因并提出相关防范措施。

关键词: 农商行 城商行 不良贷款 金融风险

一、我国区域性金融机构的发展现状

(一)城商行与农商行的崛起

自 20 世纪 70 年代以来,我国城信社、农信社纷纷设立。相关银行设立目的是为弥补传统大银行经营空白,覆盖广大城乡的小微民营企业和农户。城信社、农信社在各个地区的建立,有效运用了社会闲散资金,支持了当地小微企业和农户的发展。1995 年 7 月,国务院发布《关于组建城市合作银行的通知》,开始在全国各城市组建城商行;1998 年 3 月,城市合作银行统一更名为城市商业银行。

(二)城商行、农商行有较高的资产规模存量和规模增速

城商行和农商行主要由城市合作银行、农村信用社改制而来。截至2018年末,全国有城商行134家,已全部完成改制;农商行1427家,尚有812家农信社未完成改制,因此农商行的数量有望保持快速上升趋势。截至2019年上半年,总资产分别达34.34万亿元、23.7万亿元,分别占银行金融机构总资产的12.89%和12.8%。2014-2019年,城商行、农商行规模扩张迅速,截至2019年6月末,同比增速均呈现先减后增的趋势,平均同比增速分别为16.63%、11.69%,2018年6月末,城商行、农商行同比增速降至2015年以来最低,分别为8.74%、5.85%,2019年增速快速增加至11.28%、8.24%。相比之下,我国大型商业银行资产基数大,但同比增长速度低。

二、城商行、农商行资产特征

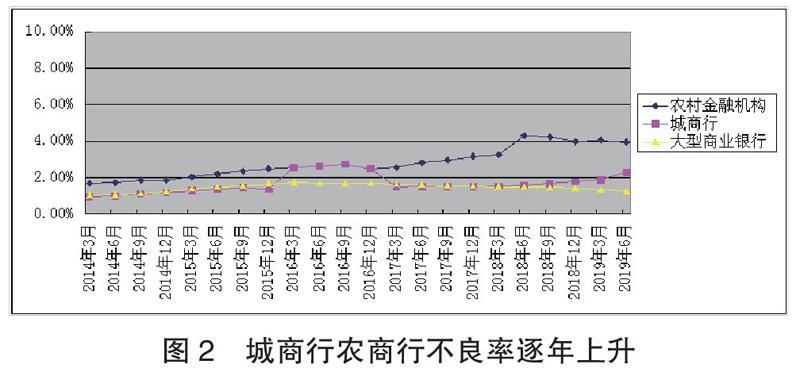

(一)资产质量情况:城商行、农商行不良率上升更快

从资产质量水平来看,城商行、农商行的不良率总体呈波动上升趋势,大型商业银行不良率增幅不大。2014年-2019年,城商行不良资产率由0.94%增至2.3%,年均增速4.34%;农商行则由1.68%增至3.95%,年均增速4.15%;大型商业银行不良率在2%以下轻微浮动,年均增速0.96%。

(二)不良贷款迁徙速度快

存量损失类、可疑类、次级类贷款较同期迁徙呈三级阶梯分布。2019年6月末,城商行次级贷款余额1849亿元,较年初增长202亿元,比去年同期增长52.06%;可疑贷款余额1370亿元,较年初增长661亿元,比去年同期增长125.96%;损失贷款余额552亿元,较年初增长249亿元,比去年同期增长109.09%。农商行次级贷款余额2314亿元,较年初增长60亿元,比去年同期减少10.69%;可疑贷款余额3365亿元,较年初增长731亿元,比去年同期增长27.75%;损失贷款余额187亿元,较年初增长4亿元,比去年同期增长20.65%。

(三)贷款集中度高

区域性银行与全国性银行的区别主要体现在经营地域、客群方面,是服务农户、小微企业的主力军,尤其在小微金融中扮演着重要角色。2018年末,城商行、农商行、大型商业银行用于小微企业的贷款余额(银保监会监管口径)分别为6.26万亿元、6.96万亿元、7.1万亿元,分别占总贷款余额的42.14%、51.49%、12.93%。较2019年年初,城商行、农商行用于小微企业的贷款均有所下降,分别为1.58万亿元、4.07万亿元,占总贷款余额的28.17%、9.63%,高于大型商业银行的4.62%。

三、城商行、农商行金融风险的原因分析

(一)受宏观经济的影响较大

城商行、农商行立足服务农业、小微等实体经济,加之贷款集中度高,受宏观经济的影响较大。一方面,在经济快速发展时,地方民营企业发展更迅速,城商行、农商行可从中获得更高的经济效应;经济走弱时,实体经济疲软,中小企业抵御风险能力弱,信贷质量恶化通过互保链等方式在区域、行业内蔓延,城商行、农商行由于在区域、行业中的集中度较高,难以分散风险,遭受的损失较大型银行会更大。另一方面,农产品价格易受气候、自然资源以及市场环境的影响。农户从事农产品生产的经济效益低,且农户信贷需求主体数量大,高度分散,稳定性较差,风险难以掌控,故贷款清收工作难度大,不良贷款率逐年上升。

(二)资本和规模受限,客户把控能力较弱

随着企业供给侧改革的不断推进,行业集中度呈现大幅提高的态势。区域性银行由于资本和规模限制,主要面对中小企业客群,向大企业渗透的难度较高,对各类客户的把控力弱于大型商业银行。而中小企业客群授信通常有两种模式,第一种是分散独立授信,第二种是围绕核心企业统一授信。区域性银行则较多通过分散授信的方式来开展小微企业融资,面临大型银行的分流以及小型企业独立运作的高风险,区域性银行获客难度较大、资产质量波动更大。

四、进一步防范化解风险的工作措施

(一)从法人机构角度

一是做实农户小额信用贷款,通过压非扩农、压大扩小等措施,释放农户贷款投放空间,保证农户贷款需求。二是在行业集中度进一步提升的背景下,可通过对于核心企业上下游进行延展,批量拓展小微企业客户,并且由于有核心企業的产业链和增信保障,资产质量更为可控。三是强化不良贷款清收,推动不良贷款实现“双降”。

(二)从人民银行角度

一要强化城商行、农商行的风险监测预警。按月监测经营及风险状况,密切关注资产负债、资本充足、盈利能力、资产质量及拨备、流动性情况,准确掌握主要风险点和风险因素,对照监管底线,通过下发风险提示函、约谈高管等方式,落实风险防控责任。二要适时开展稳健性评估。根据银行风险监测的情况,在投保机构风险水平不断暴露,风险状况持续未得到改善时,开展现场评估工作,督促其加强内部管理与风险控制,采取补充资本、限制风险资产扩张、控制较高比例分红等措施,有效控制风险,引导其追逐本源,夯实主业。

(作者单位:中国人民银行靖远县支行)