商业银行中间业务收入对经营绩效影响的实证分析

樊 梦

(安徽大学 经济学院,安徽 合肥 230601)

中间业务是银行在不动用自身资金的情况下,依托技术、平台等为客户办理委托事项收取手续费的业务。商业银行中间业务起步于上世纪七十年代。伴随着金融自由化与金融创新的发展,商业银行传统表内业务已不能满足自身的发展要求,商业银行急需开发风险低、利润高的业务,表外业务即中间业务应运而生。表外业务不占用银行资金,不会影响金融监管当局对银行资本的监管,可分散商业银行的经营风险,并带来收益。

1 文献综述

与国外相比,我国商业银行中间业务起步较晚,但是发展趋势向好。目前,商业银行中间业务大致分为六类,分别为银行卡业务、结算与清算业务、代理服务业务、信贷承诺及贷款业务、托管及其他受托业务和其他业务。

近年来,一些学者对商业银行中间业务收入与经营绩效的关系开展了研究。陈雨潇基于对2010~2015年我国40家商业银行数据的分析认为商业银行中间业务的发展与经营绩效呈正相关,并且中间业务收入与经营绩效之间的关系呈倒U型[1]。陈一洪通过对24家城市商业银行的实证分析得出商业银行非利息收入占比与经营绩效呈正相关的结论,即随着商业银行非利息收入的增加经营绩效随之提高,所以商业银行发展中间业务可达到提高经营绩效的目的[2]。韩嘉会着重研究了银行卡业务对商业银行经营绩效的影响,提出银行卡业务对商业银行经营绩效有显著正影响[3]。王亚就中间业务对不同类型的商业银行的经营绩效的影响进行了研究,他认为中间业务的发展对于国有银行经营绩效有抑制作用,但是对于股份制银行来说,中间业务的发展对其经营绩效起到极大的促进作用,手续费及佣金的增加对股份制银行经营绩效的促进作用尤其显著[4]。王娜对不同类型中间业务对商业银行经营绩效的影响进行实证分析,提出不同类型的中间业务对商业银行经营绩效的影响存在差异,同一类型中间业务对于大型商业银行与中小股份制商业银行影响的显著性也不一样[5]。由此可见,关于商业银行中间业务对经营绩效的影响尚没有统一的认识。基于已有文献资料,本文假设商业银行中间业务对经营绩效起正的促进作用,但是促进作用不是一直存在。

2 理论分析

随着我国市场经济的发展,商业银行中间业务收益占营业收入的比重从20世纪90年代的8.15%增长到现在的22.58%,增加了近2倍,中间业务发展如此迅速,原因可以从外部因素和内部因素两方面分析。

市场经济的发展加速了我国利率市场化进程,央行对利率的管制放松,利率逐渐依据市场变化。利率市场化之前,央行对利率上下限设定了要求,商业银行的主要收入来自于存款与贷款的利率差。利率市场化给银行依赖存贷差的传统业务带来冲击,银行收入减少,不得不将目光投向表外业务。我国银行业发展态势较好,已从国有银行一家独大发展到国有银行、股份制银行、城商银行等多家银行相互竞争。各银行为了争取优质客户,获得大量存款,纷纷推出优惠利率吸引储户,优惠利率的实施使存贷利差进一步缩小,导致银行收入缩减。在利率市场化与行业竞争激烈的情况下,银行不得不进行业务创新,中间业务的重要性被发现,发展迅速[6]。

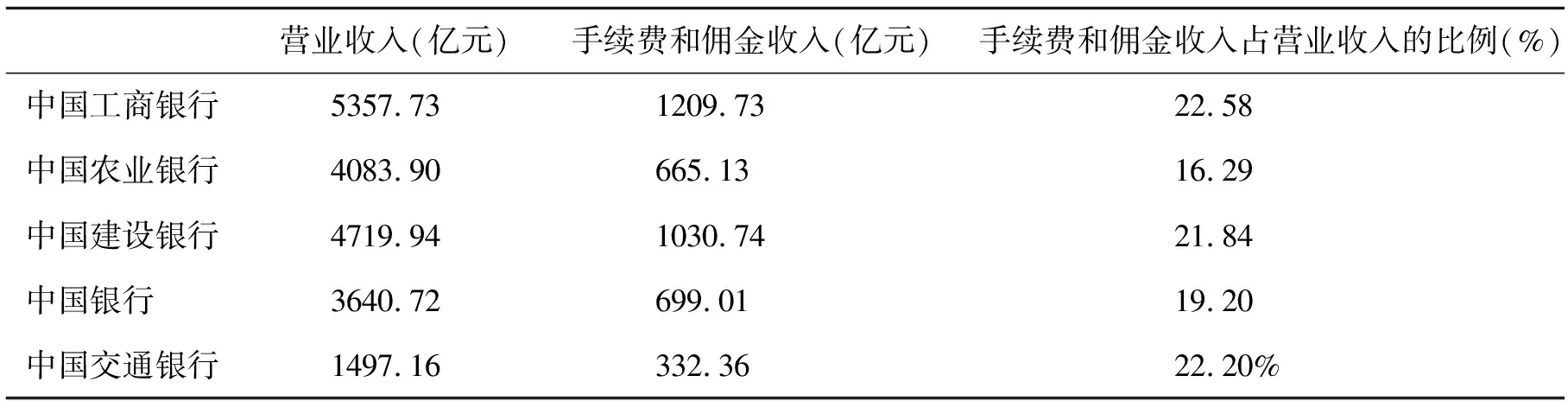

商业银行的传统业务主要是存款业务与贷款业务。存款业务属于负债业务,贷款是资产业务。银行首先要吸收存款,然后运用存款发展贷款业务,进而获得收入。随着互联网经济的发展,直接融资、第三方平台应运而生,人们手里的资金不再只有存到银行这一途径,银行存款来源面临着极大压力,直接导致贷款资金不足,收入减少[7],中间业务的出现缓解了这一问题。银行卡业务、结算中介等中间业务不需要动用银行自有资金,不需要额外的成本投入,利用银行已有的平台与声誉就可为银行带来大量收入,所以利润率较传统表内业务存贷利差高,因此受到各家商业银行的青睐。与此同时,中间业务分散了商业银行的经营风险。商业银行传统业务需要大量资金,一旦资金链出现问题,将面临经营风险。中间业务利用银行现有的平台、资源,不需要动用自有资金,因此中间业务占比增多会降低商业银行经营风险[8]。但与国外商业银行相比,我国商业银行中间业务产品种类较为单一,中间业务收入在营业收入中占比偏低,中间业务风险分散能力有限。截至2017年9月30日,中间业务在营业收入中占比最高的是中国工商银行,占比为22.58%(见表1),这仅是美国商业银行中间业务占营业收入比重在20世纪90年代的平均水平。近年来,我国金融市场体系不断完善,为商业银行发展中间业务奠定了良好的基础。

表1 我国主要商业银行中间业务基本情况

3 实证分析

3.1 变量选取

3.2 数据选取

以12家全国性股份制商业银行2011~2016年年报数据为研究对象,由于2011~2016年中信银行数据有缺失,为了保证实证的准确性剔除中信银行数据,共获取数据396个。

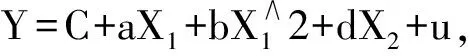

3.3 模型设定

表1 模型回归结果

4 结论与建议

4.1 结论

由实证分析得出以下结论:商业银行中间业务对经营绩效总体上起促进作用,但促进作用不会一直持续,存在一个临界值。理论上商业银行中间业务占营业收入的比例达到58.49%之前,扩大中间业务可以提高经营绩效,达到58.49%后,商业银行不应再扩大中间业务,因为继续发展表外业务,经营绩效是减少的。

4.2 建议

根据实证分析结果和目前我国商业银行中间业务发展情况,我们给出三点建议:

第一,我国商业银行应重视发展中间业务。与国外相比,我国商业银行中间业务的发展空间还很大,现阶段发展中间业务可促进商业银行经营绩效的提高。当前,我国商业银行中间业务产品种类较少,创新性不足,潜力还未完全挖掘。商业银行应积极培养、引进人才,加大对中间业务的研究支出,开发丰富多样的表外业务,充分发挥中间业务盈利性好、分散风险的优势。

第二,抓住互联网机遇,发展中间业务。互联网的蓬勃发展给商业银行带来了一定的冲击,但也给商业银行带来了发展机遇。商业银行应充分利用互联网识别资质优良的潜在客户,吸收优质存款和发放贷款,并利用互联网打造金融平台,方便客户与银行的业务往来。

第三,金融监管部门应完善监管体系,促进商业银行健康、快速发展中间业务。经济稳定、有序发展需要政府与市场共同发挥作用,二者缺一不可。资本市场是高风险与高收益的代名词,商业银行又是资本市场的典型代表。中间业务的出现帮助商业银行分散了传统业务的风险,但是风险仅仅是被分散,而不是被完全遏制,而且中间业务本身也存在风险,因此完善的监管体系是必须的。金融监管部门应进一步规范商业银行中间业务的发展,确保中间业务对商业银行经营绩效促进作用的发挥。