反思问题银行处置措施之“早期干预”

——基于公权与私权冲突之视角

凤建军

一、问题的提出

问题商业银行在市场退出过程中存在着作为公权力的司法权与行政监管权共同对问题商业银行介入干预的问题。基于司法权在一国权力体系中的地位和作用,尤其是其作为正义维护的最终力量和最后屏障之地位,司法权本身的合法性与正当性自是毋庸置疑的,只是可能存在着不遵守司法程序或枉法裁判等司法权行使环节的问题,但这并非本文所要研究的内容。笔者认为,在问题银行市场退出语境下,作为公权与私权冲突体现的银行监管权集中体现为银行监管机构对问题银行所采取的“早期干预”(early intervention)措施上,这主要是因为“早期干预”体现了行政性的银行监管权与商业银行因独立法人资格而享有的财产权与经营权等私权的冲突。绝大多数的学者主要从“早期干预”对问题银行倒闭预防的视角进行研究,但是笔者希望能在此基础上更多地从公权与私权冲突的视角对该制度进行客观的评价与反思,以期该权力的行使在具有正当性的基础上能够使其实际效果尽可能符合制度设计的初衷。

二、“早期干预”措施的正当性基础:问题银行处置与银行业稳健经营

“早期干预”也可以称为“早期介入”或“及时介入”,它是一种行政性监管权在商业银行出现问题时采取的必要纠正措施,通常在西方的学术界被称为“结构化早期介入与解决”(Structured Early Intervention and Resolution,简称SEIR)。[注]See George G.Kaufman,Bank Runs,Causes,Benefits and Costs,Cato Journal 7,1988,pp. 559~588;George G.Kaufman,Bank Failure,Systemic Risk,and Bank Regulation,Cato Journal 16,1996,pp.29~31.早期干预制度的主要目标有二:“第一,维护金融体系的稳定;第二,出于公共利益的考量,将损失(成本)最小化(这里的损失包括纳税人的损失、公共资金的损失、实体经济的损失,以及市场经济所树立的市场竞争规则的损失)。最终的目标还是为了维护公众对银行和金融体系的信任(信心)。尽管存款人利益的保护是存款保险计划的根本性目标,但是这并非早期干预措施的主要目标。”[注]Rosa M Lastra,Cross-Border Bank Insolvency,Oxford University Press,2011,p.59.在本质上作为一种行政性监管手段,早期干预制度存在的正当性基础同样适用于前文所述通常情形下银行金融监管权存在的正当性基础,即依然是法律上利益平衡的结果,经济上对市场失灵的矫正。但是作为一种广义上问题银行市场退出的处置措施,早期干预制度在正当性基础上还应当具有特别针对问题银行市场退出的特殊之处。当商业银行处于不安全、不稳健等状态时,银行监管机构如果能够及时发现并采取相应的措施纠正问题直至关闭该问题银行,对于防止问题恶化导致银行突然倒闭,进而将风险传染给整个银行体系产生银行危机,具有至关重要的作用。

其次,早期干预对于防止银行从事高风险性的经营行为或对经营风险过度放任具有重要意义。因为银行监管机构的早期干预往往是根据银行问题的严重程度而采取不同的干预措施,最终直至将问题银行关闭。对于问题银行而言,当其预见到如果问题严重,早期干预措施是可以将其迅速关闭的,而金融安全网中的救济性措施将无法“享用”,那么其从事高风险经营活动的激励,以及寄希望于“大而不倒”的“侥幸心理”将大大降低,问题银行可能会从自身的角度采取措施将问题予以解决,或将风险降低到尽可能小。

再次,早期干预还对银行改善公司治理具有重要意义。对于一些问题银行而言,形成倒闭风险的主要问题是欠缺完善的公司治理,按照学界和实务界的通说,英国巴林银行的倒闭,表面上是因为期货交易员尼克·里森的违法操作,但本质上则是由于巴林银行糟糕的公司治理,正如尼克·里森自己所言:“其实巴林银行迟早会倒闭,所有人都被授予很大的自主权以求生财之道,而规章制度和风险管理却一塌糊涂,我开设非法账户,以及随后的阪神大地震只是诱因而已。”[注]张华:“搞垮巴林银行的人说:‘我应该去中国找份工作’”,载《南方周末》2011年4月28日,第C17版。因此,早期干预的措施不仅仅是一种问题的事后纠正机制,更重要的还是一种“监管压力”,这种压力无论对问题银行自身而言,还是对问题银行的股东、高管而言,都是客观存在的,因为在监管机构早期干预的措施中可能存在一定的对银行、董事、股东的“限制或惩罚措施”。因此早期干预措施对上述主体所形成的“监管压力”无疑对改善银行的公司治理具有重要的积极意义。

最后,早期干预对于阻止已经陷入破产困境的银行从事对整个银行体系而言不负责任的高风险性行为以及对于尽可能减少社会公众的损失具有重要意义。“如果在一家银行资产现值与债务现值持平,出现资不抵债之前就被关闭,那么存款保险机构和存款人就不会有损失。如果一家已资不抵债的银行继续营业,其股东除了投到银行的股本外不再会有其他损失,他们就会有再赌一把的强烈愿望,换句话说他们就会冒着极大的风险试图捞回老本。”[注]Jonathan R.Macey,The Political Science of Regulation Bank Risk,Ohio State Law Journal 49,1989,p.1277.也就是说,当问题银行存在的问题严重到已经处于资本严重不足的状态时,实际上其已经陷入了破产困境,此时的问题银行更有动力从事高风险的业务,这样的高风险业务对于问题银行犹如“赌博”一般,一旦赌赢则其可能摆脱困境;即使赌输,情况也已经基本上到了最糟糕的境地,大不了倒闭破产而已,因此有研究表明,“一个濒临破产的银行往往会试图去冒更大的风险”[注]〔美〕大卫·福克兹-兰道,卡尔-约翰·林捷瑞恩:《迈向金融稳定的框架》,IMF语言局译,中国金融出版社1998年版,第41页。。银行的倒闭破产虽然是一件正常的事情,是一个正常的经济现象,但是突然的、毫无准备的银行倒闭对于银行体系而言却是危害至深的。因此早期干预措施往往赋予银行监管者以相应的权力与问题银行的管理者和股东进行协商,并对上述人员的利益和权利进行一定的限制,尤其是可能让上述人员对银行倒闭所造成的损失进行一定程度的分担,从而可以防止陷入破产困境的银行“破罐子破摔”,或者“再赌最后一局”而给银行体系造成严重的不稳定影响。即使问题银行真的濒临倒闭破产,通过早期干预能尽可能地保住问题银行的有效资产,并使管理人员和股东分担一部分损失,这对于整个社会公众的利益或公共基金而言,所可能遭受的损失将有所减少。

因此,早期干预作为一种广义上的问题银行处置程序,对于抑制问题银行过度追求高风险性经营,改善银行公司治理,防止问题银行因为突然倒闭而给毫无准备的银行体系造成危机以及尽可能降低银行倒闭给社会公众造成的损失都具有重要的意义,这也构成了早期干预措施存在的正当性基础。

三、早期干预措施的主要内容:以美国和中国相关法制为重点

通常而言,各国有关银行监管的法律制度可能列出一个相对明确的授权清单,列出银行监管机构可能采取的矫正措施,并授权银行监管机构可以根据情况采取下列措施中的一部分直至全部:(1)要求银行遵守分派红利、支出管理费用、贷款或投资交易、存款或债务水平方面的限制性规定;(2)要求银行改变其管理结构和组织机构、改进其管理方式和自我监管制度;(3)要求银行不得进行某些特定的、高风险经营活动(比如持有股票),以确保银行将以一种令人满意的方式开展将来的业务;(4)要求银行逐步增加风险准备金、收回特定贷款、准备增资、关闭分支机构;(5)限制银行吸收存款。监管机构还可以通过对银行许可证进行限制的方式,限制银行的经营行为。[注]See Eva H.G.Hüpkes,The Legal Aspects of Bank Insolvency:A Comparative Analysis of Western Europe,the United States and Canada,Kluwer Law International,2000,p.35.尽管早期干预措施的目的在不同国家的立法上是基本一致的,但是早期干预措施的具体内容在不同国家的立法规定上还是有所差异的。

(一)美国的“立即矫正措施”(prompt corrective action,简称PCA)

监管者基于信息的不对称,以及可能考虑到问题银行一旦严重到要关闭时将要面临的社会与政治压力,甚至可能出于与银行业的良好关系,在何时对问题银行采取介入性的早期干预措施上有时“举棋不定”,而且往往可能更加倾向于晚一点而不是早一点的介入,这就使得监管机构有可能贻误最佳的介入时机,从而导致问题银行的问题更加严重。因此,“对银行监管机构来说,选择恰当的介入时间非常重要。事实表明,不稳健银行的实际情况总是比其账面状况更糟糕”[注]〔瑞士〕艾娃·胡普凯斯:《比较视野中的银行破产法律制度》,季立刚译,法律出版社2006年版,第14页。。为了避免银行监管者因被赋予过大的自由裁量权而在面对问题银行时,在介入的时机和采取措施上的不妥当性,美国1991年通过了《联邦存款保险公司改进法》(Federal Deposit Insurance Corporation Improvement Act,简称:FDICIA)。该法第131节和132节规定了立即矫正措施(prompt corrective action),并将其作为1950年《联邦存款保险法》的第38节和39节。所谓“立即矫正措施”,是指当银行出现法定事由时,银行监管机构要求银行立即采取行动改进所存在的问题。立即矫正措施通行的做法是监管机构依据一定的标准将银行分类,要求或者强制不同类型的银行采取不同的改进措施。[注]参见周仲飞:《银行法研究》,上海财经大学出版社2010年版,第344页。该立即矫正措施主要着眼于银行的资本充足率,不再允许银行出现资本不符合监管要求的情况,尤其是银行资本不足的情况将被严格禁止。其目的在于尽量完善现有的监管规则,以促使监管机构能够采取更为迅速的行动。[注]See Joe Peek,Eric S.Rosengren,Will Legislated Early Intervention Prevent the Next Banking Crisis?,Southern Economic Journal,Vol.64,No.1,1997,p.268.其目标是在银行资本充足率跌至一定水平,但远未导致倒闭时,促使监管者对问题银行采取一定的措施,以减少可能造成的存款保险基金的损失。其基本的监管理念是“河堤并不是突然崩溃的”,问题银行所出现的问题也会有一个从不严重到严重的发展过程,尽早发现问题,尤其是在其还不严重时,采取必要的矫正措施,以尽可能地解决问题。实际上,“美国的立即矫正措施所采取的这样一种强制性规定的原理在于监管规则也必须要服从市场规则,当清楚地看到问题银行确实没有什么改善的话,那么就应该趁早介入以避免给公众资金造成更大的损失”[注]William R White,Are Changes in Financial Structure Extending Safety Nets?BIS Working Paper 145,2004,pp.23~24.。立即矫正措施包括强制性措施和自由裁量性措施,其具体内容如下。

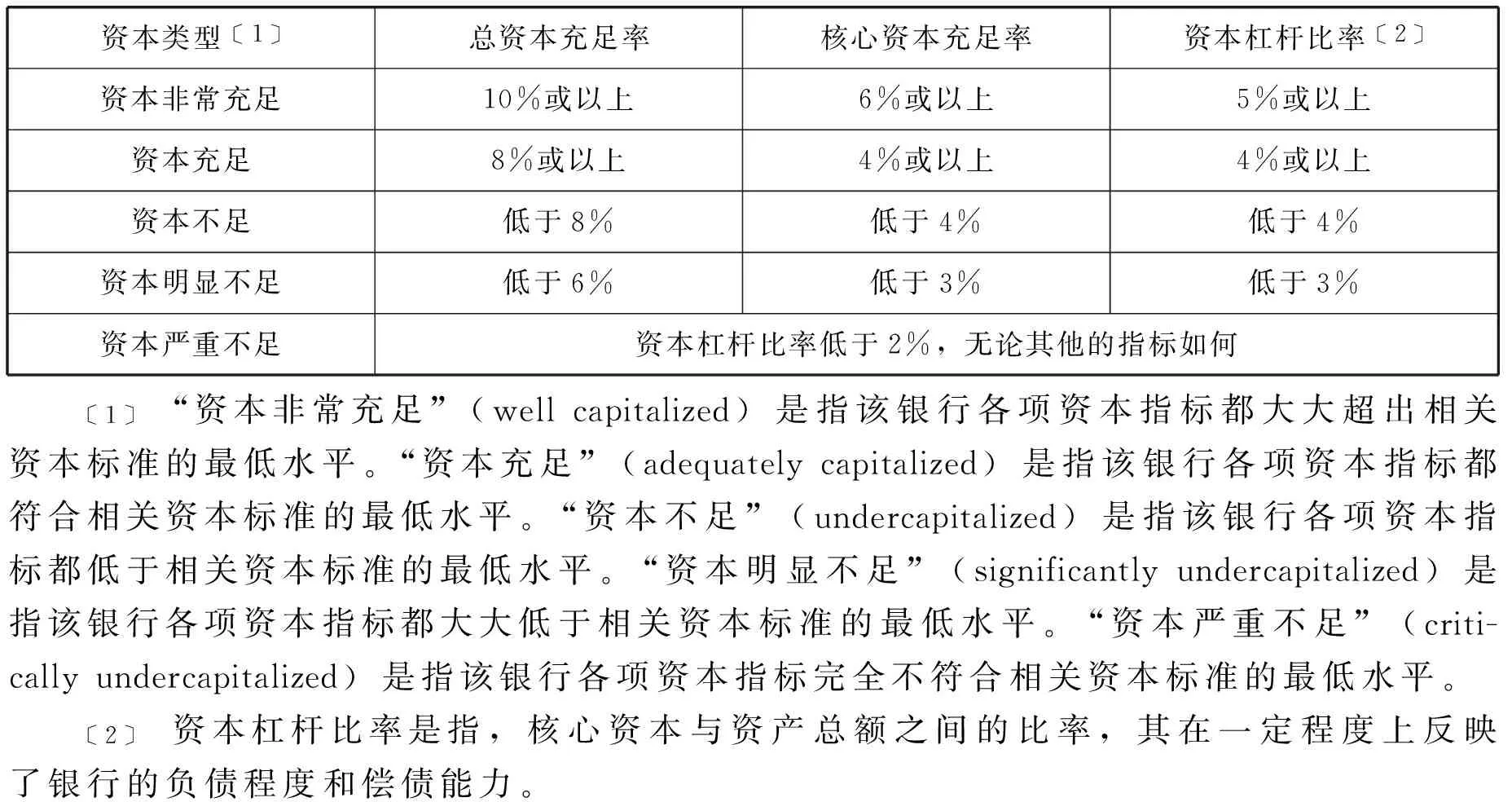

首先,根据美国《联邦存款保险法》第38节的规定,联邦银行监管机构每个季度都根据资本情况将其监管的银行划分为五个等级,具体划分等级及标准如表1所示:

表1立即矫正措施的资本分类[注]See USA 12 USC § 1831o.

其次,由银行监管机构根据银行所处的资本类型状态,采取不同的监管措施。当银行处于资本十分充足和资本充足状态时,监管机构一般不会对其采取任何限制性的措施,除非其因“资本分配或向某个控股人支付管理费”而导致银行资本恶化成为资本不足的银行时,监管机构有权禁止其从事上述行为,一旦银行已经进行了上述行为而导致资本恶化,则会被降到资本不足的银行类型。[注]参见前注〔12〕。除此之外,如果联邦存款保险公司认为一家银行处于“不安全或不稳健”状态或从事“不安全不稳健业务”[注]所谓“不安全不稳健业务”状态是指,最近的检查报告中,银行的资产质量、管理能力、盈利性、流动性中的任何一项被评为低于满意(3级)等级,且一直没有得到改善。See USA 12 CFR § 325.103(d)(2).,其可将该银行从资本十分充足银行降为资本充足银行,可以要求资本充足银行或资本不足银行遵守某些处于下一级资本类型的银行所应遵守的强制性或选择性监管措施。[注]See USA 12 USC § 1831o(g)(1).

对于资本不足银行,监管机构有权对其采取下列强制性矫正措施:(1)对银行恢复其资本的努力进行密切监督;(2)要求银行在法定的时间内(通常为资本不足后45天内),提交一份监管机构认可的资本恢复计划,并要详细说明其如何恢复为资本充足银行;(3)除非银行的资本恢复计划获得批准,并且该资本恢复计划执行的效果与计划是一致的,否则每个季度都会限制其资产增长,以便使其每个季度的平均总资产不超过前一个季度的平均总资产;(4)收购及获取权益、设立分支机构以及开展新业务必须事先经过监管机构的批准。[注]See USA 12 USC § 1831o(e).除此之外,监管机构还可以对银行采取下列自由裁量性措施:(1)要求银行增加资本金;(2)限制银行附属机构之间的内部交易;(3)限制存款利率;(4)严格地限制资产增加;(5)限制从事某些风险业务活动;(6)改善银行管理(调整银行管理者等);(7)禁止从代理行吸收存款;(8)银行控股公司分配资本需要获得批准;(9)要求其放弃财产及机构等。

对于资本明显不足银行,监管机构有权对其采取下列强制性矫正措施:(1)一切适用于资本不足银行所采取的强制性措施和自由裁量性措施;(2)限制向银行高级职员支付报酬;(3)命令增加资本金;(4)限制存款利率。同时监管机构还可以根据实际情形行使自由裁量权,采取一系列选择性监管措施:(1)适用针对资本不足银行所采取的选择性措施;(2)如果未按照要求提交资本恢复计划或者增加资本金,则可以对银行进行接管;(3)如果有必要,也可以采取针对资本严重不足的银行所采取的强制性监管措施。[注]See USA 12 USC § 1831o(h).

对于资本严重不足银行,监管机构有权对其采取更为严厉的监管措施,包括以上适用于资本明显不足银行的所有监管措施,当银行资本进入严重不足状态时,银行监管机构应当在90日内任命接管人接管该银行,如果作为接管人的联邦存款保险公司认为给予该银行一定的宽限期会避免存款保险基金遭受长期损失的话,其可以提供给该银行最多两次为期90天的宽限期。资本严重不足的银行未经联邦存款保险公司的事先批准,禁止从事下列行为:(1)普通营业性质以外的重大交易活动;(2)为高杠杆交易提供信贷;(3)修改章程或章程细则,除非该修改是实施法律、法规或命令所必需;(4)对会计方法做出重大变化;(5)与附属机构从事内部交易;(6)超额支付报酬或奖金;(7)对新债务或展期负债支付的利率超过正常利率;(8)对次级债券支付本金和利息。[注]See USA 12 USC § 1831o(h).

除此之外,美国《联邦存款保险法》第39节还规定了“安全和稳健的标准”,对被监管银行从经营管理标准(包括内部控制、信息系统、内部审计系统、贷款文件、信用保险、利率风险、资产增长、补偿、费用、福利以及联邦金融监管机构认为适当的其他经营管理标准)、资产质量、盈利及股票估价标准、赔偿标准等几个方面进行了监管规定,要求被监管银行在法定期间内按照上述标准提交一份安全和稳健计划,详细阐述被监管银行为弥补亏损所采取的具体措施,如果其未能提交监管机构认可的计划或者未能有效实施该计划,监管机构应以公开命令的形式要求银行弥补亏损,并实施下列行为直至亏损得以弥补:(1)限制银行资产增长;(2)要求银行增加有形资产与总资产的比率;(3)限制利率;(4)监管机构认为可以更好地实现将存款保险基金损失减少到最小的其他措施。[注]See USA 12 USC § 1831 p~1(e).

2006年,美国国会还授权联邦存款保险公司针对被保险的银行实施一个“升级版”的风险评估体系,以更好地反映银行经营活动的风险状况。这样一个评估体系不仅可以根据银行实施的不同经营行为对不同的银行进行区分,而且允许对于大银行和小银行进行不同的风险评估。这样联邦存款保险公司可以根据针对大银行和小银行不同的风险评估结果采取不同的风险监管措施。但是,很可惜这一授权到2007年即被终止。随后的事实表明,联邦存款保险公司一直在寻求对被监管的银行采取更为精细的、更有针对性的监管。[注]参见前注〔2〕,Rosa M Lastra书,第69~70页。

(二)中国银行业监管法制中的“早期干预”措施

我国在商业银行监管的早期干预措施上,主要以《银行业监督管理法》和2012年6月7日银行业监督管理委员会颁布的《商业银行资本管理办法(试行)》[注]《商业银行资本管理办法(试行)》于2012年6月7日由银行业监督管理委员会颁布,2013年1月1日生效,同时,在此之前2004年银行业监督管理委员会颁布的《商业银行资本充足率管理办法》失效。为法律依据。其中《银行业监督管理法》第37条规定了早期干预措施的主要内容,实施早期干预的条件主要有两种情形:第一,被监管银行违反审慎经营规则,经监管机构责令限期改正,逾期未改正的;或者第二,被监管银行的行为严重危及该银行业金融机构的稳健运行、损害存款人和其他客户合法权益的。在程序上须经“国务院银行业监督管理机构或者其省一级派出机构负责人批准”。在能够实施的干预措施上,主要有:(1)责令暂停部分业务、停止批准开办新业务;(2)限制分配红利和其他收入;(3)限制资产转让;(4)责令控股股东转让股权或者限制有关股东的权利;(5)责令调整董事、高级管理人员或者限制其权利;(6)停止批准增设分支机构。

《商业银行资本管理办法(试行)》主要以资本充足率为基础,并辅之以其他标准,采取一种分级“阶梯式”的干预措施,规定了我国的“立即矫正措施”制度,其目的是加强商业银行资本监管,维护银行体系稳健运行,保护存款人利益。[注]关于我国银行监管的“立即矫正措施”的具体规定参见《商业银行资本管理办法(试行)》第23、24、25、152、153、154、155、156、157、159条。

首先,法律明确要求商业银行应当符合法定的资本充足率监管要求。银监会有权对资本充足率未达到监管要求的商业银行采取监管措施,督促其提高资本充足水平。据此,法律明确规定了四个方面的资本充足率监管要求。第一,商业银行各级最低资本充足率要求:(1)核心一级资本充足率不得低于5%;(2)一级资本充足率不得低于6%;(3)资本充足率不得低于8%。第二,储备资本和逆周期资本要求:商业银行应当在最低资本要求的基础上计提储备资本,储备资本要求为风险加权资产的2.5%,由核心一级资本来满足;特定情况下,商业银行应当在最低资本要求和储备资本要求之上计提逆周期资本,逆周期资本要求为风险加权资产的0~2.5%,由核心一级资本来满足。第三,系统重要性银行附加资本要求:对于国内系统重要性银行附加资本要求为风险加权资产的1%,由核心一级资本满足。第四,第二资本支柱要求:所谓“第二资本支柱要求”,是指银监会根据单个银行的具体情况,制定针对单个银行的更高的资本监管要求。除此之外,商业银行还应当满足杠杆率监管要求。

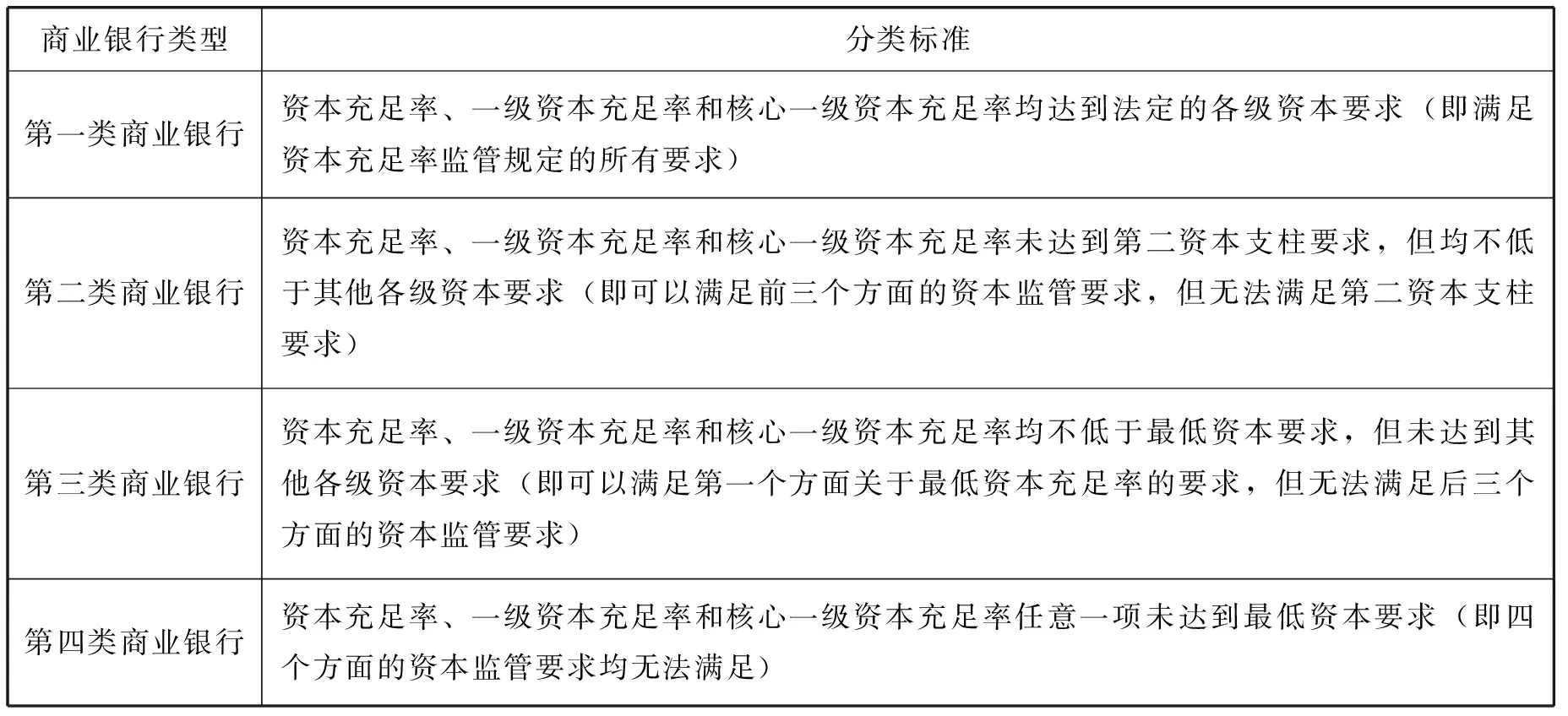

其次,根据银行的资本充足状况,银监会将商业银行分为四类,如表2所示。

表2中国银监会关于商业银行的分类及标准

再次,针对不同资本类型的商业银行采取阶梯式的、逐级严厉的介入式矫正措施:对第一类商业银行,银监会支持其稳健发展业务。为防止其资本充足率水平快速下降,银监会可以采取下列预警监管措施:(1)要求商业银行加强对资本充足率水平下降原因的分析及预测;(2)要求商业银行制定切实可行的资本充足率管理计划;(3)要求商业银行提高风险控制能力。

对第二类商业银行,除了可以适用上述监管措施外,银监会还可以采取下列监管措施:(1)与商业银行董事会、高级管理层进行审慎性会谈;(2)下发监管意见书,监管意见书内容包括:商业银行资本管理存在的问题、拟采取的纠正措施和限期达标意见等;(3)要求商业银行制定切实可行的资本补充计划和限期达标计划;(4)增加对商业银行资本充足的监督检查频率;(5)要求商业银行对特定风险领域采取风险缓释措施。

对第三类商业银行,除了可以适用针对第一类、第二类银行监管措施外,银监会还可以采取下列监管措施:(1)限制商业银行分配红利和其他收入;(2)限制商业银行向董事、高级管理人员实施任何形式的激励;(3)限制商业银行进行股权投资或回购资本工具;(4)限制商业银行重要资本性支出;(5)要求商业银行控制风险资产增长。

对第四类商业银行,除了可以适用上述所有监管措施外,银监会还可以采取以下监管措施:(1)要求商业银行大幅降低风险资产的规模;(2)责令商业银行停办一切高风险资产业务;(3)限制或禁止商业银行增设新机构、开办新业务;(4)强制要求商业银行对二级资本工具进行减记或转为普通股;(5)责令商业银行调整董事、高级管理人员或限制其权利;(6)依法对商业银行实行接管或者促成机构重组,直至予以撤销。在处置此类商业银行时,银监会还将综合考虑外部因素,采取其他必要措施。除上述监管措施外,银监会可依据《银行业监督管理法》以及相关法律、行政法规和部门规章的规定,采取其他监管措施。

四、对早期干预措施的反思与回应:以公权与私权冲突视角为主

早期干预措施认为问题银行并不是在某个特定的时间突然陷入困境的,其问题的形成与恶化往往是一个发展的过程,因此,需要对问题银行“早发现、早干预、早解决”,以维护金融体系的稳定,尤其是尽可能减少作为公共基金的存款保险基金的损失,美国1991年《联邦存款保险公司改善法》颁布之后几年的银行监管实践表明“解决问题银行的总成本下降了”[注]Matthew T.Billet,Jane F.Coburn,John P.O’Keefe,Acquirer Gains in FDIC-Assisted Mergers:The Influence of Bidder Competition and FDIC Resolution Policies (FDIC 1995),转引自前注〔8〕,艾娃·胡普凯斯书,第42页。。但是,2007年美国的金融危机,大约导致400家左右的银行关闭破产,早期干预措施的作用受到一定的质疑。因此准确认识、客观评价早期干预措施,既要看到其为实现制度设计目标而发挥积极功能的一面,又要看到其功能的局限性,同时还要更深刻地从公权与私权冲突的视角来认识早期干预措施。

(一)反思一:功能的局限性

阶梯式的早期干预措施主要依赖于资本充足率的分级监管标准,从监管者设立资本充足率监管标准的目的上来看,其主要功能在于两点:第一,尽量保证银行间的公平竞争;第二,尽量更早地发现问题,并以成本最小或损失最小的办法处理问题,最终保障银行体系的稳健运行。尽管在前文中已经对资本充足率监管标准的作用进行了一定的反思,但是在此还有必要做如下的特别补充与强调。

首先,从创造公平的竞争环境目标来看,监管以《巴塞尔资本协议》为基础,大多数国家的银行监管机构都制定了本国银行监管的资本充足率监管法律规范,但是在资本充足率计量的方法,以及有关概念的解释上不同国家可能会有相当的自主权,因此,虽然基本的计算公式具有较为统一的认识,但是公式中相关数值的组成却可能会存在一定的差异。“即使在巴塞尔委员会没有赋予各国银行监管当局自主权的领域,由于对于资本充足率监管中的相关定义仍然需要各国银行监管当局根据本国的法律予以解释或者沿用本国通常的做法,因此不同的国家对于相同的概念常常会赋予不同的内容,从而为不同国家银行之间的不公平竞争留下了空间。”[注]周仲飞:“资本充足率:一个被神话了的银行法制度”,《法商研究》2009年第3期,第104页。另外在不同的国家,经济发展的水平和特点,法治化环境以及整个社会的金融理念等因素都不相同,因此筹集资本的成本也不一样。总之,通过资本充足率的监管标准欲在银行间创造一个公平的竞争环境也许并不能“如其所愿”。

其次,资本充足率是一个静态的标准化的数值比率,可是由于银行业务的多样性,有一些是可以做成表外业务的,从而使得资本充足率监管的效果受到一定的影响。加之,银行所发行或持有的一些资产组合类产品或金融衍生类产品,其价值在产品到期之前可能始终处于动态的变化之中,判断银行真实资本情况是一个非常复杂的过程,因此,在动态的、复杂的银行经营过程中确定某家被监管的银行到底是否违反了一个静态的资本充足率要求,以及准确划定被监管银行到底处于资本充足率监管标准中的哪一类,这看似是一个简单明确的事情——因为标准是确定的、简单的——但是实际上远非如此简单。

再次,主要依据资本充足率的阶梯式早期干预措施是一种自动启动的介入措施,其介入措施启动的触发点是以资本充足率为主要指标的刚性标准(尽管这样的刚性标准已如前文所述在学界和实务界受到一定的质疑,但是对其功能的全面客观认识与评价还是必需的),而且在所采取的介入措施上往往也是具有一定强制性的(关于这一点将在下文中有所阐述),这也就意味着银行监管者几乎没有空间去考虑被监管银行的实际情况到底如何,只要标准达到,就必须对问题银行采取法定的介入措施,而不管这样的措施是否适合当前所面临的实际情况,由此其可能增加了银行走向倒闭破产的可能性。正如乔治·考夫曼所言:“明确的规则替代了自由裁量权,但同时也产生了一些意想不到的意外后果。”[注]前注〔1〕,George G.Kaufman文,第24页。实际上这与早期干预措施的目标是紧密结合的,即并非在于阻止问题银行的倒闭,而在于降低或减少问题银行的倒闭给公共利益(主要是存款保险基金)造成的损失。这也由此引出了下一个需要反思的问题。

(二)反思二:如何在公权与私权的冲突中合理定位?

早期干预措施是银行监管机构行使公权力性质的银行监管权在问题银行处置过程中的具体表现,其本质是公权力机关对多元化私权利主体行使公权力性的行政权,因此必然存在着公权力与私权利的冲突问题。“由银行监管机构实施的具有破产程序意义上的行为一直存在着法律上的质疑与挑战,因为这些行为直接关系到银行、银行所有者以及银行债权人的利益。”[注]IMF & The World Bank,An Overview of the Legal,Institutional,and Regulatory Framework for Bank Insolvency,April 17,2009,p.22.因此,作为公权力行使的早期干预措施的合法性和合理性边界到底在哪里?

1.利益衡量的视角

总体而言,作为公权力的早期干预措施之行使,对私权干预的合法性基础必然是利益衡量的结果,这与任何一种行政性权力对私权干预的正当性并无二致。前文对早期干预措施的正当性已有阐述,尽管早期干预的正当性基础可以从不同的角度进行认识和阐释,但是从法律视角来看,依然逃脱不了利益衡量的方法,即从“质”上来看有更为重要的利益需要保护,或者从“量”上来看有更大的利益需要保护,这是公权对私权干预在法律上的正当性基础。但是公权存在法律上的正当性,并不代表其可以随意为之,还必须存在着公权力行使的适度性(合理性)问题,以及私权利可被约束或限制的范围问题,这实际上是一个问题的两面。因此银行监管机构对被监管之银行所采取的早期干预措施在公权与私权之间如何恰到好处地寻求一个合理定位,这既关系到其正当性问题,又关系到在其功能存在着积极性一面与局限性一面之情形下,如何“扬长避短”,尽可能充分发挥其积极性功能的问题。

2.早期干预措施立法技术层面上的反思与回应

首先,当银行处于问题状态时,不同的国家对于银行监管机构采取措施矫正问题银行的违规行为或使银行的问题状态予以纠正的立法规定有所差异,有些国家的银行法赋予银行监管机构采取任何认为适当的措施的权力,以制止银行的违规行为,这实际上表明了立法机关对银行监管机构能力的充分信任以及一国金融监管机构所具有的相对强势的地位。由于银行业的技术性和多变性,立法机关是无法完全预见到银行可能出现的所有问题的,也无法对这些问题完全“对号入座”式地赋予监管机构以相应的监管权力,因此基于对银行监管机构判断力的信任,立法机关授权监管机构可以针对不同的情况采取不同的强制措施。很多国家的监管机构根据立法上这一一般性授权条款,在实践中不断提高其自身的监管能力。不同国家法律规定上的确定性有所不同,有些国家的法律规定监管机构一旦发现问题,必须采取法定的相应矫正措施;而有些国家的法律则将决断权完全授予银行监管机构。[注]参见《加拿大银行法》第535条,《丹麦银行法》第1—(6)条,《卢森堡金融部门法》第59(2)(c)条,《意大利统一银行法》第53(3)(d)条,转引自前注〔8〕,艾娃·胡普凯斯书,第37页。

一方面银行业的技术性和复杂性使得无论是立法者还是监管者都无法完全预见到可能面临的所有问题,因此对问题银行的介入监管权需要在行使上具有一定的自由裁量性。在一个自由裁量权相对充分的制度环境中,银行监管机构能够相对充分地考虑被监管银行的实际情况,尤其是衡量各方利益主体的利益在法律上的顺序与大小,从而采取最符合法律上正义要求,同时也可能是经济上最有效率或损失最小的监管措施。当然,赋予银行监管机构在早期干预措施上一定程度的自由裁量权以实现上述“理想”目标的前提是,银行监管机构作为一种公权力的“受托机关”,对于作为其权力来源委托方的社会公众负有类似于私法上的“受信义务”,即其必须在目的和动机上忠实地履行自己的职责,同时在行使监管权的能力上具备相当高的专业素质和专业技能并能够尽心尽责地履行监管职责。

另一方面立法却又不得不对银行监管机构的自由裁量权进行必要的限制,因为如果监管机构的自由裁量权过大,一旦监管机构判断失误,或者自由裁量权的行使超出了合理的边界,将可能对商业银行独立的财产权与经营权以及其他有关的私权主体的合法权利造成不合理的干预,甚至是侵犯。同时,自由裁量权过大,也可能造成监管机构权力行使的实际效果偏离了该权力设置的初衷与价值目标,尤其是在监管机构专业素质不高或者法治化程度不够完善的国家和地区,这样的情况可能表现得更为突出;而且还会造成被监管的银行在相似情形下却被采取不同监管措施的可能性,这有违公平竞争的市场规则和平等的法律理念。有些国家“为银行监管机构设置了广泛的自由裁量权,尤其决定在银行经营状况到何种程度时可以采取措施,以及决定‘问题银行’何时已处于信用度降低的状态,而不论银行是否存在完全丧失偿债能力的危险;不论银行是否还能正常营业;不论银行是否处于异常严重、危及其自身资产的状况;也不论其稳定性、流动性、可支付能力究竟如何;不论银行是否正处于金融困境当中,而这种困境的严重程度和持续时间的长短给其偿付能力带来多大风险;不论银行监管机构是否已经察觉到危及或可能危及信用机构支付能力和流动性的其他征兆;不论谨慎监管是否已经失败,是否已经严重损害存款人利益;……”[注]前注〔8〕,艾娃·胡普凯斯书,第12页。这显然不能有效地实现早期干预措施的监管目的,因为自由裁量“即应按照合理和公正规则行事,而不是按照个人观点行事,应按照法律行事,而不是随心所欲。它应该是法定和固定的,而不是独断的、模糊的、幻想的。它必须在所限制的范围内行使,一个有工作能力的诚实的人必须限制自己”[注]〔英〕威廉·韦德:《行政法》,徐炳等译,中国大百科全书出版社1997年版,第63页。。美国银行监管机构对问题银行所采取的立即矫正措施作为一种立法的产物,“其目的还在于尽可能减少监管当局的自由裁量权,使监管当局对那些偿付能力逐渐恶化的银行不能推迟或延缓所应采取的矫正措施。……从这个意义上来说,及时矫正措施行动可以被视为一个独立性指标,因为其目的在于抵制政治干预”[注]〔美〕詹姆士·R.巴茨,杰瑞德·卡普里奥,罗斯·莱文:《反思银行监管》,黄毅等译,中国金融出版社2008年版,第106页。。

因此,无论是立法者还是监管者始终要在两者之间进行一个平衡。“事实上,立法部门永远不会在‘完全自由裁量权’或‘毫无裁量权’两者中做出选择,它可能介于两者之间的某一点,因此,折衷是必要的。”[注]前注〔8〕,艾娃·胡普凯斯书,第43页。但折衷的基本方向还是可能对监管机构的自由裁量权进行必要的限制。

其次,作为对早期干预措施立法技术上反思的回应,笔者认为,美国的立即矫正措施在法律规定上,采用强制性矫正措施与自由裁量性矫正措施相结合的二元矫正措施立法模式,正是在公权力行使的可自由裁量性与确定性之间寻求一种平衡的结果,这样的立法模式是比较合理的。对于强制性矫正措施而言,监管法律基于利益衡量,完全排除了私权表达的可能性与空间,无论对于银行监管者而言,还是对于被监管的银行而言,矫正措施实施的触发条件、矫正措施的具体内容以及由此产生的相应法律后果都具有了清晰的可预测性。这意味着:一则完全排除了公权力与私权利协商的空间,私权利在此情形下必须接受公权力的干预与限制,这是法律进行利益衡量后的确定性结果;二则在相同或类似的情形下,对于被监管的银行而言,银行监管机构所采取的强制性措施是基本一致的,从而尽可能避免了不公平情形的出现。对于自由裁量性矫正措施而言,法律赋予了监管者根据实际情况自由选择适用矫正措施的权力;而被监管者实际上也是可以在这一空间与监管者进行协商的。但是应当明确的是自由裁量性矫正措施并非完全任由监管者随意为之,其触发条件以及相应的矫正措施的内容也是法定的,这是保障其正当性的前提和基础,只不过在是否实施以及选择实施该触发条件下的何种矫正措施时赋予监管者一定的自主权。“只有那些以某种具体的和妥协的方式将刚性与灵活性完美结合在一起的法律制度,才是真正伟大的法律制度。在这些法律制度的原则、具体制度和技术中,它们把稳定连续性同发展变化的利益联系起来,从而获得了一种在不利情形下也可以长期存在和避免灾难的能力。”[注]〔美〕E·博登海默:《法理学:法律哲学与法律方法》,邓正来译,中国政法大学出版社1999年版,第405页。因此,从立法技术上讲,将强制性与自由裁量性相结合的二元矫正措施立法模式是将法律的强制性与任意性、原则性与灵活性,以及明确的价值判断与可协商的价值判断相结合的较为科学合理的一种立法技术。

3.早期干预措施具体内容层面上的反思与回应

首先,结合上文有关阐述,再综合美国、欧盟以及其他国家和地区的相关法律规定,银行监管机构所采取的介入式的早期干预针对不同的私权主体可以分为以下三类:[注]See Basle Committee on Banking Supervision,Supervisory Guidance on Dealing with Weak Banks,March 2002,pp.19~21.第一、针对被监管银行的矫正措施,主要包括:要求银行加强公司治理结构、完善内部控制和风险管理制度,要求银行维持高水平的资本充足率和流动性比率,对银行某些业务活动进行限制,对银行开展经营活动的地域进行限制(通过限制分支机构),降低银行资产业务规模,增加不良资产的损失准备,禁止向次级债券支付本金和利息,禁止从事某些特定类型的业务,未经监管机构事先批准不得进行资本性支出、重大承诺等活动,对被监管银行进行接管。第二、针对银行董事和经理等高级职员的矫正措施,主要包括:对董事和经理等高级职员的薪酬进行限制,对董事和经理进行停职或免职,对造成特别严重情形的董事和经理等高级职员还可以实施“行业终身禁入”[注]USA 12 USC § 1818 (e) (7).的措施。第三、针对银行股东的矫正措施,主要有:中止某些股东的投票权,要求股东注入资金,限制或禁止向股东分配利润和其他收入。除了上述矫正措施以外,还有可能追究问题银行的董事及经理等高级职员以及股东的个人责任。英国2009年《银行业法》规定的监管机构的特别处置程序中赋予了监管机构不经过问题银行股东大会的同意,即可对问题银行实施重组措施的权力,[注]Article 11,12,13,UK Banking Law 2009.这与传统《公司法》上规定重组必须经股东大会通过并不一致,也属于银行监管机构对银行股东重要权利的剥夺。由此可以看出,早期干预措施针对的主体无论是问题银行还是问题银行的董事、高级职员以及股东,他们都属于私权主体,其独立的人格、财产及从事营业活动之权利亦受到法律、甚至是宪法的保障。作为公权力行使的早期干预措施都是对上述私权主体私权之限制与干预,因此势必存在着公权与私权的冲突,如何把握好公权力行使的边界,这确实是一件非常困难的事情,稍不妥当,即有可能形成公权力之滥用,并造成对私权主体合法权利之侵犯,而且还有可能面临着“左右不是人”的尴尬境地。英国金融学家查尔斯·古德哈特指出:“在过早地关闭问题银行从而可能面临股东提起的诉讼与过晚地关闭银行从而可能面临存款人提起的诉讼之间就是一刹那间的事情。”[注]Charles Goodhart,Multiple Regulators and Resolutions,paper presented at the Federal Reserve Bank of Chicago Conference on Systemic Financial Crises:Resolving Large Bank Insolvencies,30 September-1 October 2004.要做到对问题银行自身、银行股东、存款人等债权人而言“不早不晚、恰到好处”,这绝非易事。因此,即便是作为早期干预措施示范性的美国“立即矫正措施”,在美国也并非都持完全一致的肯定观点,“讨论最为集中的同时也是分歧最多的是作为对银行资本下降时,一种严厉程度逐渐增加的监管措施,其赋予了监管者一种潜在的权力,即可以关闭资本不足的银行”[注]前注〔2〕,Rosa M Lastra书,第68页。。

其次,作为对早期干预措施内容上反思的回应,笔者以为,为了保障早期干预措施行使的正当性,尤其是在自由裁量性措施的行使上把握好公权与私权的合理边界,不使其逾越合理的边界而成为侵犯私权之理由与工具,必须从以下几个方面予以保障:

第一、早期干预措施法律位阶的对等性。作为早期干预措施所限制甚至剥夺之问题银行、董事及高级职员、股东等的权利,皆为《公司法》、《银行法》等法律所明确赋予上述主体享有的私权,例如:财产权、经营权、表决权等,有些甚至是宪法所赋予之基本权利。从立法学的角度来讲,对私权主体权利限制的法律规范其正当性基础当然在于法律利益的衡量,其具体的内容应当由一国立法机关所制定的与《公司法》等具有相同位阶或者高于此位阶的法律予以明定,方可与赋予上述私权主体之权利的法律规范在法律位阶上具有对等性,对上述私权主体权利之限制或剥夺才具有法律意义上内容与形式上的正当性。

第二、早期干预措施内容的法定性。早期干预措施作为一种公权力行使的方式,“只有将其置于法律的‘神龛’之内才有可能是有效的,尤其是就授权对依然还有资本的银行(即便是问题严重到已经资本不足)实施早期的关闭而言,这显得更加重要”[注]同上,第59页。。因此内容的法定性要求立法者必须明确规定实施干预的触发条件,对具体的干预措施而言,立法者必须通过精确的法律用语明确表明其立法态度,这一点尤为重要,这直接关系到银行监管机构自由裁量权的大小。例如:在有关法律条文中,“必须”或者“应当”等词语表明该规范属于强制性法律规范,其所规定的具体干预措施也属于强制性的,银行监管机构没有自由裁量的权力;而“可以”或“有权”等词语则表明该规范属于任意性(选择性)法律规范,其所规定的具体干预措施属于选择性的,银行监管机构是享有自由裁量权的。除此之外,在具体的法律规范中,有些用语也应当尽量予以回避,例如“有关措施”、“必要措施”、“相应措施”等,这些用语所传递的法律信息是不明确的,这实际上等于赋予了银行监管机构自由裁量权。当然,内容的法定性还应当包括干预措施实施对象不遵守法律规定所产生的明确法律后果。

第三、早期干预措施程序的法定性。因早期干预措施在本质上是一种行政行为,因此行政行为所应当遵守之程序性要求,早期干预措施皆须遵守。这要求银行监管机构在实施早期干预措施时,必须先行通知干预措施所实施之对象,并且通常应当提供受该措施影响的各方利益主体就干预措施进行听证的机会。[注]See USA 12 USC § 1818 (b) (1).欧盟成员国中有11个国家的银行法要求必须提供听证机会,参见Gillian G.H.Garcia,Rosa M.Lastra,& Maria J.Nieto,Bankruptcy and Reorganization Procedures for Cross-Border Banks in the EU:Towards an Integrated Approach to the Reform of the EU Safety Net,Journal of Financial Regulation and Compliance 7(3),2009 ,p.5.在国内,也有学者对金融监管措施(含早期干预措施)的可听证性进行了研究,详见邢会强:“金融监管措施是一种新的行政行为类型吗?”,《中外法学》2014年第3期,第730~746页。当然如果情况紧急,听证程序可能导致时间延误从而给问题银行及其他相关利益主体造成更为严重的损害时,有关听证程序可在监管机构采取干预之后举行。[注]See USA 12 USC § 1818 (e) (4).

第四、早期干预措施的行政审查。对早期干预措施采取必要的行政审查是与该行为的性质密切相关的。行政审查(administrative review)使行政机关得以重新做出或“改进”管制决定。为达到这一效果,有权机关可以对该决定进行全面审查。行政审查不仅检查银行管制决定的做出是否符合法律规定(合法性),而且检查该决定是否合理与适当(适宜性)。具体的审查方式,不同国家有不同规定,有些国家法律规定可以向做出监管措施的机关提出复议,[注]See USA 12 USC § 1831 o (n) (1).有些国家规定了内部审查机制(例如德国《银行法》[1997]第49条所规定的一种司法外的自身的审查机制),有些国家则采取上级机关审查的办法(例如有些国家法律规定财政部长有权进行审查),还有些国家采取独立专家组审查的方式(例如英国规定由独立专家组成临时“银行诉愿法庭”)。[注]参见前注〔8〕,艾娃·胡普凯斯书,第112~114页。欧盟成员国中有8个国家的银行法规定可由有关部长(主要是财政部长)进行独立审查,参见前注〔41〕,Gillian G.H.Garcia,Rosa M.Lastra,and Maria J.Nieto文,第5页。

第五、早期干预措施的司法审查。司法审查是对公权力行使进行监督并保障其合法性的基础,对公权力性质的行政行为的合法性规定最终的司法可诉性及相应的司法程序,是任何一个法治化国家所不可或缺的标志和主要法律内容。詹姆士·巴茨教授的研究表明:“允许起诉监管者或者使之对其监管银行的行为负有法律责任肯定会对有力或强硬的执法行为产生‘不寒而栗’的效果。在150个国家和地区中,有55个国家和地区允许这样做。”[注]前注〔32〕,詹姆士·R.巴茨,杰瑞德·卡普里奥,罗斯·莱文书,第83页。“在某些国家,法院确实有权赞同或推翻银行监管当局采取的关键性纠正行为。事实上,有129个国家和地区的银行股东可以向法院起诉抵制银行监管者的决定。……即使在采取其他监管措施时,如中止股东权利、撤换管理层、撤换董事或撤销许可,仍有22个国家和地区要得到法院的同意。”[注]同上,第108~109页。此外,英国2009年《银行业法》第4条规定本法的目标时,就明确提出法律的执行不得侵犯1998年欧洲《人权公约》所规定之权利。[注]See UK.Banking Act 2009,Article 4:Special resolution objectives.美国的法律也规定受到不公正对待的个人有权向联邦法院提起行政诉讼。[注]See USA 12 USC § 1818 (h) (2).但是对于不涉及限制或剥夺私人权利的银行专业领域的干预措施,由于银行业的技术性和复杂性,法院一般只审查“程序要件是否符合,裁量权的法律限制是否得到遵守。审查一项对银行的监管决定的适宜性或适当性,则通常超出了法院审查的范围。……法院的立场显示,法院对银行监管决定亦应有所限制,才能让银行监管机构放心法官不会对他们的决定‘秋后算账’。审查程序不应产生把银行监管机构推上被告席,从而阻碍其采取强有力措施的后果”[注]前注〔8〕,艾娃·胡普凯斯书,第120页。。因此,法院对干预措施内容的适宜性通常不做评价,除非该措施涉及银行、董事及高级职员、股东的个人利益。通常在美国法院对于行政机关的行为和决定只进行以下几方面的审查,以判断其行为的合法性:(1)武断的、恣意的、滥用裁量权的,或者在其他方面不符合法律的规定;(2)违反了宪法性权利、权力、特权或豁免权;(3)超越了法定管辖权、法定授权、法定限度或欠缺法定权力;(4)未遵守法定程序性规则;(5)缺少重要证据;(6)法院在进行复审时依然得不到事实上的支持。[注]See USA 5 USC § 706 (a) (2).而对于银行监管机构做出的暂停或终止银行营业决定的司法审查则规定了特别的程序,即只能向联邦上诉法院提出司法审查的请求,而其他任何法院对此请求均不享有管辖权。[注]See USA 12 USC § 1818 (h) (2).从美国银行倒闭的历史及有关立法发展来看,“接管银行及其资产,终止银行作为法人实体的资格,剥夺权益人财产和资产,以及限制接管人债务等权力,至今为止都经受住了对其是否违反宪法等法律的质疑”[注]〔芬兰〕大卫·G·梅斯,丽莎·海尔姆,阿诺·柳克西拉:《改进银行监管》,方文等译,中国人民大学出版社2006年版,第260页。。

综上阐述,作为公权力的早期干预措施之实施与作为私权利的银行、董事、高管、股东之私权之间必然产生一定的冲突,因此,应当通过对早期干预措施相关法律制度从立法、执法、司法等多个环节进行科学的规范设计,以求最大限度地防止公权力对私权利侵犯之可能性,并尽可能保障早期干预措施制度设计之目标,这属于实然与应然的关系问题,即实然永远无法达到应然,但可以尽可能地接近应然。

(三)反思三:对我国相关法制的特别反思

基于前文对我国早期干预措施的主要法律依据及内容的阐述,我国相关法律规定至少可以在以下几个方面还需反思:

第一、关于“立即矫正措施”的相关规定立法层次低。我国关于“立即矫正措施”的内容主要由银监会发布的《商业银行资本管理办法(试行)》予以规定,该法律文件属于部门规章,但在该部门规章中却规定了对银行经营业务的限制,对董事、高级管理人员以及股东权利的限制,笔者以为这些必须以“狭义上的法律”的形式予以规定,才符合法律位阶的对等性要求。

第二、法律规定的内容存在一定的不协调性。尽管我国《银行业监督管理法》第37条也规定有关权利限制的内容,但是该条所规定的实施早期干预措施的条件与《商业银行资本管理办法(试行)》所规定之“立即矫正措施”的触发条件是不同的,这可能造成某些监管措施面临不同的实施条件的问题,例如:限制商业银行分配红利和其他收入,该措施如按照《银行业监督管理法》的规定,其实施的条件是:第一,被监管银行违反审慎经营规则,经监管机构责令限期改正,逾期未改正的;或者第二,被监管银行的行为严重危及该银行业金融机构的稳健运行、损害存款人和其他客户合法权益。但是如果按照《商业银行资本管理办法(试行)》的规定,该措施的触发条件是被列入第三类银行,即可以满足关于最低资本充足率的要求,但无法满足储备资本和逆周期资本、系统重要性银行附加资本以及第二资本支柱要求的监管内容,这显然是不协调的。

第三、我国《银行业监督管理法》和《商业银行资本管理办法(试行)》所规定的早期干预措施与立即矫正措施在法律规范的用语上均使用的是“可以”,这实际上赋予了银行监管机构最为宽泛的自由裁量权,这与上文中提到的立即矫正措施制度的目标,即对监管机构的自由裁量权予以必要的限制是不一致的。而且这还会对权力行使的合理性以及保障银行业公平竞争造成不利后果,这在前文也已有所阐述。

作为对我国相关法制反思的回应,再结合域外有关立法,笔者提出如下建议:第一,提高立法层次。将立即矫正措施的有关内容统一归入到《银行业监督管理法》中。第二,协调法律内容。将有关干预措施与触发条件进行统一协调,使条件与措施对应。第三,改进立法技术。对监管机构的介入式干预措施在自由裁量权上进行一定的限制,对措施的具体内容在充分研究的基础上进行分类,并以强制性规定和选择性规定相结合的二元模式予以规定。

五、结语

中外银行监管实践已经表明对问题商业银行所采取的行政性的早期干预措施在法律上和经济上是具有正当性基础的,但是其本质上是行政性的银行监管权与民商事性质的问题银行财产权、经营权,以及银行董事、高管的经营管理权,银行股东的财产权等私权利的冲突。所以,必须立足于公权服务于私权的立场,通过完善立法技术的运用,对公权力性质的早期干预措施予以必要的限制,使其必须遵守合法性与适度性的基本原则,只有在此基础上才能真正实现早期干预法律制度设计的目标。于立法技术运用角度而言,应当使强制性干预措施与自由裁量性干预措施相结合,以尽可能使公权力行使的自由裁量性与确定性之间达到一种合理平衡的效果;于具体早期干预措施制度内容设计角度而言,应当通过法律位阶的对等性、内容的法定性、程序的法定性,以及对早期干预措施的行政审查和司法审查制度,保障早期干预措施制度设计与具体干预措施的实施都遵守合法性与适度性原则。