金融摩擦背景下融资约束对企业研发投资的影响——基于中国上市企业的计量检验

周 密,汪 灿

金融摩擦背景下融资约束对企业研发投资的影响——基于中国上市企业的计量检验

周 密,汪 灿

(湖南城市学院 管理学院,湖南 益阳 413000)

研发投资是技术创新的关键部分,也是推动经济增长的主要驱动力。金融摩擦无处不在,研发过程中也经常面临融资约束问题,依据 Brown J R & Petersen B C (2012)模型,检验企业在金融摩擦背景下融资约束对企业研发投资的影响。计量结果显示,现金流、股票发行、现金持有量三者对企业研发投资均存在影响,但是企业研发过程中对现金持有量的依赖程度更高,并且地方国有企业和公众企业以及研发高密集度行业的依赖性更强,同时也验证了现金持有量对于大部分上市企业的研发平滑非常重要。

金融摩擦;融资约束;现金持有量;企业研发投资

研发支出是企业技术创新得以成功的关键,研发投资在企业流动性管理中的重要性日益凸显。融资约束问题有可能导致研发水平下降到私人最优水平以下,造成所在地区和国家的研发水平被抑制,从而影响经济增长水平。现实中,影响研发创新活动的企业金融摩擦无处不在。因此,研究金融摩擦背景下融资约束对企业研发投资的影响,是当前企业管理中值得关注的重要命题。

一、研究基础

学者们主要从如下几个方面进行了研究:

(一)融资约束与企业研发的关系

已有研究主要使用企业研发支出对内部现金流可用敏感性来证明内部融资与研发之间的关系,[1-3]由于企业浮动成本及信息不对称问题,形成内部现金流指标与外部股权融资成本之间的楔子,即“柠檬溢价”问题。楔子大小与“柠檬溢价”问题大小正相关,这种现象对于年轻的研发密集型企业尤为突出。[4]不过得到这些结论的研究对象全是欧美大型企业,因此有学者指出融资约束对于研发创新的重要性是有待商榷的。[5-6]

(二)企业通过持有现金进行研发的原因

Minshik Shin & Sooeun Kim(2011)指出高新技术企业研发投资行为创造的无形资产对企业价值的估算产生具有的乘数效应。[7]由于高新技术企业面临更多信息不对称,导致道德风险和逆向选择问题阻碍企业的在研发活动中的外部融资,所以企业需要持有现金为研发提供持续的资金投入。[8]Myers & Majluf[4]发展和修正了Stiglitz & Weiss(1981)包含研发投资的债券市场和股票市场中的道德风险和逆向选择的模型。对于为什么研发投资活动带来道德风险和逆向选择问题,Brown J R.et al[3]以及Berger A N & Gregory F U(1990)[9]均认为与固定资产投资相比,研发投资活动是无法获得抵押物价值的。因此,高新技术企业通过持有现金资本来开展研发投资活动。

(三)金融危机背景下现金持有量对企业研发投资的平滑作用

对于研发投资平滑研究最有影响力的学者是Brown J R。Brown J R & Petersen B C(2012)[10]是2008年全球金融危机后首篇分析现金持有平滑企业研发投资的文献。Hall&Lerner(2010)[5]强调,积极的研发平滑使融资约束对研发的影响变得复杂化。如果企业通过持有现金积极地平滑研发,短期冲击(正面和负面)对内部和外部的影响资金部分被现金持有量的变化所抵消,从而抑制了短期研发。Brown & Petersen(2010)[11]发现美国年轻公司在1998-2002年的波动期间使用现金储备来平滑研发。

国外研究表明:研发投资活动的高风险、难以抵押、研发投入的持续性使得企业的研发投资更加依赖内部融资,企业内部融资渠道一般有股票发行、现金流以及现金持有,而现金持有以存量的形式更能保证研发投资的平稳性。那么,这种情况对中国企业是否也同样适用呢?本文拟在Himmelberg (1994)[2]固定资产投资动态模型的基础上,采用Brown J. R.,Petersen B. C.(2012)[10]的方法,使用系统GMM分析企业研发融资约束问题,探讨研发平滑与内部融资约束之间的关系,验证2008年全球金融危机后企业通过持有现金来缓解内部融资约束来保证研发投资的平稳性。

二、计量检验模型及数据来源说明

(一)计量检验模型

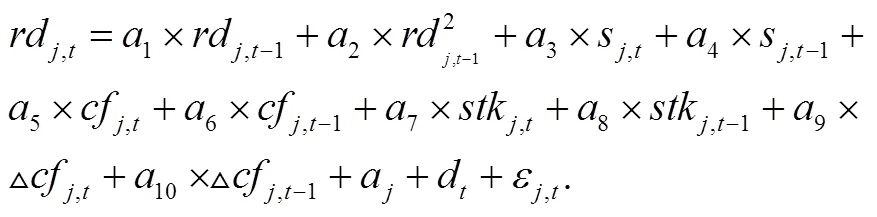

本文在Himmelberg(1994)[2]固定投资动态结构模型的基础上,扩展了没有融资摩擦的标准欧拉方程,用于衡量企业获得内部和外部融资的机会。在标准方程中加入现金持有量的变化,来控制研发项目的平衡。借鉴Brown J R, Petersen B C.(2012)[10]模型检验2008年金融危机背景下,中国企业是否也更加依赖现金持有来保障研发投资的平稳性。具体模型如下:

在计量检验过程中,结合中国企业研究的情况,我们进行如下分组分析:第一,企业属性,国有企业与民营、私营、外资企业在面临融资约束时,进行融资的渠道是存在差异的,因此根据企业属性进行分类。第二,行业属性,已有研究显示行业与不对称带来的信息问题之间密切相关,并具有潜在的内在性低于其他的优势,因此根据行业进行分类。

(二)数据指标说明

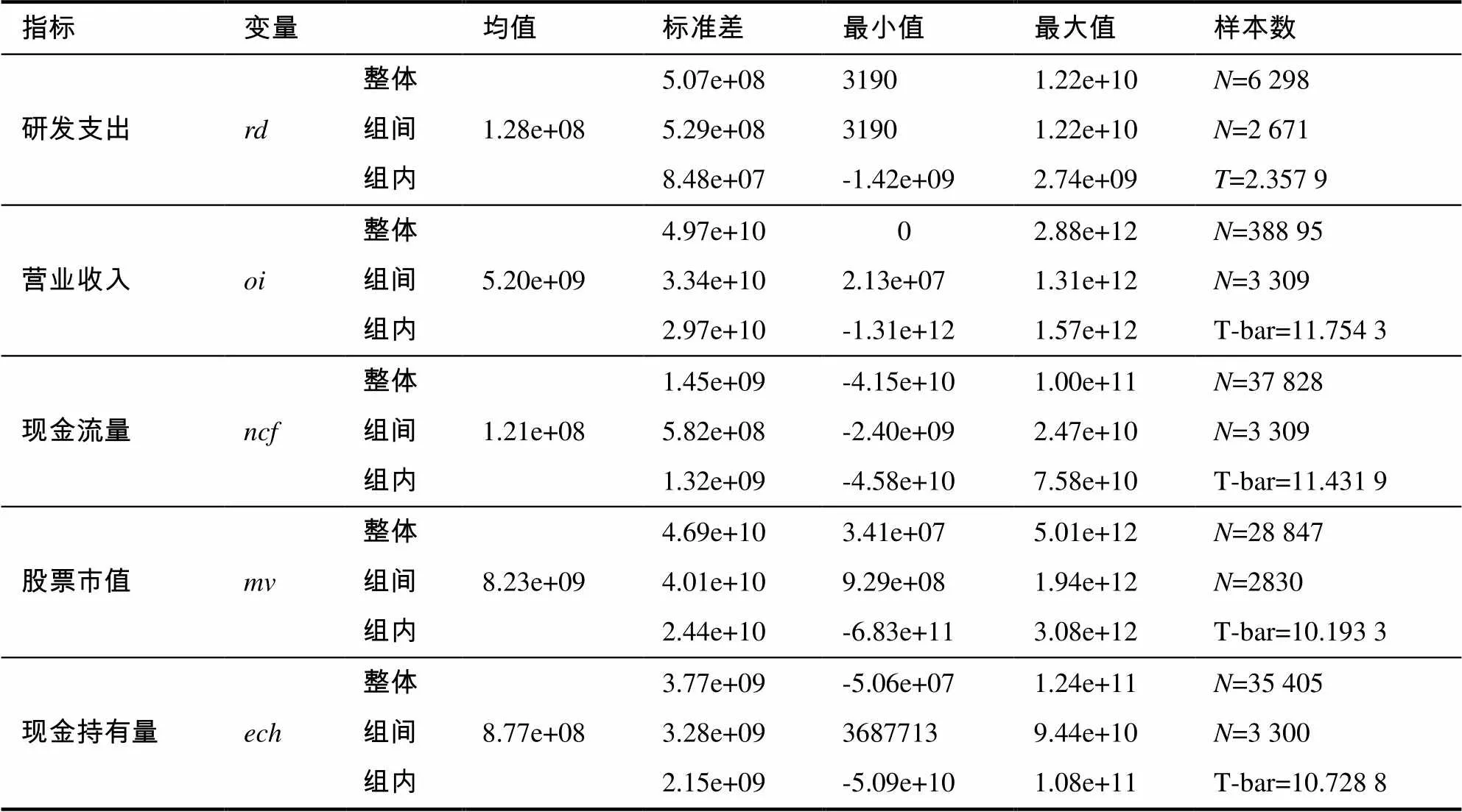

基于公式(1)检验金融摩擦背景下,企业如何保证研发创新活动的正常进行。考虑到数据披露的有效性及可信度,本部分以中国A股主板上市的企业为研究对象,并对所有样本进行了如下处理:1、筛掉大金融样本数据(包括银行、保险和证券);2、筛掉借壳上市样本123个。所有数据均来自WIND数据库。主要指标的情况如表1所示。

三、计量检验结果

本文的研究假设为:股权融资变量(现金流量和股票发行量)与研发之间存在正相关关系,不可能受到企业财务约束的影响,也就是现金持有量与研发之间是负向相关关系。计量检验顺序为:首先,采用系统GMM方法检验全样本检验模型(1),分析中国A股企业股权融资、现金持有与企业研发之间的总体关系;其次,检验企业属性在企业股权融资、现金持有与企业研发之间的关系的作用;最后,检验行业分类在企业股权融资、现金持有与企业研发之间的关系的作用。具体计量检验结果如下:

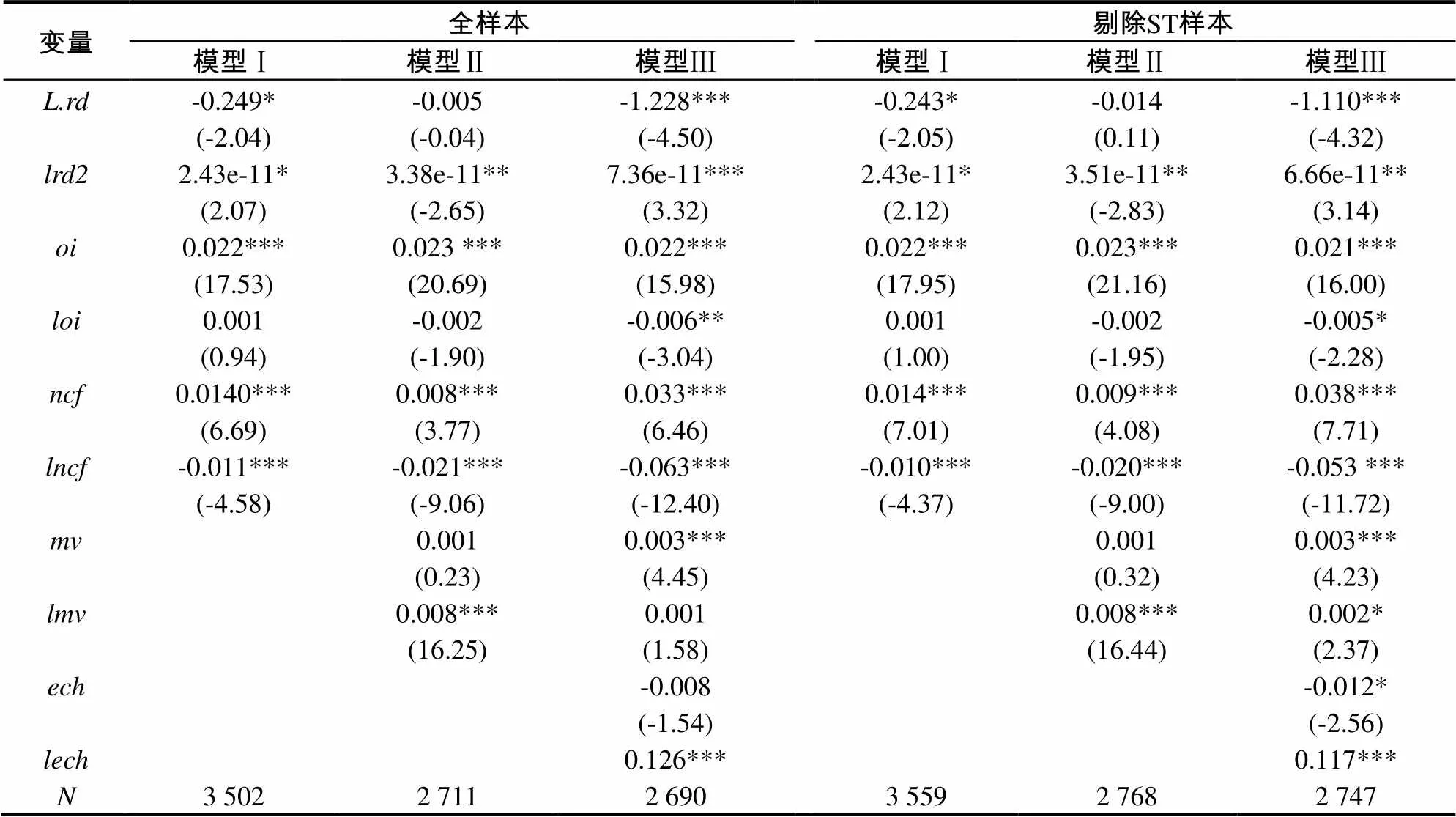

(一)基本回归结果

由于模型(1)的分析中考虑到了现金流以及现金持有量问题,我们将ST企业进行分类处理。表2中第2-4列报告了全部样本的回归结果,上一期的研发支出对当期研发会产生显著滞后作用,但是研发支出正U型的函数,也就是滞后一期的研发支出的平方项与当期研发支出之间是先减后增的函数关系,并且绝对值小于欧拉条件;当期的现金流量系数显著促进了当期的研发支出,但是上一期的现金流量系数显著为负,现金流系数的总体影响分别为0.035、-0.012、-0.028;考虑股票发行时,股票发行对企业研发具有正向促进效应,其影响效应分别为0.007 7、0.004 38;当考虑现金持有量时,当期现金持有量对研发创新有挤出效应,而滞后一期现金持有量显著促进了当期研发支出,现金持有量的总效应为0.119。表2中第5-7列报告了剔除ST企业样本的回归结果,上一期的研发支出对当期研发会产生显著滞后作用,但是研发支出正U型的函数,也就是滞后一期的研发支出的平方项与当期研发支出之间是先减后增的函数关系,并且绝对值小于欧拉条件;当期的现金流量系数显著促进了当期的研发支出,但是上一期的现金流量系数显著为负,现金流系数的总体影响分别为0.005、-0.012、-0.016;考虑股票发行时,股票发行对企业研发具有正向促进效应,其影响效应分别为0.008、0.004;当考虑现金持有量时,当期现金持有量对研发创新有挤出效应,而滞后一期现金持有量显著促进了当期研发支出,现金持有量的总效应为0.105。

表1 主要指标描述统计说明

表2 基本回归检验结果

t statistics in parentheses*< 0.05, **< 0.01, ***< 0.001

表2显示,当回归方程在现金流基础上,增加股票发行时,现金流的估计系数变小,股票发行系数增加,说明在企业进行股票发行时,企业发行投资渠道从单一的现金流转向现金流、股权融资同时进行;在现金流和股票发行基础上增加现金持有量时,现金流和股票发行的估计系数均增大,并且现金流系数增大的比例更大,说明现金流、股票发行和现金持有对企业研发投资均产生了影响,但是比较三者之间的系数可知,现金持有量的估计系数最大,企业严重依赖现金持有量来平滑研发投资。

同时比较全样本与剔除ST样本,我们看到剔除ST样本的估计系数均大于全样本估计系数,且对现金持有依赖性更强。

(二)基于企业属性的检验结果

表3报告了基于企业属性分类的计量回归结果。表3第2-4行是地方国有企业的情况,地方国有企业在基准情况下,现金流对研发支出的影响系数为0.002;加入股票发行,现金流与股票发行对研发支出的影响系数分别为0.004、0.002;加入现金持有量后,现金流、股票发行与现金持有量对研发支出影响系数为-0.030、-0.001、0.024。表3第5-7行是公众企业的情况,公众企业在基准情况下,现金流对研发支出的影响系数为0.039;加入股票发行,现金流与股票发行对研发支出的影响系数分别为0.046、0.005;加入现金持有量后,现金流、股票发行与现金持有量对研发支出的影响系数为-0.008、0.006、0.028。

表3 基于企业属性的计量检验结果①

t statistics in parentheses* p < 0.05, ** p < 0.01, *** p < 0.001

表3第8-10行列是民营企业的情况。民营企业在基准情况下,现金流对研发支出的影响系数为0.001;加入股票发行,现金流与股票发行对研发支出的影响系数分别为0.009、-0.001;加入现金持有量后,现金流、股票发行与现金持有量对研发支出的影响系数为-0.002、-0.001、-0.029。表3第11-13行是其他企业的情况。其他企业在基准情况下,现金流对研发支出的影响系数为-0.105;加入股票发行,现金流与股票发行对研发支出的影响系数分别为-0.110、0.004;加入现金持有量后,现金流、股票发行与现金持有量对研发支出的影响系数为-0.887、-0.019、-0.153。

表3第14-16行是外资企业的情况。外资企业在基准情况下,现金流对研发支出的影响系数为0.001;加入股票发行,现金流与股票发行对研发支出的影响系数分别为0.008、-0.001;加入现金持有量后,现金流、股票发行与现金持有量对研发支出的影响系数为-0.002、-0.001、-0.001。表3第17-19行是中央国有企业的情况。中央国有企业在基准情况下,现金流对研发支出的影响系数为0.026;加入股票发行,现金流与股票发行对研发支出的影响系数分别为0.011、0.001;加入现金持有量后,现金流、股票发行与现金持有量对研发支出的影响系数为-0.788、-0.019、-0.187。

综合比较6类不同所有权属性的企业可以发现,地方国有企业、公众企业在研发过程中对现金持有量的依赖程度更高;而民营企业、公众企业和其他类型企业在研发过程中对现金流的依赖程度更高;外资企业在研发过程中对股票发行的依赖程度更高。

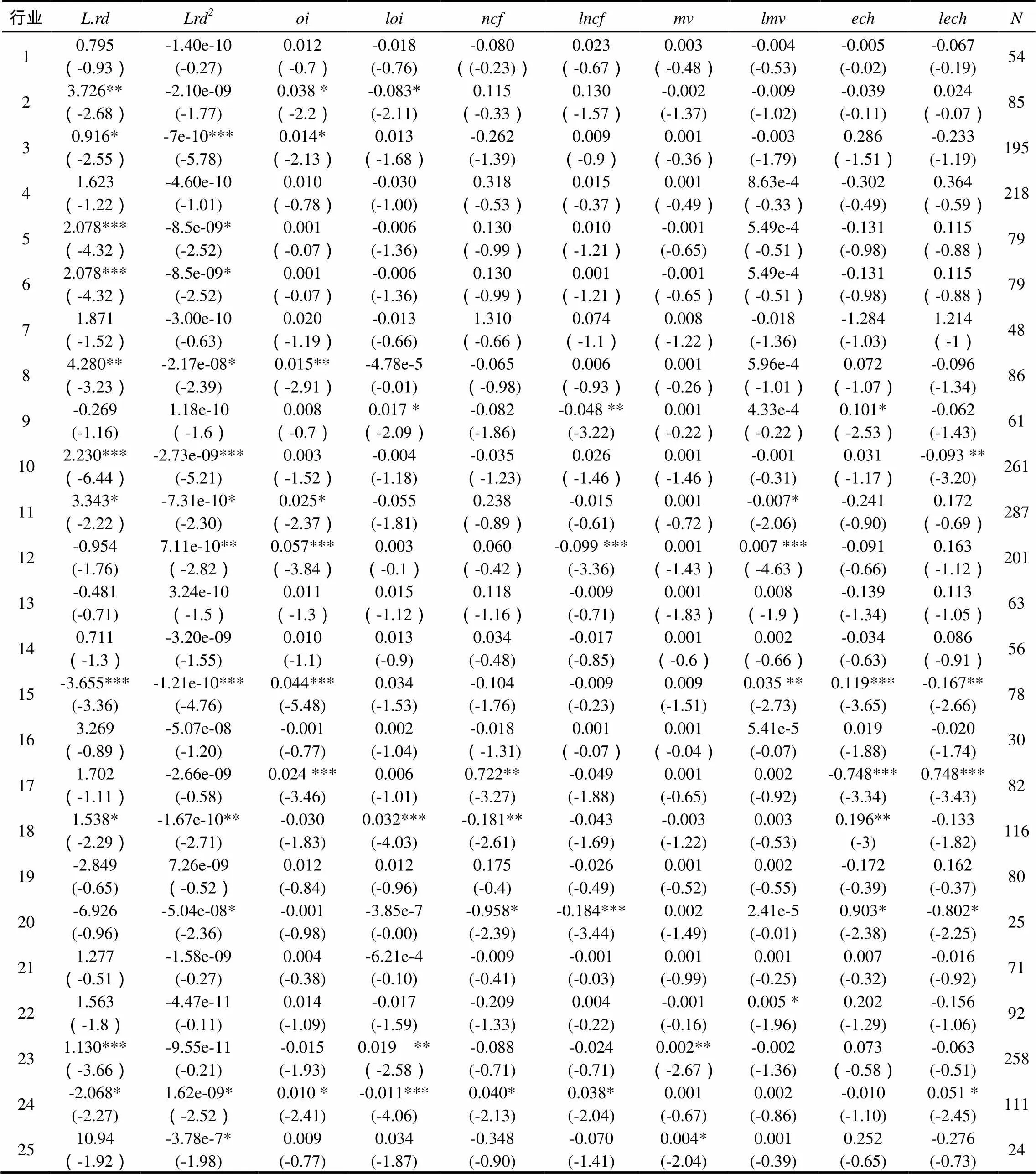

(三)基于行业的计量检验结果

表4是基于行业分类进行的计量检验结果。

表4 基于行业的计量检验结果

t statistics in parentheses* p < 0.05, ** p < 0.01, *** p < 0.001

其中序号1-25代表的行业名称分别为:采掘、电气设备、电子、房地产、纺织服装、非银金融、钢铁、公用事业、国防军工化工、机械设备、计算机、家用电器、建筑材料、建筑装饰、交通运输、农林牧渔、汽车、轻工制造、商业贸易、通信、食品饮料、休闲服务、有色金属、医药生物、综合。对所有行业进行综合比较,研发强度对现金持有量依赖度高的行业有:国防军工化工、机械设备、交通运输、汽车、轻工制造、家用电器、通信、医药生物。

四、研究结论

本文以2009-2016年中国A股主板上市企业对研究对象,使用Brown J R & Petersen B C (2012)[10]模型从现金持有视角检验融资约束对企业研发投资的平滑作用,分析了2008年金融危机以来中国企业研发投资在面临融资约束时的决策内容。结果显示,现金流、股票发行、现金持有量三者对企业研发投资均存在影响,且企业研发过程中对现金持有量的依赖程度更高;但是这种依赖程度因企业所有权性质和行业存在差异,其中地方国有企业、公众企业较其他企业在研发过程中对现金持有量的依赖程度更高;研发高密集度行业的企业更加注重现金持有对企业研发投资的平滑作用。同时,通过对中国上市企业数据的实证检验,也发现一系列问题:首先,在不考虑股权融资问题以及现金持有平滑研发投资时,R&D和现金流之间的偏差有可能减小,由此可能会在融资约束研究中仅关注标准的R&D-现金流敏感性,从而得到不够严谨的结论。其次,研究融资约束是否对企业研发至关重要,对于确定金融与经济增长之间的因果关系、理解融资摩擦如何影响实际活动以及为什么公司会建立大量流动性库存等企业融资中的关键问题有重要意义。

[1] Hall, Bronwyn H. Investment and Research and Development at the Firm Level: Does the Source of Financing Matter?”[J]., 1992: 4096,

[2] Himmelberg, Charles P, Petersen B C. R&D and Internal Finance: A Panel Study of Small Firms in High-Tech Industries[J]., 1994, 76: 38-51.

[3] Brown, James R, Steven M, et al. Financing Innovation and Growth: Cash Flow, External Equity and the 1990s R&D Boom[J].e, 2009, 64(1): 151-185.

[4] Myers S C, Majluf N S. Corporate Financing and Investment Decisions When Firms have Information that Investors Do Not[J]., 1984, 13: 187-221.

[5] Hall B H. The Financing of Research and Development[J]., 2002, 18: 35-51.

[6] 严成樑, 周铭山, 龚六堂. 知识生产、创新与研发投资回报[J].经济学: 季刊, 2010, 9(3): 1051-1070.

[7] Shin M S, Kim S E. The effects of cash holdings on R&D smoothing: evidence from Korea[J]., 2011, 17(3): 694-709.

[8] Kim, Woojin and Michael S. Weisbach.Motivations for Public Equity Offers: An International Perspective[J].. 2008, 87, 281-307.

[9] Berger A N, Gregory F U. Collateral, loan quality, and bank risk[J].,1990, 25: 21-42.

[10] Brown J R, Martinsson G, Petersen B C. Do financing constraints matter for R&D?[J].2012, 56(8): 1512-1529.

[11] James R. Brown and Bruce C. Petersen.Cash holdings and R&D smoothing[J]., 2010, 17(3): 694-709.

①为了分别验证现金流、股票发行、现金持有对企业研发行为的影响,在计量回归中进行了如下处理。在模型(1)的基础上生成模型Ⅰ、Ⅱ、Ⅲ,其中模型1验证现金流对企业研发投资的影响,模型2验证现金流、股票发行对企业研发投资的影响,模型3验证现金流、股票发行和现金持有对企业研发投资的影响。在后面的回归结果中模型1、2、3含义一致。

The Impact of Financing Constraints on Enterprise R&D Investment in the Background of Financial Friction

ZHOU Mi, WANG Can

(College of Management, Hunan City University, Yiyang, Hunan 413000, China)

The R&D investment is a key part of the technological innovation and the main driving force for economic growth. Financial friction is ubiquitous, and financing constraints are often faced in the process of research and development. Based on the Brown J R & Petersen B C (2012) model, this paper examines the impact of financing constraints on corporate R&D investment in the context of financial friction. The measurement results show that cash flow, stock issuance, and cash holdings all have an impact on corporate R&D investment, but the company's R&D process is more dependent on cash holdings, especially the local state-owned enterprises and public companies and companies, and it also verifies that cash holdings are important for the smooth development of most the listed companies.

financial friction; financing constraints; cash holdings; corporate R&D investment

F 275.5

A

10.3969/j. issn. 2096-059X.2016.05.011

2096-059X(2018)05–0062–06

2018-07-20

湖南省科技厅软科学研究计划项目(2015ZK3042);湖南省教育厅优秀青年项目(15B047)

周密(1984-),女,湖南湘潭人,讲师,博士,主要从事宏观经济政策对微观企业研发创新行为的影响研究;汪灿(1987-),女,湖南湘潭人,讲师,硕士,主要从事企业管理研究主要从事中国史研究

(责任编校:王 莉)