基于Copula—GARCH对上证和深证的相关性分析

卢斯妤

摘要:文章首先利用GARCH模型,估計出单个资产收益率在将来某个时刻的条件概率分布;其次,运用Copula理论,构造出 Copula 函数,刻画投资组合中不同资产间的相关结构,得到两个资产的联合分布;最后应用Copula-GARCH模型对上证综指和深证成指的相关性进行分析。

关键词:GARCH;Copula;秩相关系数

一、引言

我国股票市场的股票收益多呈现出类似的描述性特征:序列平稳性、尖峰厚尾非正态性,波动聚类性等;由于外部冲击给我国股市造成影响的持续时间较长,总体风险程度较高,同时也存在着边缘分布与资产之间的非线性相关结构等特征。传统的多元 GARCH模型遵循的是线性相关的多元正态分布,是对组合本身的建模,当组合中的资产个数较多时,估计的准确度会有所下降。为解决此问题,引入Copula-GARCH模型,由于不依赖于多元正态分布,此模型可以对单个市场进行更加精确的描述,并且集中精力刻画不同市场间联合分布的状态。Copula可以利用随机变量的边缘分布来确定随机向量的联合分布,是描述多个变量分布之间相依结构的重要工具,目前在风险管理、投资组合的选择、资产定价等金融领域被广泛使用。由于 Copula 自身的良好特性,自学者们把 Copula 引入到金融分析以来,取得了很多有意义的成果。Embrechts 等运用 Copula模型进行金融资产收益的相关性研究;Rosenberg利用VaR 作为风险度量,运用 Copula 技术,通过对比几种模型的结果,得出Copula 模型计算的 VaR 最优;张尧庭从理论上对 Copula 在金融领域应用的可行性进行了分析,并探究基于 Copula 的多个资产 VaR 的计算方法;吴振翔、陈敏等利用Copula-GARCH模型对我国股票市场多资产投资组合的风险问题进行研究分析;韦艳华为研究沪深股市的相关结构,将Copula 函数与GARCH和VAR模型结合等。

二、模型介绍

(一)GARCH模型

GARCH模型也称广义自回归条件模型,它将波动性看作为过去信息集条件下的方差,能很好地描述金融时间序列的波动性。由于金融时序的分布往往具有偏斜、高峰、厚尾等特征,t分布可以很好的描述这些分布特征,本文选用t-GARCH模型进行研究。

三、实证分析

本文选用上证指数和深证成指的日度数据进行分析,时间跨度为2013年1月4日至2017年12月29日,共1216组数据。采用自然对数收益率形式表示各交易日收益率,即:Rt=lnPt-lnPt-1。

白噪声检验:

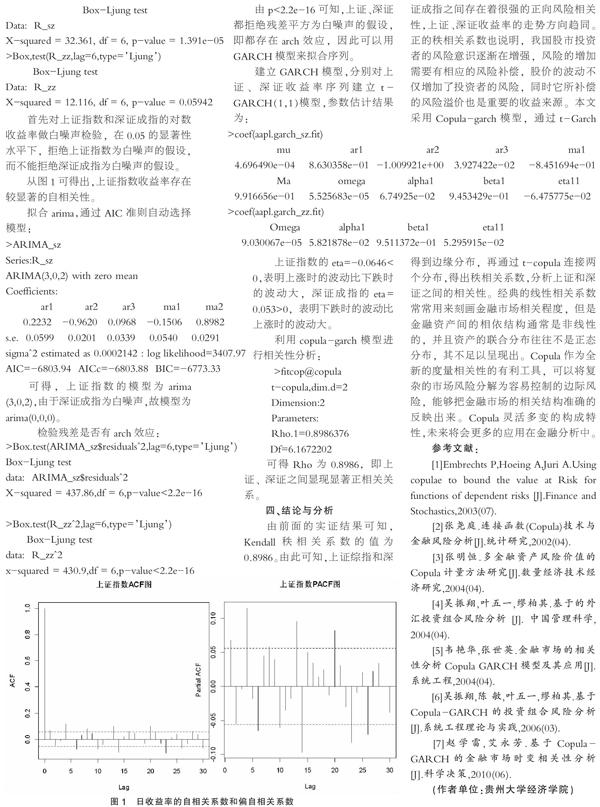

首先对上证指数和深证成指的对数收益率做白噪声检验,在0.05的显著性水平下,拒绝上证指数为白噪声的假设,而不能拒绝深证成指为白噪声的假设。

从图1可得出,上证指数收益率存在较显著的自相关性。

拟合arima,通过AIC准则自动选择模型:

可得,上证指数的模型为arima(3,0,2),由于深证成指为白噪声,故模型为arima(0,0,0)。

检验残差是否有arch效应:

由p<2.2e-16可知,上证、深证都拒绝残差平方为白噪声的假设,即都存在arch效应,因此可以用GARCH模型来拟合序列。

建立GARCH模型,分别对上证、深证收益率序列建立t-GARCH(1,1)模型,参数估计结果为:

上证指数的eta=-0.0646<0,表明上涨时的波动比下跌时的波动大,深证成指的eta=0.053>0,表明下跌时的波动比上涨时的波动大。

四、结论与分析

由前面的实证结果可知,Kendall秩相关系数的值为0.8986。由此可知,上证综指和深证成指之间存在着很强的正向风险相关性,上证、深证收益率的走势方向趋同。正的秩相关系数也说明,我国股市投资者的风险意识逐渐在增强,风险的增加需要有相应的风险补偿,股价的波动不仅增加了投资者的风险,同时它所补偿的风险溢价也是重要的收益来源。本文采用Copula-garch模型,通过t-Garch得到边缘分布,再通过t-copula连接两个分布,得出秩相关系数,分析上证和深证之间的相关性。经典的线性相关系数常常用来刻画金融市场相关程度,但是金融资产间的相依结构通常是非线性的,并且资产的联合分布往往不是正态分布,其不足以呈现出。Copula作为全新的度量相关性的有利工具,可以将复杂的市场风险分解为容易控制的边际风险,能够把金融市场的相关结构准确的反映出来。Copula灵活多变的构成特性,未来将会更多的应用在金融分析中。

参考文献:

[1]Embrechts P,Hoeing A,Juri A.Using copulae to bound the value at Risk for functions of dependent risks [J].Finance and Stochastics,2003(07).

[2]张尧庭.连接函数(Copula)技术与金融风险分析[J].统计研究,2002(04).

[3]张明恒.多金融资产风险价值的Copula计量方法研究[J].数量经济技术经济研究,2004(04).

[4]吴振翔,叶五一,缪柏其.基于的外汇投资组合风险分析[J].中国管理科学,2004(04).

[5]韦艳华,张世英.金融市场的相关性分析Copula GARCH模型及其应用[J].系统工程,2004(04).

[6]吴振翔,陈 敏,叶五一,缪柏其.基于Copula-GARCH的投资组合风险分析[J].系统工程理论与实践,2006(03).

[7]赵学雷,艾永芳.基于Copula-GARCH的金融市场时变相关性分析[J].科学决策,2010(06).

(作者单位:贵州大学经济学院)