企业社会责任负面事件的股东财富减损效应研究

刘媛媛,徐沛钰,薛凯文

(1.东北财经大学 会计学院/中国内部控制研究中心,辽宁 大连 116025;2.北京卫星环境工程研究所,北京 100094)

一、引 言

社会责任负面事件频频曝光,严重损害涉事企业的声誉资本、财务业绩和股东财富。现有研究证实,企业社会责任(以下简称CSR)对股东财富具有减损效应,即企业前期积极的社会责任行为能够有效地减少负面事件对股东财富的冲击。关于CSR与企业财务绩效(以下简称CFP)相关关系的研究认为,企业积极主动地承担社会责任是为了提高抵御未知的市场风险等经营风险的能力,而不只是单纯的慈善行为。Werther和Chandler[1]、Godfrey[2]以及Godfrey等[3]开创了CSR与CFP研究的一个全新视角,即声誉保险效应学说。Godfrey[2]指出,虽然企业前期较高的CSR绩效并不一定能在短期内提升股东价值,但能够给企业创造声誉资本。当出现负面事件时,企业前期储备的声誉资本将有效保护企业的品牌信誉,降低企业的损失,从而达到保护股东财富的效果。

基于归因理论的观点,人们在分析负面事件的原因时,会从发生源、可控性和稳定性三个维度进行考察[4]。Folkes[5]发现,如果负面事件是由于企业内部原因所致、企业事先可以控制,且不是偶然发生的,那么消费者对企业的指责会增强,反之则减少。因此,人们对社会责任负面事件的归因将会影响涉事企业股东财富的受损程度。当出现负面事件时,管理层应对的重点应放在引导消费者和大众对于企业行为动机的判断倾向,并尽可能有效地维护企业形象、减少额外损失。

本文以2010—2014年沪深两市三类负面事件为样本,即“与股东、债权人相关”“与利益相关者相关”“与诚信相关”,分析不同类型的社会责任负面事件中股东财富减损效应是否存在差异。实证结果发现:当发生“与股东、债权人相关”的负面事件时,CSR对于股东财富的减损效应不显著,而发生“与利益相关者相关”的负面事件和“与诚信相关”的负面事件时,CSR对于股东财富减损效应显著;污名行业企业的减损效应显著,而非污名行业企业的减损效应不显著。本文研究结论,从企业社会责任负面事件的后果角度,为管理层选择危机处理行为提供了理论支持。

二、理论分析与假设提出

Menon等[6]将负面事件定义为:在企业日常运营过程中发生的,关于产品、服务、企业整体或员工个人的,极具破坏性且影响范围较广的事件。负面事件具有两个特点:一是向市场传递有关涉事企业的负面信息,为消费者及投资者判断企业的生产经营状况提供依据;二是负面事件影响的广泛性,不仅仅对企业内部产生影响,也将作用于企业外部,间接影响企业的经营。借鉴Menon等[6]的定义,本文将社会责任负面事件具体定义为:“在企业日常经营中出现的,未能严格遵守法律法规的相关规定、违反合同要求等行为,这些行为可能危及企业自身经营,并影响投资者、债权人、企业员工或社会大众等利益相关者的利益。”

声誉保险效应认为,企业可以通过积极主动地承担社会责任产生声誉资本,而声誉资本对股东财富具有保护效应[2]。当企业发生负面事件时,企业前期积极的社会责任行为能够为股东财富提供保险机制,即减轻消费者和投资者抵制和处罚涉事企业的力度,降低声誉、企业形象、消费者信任度等无形资产的损失。杨玉秀[7]则从社会资本角度对企业社会责任与企业价值关系进行了研究,认为企业应该为所有利益相关者履行社会责任。企业承担社会责任会增加利益相关者对企业的忠诚和信任,便于搭建企业关系网络,增加社会资本。江炎骏和徐勇[8]运用事件研究法,基于捐赠的视角,将被证券监管机构公开谴责的上市公司作为样本,实证结果证实了发生负面事件时,股东财富的受损程度取决于企业前期积极承担社会责任的程度。

Vanhamme和Grobben[9]指出,公众抵制、处罚涉事企业的严厉程度主要取决于对涉事企业行为意图的评估。当发生负面事件时,企业前期社会责任行为积累的良好声誉能够影响人们对企业行为动机的判断,使其得出对企业有利的结论,从而降低企业的经济资产损失,达到保护股东财富的效果。前期积极主动承担社会责任的企业发生负面事件时,人们将倾向于把该事件视为企业当局经营管理不善所致,而不是企业管理者主观上有意为之。所以,企业社会责任绩效虽不能直接提升企业的财务业绩,但可在发生负面事件时减少企业可能面临的经济损失,达到保护股东财富的效果。

根据归因理论的观点,人们在分析自己或者他人实施的行为时,会将行为的原因归结为行为者自身或其所处的外在环境。Weiner等[4]将归因的维度分为:发生源、可控性和稳定性。发生源是指负面事件发生的原因,即企业内部原因还是外部原因;可控性是指企业能否控制负面事件的发生;稳定性是指负面事件的发生是持久性的还是暂时性的。Folkes[5]从消费者角度研究发现,如果负面事件是由于企业内部原因所致、企业事先可以控制,且不是偶然发生的,那么消费者对企业的指责会增强,反之则减少。并且消费者对涉事企业的指责会使其产生抱怨、愤怒、甚至报复企业等情绪,进而降低对企业的评价以及购买意愿。

Klein和Dawar[10]发现,消费者感知的企业社会责任感越高,消费者就更倾向于将危机发生的原因归结为企业外部原因所致的、不可控的和偶然发生的。Henderson[11]通过实验证明了企业的社会责任感也能减少消费者对企业的责任归因。企业的社会责任感能够促进消费者的正面归因,有利于解决突发性社会和环境问题。刘伟[12]以2008年中国乳制品食品安全事件为背景调查发现,企业社会责任对消费者责任归因会产生晕轮效应,即消费者根据自身好恶对企业进行判断。并且进一步研究发现,企业社会责任中的环境责任能够明显降低消费者对企业的责任归因和谴责程度。

基于以上分析,由于社会责任负面事件类型的不同,消费者及投资者对于涉事企业负面事件的归因存在差异,使得负面事件对于股东财富的影响程度可能产生差异。Godfrey等[3]将其研究样本中的负面事件按其性质及主要形式细分为“与竞争相关”、“与利益相关者相关”和“与诚信相关”三种类型。研究发现,当“与竞争相关”的负面事件发生时,企业前期CSR表现并不会对股东价值的受损程度产生影响;当“与利益相关者相关”和“与诚信相关”的负面事件发生时,前期CSR表现对股东财富具有减损效应。本文借鉴Godfrey等[3],将负面事件划分为三类:“与股东、债权人相关”、“与利益相关者相关”和“与诚信相关”。

“与股东、债权人相关”的负面事件是指企业在日常的生产经营过程中,实施了诸如推迟或未披露大额对外担保、推迟公布投资重组信息等行为。这类事件往往不会造成较大的社会舆论,因此无法引起公众的广泛关注。而且这类行为较为隐蔽,企业外部人士较难获得相关信息。由于此类型事件看似是企业维护切身利益的正常经营活动,并且与主要利益相关者相关,往往不会造成严重的影响。所以,通常在判断该事件的行为动机时,会评估与事件具有直接联系的因素,企业前期的CSR绩效的影响较小。由此,笔者提出如下假设:

H1a:当发生“与股东、债权人相关”的负面事件时,前期CSR绩效对股东财富受损程度没有显著影响。

“与利益相关者相关”的负面事件是指企业的行为对消费者和投资者的身心或生命指标产生了潜在或真实的威胁,如质量不合格的产品危及消费者身体健康、生态环境受到破坏、质量控制环节出现问题等。这类事件常常波及范围较广、影响较为恶劣,容易引起利益相关者的愤怒情绪。如果利益相关者对于企业行为动机的判定结果为管理层的一时疏忽、管理不善,那么企业面临的惩罚则会较轻;如果利益相关者判定为管理层对事件的发生及其后果已有主观判断、故意所致,那么企业面临的惩处将远高于前一情形。所以,应对此类负面事件的关键是改变利益相关者的判断倾向。如果企业前期社会责任活动得到市场的认可,那么利益相关者就倾向于相信该负面事件的出现是由于管理层的懈怠所致,企业则有机会被减轻处罚。由此,笔者提出如下假设:

H1b:当发生“与利益相关者相关”的负面事件时,前期CSR绩效较高的企业,其股东财富受损程度将远低于前期CSR绩效较低的企业。

“与诚信相关”的负面事件是指企业没有严格遵守社会和市场制定或业已形成的行为规范和法律准则,如涉嫌贿赂、贪污、欺诈、舞弊、非法挪用资金等。企业出现这类负面事件,将直接触及基本的道德规范和法律规范,使得利益相关者对于企业信誉产生怀疑,影响到企业生产经营的基石。分析此类负面事件的关键是,判断该事件是由于管理层的一时疏忽、管理不善,还是管理层对事件的发生及其后果已有判断、故意为之。如果企业前期社会责任活动得到市场的认可,那么利益相关者将减少对企业的责任归因,从而减少负面事件对股东财富造成的损失。由此,笔者提出如下假设:

H1c:当发生“与诚信相关”的负面事件时,前期CSR绩效较高的企业,其股东财富受损程度要远低于前期CSR绩效较低的企业。

利益相关者在评价不同行业性质的企业社会责任绩效时也存在差别。本文借鉴Palazzo 和 Richter[13]的行业分类标准并结合中国国情,将涉事企业按照行业性质划分为污名行业和非污名行业。国内污名行业大致有三类:(1)生产经营过程造成环境污染和生态破坏的,如石油、化工、采矿业等;(2)产品本身在消费或使用过程中对消费者造成现实或潜在伤害的,如烟草、酒、博彩业等;(3)由于国内特殊发展状况所致的,如房地产业。非污名行业即除污名行业以外的其他行业。Palazzo和Richter[13]认为,相对于非污名行业,污名行业具有“先天性”的负外部效应,易对公众造成潜在危害,因而更易引起公众的关注和质疑。对于公众关注度较高的污名行业企业,通过披露节能环保、安全生产、质量控制等社会责任信息,向公众展示承担社会责任的决心,更容易增加公众的认可度,改善企业的声誉。换言之,相对于非污名行业,污名行业通过履行社会责任来增加声誉资本的动机相对更强。由于污名行业的特殊性质,使得在该行业中,CSR对股东财富的减损效应更加明显。由此,笔者提出如下假设:

H2:与非污名行业相比,污名行业中CSR对股东财富的减损效应更显著。

三、研究设计

(一)样本选择与数据来源

本文选取2010—2014年中国沪深两市出现以下三类负面事件的企业:“与股东、债权人相关”“与利益相关者相关”“与诚信相关”。本文负面事件数据选自台湾经济新报(TEJ)数据库的中国危机公司大事记资料库,企业社会责任数据来源于润灵环球责任评级,其他数据均来源于国泰安(CSMAR)数据库。

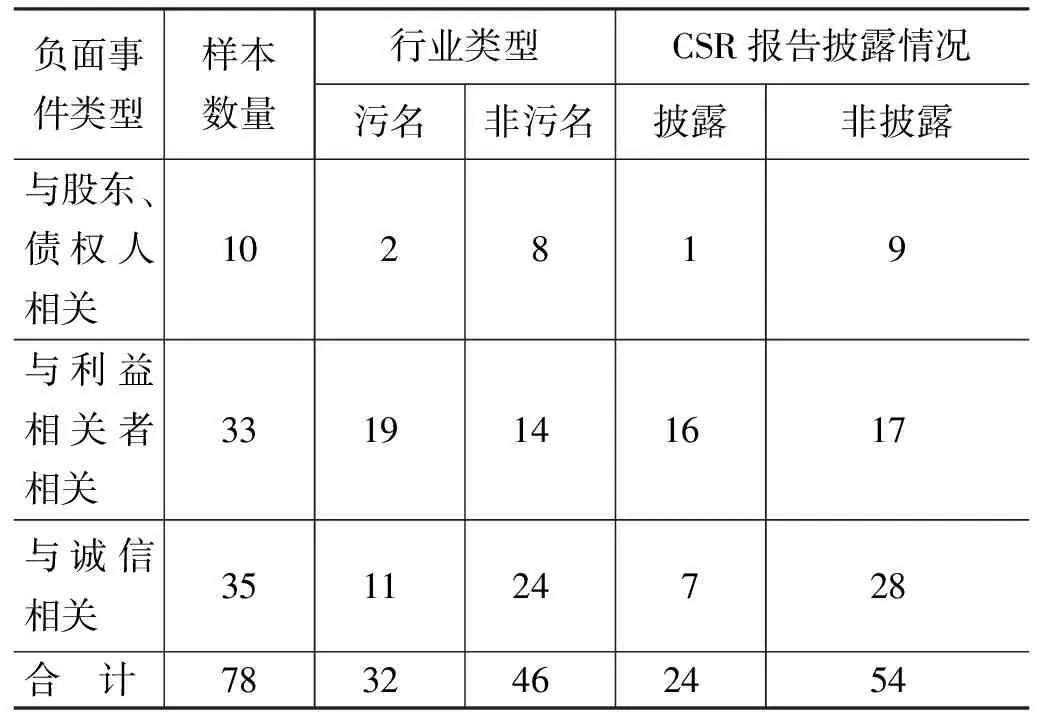

本文按照以下标准筛选研究样本:剔除负面事件窗口期内披露财务年报、合并重组等影响公司股价的重大事件的企业;剔除ST企业;剔除事件日短时期内退市的企业;为获取足够的股票收益率数据,剔除首次公开募股不足一年的企业;若同一企业在同一会计年度发生数次负面事件,只选取第一次负面事件。最终得到78个研究样本,如表1所示。

表1 研究样本分类及数量

(二)变量定义

1.企业社会责任

本文企业社会责任变量选取润灵环球责任评级公布的年度企业社会责任评级报告中的等级得分。该得分的数据来源于企业已披露的社会责任报告,参考依据为企业是否披露关键绩效信息。同时考虑到声誉资本形成的过程漫长,且无法立即见效,所以本文在衡量CSR对CAR减损效果时,选择事件日的上一年度涉事企业的CSR评级得分数据。另外,由于本文CSR得分数据来源于企业所披露的社会责任报告,因而将未单独披露社会责任报告的企业该项得分数值计为0。

2.股东财富

本文选取事件日前后涉事企业的累计异常收益率(CAR)作为股东财富的衡量指标,以反映资本市场对负面事件的反应。本文采用市场模型计算异常收益(AR),标准事件窗口为(-5,5),即负面事件披露日前后五天的数据;估计窗口为(-200,-6),即涉事企业负面事件披露日的前200天至前6天。异常收益率的计算公式如下:

ARit=Rit-(αi+βiRmt)

(1)

其中,Rit表示第i支股票在t事件期的实际收益值;(αi+βiRmt)是采用市场模型估计的第i支股票在t事件期的期望收益值;αi、βi是市场模型的参数,选择A股沪市综合指数和A股深市综合指数作为市场指数来表示市场收益。

异常收益率的绝对值越大,表明市场对该事件的反应越强烈,CSR所体现的股东财富减损效应就越弱;反之,异常收益率绝对值越小,表明市场对该事件的反应越平淡,CSR所体现的股东财富减损效应则越强。

在异常收益率(AR)基础上,第i支股票在τ1到τ2期间的累计异常收益率(CAR)的计算公式如下:

(2)

3.控制变量

公司规模用样本企业年末总资产的自然对数来衡量。分析减损效应成效时,公司规模也是关键的考虑因素。企业规模越大,经营风险也就越大。所以,相比于小企业,大企业积极主动承担社会责任义务的意愿更为强烈。

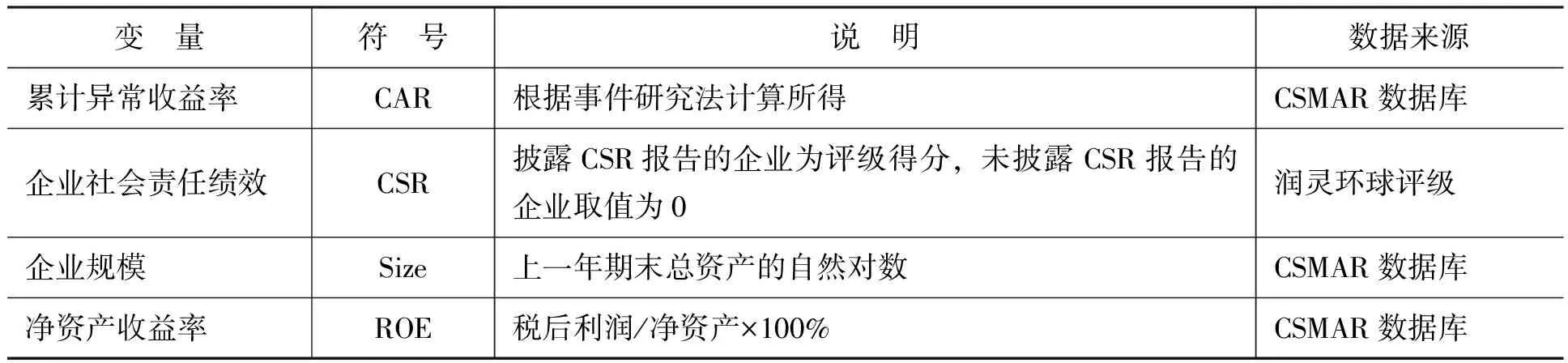

净资产收益率采用企业税后净利润与净资产的比值计算得出,是衡量企业盈利能力的重要指标,是杜邦分析模型的核心指标,反映了企业对投入资本的使用效率。各变量含义如表2所示。

表2 主要变量定义

(三)模型构建

企业社会责任对于累计异常收益率的回归方程如下:

CARt=α0+α1CSRt-1+α2Sizet-1+α3ROEt-1+εi

(3)

其中, CARt为负面事件窗口期内累计异常收益率,α0为常数项,CSRt-1为企业上一年度CSR得分,Sizet-1为企业上一年度资产规模,ROEt-1为企业上一年度净资产收益率,εi为随机误差项。

四、实证结果分析

(一)描述性统计及相关性分析

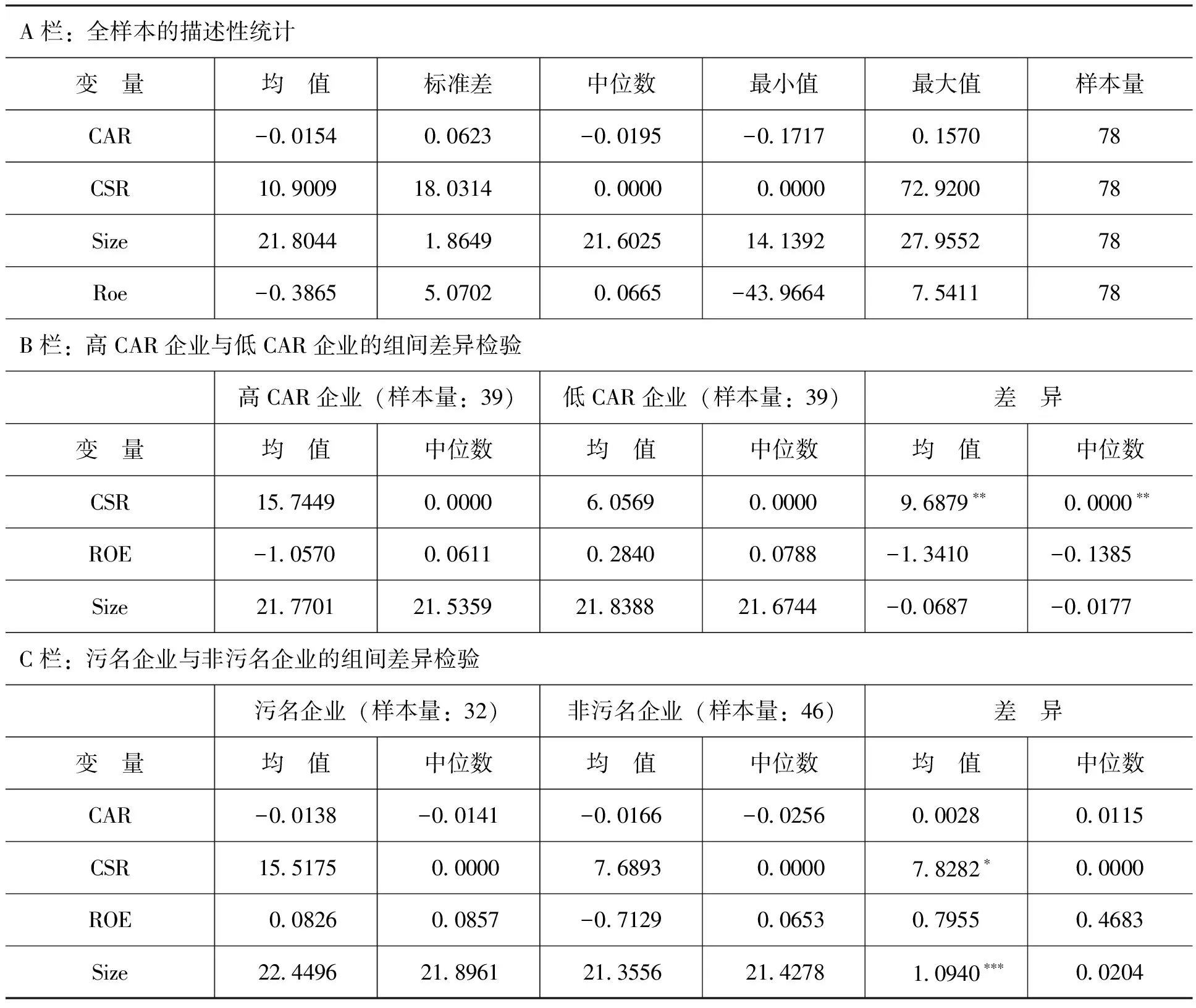

描述性统计结果如表3所示。

表3 描述性统计

注:***、**和*分别表示通过1%、5%和10%显著性水平检验,下同。

表3中A栏的全样本描述性统计结果显示,发生CSR负面事件的企业累计异常收益率均值为负,符合市场的预期。CSR的最大值为72.9200,最小值为0.0000,说明样本企业间CSR绩效差距较大。表3中B栏显示,以负面事件后CAR的中位数为界限,将样本公司进一步分为高CAR组和低CAR组。CAR等于或高于-0.0195的企业归属为高CAR企业,共计39家;低于-0.0195的企业归属为低CAR企业,共计39家。两组样本CSR得分存在显著差异。表3中C栏污名企业与非污名企业的组间差异检验结果显示,污名企业与非污名企业之间,CSR的均值存在显著差异。污名企业CSR得分的均值在10%水平上显著高于低CAR企业,表明平均来看,相对于非污名行业,污名行业的CSR绩效更高。

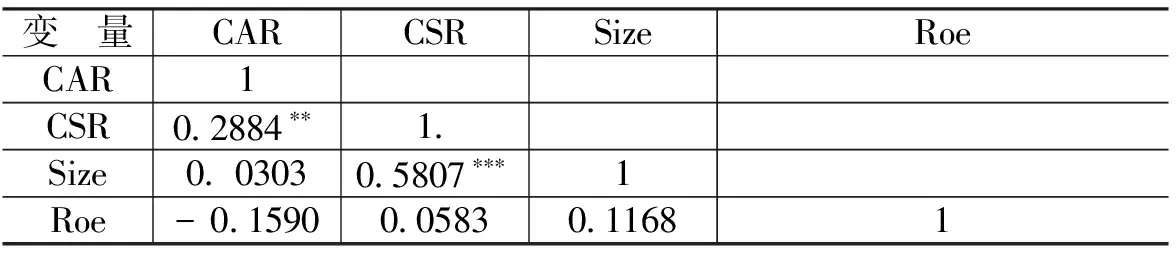

变量相关性分析结果如表4所示。结果显示,CAR与CSR呈显著的正相关关系。相关性分析结果说明,当发生负面事件时,企业前期社会责任履行对股东财富具有减损效应。变量间的相关系数均在60%以下,表明可能不存在严重的多重共线性问题。

表4 相关系数

(二)回归分析

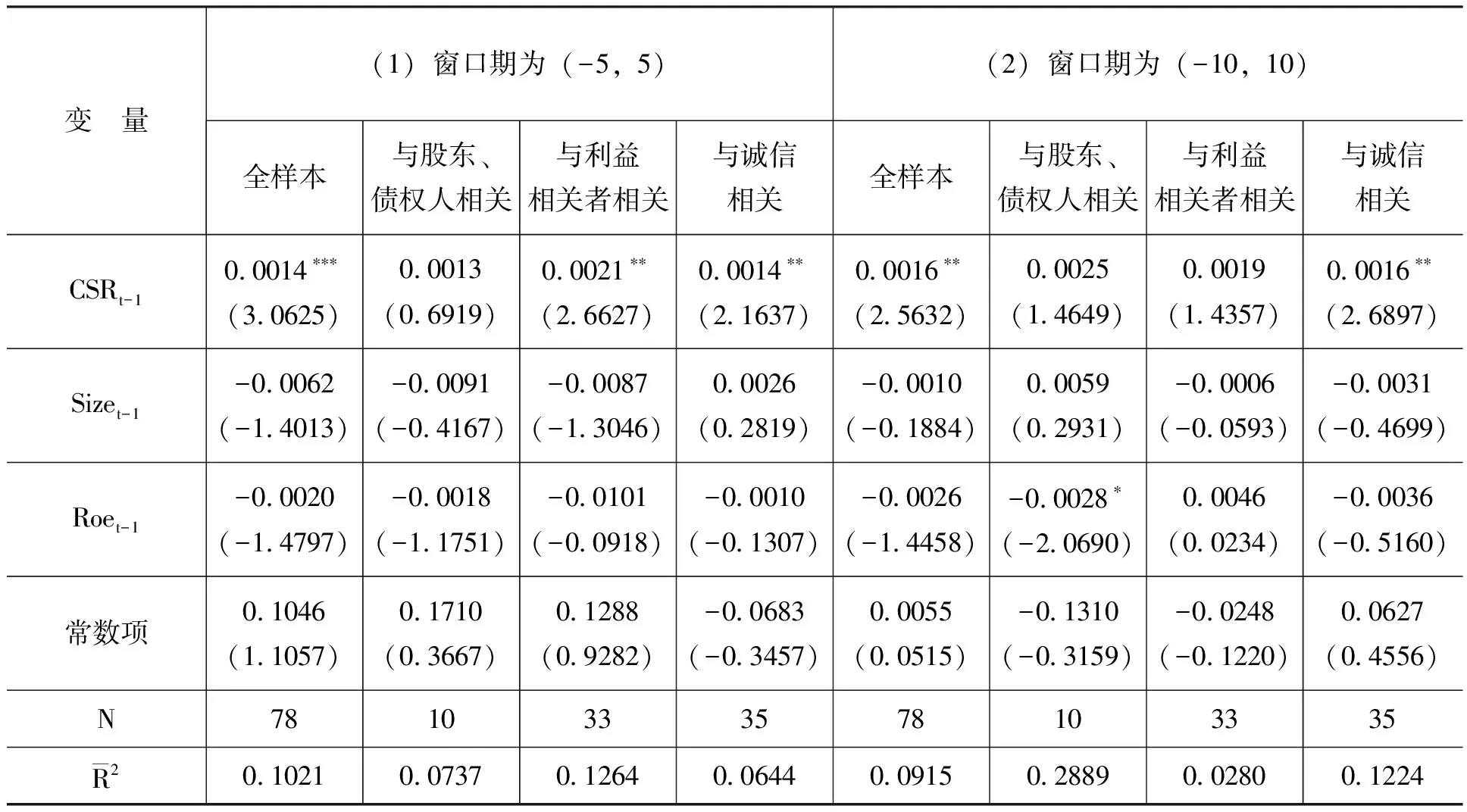

本文根据模型(3),并将研究样本按照全样本、“与股东、债权人相关”“与利益相关者相关”“与诚信相关”分别进行回归分析,回归结果如表5所示。

表5 企业CSR得分对CAR的回归结果

注:括号中数值为t值,下同。

由表5第(1)组全样本的回归结果可见,CSR对CAR的回归系数在1%水平上显著为正,说明发生负面事件时,企业前期的CSR绩效能够显著减少股东财富的损失。

从“与股东、债权人相关”负面事件的回归结果可以看出,CSR对CAR的回归参数为正,但不显著。表明当发生“与股东、债权人相关”的负面事件出现时,企业累计异常收益率无法通过CSR绩效提升,即发生“与股东、债权人相关”的负面事件时,CSR并不会对股东财富产生明显的减损效应,H1a成立。

从“与利益相关者相关”和“与诚信相关”负面事件的回归结果可以看出,CSR对CAR的回归系数均在5%水平上显著为正,说明当发生“与利益相关者相关”和“与诚信相关”的负面事件时,企业的累计异常收益率可以通过CSR绩效显著提升,即发生“与利益相关者相关”和“与诚信相关”的负面事件时,CSR会对股东价值产生明显的减损效应,H1b和H1c成立。

综上所述,当发生“与股东、债权人相关”的负面事件时,CSR对于股东财富减损效应不显著,当发生“与利益相关者相关”“与诚信相关”的负面事件时,CSR对于股东财富减损效应显著。

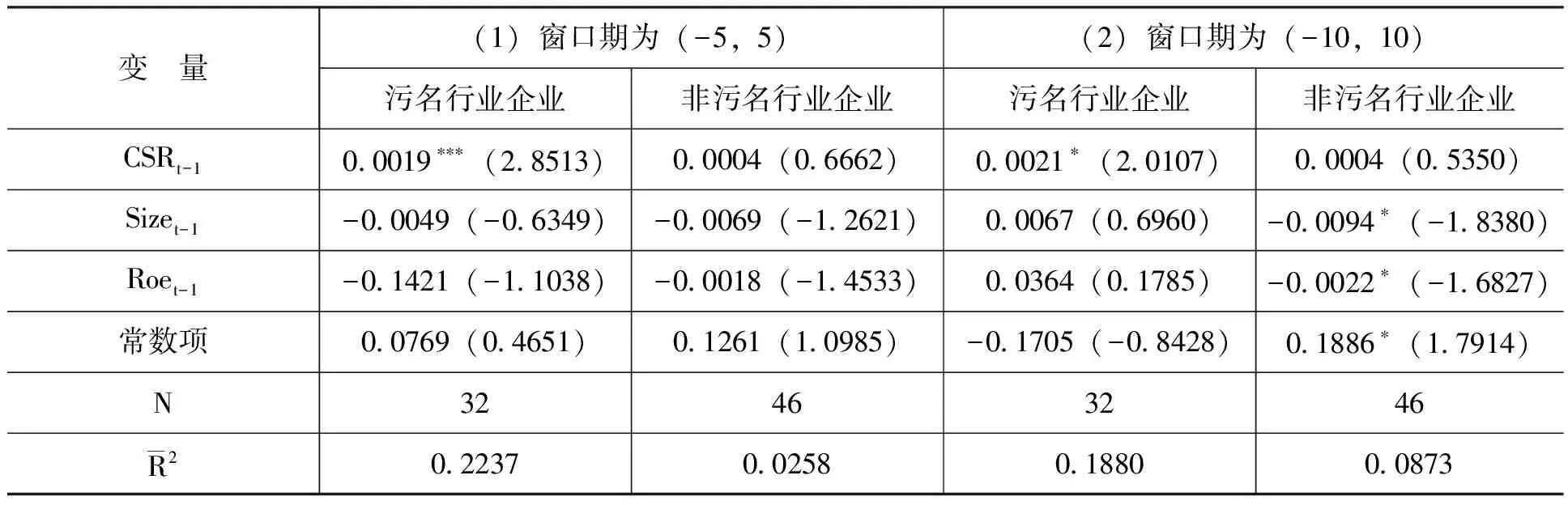

本文根据模型(3),并将研究样本划分为污名行业企业和非污名行业企业,分别进行回归分析,回归结果如表6所示。

表6 污名行业企业与非污名行业企业前期CSR表现对CAR的回归结果

由表6第(1)组的回归结果可见,污名行业企业的CSR对CAR的回归系数在1%水平上显著为正,而非污名行业企业的CSR得分对CAR的回归系数不显著。回归结果证实了H2,即污名行业企业减损效应显著,非污名行业企业减损效应不显著。

(三)稳健性检验

本文采用以下方式进行稳健性检验:(1)将标准事件窗口设为(-10,10),估计窗口设为(-200,-11),对涉事企业事件日前后的累计异常收益率重新估算。(2)选取事件日上一年度企业的营业收入衡量企业规模。稳健性检验的结果分别列示在表5第(2)组、表6第(2)组中。

由表5第(2)组的回归结果可知,从全样本看,CSR得分对CAR的回归系数在5%水平上显著为正。“与股东、债权人相关”负面事件的回归结果与表5第(1)组所示结果一致,即当发生“与股东、债权人相关”的负面事件出现时,企业累计异常收益率无法通过CSR绩效提升。而“与利益相关者相关”负面事件的回归结果与表5第(1)组所示结果存在差异,CSR对CAR的回归系数不显著,表明可能在该类负面事件发生的短时期内CSR具有股东财富减损效应。“与诚信相关”负面事件的回归结果与表5第(1)组所示结果一致,即当发生“与诚信相关”的负面事件时,企业的累计异常收益率可以通过CSR绩效显著提升。

由表6第(2)组的回归结果可知,污名行业企业CSR对CAR的回归系数在10%水平上显著为正,与表6第(1)组所示结果基本一致。

综合稳健性检验的结果发现,当发生“与股东、债权人相关”的负面事件时,CSR对于股东财富的减损效应不显著。当发生“与利益相关者相关”和“与诚信相关”的负面事件时,CSR对于股东财富减损效应显著。但发生“与利益相关者相关”负面事件时,CSR的减损效应可能是短暂的。污名行业企业的减损效应显著,非污名行业企业的减损效应不显著。

五、研究结论与局限

本文以社会责任负面事件为背景,将负面事件按其性质划分为三大类,即“与股东、债权人相关”的负面事件、“与利益相关者相关”的负面事件和“与诚信相关”的负面事件。并以发生上述三类负面事件的上市公司为样本,研究CSR对股东财富减损效应是否存在差异。研究结果表明,当发生“与股东、债权人相关”的负面事件时,CSR对于股东财富的减损效应不显著;当发生“与利益相关者相关”的负面事件和“与诚信相关”的负面事件时,CSR对于股东财富减损效应显著,但发生“与利益相关者相关”负面事件时,CSR的减损效应可能是短暂的;污名行业企业的减损效应显著,非污名行业企业的减损效应不显著。

本文的研究成果有助于企业管理者选择有效的危机处理行为,以应对社会责任负面事件。当负面事件发生时,管理层应首先判断该事件是否可归属为上述三类事件。当发生“与股东、债权人相关”的负面事件时,企业采取CSR行为可能收效甚微,应考虑其他类型的危机处理行为。当发生“与利益相关者相关”和“与诚信相关”的负面事件时,企业可以将CSR行为纳入考虑范畴。污名行业企业的管理层通过CSR行为,能够减少负面事件对股东财富的损失。

本文研究可能存在一定的局限性:第一,回归结果中调整后的R2总体水平低于0.3000,原因可能是样本企业中取得润灵环球责任评级CSR得分的企业比重相对较低,弱化了研究结论的说服力。第二,中国企业社会责任数据缺失较为严重、信息披露不规范、企业披露社会责任信息的积极性不高,致使研究数据采集难度较大。同时,国内缺乏普遍认可的企业社会责任衡量指标。第三,本文仅将行业类型粗略地分为污名行业和非污名行业,未作深入地细分。为了区分负面事件的性质,划分为“与股东、债权人相关”、“与利益相关者相关”和“与诚信相关”三种类型,其科学性还有待于进一步得以佐证。因此,针对行业性质和负面事件类型的研究还需要进一步细化深入,以便得出更加科学的结论。