利润增速提升,不良稳中有降

刘明彦

上市股份制银行中报披露引人瞩目,截至8月31日,八家上市全国性股份制银行的半年报相继披露,为全面把握股份制银行经营状况,本文从盈利、资产、负债、定价、收入、成本与风险六个方面对八家股份制银行的相关指标进行比较分析,选取部分能反映潜在竞争力指标进行排名赋分,最终得出各银行得分合计和排名,并得出一系列结论,同时对股份制银行未来经营进行展望。

盈利能力

净利润与增速

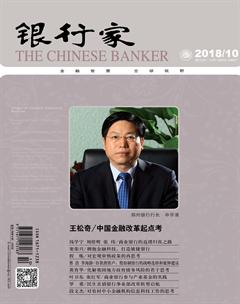

招商銀行净利润一枝独秀,上市股份制银行盈利均持续增长。尽管受宏观经济环境和严监管的不利影响,股份制银行净利润仍保持增长,具体排名为招商、兴业、民生、浦发、中信、光大、平安和华夏,竞争格局相对稳定。(见图1)

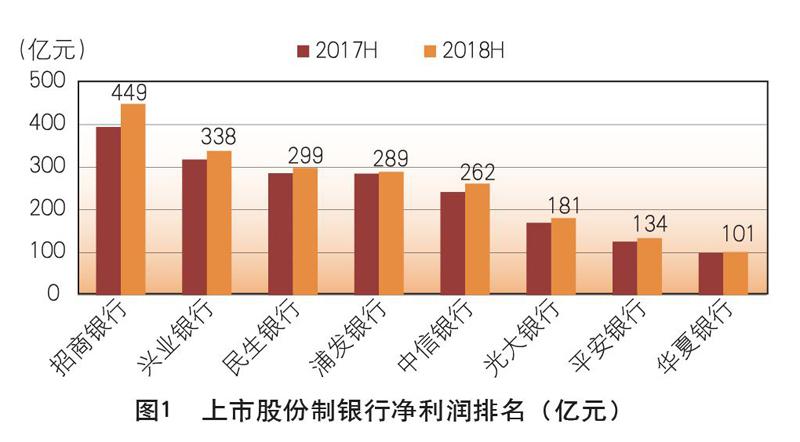

招商银行净利润增速遥遥领先,股份制银行利润增速整体有所提升。2018年上半年上市股份制银行净利润同比增长6%,增速同比提升约2个百分点。如图2所示,招商银行净利润保持高速增长,另有四家股份制银行净利润增速在6%以上,大多数上市股份制银行利润增速有所加快。

ROE与ROA

股份制银行ROE整体略有降低,招商银行ROE领先优势明 显。图3显示,上市股份制银行的净资产收益率(ROE)同比小幅下降0.84个百分点,具体排名为:招商、兴业、民生、浦发、中信、平安、光大和华夏。

股份制银行ROA同比整体稳中有升。受净利润增速略高于资产增速推动,招商和中信ROA同比增长,其余股份制银行资产收益率保持稳定。(见图4)

资产指标排名

资产规模与增速

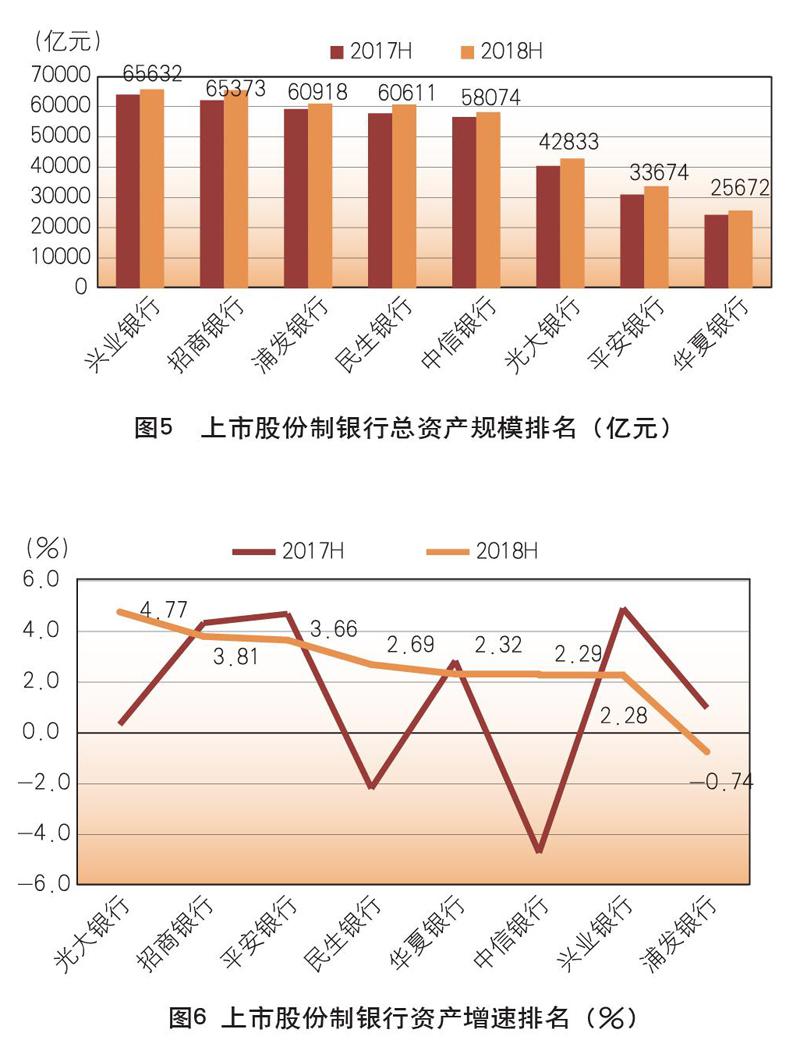

超6万亿规模银行增至四家,兴业成股份制银行规模之首。图5显示,2018年上半年上市股份制银行资产规模排名依次为兴业、招商、浦发、民生、中信、光大、平安和华夏,四家银行规模突破6万亿大关,民生首次跻身于规模超六万亿银行俱乐部。

股份制银行资产增速分化缩小,浦发出现小幅收缩。今年上半年股份制银行资产增速不大。(见图6)

贷款规模与增速

上市股份制银行贷款均保持增长,招行同业领先优势显著。图7显示,2018年上半年股份制银行贷款总额格局相对稳定,依次为招商、中信、浦发、民生、兴业、光大、平安、华夏。

受严监管和经济增速放缓等因素影响,上市股份制银行贷款增速整体与上年同期基本持平,但分化加大。图8显示,除民生、中信和浦发贷款增速同比下滑外,其余股份制银行贷款增速均高于上期,股份制银行贷款增速依次为:华夏、兴业、光大、民生、招行、平安等,六家银行贷款增速均在8%以上。

个人贷款余额及增速

个人贷款规模方面,招行保持领先地位,规模突破万亿的银行多达五家。招商零售业务优势显著,个人贷款余额达1.87万亿元,浦发、中信、民生和兴业处于第二梯队,个人贷款规模为1万亿~1.3万亿之间,其他股份制银行则在万亿级以下。(见图9)

股份制银行个贷增速表现分化,整体增速放缓明显。传统上股份制银行零售业务相对较弱,出于业务结构调整和控制风险的需要,股份制银行开始将业务重心向零售业务倾斜,表现为个人贷款增速明显超过对公贷款。图10显示,2018年上半年上市股份制银行个人贷款增速均值为10%,同比下降4个百分点,主要原因是浦发和中信增速大幅放缓。

负债指标排名

存款余额及增速

存款余额排名格局相对稳定,招商以突破4万亿领先于同业。图11显示,股份制银行存款余额均保持增长,分化并不明显。2018年上半年上市股份制存款排名依次为招商、中信、浦发、民生、兴业、光大、平安和华夏。

上市股份制银行存款增速实现增长,部分银行存款流失现象得以逆转。图12显示,2018年上半年股份制银行存款增速整体比上年加1个百分点,但增速也仅为4%,表明股份制银行吸收存款相当不易。今年上半年股份制银行存款增速排名为光大、民生、浦发、中信、招商、平安、华夏、兴业,各行间存款增速分化缩小。

个人存款余额及增速

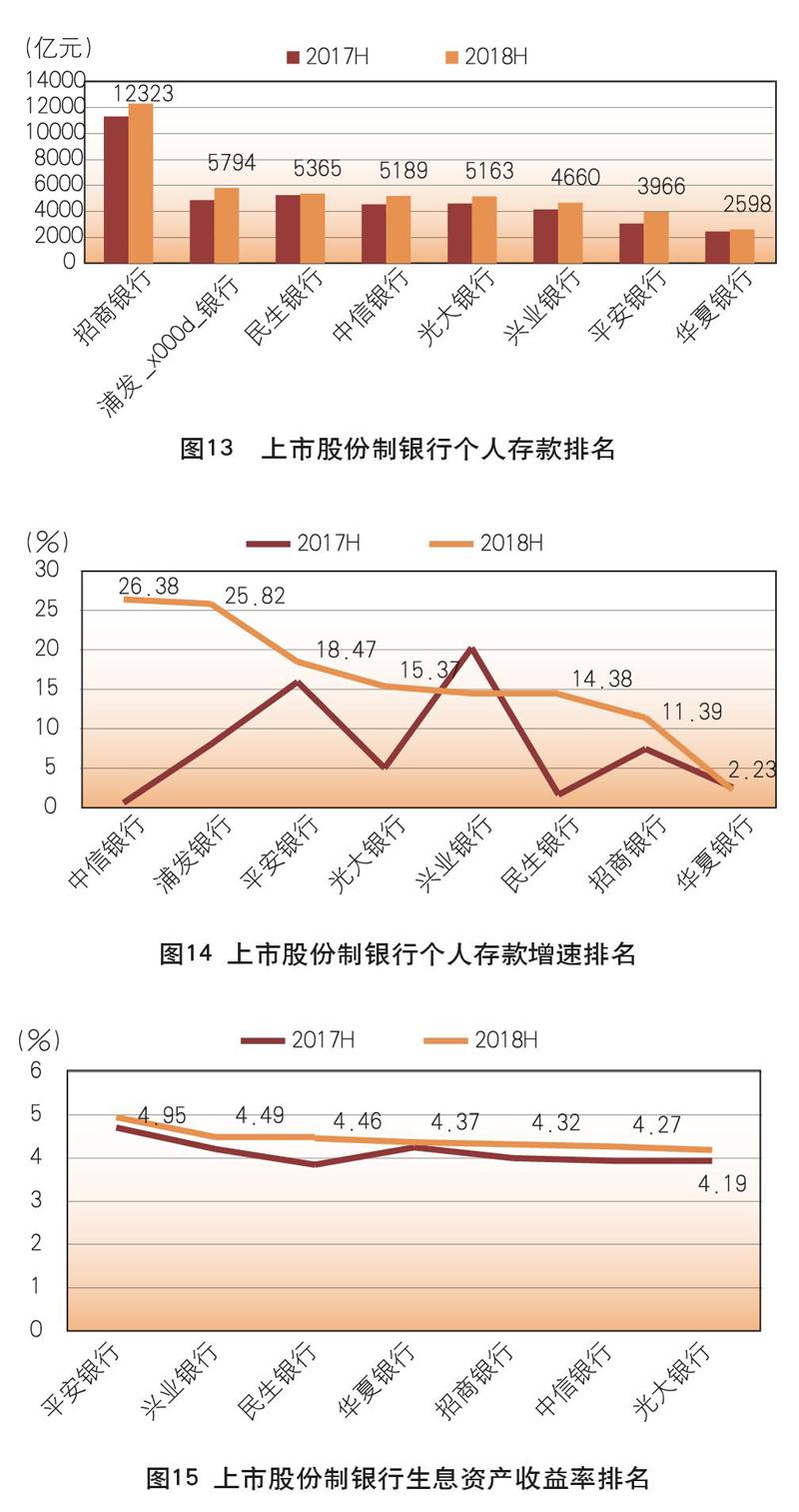

股份制银行个人存款均实现增长,招商领先优势巨大。图13显示,浦发个人存款增加额超过民生,排名从同业第三升至第二,具体排名为招行、浦发、民生、中信、光大、兴业、平安和华夏。招商个人存款万亿元以上规模,远高于其他股份制银行,表明其零售负债业务领先优势明显。

股份制银行个人存款增速加快,绝大多数银行实现两位数增长。数据显示,上市股份制银行个人存款增速已由去年上半年的8%升至今年同期的16%,增速明显快于整体水平。个人存款增速行业排名为中信、浦发、平安、光大、兴业、民生、招商和华夏。除华夏外,其余银行个人存款均实现两位数增长。(见图14)

定价能力比较

生息资产收益率、计息负债成本率与净利差

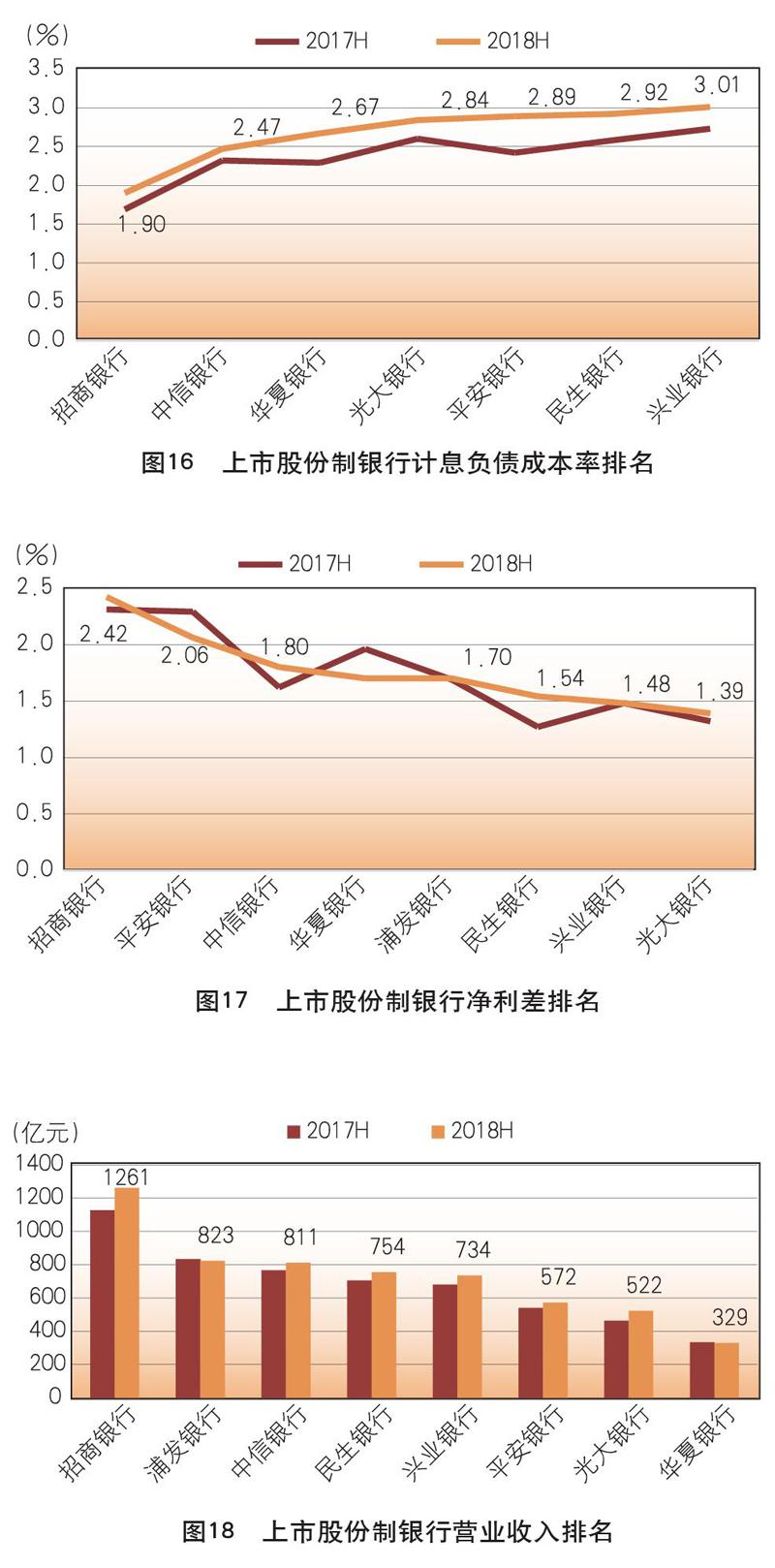

股份制银行生息资产收益率提升明显,平安资产定价能力领先同业。图15显示,股份制银行生息资产收益率排名为平安、兴业、民生、华夏、招商、中信和光大(浦发未披露此数据),其中平安银行的资产定价能力最强(未调整风险),上市股份制银行整体资产收益率同比提升20个基点。

股份制银行计息负债成本率上升明显,招商资金成本保持同业领先。图16显示,招商银行以1.90%的资金成本在同业保持明显优势,低于同业平均水77个基点,也是唯一负债成本率低于2%的银行,股份制银行负债成本率整体同比上升30个基点,其中兴业的负债成本率超3%,导致股份制银行负债成本率上升的原因之一是負债中结构性存款占比上升。

股份制银行净利差整体与上期持平,招商净利差保持领先。由于净利差=生息资产收益率-计息负债成本率,因而资产定价能力强或资金成本低的银行能够获得较高的净利差,具体排名为招商(资金成本优势)、平安(资产定价能力强)、中信、华夏、浦发、民生、兴业和光大,在资金成本和资产定价方面均乏善可陈的银行净利差受到挤压,民生净利差同比增加27个基点。(见图17)

收入指标分析

营业收入及增速

股份制银行整体营业收入实现中速增长,光大和招行增速领先。图18和图19显示,2018年上半年股份制银行营业收入增速同比加快,由上年同期收缩3%升至增长6%,营收格局相对稳定 ,招商以1261亿元稳居第一,浦发、中信、民生和兴业营业收入规模为700亿~800亿元,属于第二梯队,平安、光大和华夏营业收入在500亿级及以下。从营收增速看,光大和招商领先,上年增速领先的华夏出现负增长。

净利息收入及增速

受会计准则调整影响,半数股份制银行净利息收入下滑,招商保持快速增长。图20显示,受投资收益由利息收入转为非利息收入会计准则调整影响,除招商2018年上半年净利息收入同比大增61亿元、中信和兴业小幅增加外,其余股份制银行净利息收入均出现下滑,但对营业收入并没有实质性影响。

非利息收入及增速

多数股份制银行非利息收入实现快速增长,光大和民生增速领先。受投资收益由利息收入调整为非利息收入的会计准则影响,股份制银行非利息收入增速由上年同期的7%升至今年上半年的20%,光大、民生均实现40%以上增长,招商、民生以非利息收入超过400亿元同业领先,中信、浦发和兴业紧随其后。

成本与风险

成本收入比

成本收入比整体保持稳定,平安成本收入比上升明显。2018年上半年上市股份制银行成本收入平均为28%,与上年持平,民生成本收入比低于同业。成本收入比具体排名为:民生、兴业、浦发、中信、招商、光大、平安和华夏,民生在成本竞争方面优势显著。

利息支出及增速

行业整体利息支出保持增长,增速较上期明显放缓。受严监管和去杠杆货币政策影响,股份制银行存款利率同比上升,导致整体利息支出同比增长18%(超过负债增速),但增速放缓约7个百分点,导致利息支出增速放缓的主要原因是同业存款利率有所下降。

不良贷款率

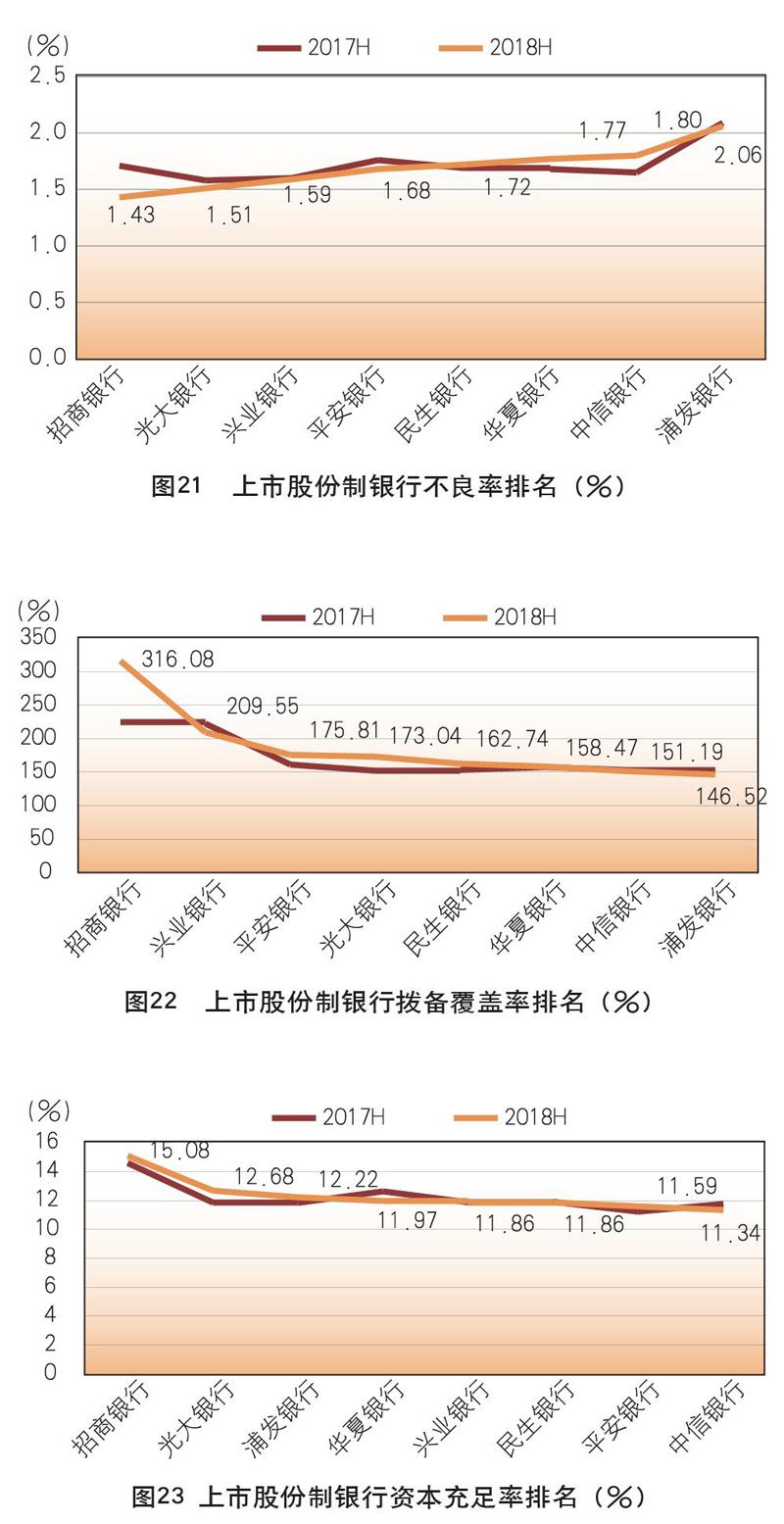

股份制银行不良贷款率整体保持稳定,招商不良率下降明显。图21显示,今年上半年上市股份制银行不良率整体与上期基本持平,除华夏和中信不良率较上期有所上升外,其余银行持平或下降,其中招行下降明显。不良率具体排名为招商、光大、兴业、民生、华夏、中信和浦发,从趋势看,未来股份制银行资产质量正趋于稳定。

拨备覆盖率和资本充足率

拨备覆盖率稳中有升,招商拨备覆盖率升幅巨大。根据监管机构的要求,银行的拨备覆盖率下限为120%~150%,图22显示,上市股份制银行均满足监管要求,但拨备覆盖率分化明显,具体排名为招商、兴业、平安、光大、民生、华夏、中信和浦发。

资本充足率稳中有升,招商资本充足率明显高于同业。根据当前的监管要求,股份制银行的资本充足率不得低于10.5%,据此,所有股份制银行均达到监管要求,今年上半年上市股份制银行资本充足率均值为12.33%,同比增加0.1个百分点,期中招行以15.08%领先同业。(见图23)

上市股份制银行综合竞争力排名及结论

笔者从盈利、资产、负债、定价、收入、成本与风险六个方面选择了16项指标,尽量避免规模指标排名对大型银行排名带来偏差,除净利润是绝对指标外,其余15项指标均为比率指标,以减少银行规模大小的影响。根据前文排名赋分,第一名8分,第二名7分,最后一名为1分。成本与风险指标采取从小到大排名,其余指标采取从大到小排名,得出总分及竞争力排名如表1,此竞争力更倾向于潜在竞争力。

竞争力排名结果

表1显示,2018年上半年股份制银行综合竞争力简单排名如下:第一名招行(97分),第二名光大(85分),第三名兴业(81分),第四名民生(77分),之后依次为中信、平安、浦发和华夏。

结论

(1)招行在股份制银行中领先优势显著,在16项指标中,它有8项第一,两项第二,而且其净利润已经超过国有银行交通银行,其竞争力与其他股份制银行差距在拉大。

(2)光大银行脱颖而出排名同业第二,其资产增速、存款增速排名同业第一,不良率和拨备覆盖率排名同业第二,在不考虑规模因素影响下,光大表现出较强的潜在竞争力。

(3)浦发竞争力下降明显,仅领先于华夏。按照净利润和资产规模排名,浦发名列股份制银行前四位,但由于其在利润增速、资产增速、贷款增速、不良贷款率和拨备覆盖率等指标排名中为同业垫底,在上市股份制银行中仅排名第七位,表明该行今年以来潜在竞争力正在下降。

(作者系对外经贸大学研究员,任职于中国民生银行)