公司治理、盈余质量与非效率投资

——来自中国上市公司的经验证据

,,

(浙江工业大学 经贸管理学院,浙江 杭州 310023)

所谓盈余质量是指操控性应计盈余占总应计盈余的比例高低。操控性应计盈余占比较低,更能反映企业真实的盈余水平,是高质量的盈余特征之体现。国外学者研究发现,高质量的盈余信息可有效抑制企业非效率投资行为[1-2]。近年来国内学者开始研究中国企业盈余质量与非效率投资之间的关系,但现有研究文献却存在不一致的结论[3-4]。同时,国内研究中并未充分考虑公司内、外部治理等关键因素在盈余质量与非效率投资之间所发挥的调节作用。鉴于此,本研究以中国2007—2016年的A股2 691家上市公司10年18 348个观测值为依据,检验盈余质量对非效率投资的影响。本研究的贡献:以中国上市公司跨度10年的数据为研究观测值,并充分考虑内部治理水平、长短期债务、外部独立审计质量等调节影响,为中国企业盈余质量对非效率投资的影响提供了严谨的经验证据,丰富了相关研究文献。同时本研究在实践层面也为抑制公司非效率投资指明一个具体的治理途径,并为披露高质量盈余信息的必要性提供了理论依据。

一、理论分析和研究假设

(一)盈余质量对非效率投资的影响

外部投资者与企业管理层关于预期现金流以及现有资产价值两方面的信息不对称,会直接导致市场对企业融资证券的不合理估值,进而引发企业投资决策的非效率投资问题。高估证券价值带来过度投资行为,反之则带来投资不足的现象[5-6]。管理层向投资者传递公司高质量的盈余信息,一方面可缓解投资者的信息劣势,减少投资者的逆向选择和投资风险,降低投资者对公司股票价值错误定价的概率,从而减少公司融资成本,缓解公司面临的融资约束,避免公司投资不足;另一方面可提高公司盈余信息的透明度,增强投资者对公司实际经营情况和现金流的了解,有助于提高投资者对公司管理者监督与激励的能力,从而有效抑制公司管理者的道德风险,约束公司管理者的机会主义行为,督促公司管理者以公司价值最大化为目标理性选择合适的投资项目,减少过度投资行为。与此同时,在债务资本市场中,高质量的盈余信息可向债权投资者传递企业投资的相关信息,缓解债权人的信息劣势,促使债权投资者更加了解公司的资产价值和盈利前景,约束管理层损害债权人利益的行为,并通过公司债务的相机治理作用和债券价格的反馈作用促使公司管理者优化公司投资决策,提高公司投资效率[7-8]。基于此,提出假设1:盈余质量与非效率投资呈负相关关系,即高的盈余质量可抑制企业非效率投资行为。

(二)公司治理对盈余质量与非效率投资关系的调节作用

公司治理机制的完善,不仅可以降低管理层与股东间的代理冲突而抑制管理层机会主义带来的非效率投资,而且可以提高盈余质量信息与非效率投资之间的敏感性,客观上促进盈余质量对非效率投资的抑制作用,从而在盈余质量与非效率投资之间发挥调节作用。这种调节作用分别在公司内部治理和外部治理上体现出来。

1.公司内部治理的调节作用。盈余质量信息对非效率投资的边际抑制作用很大程度取决于公司内部治理水平的高低。当公司内部治理水平较高,同样质量的盈余信息所发挥的监督和定价功能也就越强,越有助于抑制非效率投资[9]。具体而言,公司有合理的股权集中程度,避免一股独大,增强大小股东之间的权力制衡,有助于其他股东利用盈余质量信息抑制大股东主导的非效率投资;通过扩大董事会和监事会的规模,提高独立董事比例,做到董事长与总经理职务分离,从而提升董事会的决策效率和监事会的监督职能,在既定的盈余质量信息供给条件下,更有助于避免非效率投资项目通过董事会决策。此外,从公司内部治理的激励机制角度,高质量的盈余信息,有助于实行高管股权激励计划,有助于降低高管薪酬粘性,将高管个人利益与股东利益挂钩,减少高管机会主义的动因,促使高管制定合乎公司价值最大化的投资决策,主动规避投资过度和投资不足等非效率投资行为[10]。基于以上分析,本研究提出假设2:公司内部治理可强化盈余质量对非效率投资的抑制作用。

2.公司外部治理的调节作用。由于非效率投资结果直接影响企业偿债能力,而审计师对企业决策的合理性本身也具有审计责任,因此在诸多外部治理机制中,对监督企业投资行为最直接、最显著的外部主体应为债权人治理和审计师的审计监控[11]。首先,债权人治理的调节影响。企业短期债权人和长期债权人与企业利益相关性具有一定的差异。由于短期债务期限较短,短期债权人与公司非效率投资的敏感性相对较弱,因此短期债权人对公司盈余质量、非效率投资的关注度远不如长期债权人。另一方面,由于短期负债融资灵活性高,相对更易取得,致使其反而刺激了企业过度投资的非效率投资行为[12]。因此,短期债务客观上削弱了盈余质量对非效率投资的抑制作用。而对于长期负债来说,长期债权人承担相对较大的违约风险和期限风险,其更有动机对公司内部治理、内控控制、会计政策、盈余管理、投资决策等各方面进行监督,客观上强化了盈余质量对非效率投资的抑制作用。其次,外部审计的调节作用。外部审计对盈余质量与非效率投资关系的影响主要体现在三个途径。第一,外部审计提高了包括盈余质量在内的会计信息质量,缓解了股东、债权人与管理者之间的信息不对称,降低了他们之间的利益冲突,有助于消除机会主义对非效率投资的影响[13];第二,高质量的外部审计提供相对真实的盈余质量信息,客观为公司投融资决策提供了更加可靠的决策基础和依据,在技术层面提升了公司投融资决策的科学性,减少非效率投资现象的产生;第三,高质量的外部审计对投资决策的程序、方法本身的合理性、科学性发挥了无法取代的监控作用,强化了内部控制及公司治理对投资决策的保驾护航作用[14]。综上,提出假设3a:短期负债削弱了盈余质量对非效率投资的抑制作用;假设3b:长期负债强化了盈余质量对非效率投资的抑制作用;假设4:高的审计质量,可强化盈余质量对非效率投资的抑制作用。

二、研究设计

(一)样本选择和数据来源

(二)变量设计

1.被解释变量。衡量公司非效率投资的Richardson(2006)残差模型不仅能够直接度量公司在某一年度的非效率投资水平,而且在运用截面数据回归时可较好地避免偏误[15]。因此,本研究将采用Richardson模型对样本公司的非效率投资进行度量。

2.解释变量。(1)盈余质量(EQ)。本研究采用较为成熟的修正Jones模型度量盈余质量。同时在实证分析中采用衡量应计项目和现金流量关系的DD模型进行稳健性检验。(2)公司内部治理(GOV)。本研究选用第一大持股比例(TOP1)、第二到第五大股东持股比例(H5Index)、管理层持股比例(MO)、是否存在董事长与CEO两职合一(SamePo)、独立董事比例(RatID)、监事会人数(NumS)、董事会持股比例(RatD)和领取薪酬的董事比例(PayD)共8个变量进行主成分分析,并选择第一主成分(GOV)作为公司内部治理因素的代表变量。(3)短期负债比率(ST)和长期负债比率(LT)。(4)审计质量(AUD)。若企业选择国内前十大会计师事务所,AUD为1,代表高审计质量;若企业选择其他会计师事务所,则AUD=0,代表相对低的高审计质量。

3.控制变量。企业投资效率的高低受许多因素的影响,本研究选取了几个与企业投资相关的指标作为控制变量:(1)总资产周转率(TAT);(2)自由现金流(CASH),以上市公司货币资金与短期投资之和与平均总资产的比重来表示;(3)企业规模(SIZE),用企业年末总资产自然对数来表示;(4)股票收益率(RET);(5)行业(IND),共16个行业类型,设置15个虚拟变量;(6)年度(YEAR),十年样本数据,共设置9个虚拟变量。

(三)实证模型设定

首先,为了检验盈余质量对非效率投资的直接影响,本研究实证检验包括两个步骤:第一步,实证分析在全样本下盈余信息质量对非效率投资的直接影响;第二步,将全样本分为过度投资和投资不足两个子样本,检验盈余信息质量分别对过度投资和投资不足的直接影响,比较两者差异。为避免变量间内生性问题,在建立实证模型时盈余质量与其他相关变量均采用滞后一期的数据。其次,为检验公司内部治理对盈余质量与非效率投资关系的调节作用,引入公司内部治理水平与盈余质量的交叉项进行回归分析。再次,为了检验长短期负债比率对盈余质量与非效率投资关系的影响作用,将债务分为短期负债和长期负债,分别引入短期负债比率(ST)与长期负债比率(LT)两个变量,以交叉项(EQ×T)判定长短期负债比率对两者关系产生的影响。最后,为了检验审计质量是如何对盈余质量与非效率投资关系产生影响的,引入变量审计质量(AUD),以及审计质量与盈余质量的交叉项(EQ×AUD)。构建的基本检验模型为

OVInvi,t/UNInvi,t=α0+α1EQi,t-1+α2GOVi,t-1+α3EQi,t-1×GOVi,t-1+α4STi,t-1+α5EQi,t-1×STi,t-1+α6LTi,t-1+α7EQi,t-1×LTi,t-1+α8AUDi,t-1+α9EQi,t-1×AUDi,t-1+α10TATi,t-1+α11CASHi,t-1+α12SIZEi,t-1+α13RETi,t-1+∑IND+∑YEAR+ε

三、检验结果与分析

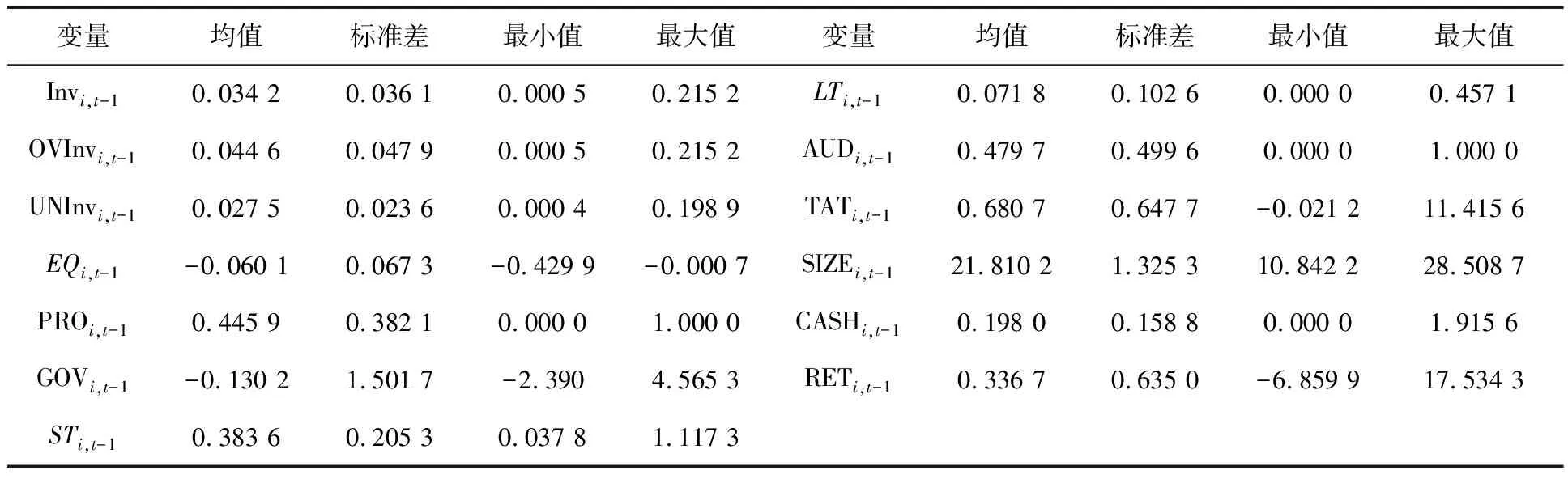

(一)描述统计分析

表1描述统计显示:18 348个样本观测值中有11 202个观测值属于投资不足样本,占样本总数的61.05%,7 146个属于投资过度样本,占样本总数的38.95%,说明现阶段处于投资不足的上市公司较多;总样本非效率投资的均值是0.034 2,最小值是0,最大值是0.215 2,说明总样本的非效率投资程度较高,且上市公司之间的非效率投资差异较大;盈余信息质量的均值是-0.060 1,最小值是-0.429 9,最大值为-0.000 7,本研究盈余质量采用的是逆指标,说明上市公司间的盈余信息质量存在较大差异;公司内部治理变量的均值为-0.130 2,最小值为-0.239 0,最大值为4.565 3,说明样本公司的治理水平较为悬殊;公司短期负债比率和长期负债比率的均值分别为0.383 6和0.071 8,表明样本公司短期负债融资处于相对较高水平;审计质量变量均值为0.479 7,将近一半的上市公司选择国内十大会计师事务所,对披露的盈余质量有所保证。相关性分析结果显示各变量之间的相关系数都相对较小,不存在严重的多重共线性问题。

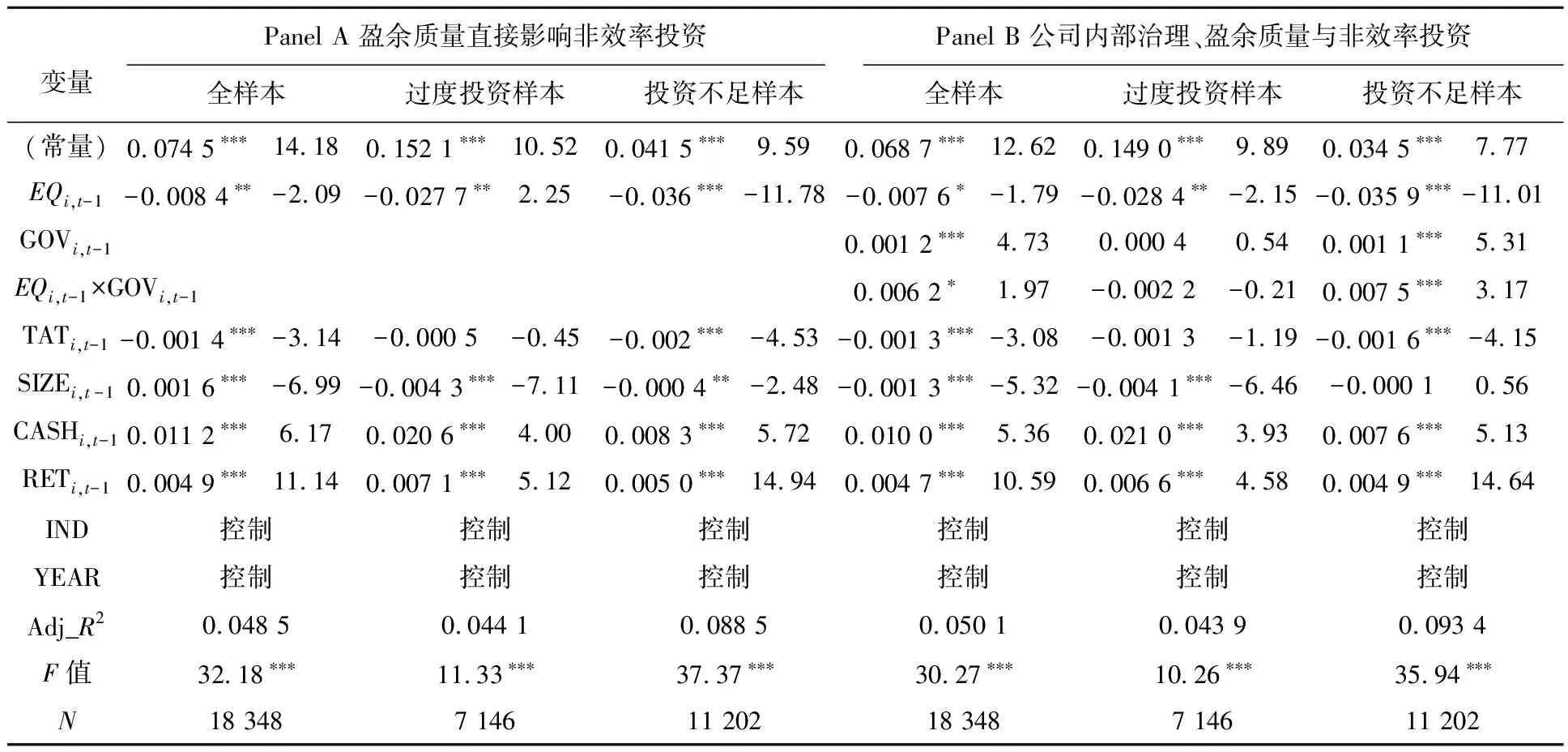

(二)盈余质量对非效率投资的直接影响

表2 Panel A列示了盈余信息质量对非效率投资直接影响的实证结果。盈余信息质量与非效率投资的相关系数为-0.008 4,并且在5%的显著性水平上显著,验证了假设1。这说明高质量的盈余信息可向投资者传递具有可靠性与相关性的重要信息,帮助投资者对公司的财务状况和发展前景做出合理判断,缓解投资者与管理层的代理冲突和信息不对称问题,减少投资者的逆向选择,提高投资者的信心,使其做出合理的投资决策,从而抑制公司的非效率投资行为,提升投资效率。

表1 变量描述性统计

表2 盈余质量对非效率投资直接影响及公司内部治理调节效应的回归结果

注:***、**、*分别表示变量回归系数在1%,5%,10%水平上显著。

(三)公司内部治理对盈余质量与非效率投资之间关系的调节影响

表2的Panel B列示了引入公司内部治理因素后,盈余质量与非效率投资影响关系的实证结果。从全样本中得知,盈余质量变量的回归系数为负,且在10%的显著性水平上显著,公司治理变量的回归系数为正,在1%的显著性水平上显著,同时两个变量的交叉项(EQi,t-1×GOVi,t-1)的回归系数为0.006 2,通过10%的显著性检验,表明当公司治理变量增强时,盈余质量也相应提高,从而对非效率投资的抑制作用也随之增强,验证了假设2。

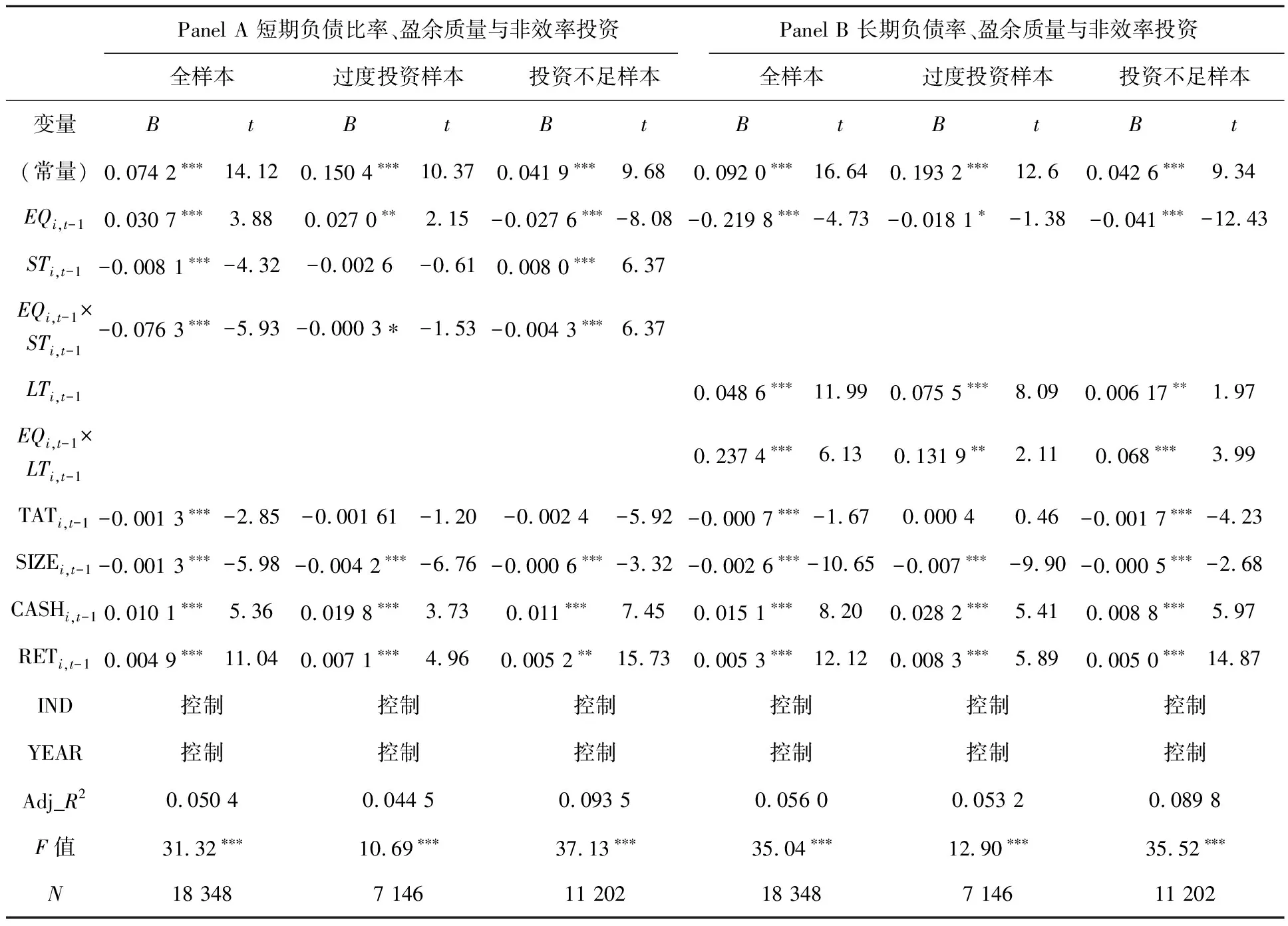

(四)公司外部治理对盈余质量与非效率投资之间关系的调节影响

1.长短期负债对盈余质量与非效率投资之间关系的调节影响。表3的Panel A报告了短期负债对于盈余质量与非效率投资关系的影响结果。回归结果中显示:盈余质量、短期负债比率的回归系数通过1%显著性检验,盈余质量与短期负债比率的交叉项(EQi,t-1×STi,t-1)回归系数为负,且在1%显著性水平上显著。这意味着随着短期负债比率的增加,盈余质量对非效率投资的抑制作用逐渐下降,验证了假设3a。

表3的Panel B列示了长期负债比率、盈余质量与非效率投资的实证分析结果。回归结果显示盈余质量、长期负债比率的回归系数均通过1%的显著性检验,盈余质量与长期负债比率的交叉项(EQi,t-1×LTi,t-1)回归系数为正,且在1%的显著性水平上显著,这说明随着长期负债比率的增加,盈余质量也会提高,从而增加盈余质量对非效率投资的抑制作用,验证了假设3b。这可能是因为长期负债融资数额较大,偿还期限比较长,因此公司大多采用长期负债融资来满足长期投资项目的资金需求,也能在一定程度上完善企业的资本结构,提高资金的使用效率和盈利能力,可向外界公司利益相关者披露质量较高的会计信息,从而提高公司投资效率。

表3 长短期负债对盈余质量与非效率投资之间关系的影响回归结果

注:***、**、*分别表示变量回归系数在1%,5%,10%水平上显著。

2.审计对盈余质量与非效率投资之间关系的调节影响。表4回归结果显示盈余质量变量和审计师选择的回归系数通过1%和5%的显著性检验,同时两个变量的交叉项(EQi,t-1×AUDi,t-1)的回归系数为0.001 4,通过5%的显著性检验,表明当公司选择国内前十大会计师事务所进行审计工作时,其盈余信息质量也相应提高,从而对非效率投资的抑制作用也随之增强,验证了假设4。

为了检验上述实证回归结果的可靠性,本研究采用两类方法进行稳健性检验。首先,借鉴学者辛清泉等(2007)、王淑芳(2014)和朱明园(2016)的研究方法,将前文Richardson模型回归所得的残差进行降序排列,按其大小对其进行分组,取前五分之二的分位样本为过度投资样本,取后五分之二的分位样本为投资不足样本,即剔除残差绝对值最小的一组后,对实证模型重新验证,最终得到14 678个样本数据,实证检验与前文一致。其次,本研究为验证实证结果不受非效率投资计量模型的选择,在稳健性测试中采用变量替换的方法,参考Verdi(2006)和Biddle等(2009)的研究方法,重新估算非效率投资程度,再次进行实证分析,结论依旧成立。

表4 审计对盈余质量与非效率投资关系的影响回归结果

注:***、**、*分别表示变量回归系数在1%,5%,10%水平上显著。

四、结论与启示

本研究以中国A股2 691家上市公司2007—2016年的财务数据作为观测值,检验盈余质量究竟能否抑制非效率投资。检验发现:(1)中国上市公司普遍存在非效率投资行为,尤其是投资不足行为较严重;(2)中国上市公司的盈余质量与非效率投资呈显著负相关,即盈余质量可抑制公司的非效率投资行为;(3)公司内部治理可增强盈余质量对非效率投资的抑制作用,具有正向调节作用;(4)长期负债与审计质量等外部治理可强化盈余质量对非效率投资的抑制作用,而短期债务不具有这种作用。

本研究发现为治理我国企业普遍存在非效率投资现象指明了一个重要途径,即提高盈余信息质量有助于实现对非效率投资的抑制目标。首先,强化监管并完善公司信息披露制度,管控企业盈余操纵行为,尽可能降低操控性应计盈余在应计盈余中的占比。此举不仅可以提高企业盈余信息质量,使盈余信息反应更真实的盈余水平,而且还可发挥信息本身的治理作用而抑制非效率投资行为,避免企业投资过度和投资不足的非效率投资现象发生,进而提高投资效率。其次,设计合理的股权结构以及董事会与监事会的规模与结构,提高董事会决策的独立性和效率并充分发挥独董监督作用,以此提升公司内部治理水平,有助于强化会计盈余信息对非效率投资的治理功能。再次,上市公司应适度提高长期负债比率,不仅可以优化债务期限结构,也有助于提高债权人治理效应,进而有助于盈余质量信息对非效率投资的抑制作用。最后,应加强对注册会计师审计工作的监管,确保外部审计工作的独立性和专业水平,提升外部独立审计的审计质量,既能管控企业操控性应计盈余程度,促进盈余信息质量,也是抑制非效率投资行为的重要路径。