监管趋严背景下股份制银行争夺存款的策略*

马喜立

监管环境日趋严格是2018年甚至未来几年的银行业主基调。在过去几年,股份制银行凭借着“船小好调头”的灵活优势探索各类新型业务,在监管合规与不合规的模糊地带寻找利润增长点。国内金融业过去的分业经营分业监管模式,在所难免地会有一些监管空白,而国务院金融稳定发展委员会的成立,以及保监会和银监会的合并填补了绝大部分监管空白。银保监会成立以来,密集出台了各类监管措施,例如资管新规和流动性新规等。存款是贷款之母,是银行的立行之本、利润之源。在当前监管环境日趋严格的形势下,股份制银行的存款增长乏力,必须寻找争夺存款的新策略。

一、商业银行存款现状

(一)存款规模变动

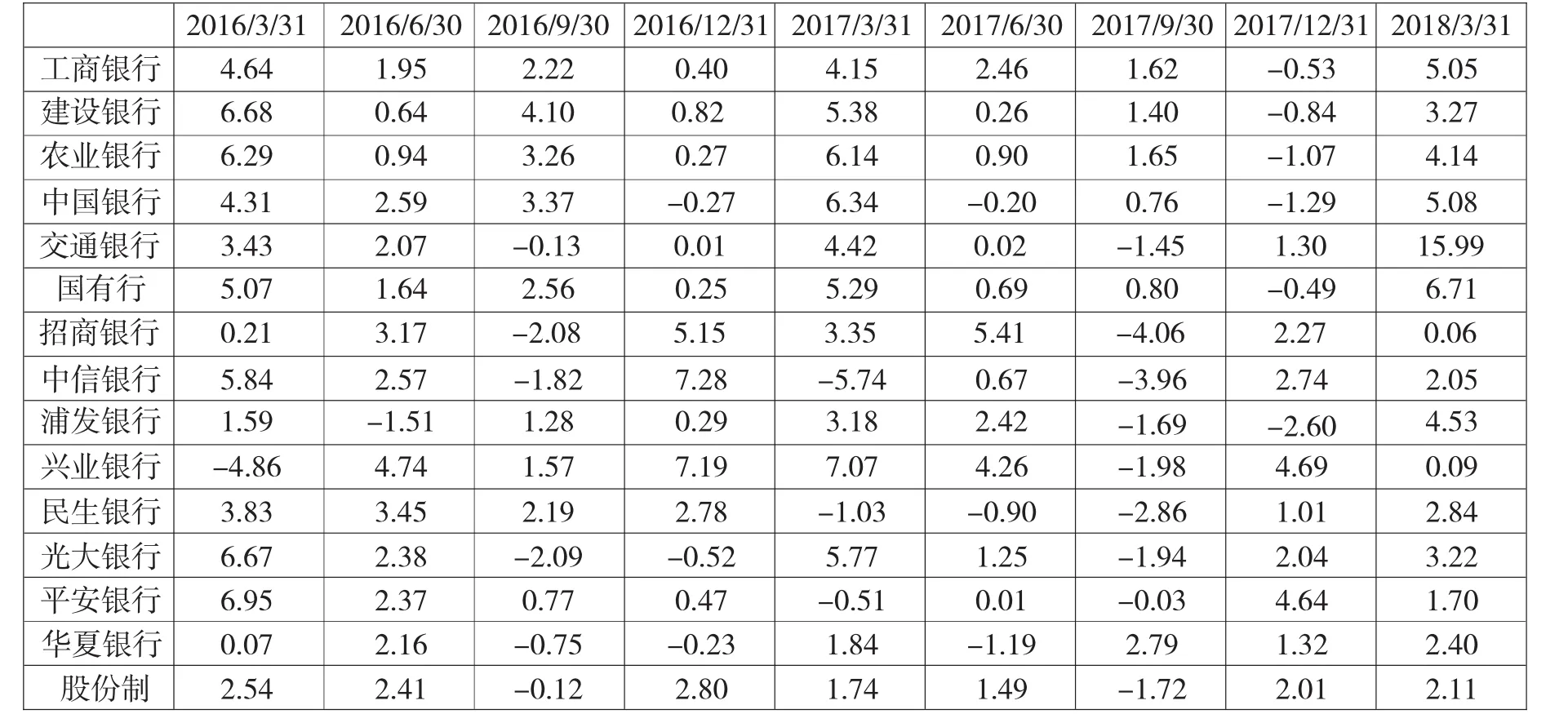

如表1所示,在严监管的当下,五大行凭借着自身的国有血统及经营的高度合规性,迎来了2018年1季度的存款高速增长。相对于2017年底,国有行在2018Q1(Q1表示第一季度,下同)的存款规模平均增长6.71%,而同期股份制银行仅为2.11%,增速远低于国有银行。从单只银行来看,五大国有行的存款增速均大于3%,交通银行高达15.99%。实际上交通银行在2017Q4已展现出存款增长强劲的趋势。在8家A股上市的股份制银行中,招商银行和兴业银行两家传统优秀行的存款增速不足0.1%,几乎与2017年底持平。仅浦发银行和光大银行两家增速超过3%,分别增长4.53%和3.22%。

表 1 主要上市银行存款季度增长率(%)

(二)客户结构变化

根据各银行的财务报表资料,存款可分为个人定期、个人活期、公司定期、公司活期和其他存款5大类。本文将个人定期和个人活期两类合并成为对私存款,将公司定期和公司活期存款合并为对公存款。由于存款的结构数据资料并未在各银行2018年1季报中披露,本文采用2017年年报数据资料为最新分析素材。

从对私存款的截面数据来看,招商银行依旧保持自身“零售之王”的王者风范,对私存款占比高达32.93%,高居各股份制银行之首。兴业银行的存款则过度依赖对公甚至同业,其“同业之王”的特色虽已被监管当局削弱,但转型仍需较长时间,兴业银行的对私存款占比仅为13.65%。其他6家股份行的对私份额差异不大,集中分布于15.5%~17.5%之间。

从两期之间对私存款份额的变化情况来看,可以推测一家银行存款增长的源泉。如果某股份行2017年末的对私存款占存款总量的份额相比2016年末增大,则说明对私存款增速高于对公存款和总存款,换言之对存款总量的增速贡献较大。值得一提的是,在香港上市的浙商银行,其对私存款份额同比上升1.91%,在上市股份行中仅低于平安银行。诚然,浙商银行存款朝零售转型的速度之快与其前期过度依赖对公存款有着密切关系,其2017年末对私存款份额仅为6.47%,远低于在A股上市的8家股份行。因此,浙商银行存款零售化之路还相当漫长。

(三)期限结构变化

活期存款与定期存款在利率、流动性等方面具有天壤之别,因此有必要将他们区分研究。根据各银行的财务报表资料,存款可分为个人定期、个人活期、公司定期、公司活期和其他存款5大类。从期限上来看,存款可分活期存款、三个月、半年、一年、二年、三年、五年等定期存款。鉴于数据的可得性问题,本文将个人活期和公司活期合并为活期存款,应该指标占总体存款的份额变动分析银行存款的期限结构变化。

在存款客户的流动性要求日益提高,定期存款的替代品层出不穷的大背景下,股份制银行的活期存款份额显现出逐年上升的总体趋势。相对于2016年末而言,9家股份行的活期存款份额上升的有6家,下降的仅兴业银行、平安银行和浙商银行3家。活期份额提升最为明显的是民生银行和华夏银行2家,分别较2016年提升3.01和2.70个百分点。该2家银行的存款整体增速也较为客观,可见其活期存款对总存款的贡献度之高。相比之下,平安银行的活期占比较2016年末下降4.04个百分点,加之该行总存款增长乏力,可见其活期存款增长缓慢是拖累整体存款规模停滞不前的主要因素。

二、商业银行存款的驱动因素

(一)对私存款

根据经济学原理,价格是调节数量的有效工具,银行存款也符合该规律。因此,提高存款利率对银行存款,尤其是对私存款具有显著作用。以平安银行为例,2017年该行将对私定期存款的平均利率提高0.35%,这促使了定期存款增长2100亿元,其中对私定期增长580亿。然而,提高利率并不一定能提供存款余额,例如浦发行提高对私定期存款利率高达0.48个百分点,但其对私存款不仅没有上升,反而出现了下滑。

除价格因素外,提高服务水平是增加对私存款的又一利器,兴业银行是这方面的典范。该行通过产品创新、利率浮云等方式加强客户服务,提高客户满意度,从而能够提升客户使用该行进行支付结算的比例。兴业银行的对私定期存款利率相对于2016年上浮0.21%,利率的小幅上升带来存量的大量增加,其背后的原因是客户服务质量有所提升。

(二)对公存款

对于大多数股份制商业银行而言,对公存款是其存款总量的重要来源,除招商银行外,对公存款占比均在70%以上,中信银行的对公存款占比甚至超过84%。因此,在存款增长乏力的当下,各股份行对公存款的争夺日益激烈。相对于对私存款,对公存款对价格因素的变动并不敏感,因此提高存款利率并不一定能够显著增加存款。差异化集中策略是对公存款成功的关键因素;流量资金和沉淀资金是对公存款增长的有效支撑。

三、监管政策变动对存款的影响

2018年以来,银保监会、中国人民银行等监管机构密集出台各类监管政策,监管环境日趋严格,风险防控意识逐步增强。其中,对股份制银行存款产生影响最大的两个政策为2018年4月27日发布的《关于规范金融机构资产管理业务的指导意见》(下文简称“资管新规”)和2018年5月25日颁发的《商业银行流动性风险管理办法》(下文简称“流动性新规”)。

(一)资管新规

在资管新规出台之前,商业银行大规模销售保本理财产品,投资者直接将保本理财当作定期存款的替代品。资管新规要求“金融机构不得向客户发售保证本金、收益的理财产品”。这条规定,导致银行的表外保本理财产品向表内的结构型存款迁移。根据央行提供的统计数据资料,截至2018年4月末,四大国有行对私结构性存款余额为13,064.38亿元,而一年前仅为6,905.65亿元,一年间增长幅度高达89.18%。

从产品属性方面看,结构性存款在商业银行内部的评级多为1~2级,其安全系数高于银行表外的非保本理财产品,风险较低。在财务报表方面,结构性存款表现为表内负债,列于“吸收存款”科目。从收益方面看,结构性存款的收益率取决于利率、汇率、黄金、股票指数等指标的运行情况,为投资者提供了多种选择。而且,这些衍生品的标的物均为流动性较好,市场估值不存在争议性的指数,因此其波动幅度不会太高。投资者获得高于普通定期存款收益率的置信水平高达99%以上。此外,投资门槛较低也是结构性存款吸引客户的一大优势。

因此,股份制银行,尤其是招商银行、华夏银行等资产管理业务发展较为迅猛的银行,可利用自身前期的理财产品优势,对原客户进行投资教育,引导投资者从保本理财产品向结构性存款转变。

(二)流动性新规

流动性新规相比之前的监管措施增加了3个指标,即优质流动性资产充足率(HQLAAR);流动性匹配率(LMR);净稳定资金比例(NSFR)。还调整了流动性匹配率计算过程中各类资产、负债的折算系数。在分子上,3个月(含)内短期存款的折算率从70%降低至50%;在分母中,“7天以内的存放同业、拆放同业及买入返售”的折算率降为0%。调整后,在资金运用方面,折算系数从小到大依次为:“贷款<存放同业及投资同业存单<拆放同业及买入返售<其他投资”;在资金来源方面,折算系数从大到小依次为:“来自中央银行的资金>各项存款>同业存款>同业拆入及卖出回购>发行债券及发行同业存单”。

由此可见,监管当局引领商业银行回归存款、贷款本源的决心。以3个月以下期限的折算率为例,来源方存款的系数为50%,而去向方贷款的系数为30%;然而,在来源、去向方的同业存款系数分别为0%和40%。这意味着A银行在B银行存款若干,会导致A的资金运用增加但B银行的资金来源不变。在此背景下,前期过度依赖同业存款的商业银行面临着较大的存款结构调整压力。例如,兴业、民生和浦发银行2018Q1的同业存款占总存款的份额分别高达49.03%、38.69%和36.35%。同期四大国有银行的这一指标不超过12%,可见股份行的存款压力之大。在此背景下,股份制商业银行应当在负债端积极争取一般性存款,特别是要向零售客户发力,提升零售存款占比。