养老主题开放式公募基金全解析

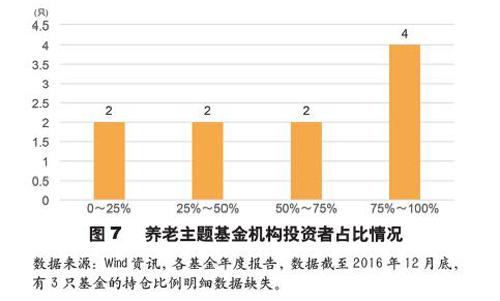

摘要:养老主题基金主要面向具有养老需求或风险偏好小的个人投资者。从目前的基金持有人结构来看,养老主题基金中机构投资者规模占比较高,个人投资者占比相对较少。

关键词:养老;公募基金;资产配置;投资

0 引言

中国公募基金市场发展至今已有20年历史,截至2018年3月底,基金市场公募基金数量已超过5000只,管理资产规模超过12万亿元,公募基金管理人已发展至123家。公募基金类别丰富,覆盖股票型、债券型、混合型、货币型、QDII型等多种类型。基金行业能够根据中国资本市场特点、投资者风险偏好及生命周期特征设计不同的养老金投资产品,以满足不同投资者养老金投资需求。我国已有的与养老相关的公募基金主要包括两类,一类是目标日期基金,二是养老主题的基金。本文的养老主题基金专指为投资者提供稳健收益的养老理财工具型公募基金,不包括投资养老产业的行业基金。

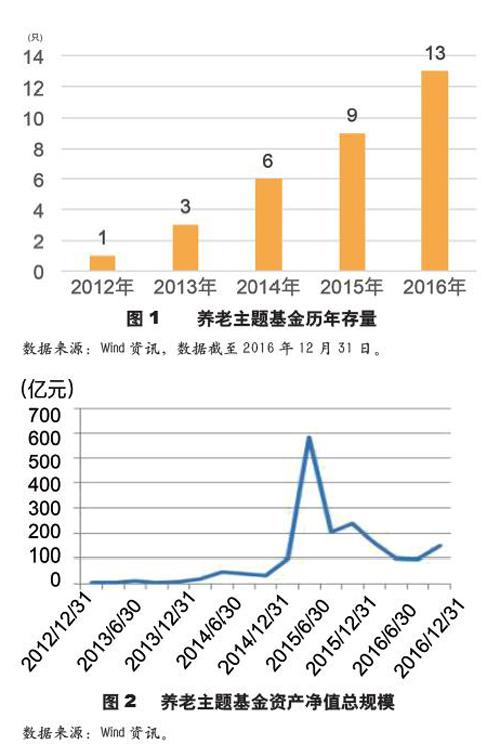

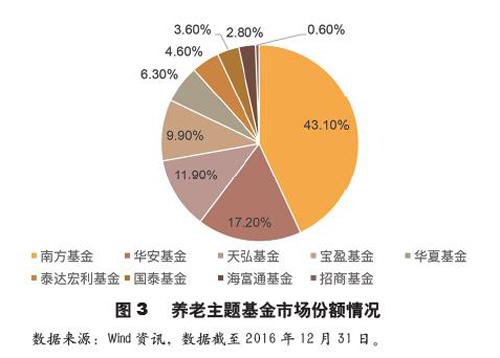

2012年11月,天弘基金推出了业内首只养老主题基金——天弘安康养老。随着养老主题持续升温,养老主题基金发行逐渐增多,2015年以来基金运作数量增至9只,资产净值规模一度接近600亿元。但自2015年6月起,基金规模下跌明显,减少近70%。截至2017年年末,市场上共有9家基金公司发行了13只养老主题的开放式公募基金,基金资产净值总额达到142.99亿元,见图1、图2。

1 养老主题基金总资产净值波动原因

养老主题基金总资产净值波动较大,主要有3方面原因。

(1)受股市波动及基金亏损事件影响,基金资产规模在2015年下半年及2016年上半年持续大幅回落。(2)养老主题基金的机构投资者占比偏高,2016年超过半数基金的基金机构投资者持仓在50%以上。当市场出现异动时,机构投资者赎回等行为导致基金规模波动更大。(3)尽管受市场行情及机构投资者等因素影响,养老主题基金规模大幅下挫,但随着投资者养老投资需求增加,养老主题持续走热,2016年二、三季度,养老主题基金发行数量持续增多,规模有所回升。

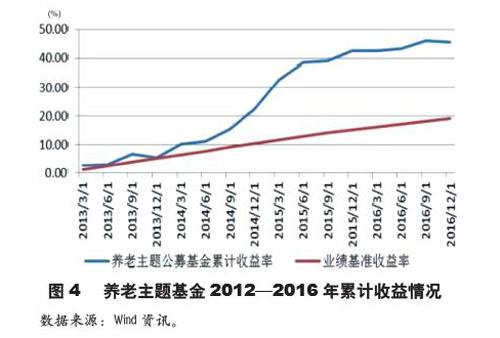

发行养老主题基金的9家基金公司中,南方基金管理的养老型基金资产规模最大,达63.75亿元,占13只基金总规模的43.1%。华安基金、天弘基金、宝盈基金、华夏基金份额分别为17.2%,11.9%,9.9%、6.3%。其余4家基金公司养老主题基金的规模为17.07亿元,占比仅为11.5%,见图3。

2 基金类型

从资产配置来看,13只基金产品中均为混合型基金,并以固定收益类资产为主要投资对象,以保证基金收益安全稳健。其中,11只养老主题基金的股票投资仓位限制在30%~40%,仅有海富通和招商旗下2只基金股票仓位上限较高,为95%。

从投资策略来看,养老主题基金部分采用年金投资常用的CPPI策略(固定比例投资组合保险策略)和VPPI策略(可变组合保险策略),先以固定收益类资产为主为组合提供安全垫,再逐步提升权益仓位类资产配置比例。另一部分则在资产配置策略上较常规,主要为结合宏观分析和資产配置模型等进行配置,并精选个券提升收益。养老主题基金业绩基准大多数采用1年、3年定存加点的形式,也有部分以股债综合指数加权的形式。

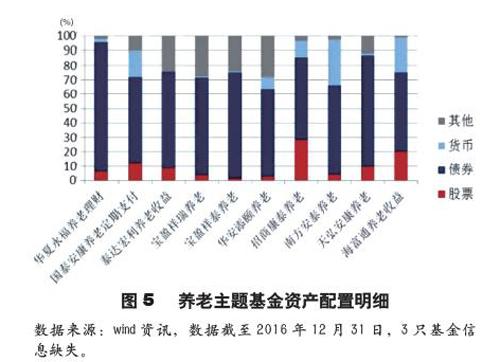

3 投资收益

截至2016年12月31日,养老主题基金加权平均收益率为10.50%,年化波动率为1.09%,相较业绩基准(以1年定期存款利率+2%为例)有较大超额收益,见图4。

此外,各只基金的收益差异也较大,主要受发行时点及资产配置比例所致。从下页表可见,2015年以前发行的养老主题基金共6只,成立以来的平均年化收益率达10.74%;2015年后发行基金共5只(成立满1个季度),成立以来的平均年华收益仅1.92%。招商基金由于发行时点较晚和权益仓位较高,其年化投资收益率为负,成为养老主题基金中唯一1只收益为负的基金。

4 资产配置

养老主题基金以为投资者提供稳健收益为首要目标,因此其资产配置主要集中在固定收益及货币类资产。从基金资产配置分布来看,在固定收益及货币类资产上的配置比例在60%~90%。基金配置股票仓位普遍分布在10%以下,仅有海富通和招商基金旗下2只基金配置比例较高,但也未超过30%,见图5。

从配置比例的稳定性来看,早期发行基金的配置比例波动较大,主要系2015年大牛市期间,基金资产配置主要向权益类资产偏移。其中,国泰、海富通及招商的养老主题基金近年来的股票资产配置波动也较大;宝盈、泰达宏利、天弘等养老主题基金的波动较小,资产配置较平稳;华夏及南方的波动则属于中等水平。

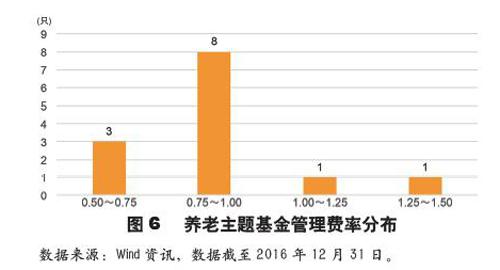

5 费率特征

基金费率方面,养老型基金管理费率分布在0.5%~0.75%、0.75%~1%的2个费率段,其中以0.9%和1%为主,平均费率为0.90%。管理费率较高的主要集中在灵活配置型的基金上,以追求稳健收益的偏债型基金管理费则相对较低,见图6。

6 投资者结构

目前公开信息披露的10只基金中,2016年年底,有6只基金的机构投资者持仓在50%以上,且集中在80%~90%。该类基金普遍发行时间较早,且机构投资者持仓比例较不稳定。2015年年初机构持仓比例普遍较低,到2015年年中,机构投资者比较迅速提升以追求牛市带来的收益。此外,机构投资者持仓比例大的养老主题基金的规模稳定性较差,当市场环境发生变化或者有利空消息出现时,机构投资者的同向操作会使得基金面临较大赎回冲击。

4只基金中机构投资者持仓比例小于50%。其中,2只基金近100%由个人投资者持有,该类基金普遍发行时间较晚,随着基金规模增大,机构投资者介入的可能将会增大,见图7。

天弘安康养老较为特殊,其发行时间较其他最早,或因互联网渠道优势,尽管持有人机构波动较大,但目前个人投资者持仓居多。

作者简介:

孙博,管理学博士,中国证监会、清华大学金融学博士后,研究方向为养老金融。