中国银行放开外资情况下的银行组织形式选择

李浩然

摘 要 商业银行与资本市场的稳定息息相关,而随着中国特色社会主义市场经济的发展和开放程度的进一步提高,国家取消了外资在中国商业银行的比例上限,这意味着外资可以更加自由地深化与中国商业银行的合作。本文分析了外资进入中国市场时在传统的合伙制银行和当下的公司制银行组织形式的选择,其中着重考量了两者的所得税成本,并通过一些特殊情况下的假设来得出结论。假设推导出来的结论对外资银行的组织形式选择具有指导意义。

关键词 商业银行;外资;企业组织形式;分红率;所得税

引言:

公司制和合伙制是可以互相转换的,企业可以在计算哪种方式适合企业的发展时遵照相关的法律法规来改变企业的组织形式,这样其实就是对企业组织形式的优化。而在去年国家放开了外资在中国商业银行持股比例的上限,这也就意味着外资逐步深入中国银行业的时代正在到来。对中国商业银行是否会变得像拉美和东欧的一些国家中的例子一样出现商业银行被外资控制的例子也有很多讨论。而本文着重分析了外资进入中国银行业时对银行组织形式的选择。

一、分析和假设

从MM理论開始,所得税就是企业做出决策的关键性影响因素之一,本文也是从这个角度出发,在从税收制度角度考虑企业组织形式优化就是计算税收成本。公司制企业法定所得税率为25%,税后分红个人法定所得税率为20%。合伙企业依据《个人所得税法》的规定,对合伙企业合伙人课征所得税应比照个体工商户生产经营所得适用5%到35%的五级超额累进税率,计算征收个人所得税。

为方便分析计算作出假设:该合伙企业(或公司)只有两个合伙人(或股东)。合伙企业收益均摊。总的应纳税所得额为X。合伙企业所得税纳税额用T1表示,公司计算得出的所得税纳税额用T2表示。公司制企业分红比例为p。

二、计算所得税税负

1.合伙制企业税负

合伙企业的最终收益都归合伙人所有,并按五级累进税率征收个人所得税。因此,合伙企业的税率与合伙人的数量以及各自所占份额有关。根据上述对合伙企业的假设计算出合伙人收益处于不同水平下的纳税额。

2.公司制企业税负

同样的,根据以上假设得出公司制企业的所得税为:

三、分析

1.当公司不分红时

这时即p=0 ,而公司所得税为0.25X。

当公司分红比例p=50%时 公司所得税为0.25X+0.075X=0.325X。

可见,当X足够大时,公司制企业所得税甚至可能比合伙企业更低。

2.当公司分红时

在比较两种企业的所得税时需要估计的有两个变量:应纳税所得额X和分红比例p。对p的估计分为两种情况:

①对正处于发展阶段需要大量资金的公司来说通常采取少分红的股利政策,这时p约为0-30%。这里为简化可以取平均数15%(不考虑数量加权)。

②对于已经占据一定市场营业额稳定的企业来说,在公司形式时可以稳定而较多的分红,这样可以增加股票价值,增长股东信心。这时p大约为30%-80%。同样地取个约值50%(不考虑数量加权)。

3.计算均衡点

(1)发展阶段。

T2=0.25X+0.15*0.1X=0.265X

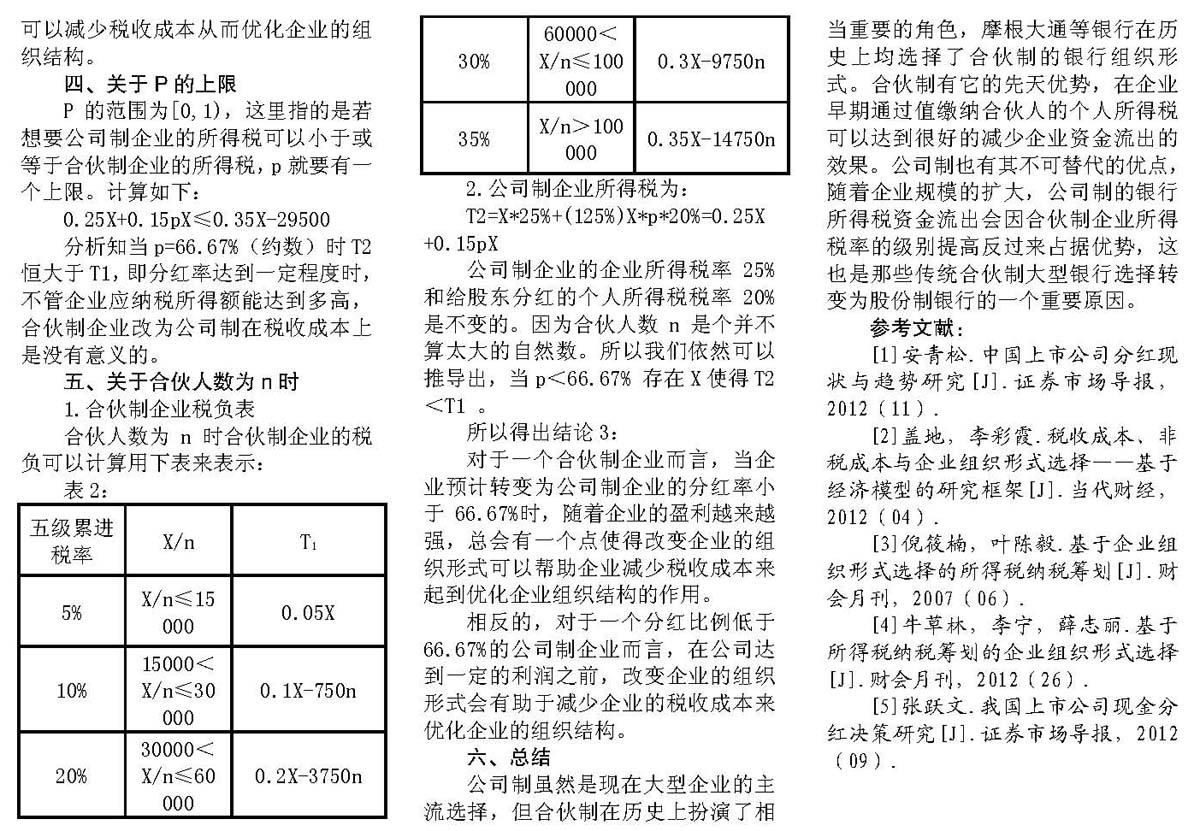

当X/2≤15 000时,T1 当15000 当30000 当60000 当X/2>100 000时,T1=0.35X-29500=T2=0.265X。计算得X=347058.82(保留两位小数)。 结论1: 对于一个发展阶段分红比例为10%、股东为两个人的公司来说,当应纳税所得额小于347058.82元时,可以通过改变企业组织形式成为合伙制企业来减少税收成本。 而对于一个处于发展阶段预计改成公司制后分红比例为10%的两人合伙制企业来说,只有当企业应纳税所得额超过347058.82元时,改为公司制企业可以减少税收成本。 (2)稳定阶段。 T2=0.25X+0.15*0.5X=0.325X X/2≤15 000时,T1 15000 30000 60000 X/2>100 000时,T1=0.35X-29500=T2=0.325X计算得X=1180000。 结论2: 对于一个稳定阶段分红比例为50%、股东为两个人的公司来说,当应纳税所得额小于118万时,可以通过改变企业组织形式成为合伙制企业来减少税收成本从而优化企业的组织结构的。 而对于一个处于稳定阶段预计改成公司制后分红比例为50%的两人合伙制企业来说,只有当企业应纳税所得额超过118万时,改为公司制企业可以减少税收成本从而优化企业的组织结构。 四、关于P的上限 P的范围为[0,1),这里指的是若想要公司制企业的所得税可以小于或等于合伙制企业的所得税,p就要有一个上限。计算如下: 0.25X+0.15pX≤0.35X-29500 分析知当p=66.67%(约数)时T2恒大于T1,即分红率达到一定程度时,不管企业应纳税所得额能达到多高,合伙制企业改为公司制在税收成本上是没有意义的。 五、关于合伙人数为n时 1.合伙制企业税负表 合伙人数为n时合伙制企业的税负可以计算用下表来表示: 2.公司制企业所得税为: T2=X*25%+(125%)X*p*20%=0.25X+0.15pX 公司制企业的企业所得税率25%和给股东分红的个人所得税税率20%是不变的。因为合伙人数n是个并不算太大的自然数。所以我们依然可以推导出,当p<66.67% 存在X使得T2 所以得出结论3: 对于一个合伙制企业而言,当企业预计转变为公司制企业的分红率小于66.67%时,随着企业的盈利越来越强,总会有一个点使得改变企业的组织形式可以帮助企业减少税收成本来起到优化企业组织结构的作用。 相反的,对于一个分红比例低于66.67%的公司制企业而言,在公司达到一定的利润之前,改变企业的组织形式会有助于减少企业的税收成本来优化企业的组织结构。 六、总结 公司制虽然是现在大型企业的主流选择,但合伙制在历史上扮演了相当重要的角色,摩根大通等银行在历史上均选择了合伙制的银行组织形式。合伙制有它的先天优势,在企业早期通过值缴纳合伙人的个人所得税可以达到很好的减少企业资金流出的效果。公司制也有其不可替代的优点,随着企业规模的扩大,公司制的银行所得税资金流出会因合伙制企业所得税率的级别提高反过来占据优势,这也是那些传统合伙制大型银行选择转变为股份制银行的一个重要原因。 参考文献: [1]安青松.中国上市公司分红现状与趋势研究[J].证券市场导报,2012(11). [2]盖地,李彩霞.税收成本、非税成本与企业组织形式选择——基于经济模型的研究框架[J].当代财经,2012(04). [3]倪筱楠,叶陈毅.基于企业组织形式选择的所得税纳税筹划[J].财会月刊,2007(06). [4]牛草林,李宁,薛志丽.基于所得税纳税筹划的企业组织形式选择[J].财会月刊,2012(26). [5]张跃文.我国上市公司现金分红决策研究[J].证券市场导报,2012(09).