会计师事务所组织形式与企业现金持有

沈维成

(安徽工业大学,安徽 马鞍山 243032)

一、引言

自2010年财政部和国家工商行政管理总局联合发布了《关于推动大中型会计师事务所采用特殊普通合伙组织形式的暂行规定》(以下简称《暂行规定》)以来,已有大量文献聚焦于审计质量[1-12]、审计收费[13-16]、审计师变更[17]以及审计价值保险论[18]等开展了一系列富有成效的研究。细细研读这些已有关于会计师事务所转制经济后果的文献,主要立足于事务所或审计师视角展开的,却鲜有从企业经营层面来理解会计师事务所转制带来的经济后果。实际上,审计工作链接着两头,除了会计师事务所和审计师,还有企业。那么我们有理由相信,会计师事务所转制除了对事务所或者审计师行为产生影响之外,还可能会引致企业行为的改变,由此可能产生一些可以从企业视角观察到的经济后果。本文正是基于此思想从企业层面开展会计师事务所转制对审计客户产生的后果研究,并将研究的焦点聚集在企业现金持有。

二、文献综述与研究假设

自 Kim 等(1998)[19]、Opler等(1999)[20]开始现金持有研究以来,有关现金持有问题研究一直是财务研究中的热点和重点问题,并不断推陈出新,研究的核心聚焦于现金持有的影响因素。已有文献主要从企业特征[20-22]、公司治理结构[23-27]、宏观政策[28]以及制度因素[29]等多个角度探讨现金持有的影响因素。而且理论界从不同的动机条件和背景提出了关于现金持有的三种主要观点:权衡理论、代理理论和融资优序理论[20],并且这三种观点在实证研究中都得到一定程度的证据支持[20][30-32]。

顾乃康等(2008)[33]指出,从现金持有角度来研究企业财务中的代理问题可能更有意义,因为现金持有行为更能体现股东和管理者之间的利益冲突。基于代理理论,管理层由于厌恶风险、提高自身财务弹性会持有大额现金[27],而且,管理层有建造企业帝国的倾向,有可能将自由现金甚至投资于净现值小于零的项目,却并不愿意将持有的现金以股利形式支付给投资者,现金将会被管理层(或控股股东)用于追求其私有利益,并以全体股东(或中小股东)的利益受损为代价。一些已有证据表明企业现金持有中存在代理问题,如彭桃英和周伟(2006)指出,企业持有大额现金是管理层侵害股东利益、控制性股东侵害中小股东利益的表现[30]。因此,代理成本是公司现金持有水平的重要决定因素。

代理问题和信息不对称问题影响企业现金持有,作为公司治理机制的外部审计可有效缓解代理问题和信息不对称问题。按照西方已有的会计理论研究,外部审计设计就是为了提高信息披露质量,降低代理成本的一种机制[34],作为公司治理结构的重要组成部分,外部审计自然会抑制企业持有不当的现金额度。

《暂行规定》要求事务所由有限责任制转制为特殊普通合伙制,导致审计师面临更大潜在诉讼风险和财产损失风险,因此审计师有强烈的动机提高审计质量并降低企业的代理问题,从而可以下几个途径抑制企业现金持有:

首先,信息披露质量提高。已有研究表明,提高信息披露质量可以有效降低企业现金持有量[35-36],信息披露质量具有融资效应[37],提高信息披露质量可以增进银行等外部投资者对企业的了解,减少信息不对称,便于企业融资,可以有效降低持有现金额度。转制为特殊普通合伙制事务所之后,审计师将面临更大审计风险,促使审计师在风险导向审计模式下进一步提高审计独立性,改进审计措施,推动客户信息质量提高。其次,改善内部控制质量。一方面,内部控制具有改进企业经营效率、降低企业现金持有的内在功能。已有研究也表明,内部控制质量越高会降低企业现金持有量[38]。另一方面,审计师在内部控制审计过程中,除了针对财务报告内部控制有效性发表审计意见,对于非财务报告内部控制,审计师在对内部控制审计过程中注意到的非财务报告内部控制的重大缺陷,尤其是关于现金方面的内部控制,需要与被审计单位治理层或管理层沟通,为企业管理层和治理层解决内部控制缺陷提供机会。最后,完善公司治理结构。风险评估准则明确要求,审计师在了解被审计单位情况时,应关注所有权结构和治理结构等方面,因为良好的公司治理结构是企业有序运行的基础,其奠定了企业经营的基本理念,并为降低企业内外部代理冲突提供合理的基础。基于以上理论分析,本文提出假设1:

假设1:在其他条件不变的情况下,相对于有限责任制会计师事务所,特殊普通合伙制会计师事务所审计客户企业的现金持有量会显著降低。

相较于民营企业,出于政治利益等因素考虑,商业银行更愿意放贷于国有企业[39]。而且国有企业因承担一些社会稳定功能而形成的预算软约束[40],即使债务到期无力偿还,作为背后最终保证人的政府偿还,国有企业更容易获得商业银行的信贷资金。另外,由于信贷配给现象的存在,总有一部分企业无法获取所需的贷款数额,导致民营企业“融资饥渴”现象更加严重。但是,会计师事务所转制为特殊普通合伙制事务所后,审计质量提高可有效降低商业银行和民营企业间信息不对称,可以在一定程度上弱化商业银行“信贷歧视”对民营企业贷款的影响,贷款的便利性在一定程度上可以降低民营企业现金持有。基于以上理论分析,本文提出假设2:

假设2:在其他条件不变的情况下,相对于国有企业,特殊普通合伙制会计师事务所审计民营企业现金持有下降更加显著。

由于诉讼机制、声誉机制以及监管机制的作用[41]以及深口袋理论,“四大”会计师事务所由于未来的准租作用机制[42],能够一贯保持较高的审计质量,因此“四大”会计师事务所转制前后,其组织形式对审计质量提升作用不明显,因而对企业现金持有的抑制作用不显著。非“四大”会计师事务所的低质量审计在转制前能够受到有限责任的保护,但是转制后无限连带责任加重了审计师面临的个人财产诉讼威胁,因此能够有积极的经济激励提高审计质量,所以转制后的非“四大”会计师事务所对被审计企业的现金持有抑制作用更加显著。基于此,本文提出假设3:

假设3:在其他条件不变的情况下,相对于“四大”会计师事务所,转制后非“四大”会计师事务所审计企业现金持有下降更加显著。

三、研究设计

(一)样本选择与数据来源

以2007-2014年沪深两市A股上市公司为初始样本,剔除:(1)由普通合伙制转制为特殊普通合伙制会计师事务所;(2)金融保险类公司;(2)ST和PT等财务状况异常的公司;(3)数据缺失值样本。进一步消除异常值带来的可能影响,对所有连续变量进行上下1%和99%的缩尾处理,共计得到6309个公司/年数据。本文所需要的其他财务数据、公司治理数据来自CSMAR数据库。

(二)变量定义

1.被解释变量

本文被解释变量是现金持有比率(CASH1),根据杨兴全和孙杰(2007)[43]、杜兴强和路军(2015)[44]的研究经验,选用企业年末现金及现金等价物余额与年末净资产之比度量,其中,货币资金包括企业现金、银行存款和其他货币资金,现金等价物包括交易性金融资产等。净资产为企业年末总资产减去现金及现金等价物余额。同时,根据 Opler等(1999)的做法[20],定义 TRCASH1=CASH1,对于CASH1>1,TRCASH1取值1。在稳健性测试中,参照张人骥和刘春江(2005)[25]做法,用企业年末货币资金余额占净资产的比率来度量(包括CASH2和TRCASH2)。

2.解释变量

解释变量为事务所是否为特殊普通合伙制事务所(LLP)。 采用 Firth 等(2012)的处理方法[45],如果会计师事务所为特殊普通合伙事务所,定义LLP=1,否则LLP=0。

3.控制变量

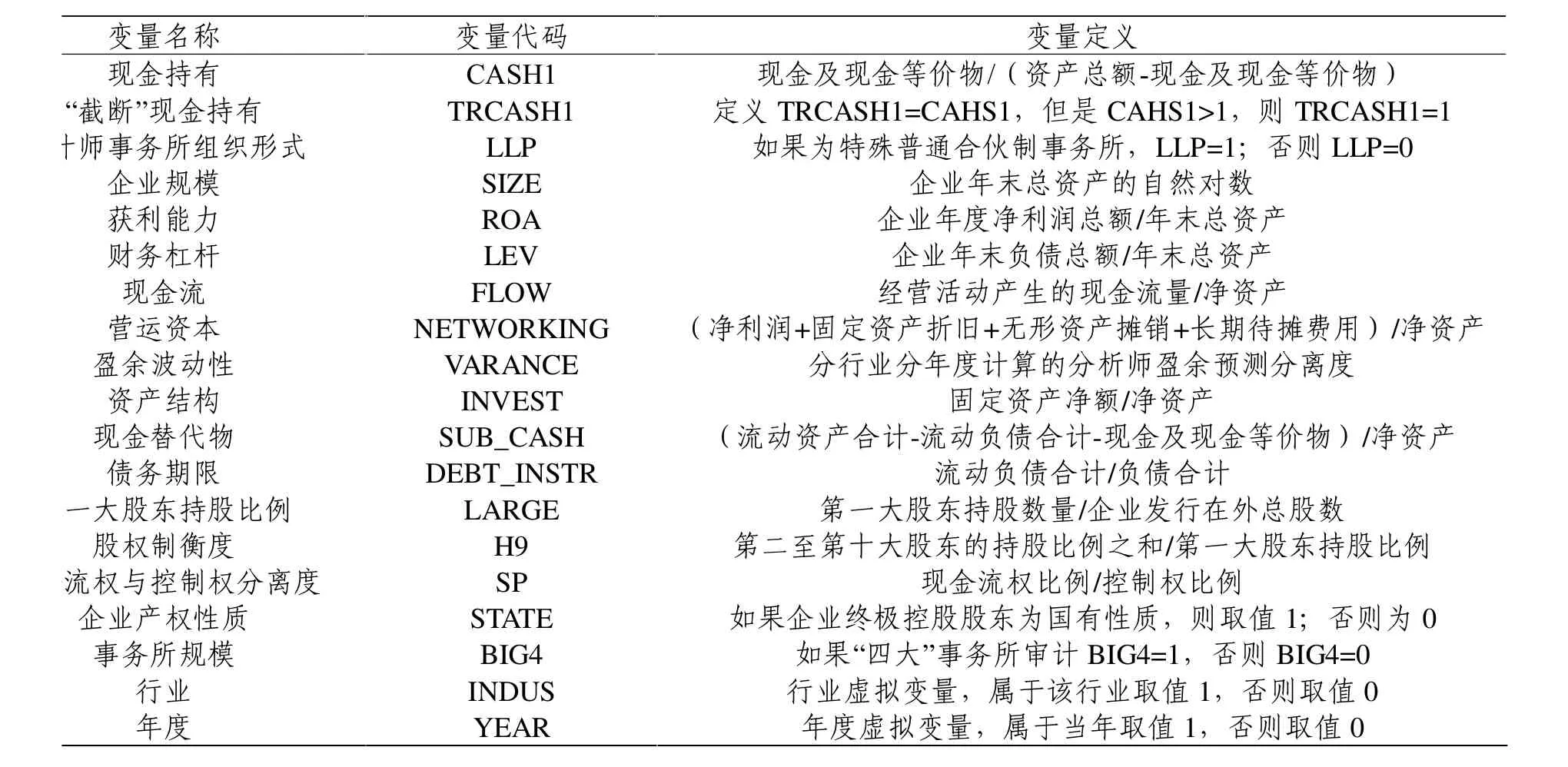

借鉴 Opler等(1999)[20]、杨兴全和孙杰(2007)[43]、肖作平(2008)[22]、王福胜和宋海旭(2012)[46]以及杜兴强和路军(2015)[44]已有的研究经验,在模型中选择相关控制变量,具体定义见表1。

4.模型设定

为了检验本文提出的假设,设立如下模型方程:CASH1/TRCASH1=α0+α1LLPi+α2SIZEi+α3ROAi+α4LEVi+α5FLOW+α6LARGE+α7H9+α8SP+α9NETWORKING+α10VARANCE+α11INVEST+α12SUB-CASH+α13DEBT-INSTR+α14STATE+α15BIG4+α16INDUS+α17YEAR+εi

表1 变量定义

根据前文的假设,如果特殊普通合伙制事务所能够有效降低企业现金持有,则LLP的系数α1显著小于0。

四、实证分析

(一)描述性统计

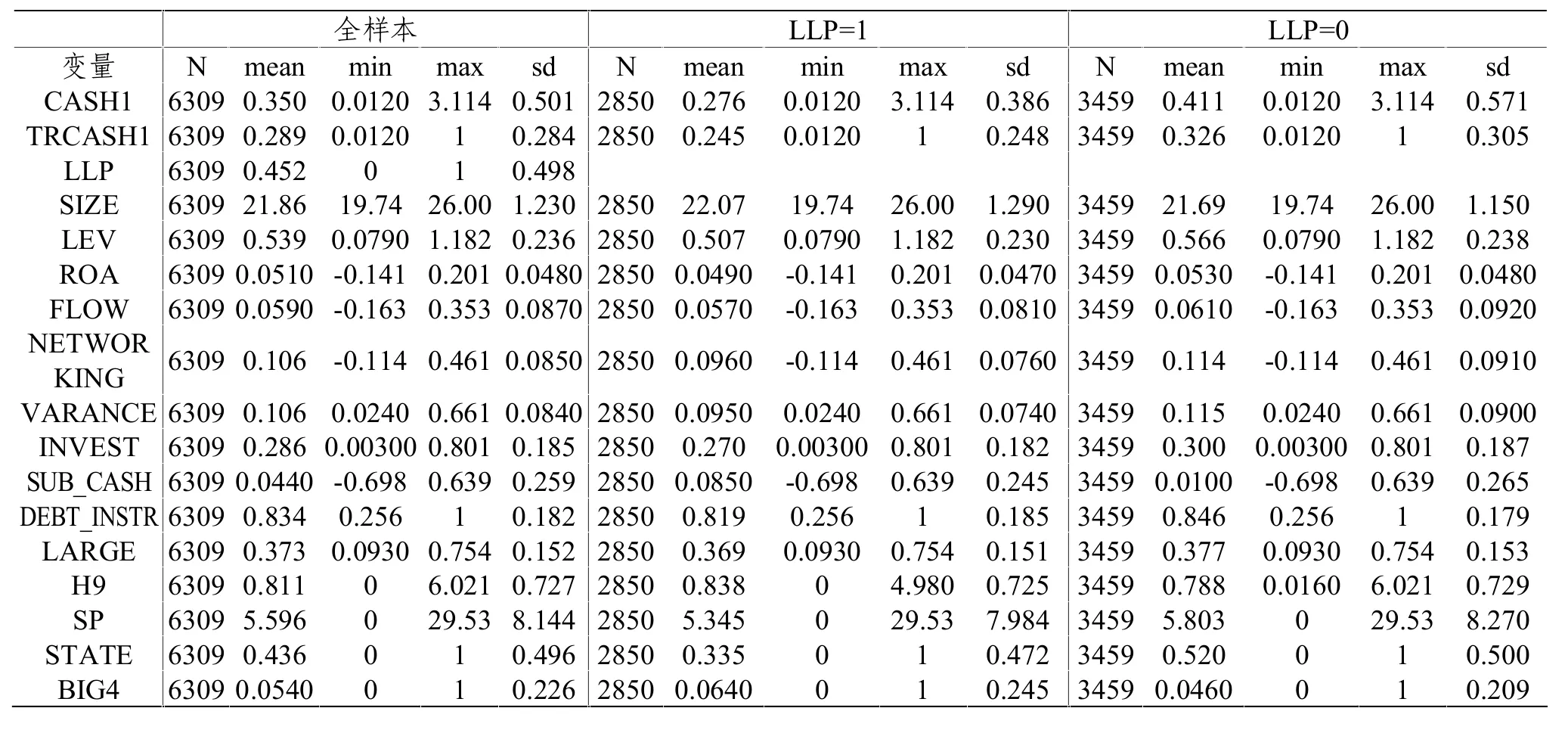

表2是主要变量描述性统计。CASH1平均值为0.35,同时结合标准差说明各公司之间现金持有量的差异也较大。特殊普通合伙制会计师事务所审计企业现金持有均值(中位数)0.276(0.152)要低于有限责任制会计师事务所审计客户企业的现金持有均值(中位数)0.411(0.198)。

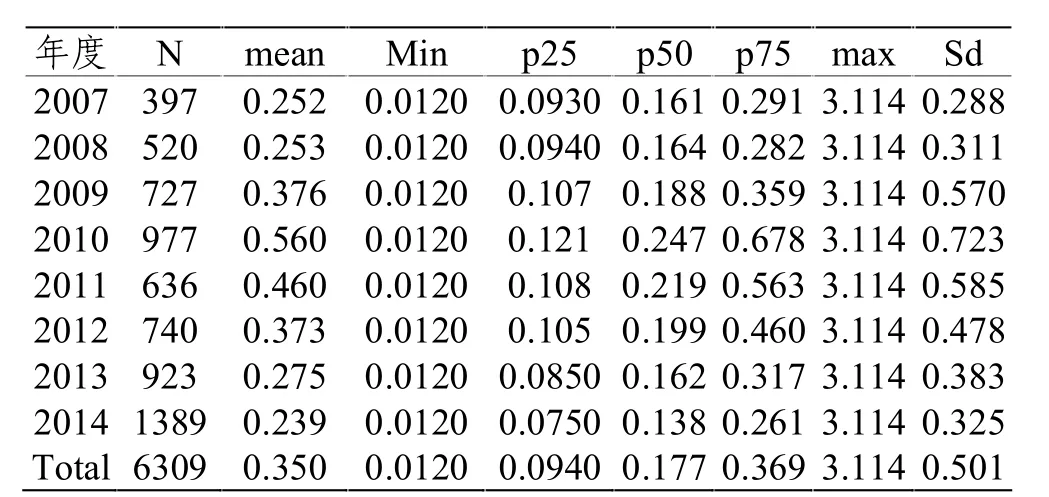

表3是现金持有分年度描述性统计。企业现金持有由2007年的0.252逐年上升到2010年0.560,并达到最高值,然后从2010年又逐年下降到2014年的0.239,并达到最低值,呈现倒U形特征。推测由于2008年次贷危机的影响使得企业为了应付外在不确定性而持有较高的现金水平,但是在外在环境趋于稳定之后,2010年《暂行规定》颁布,要求有限责任制会计师事务所转制为特殊普通合伙制事务所,提高审计师法律责任引致审计质量改善进而抑制企业现金持有水平,使得现金持有水平在2010年-2014年样本期间表现为逐年下降的特征,初步说明特殊普通合伙制会计师事务所审计客户企业现金持有呈现下降趋势。

表2 主要变量描述性统计

表3 企业现金持有(CASH1)分年度描述性统计

(二)单变量分析

表4描述的是企业现金持有的单变量分析。(1)提供的是总样本下现金持有量在有限责任制会计师事务所和特殊普通合伙制会计师事务所审计客户企业之间的T检验,由(1)可知,特殊普通合伙制事务所审计企业的现金持有要比有限责任制事务所审计企业现金持有低0.0726,这一差异在1%的水平上显著,说明事务所转制的确能够抑制企业过高的现金持有。(2)和(3)是按照企业产权属性分类的两个子样本的T检验:国有企业组和民营企业组。由表4的结果可知,不论是国有企业还是民营企业,特殊普通合伙制事务所审计企业的现金持有都要低于有限责任制事务所审计企业现金持有,两组的现金持有差异都在1%的水平上显著。(4)和(5)是按照会计师事务所声誉分类的两个子样本:“四大”审计组和非“四大”审计组。结果表明,在“四大”审计组,特殊普通合伙制事务所审计企业现金持有虽然低于有限责任制事务所审计企业现金持有,但是该差异统计上不显著;在非“四大”组,特殊普通合伙制事务所审计企业现金持有比有限责任制事务所审计企业现金持有低0.0748,并且这一差异在1%的统计水平上显著,说明会计师事务所转制对企业现金持有的抑制效应主要体现在非“四大”审计企业。

(三)相关性分析①

企业现金(CASH1)与会计师事务所组织形式变量(LLP)之间呈现负相关关系,并且这一负相关在1%的统计水平上显著,说明由特殊普通合伙制会计师事务所审计可以抑制企业过多的现金持有,结合上面的单变量分析,可以初步验证本文的假设1。

(四)多元回归分析

表5汇总的是本文三个假设的实证检验结果。第(1)列是全样本回归结果。由回归结果可知,在全样本下, CASH1与LLP之间相关系数为-0.0458,并且在1%的统计水平上显著,假设1得到验证。这一结果表明,由特殊普通合伙制会计师事务所审计企业的现金持有相对于有限责任制会计师事务所审计企业的现金持有降低4.58%,这一下降金额相对于现金持有的平均值35%来说也是不小的幅度。

第(2)和(3)列是国有企业组和民营企业组。由结果可见,LLP的系数虽然在两个组别都显著,但Chou检验显示两个组别的LLP系数有显著差别,说明特殊普通合伙制事务所对企业现金持有的降低效应主要存在于民营企业,假设2得到验证。

第(4)和(5)列是“四大”审计组和非“四大”审计组。由表中结果可以确定,只有在非“四大”审计的样本组,LLP的系数-0.0491在1%水平上显著,特殊普通合伙制事务所对企业现金持有的降低效应仅仅存在于非 “四大”审计的客户企业,假设3得到验证。

表5中的统计回归结果也表明,在以“截断”现金比率(TRCASH1)作为被解释变量,会计师事务所组织形式(LLP)对企业现金持有的影响方向和统计上的显著性水平表现出与CASH1类似的统计结果。

(五)稳健性检验②

第一,以cash2和trcash2作为解释变量重新回归模型(1),主要结果未变;第二,由于2010年是《关于推动大中型会计师事务所采用特殊普通合伙组织形式的暂行规定》的发布年,因此删除2010年数据,重新回归模型,主要结果未变。第三,按照Peterson(2009)提出的方法,对公司进行聚类,以修正样本可能存在自相关性,回归结果基本稳定。这说明本文的结论是可靠的。

五、研究结论

本文以《暂行规定》的发布为背景,以会计师事务所由有限责任制转制为特殊普通合伙制为契机,研究了会计师事务所组织形式对企业现金持有的影响。研究结果表明,相对于有限责任制会计师事务所,特殊普通合伙制会计师事务所审计企业的现金持有显著降低。进一步研究发现,特殊普通合伙制事务所组织形式对客户企业现金持有的抑制效应在民营企业和非“四大”审计企业表明的更加显著。这一发现表明,事务所转制不但具有会计师事务所或审计师视角的经济后果,也会产生企业层面的经济后果。企业应积极响应会计师事务所转制产生的有益经济后果,进一步完善公司治理结构,提高内部控制设计和运行的有效性,不断努力提高会计信息披露质量,降低企业内外部的代理冲突,提高企业的经营效率和效果。

表5 多元回归分析

注释:

①考虑篇幅,表格未提供,留存被索。

②考虑篇幅,表格未提供,留存被索。

——基于“关系”的视角