氯碱行业发展回顾及展望

郎需霞

(青岛海湾集团有限公司,山东 青岛 266000)

氯碱工业形成于18世纪,最初是通过二氧化锰和盐酸共热制取氯气,烧碱是通过石灰和纯碱反应制取。在19世纪末,随着隔膜法和水银法电解技术的出现和工业化,氯碱工业得以快速发展。中国氯碱工业的发展可以追溯到1929年,中国第一家隔膜电解工厂--天原电化厂投产,从此揭开了中国氯碱工业从无到有的篇章。中国氯碱工业的起步虽然较欧美、日本等国家滞后,但是自新中国成立以来,随着国民经济的发展,同时在氯碱从业人员的不懈努力下,中国氯碱工业得到快速的发展,目前无论是氯碱产能还是产量均位居世界首位。本文将从技术进步、发展格局等方面对氯碱行业的发展进行回顾,并根据当前国内形势对氯碱行业的发展前景进行展望。

1 氯碱行业发展回顾

1.1 主要技术进步情况

1.1.1 离子膜电解装置新技术

(1)零极距离子膜电解技术

近年来新型零极距离子膜电解槽在氯碱行业得到了广泛应用,相比普通离子膜电解槽节能减排效果更为明显。离子膜法电解装置中,电解单元的阴阳极间距(极距)是一项非常重要的技术指标,其极距越小,单元槽电解电压越低,相应的生产电耗也越低,当极距达到最小值时,即为零极距。零极距离子膜电解槽通过降低电解槽阴极侧溶液电压降,从而达到节能降耗的效果。普通离子膜电解槽阴阳极之间的极间距为1.8~2.2 mm,溶液电压降为200 mV左右,零极距离子膜电解槽通过改进阴极侧结构,增加弹性构件,使得阴极网贴向阳极网,电极之间的间距为膜的厚。与普通离子膜电槽相比,同等电密下零极距离子膜电槽电压降低约180 mV,相应吨碱电耗下降约252 kWh,节能降耗效果明显。

目前市场上主要的零极距离子膜电解槽主要有:蒂森克虏伯伍德氯工程公司的n-BiTAC零极距电解槽,相比上一代BiTAC电解槽,n-BiTAC零极距电解槽拥有特殊的阴极网垫和弹簧,弹簧与阴极网的接触点提高17倍以上,从而使电流分布更加均匀;旭化成公司的NCZ型零极距电解槽,该型号电解槽于2002年开发成功,较NCH型高电密离子膜电解槽单元槽电压降低了100 mV;英国INEOS公司的Bichlor零极距电解槽,独立单元结构,酒涡式电极板设计可以达到较低的电压和电耗;北京化工机械厂的NBZ-2.7型零极距电解槽,2008年在NBH-2.7型电解槽基础上研制成功,吨碱直流电耗在2 065 kWh左右,2014年又推出了NBZ-2.7Ⅱ型第二代零极距电解槽,能够在6 kA/m2的电密下稳定运行,吨碱直流电耗低至2 035 kWh。

(2)氧阴极离子膜电解技术

氧阴极电解技术是当今离子膜烧碱行业最先进的技术,该技术与零极距离子膜电解槽相比更加节能,理论上可实现耗能下降30%,节能降耗效果显著。氧阴极电解技术是借鉴燃料电池的原理,阴极使用多孔气体扩散材料,O2在阴极发生还原反应生成OH-,不产生H2。氧阴极电解技术的理论分解电压比析氢型降低1.229 V。主要电化学反应如下:

阳极室:2C1-→Cl2+2e-E=1.36 V

阴极室:1/2O2+H2O+2e-→2OH-E=0.401 V

总反应:2NaCl+H2O+1/2O2=2NaOH+Cl2↑

理论电压V=1.36-0.401=0.959(V),比离子膜电解理论电压2.188 V降低了1.229 V[1],理论上可以节能30%左右。

中国很早就开始了氧阴极技术的研究,真正有实质性进展始于2006年,北化机与北京化工大学合作成立离子膜电解槽新型电极研究中心,开始氧阴极技术的研究工作。2009年制成一套200 t/a的氧阴极电解试验装置,对实验室制造出的氧阴极性能进行实验,2011年,建成并实际运行一条500 t/a氧阴极中试生产线,2012年建成一条5 000 t/a氧阴极试验生产线,2013年,5万t/a氧阴极制烧碱工业化规模装置在江西星火有机硅公司开车运行。2015年,滨化引进伍德迪诺拉8万t/a氧阴极电解装置正式开车。

1.1.2 一次盐水精制新技术

盐水工序是保证氯碱装置正常安全稳定生产的重要工序,经过其处理的盐水质量好坏直接影响电解槽及离子膜的使用寿命。传统盐水处理工艺自20世纪40年代至20世纪末基本没有大的改进,精盐水质量也无进一步的提高。近年来,离子膜电解槽得到广泛应用,已逐步取代水银电解槽、隔膜电解槽,由于离子膜电解槽对盐水杂质的要求更为严格,因此盐水精制技术也随之发展,由传统的澄清桶工艺发展到有机膜、陶瓷膜过滤等工艺。

(1)有机膜过滤新技术

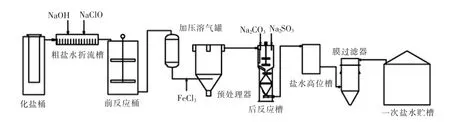

戈尔公司在90年代末期,推出了戈尔膜过滤盐水技术,2000年戈尔与滨化公司合作开发使用了预处理与膜过滤相配套的盐水精制技术,并在滨化工业化成功。2005年,戈尔公司推出的ePTFE滤元(ZF膜组件)首次在江苏扬农化工工业化应用。该技术由膜过滤器取代了砂滤器和碳素管过滤器,一次盐水质量更好,自动化程度高,运行费用更低,运行更稳定,且避免了传统工艺砂滤器带来的SiO2污染问题,工艺流程示意图见图1。

图1 有机膜过滤工艺流程示意图

除了美国戈尔公司的戈尔膜,有机膜过滤工艺还有众多其他类型过滤膜,例如美国颇尔公司的PE膜、凯膜公司的HVM膜、上海御隆公司的SF膜、上海麦驼科技的MAXUS大通膜等,这些膜过滤技术都在行业内得到了较好的应用。

(2)陶瓷膜过滤新技术

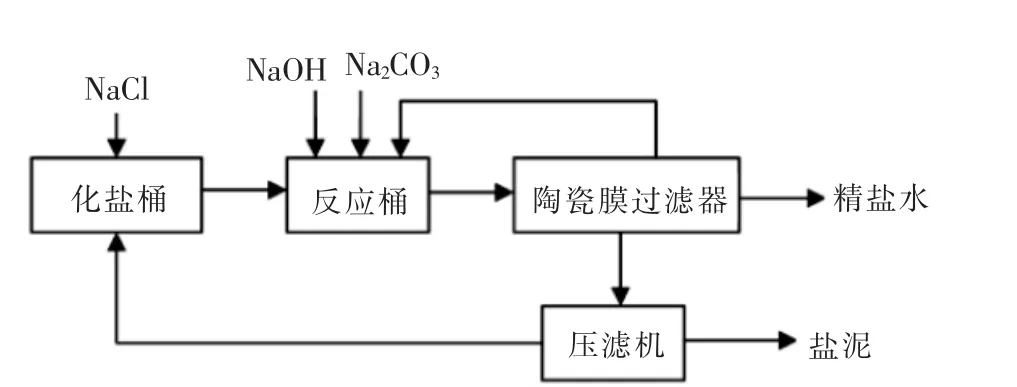

自2004年起,南京九思高科技有限公司开始进行无机陶瓷膜替代有机聚合物膜应用于盐水精制工艺的研究和开发,在2006年成功地开发出了陶瓷膜法盐水精制过滤技术,2007年,首套陶瓷膜法过滤装置在江西湖口新康达化工有限公司氯碱项目得到应用。

九思陶瓷膜法盐水精制过滤技术具有工艺流程短,设备少、占地少,投资省、运行费用低等特点,该技术解决了有机聚合物膜对有机物、氢氧化镁絮状沉淀的敏感问题,使反应一步完成,省去了庞大的预处理器,工艺步骤大大简化,可使一次盐水总投资节省35%以上,且设备操作简单、运行稳定,不需要频繁反冲和清洗,工艺流程示意图见图2。

图2 陶瓷膜过滤工艺流程示意图

(3)Hygien Wash盐水过滤新技术

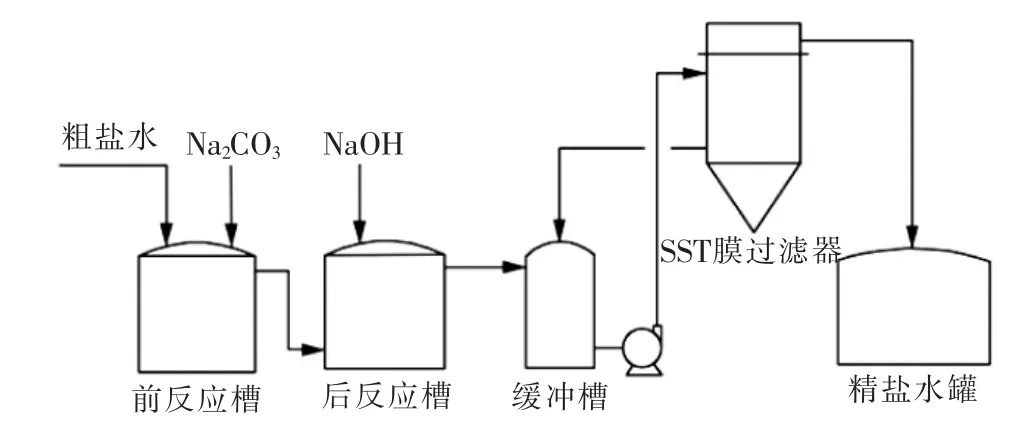

Hygien Wash一次盐水精制工艺是布莱恩公司和美国戈尔公司联合推出的新一代无预处理器一次盐水精制工艺,该工艺使用了美国戈尔公司专利技术。其优点是取消了重力分离精制过程,实现了有机膜一次过滤精制。

该工艺的特点是分两步加入纯碱和烧碱精制反应,采用全四氟中空过滤膜过滤盐水,使用淡盐水再生过滤膜。该工艺采用了戈尔公司最先进的SST系列抗污染膜产品,99.99%的膜孔径达到0.2 μm,具有非常高的过滤精度,实测精盐水SS能够稳定运行在0.1~0.2 mg/L。同时该工艺采用了微压过滤,过滤压力最高不超过0.45 bar,对于任何因素引起的泄漏会形成滤饼自修复,不会引起盐水的极度瞬间恶化现象,该技术工艺流程示意图见图3。

图3 Hygien Wash膜过滤技术工艺流程示意图

1.1.3 离子膜技术的进步

离子交换膜是离子膜法电解技术的核心,长期以来,全氟离子膜生产技术被美国和日本垄断,目前全世界主要有三家全氟离子膜生产商,美国杜邦、日本旭硝子、日本旭化成。随着2009年国产第一张全氟离子膜在东岳集团成功下线,2010年实现工业化应用,中国成为了世界上第三个具有全氟磺酸羧酸氯碱离子膜制造技术的国家。

(1)美国科慕Nafion离子膜

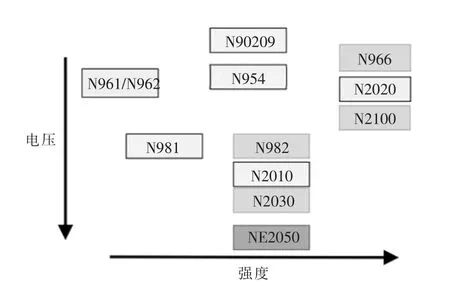

Nafion膜从最初的100系列、400系列、300系列、900系列,到2003年左右推出N-2020离子膜,2004年推出N-2030离子膜,2016年推出最新一代的N-2050离子膜。N-2050离子膜于2016年推向市场,较上一代N-2030电压低50~70 mV,电流效率、盐水杂质抵抗能力一样,由于N-2050采用与N-2030相同的增强网,因此机械强度和稳定性保持不变,不同型号Nafion离子膜的电压和强度见图4。

图4 不同型号Nafion离子膜的电压和强度

(2)日本旭硝子Flemion离子膜

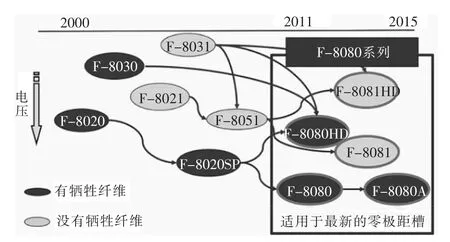

目前旭硝子离子膜已发展到F-8080系列离子膜。F-8080系列离子膜采用了新一代树脂,电压相较于F-8020系列降低约50 mV,降低了磺酸层的含水率,进一步提高了膜的机械强度和稳定性,提高了离子膜的树脂交换容量和离子通道均匀性,杂质耐受能力更强,尤其提高了抗Ca2+污染的能力,Flemion离子膜的发展历史见图5。

图5 Flemion离子膜的发展历史

(3)日本旭化成ACIPLEXTM-F离子膜

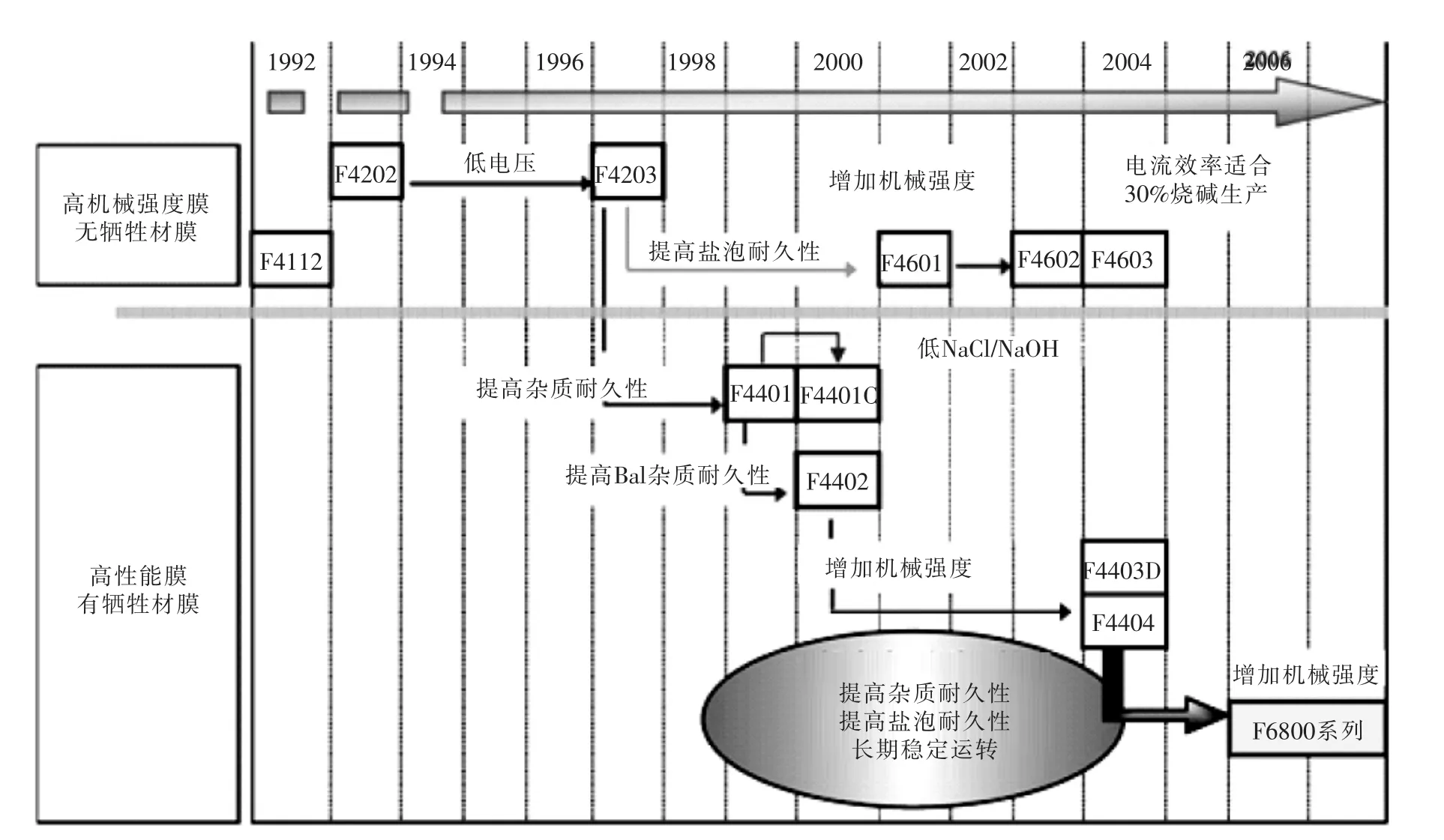

2006年,搭载着旭化成最新技术的F-6800系列问世,较F-4403D撕裂强度提高20%,电压下降30 mV,电流效率提高0.5%,由于对磺酸层、羧酸层树脂进行了改良,因此对杂质的耐受性更高。目前市场上F-6800系列主要有F-6803、F-6805。据了解,目前旭化成已研制开发出新一代离子膜F-7001,电压比F-6803降低50 mV左右,目前正在小范围测试,预计今年将推向市场,旭化成离子膜的发展历史见图6。

图6 旭化成离子膜的发展历史

(4)国产东岳离子膜

东岳对全氟磺酸羧酸离子膜的研究始于2003年。2010年5月,2张DF-988离子膜在中化集团沧州大化黄骅氯碱公司5 000 t/a级的实验装置上试用。2012年东岳推出DF-2801离子膜并在中盐常州化工股份有限公司AZEC—F2—563型电解槽上投入运行。2014年,DF-2806膜研发成功,2016年改进后的新一代DF-2806开始万吨装置上进行试验。2017年,DF-2807离子膜推向市场,与国外同类型离子膜相比,无论是拉伸强度、爆破强度、耐撕裂性、耐折度都基本相同,杂质耐受性上也基本达到国外同类型离子膜水平。据悉,东岳正在进行下一代DF2808离子膜开发,预计2020年推向市场,东岳离子膜的发展历史见图7。

图7 东岳离子膜的发展历史

1.1.4 三效逆流碱蒸发技术

双效逆流蒸发工艺流程是目前氯碱行业中常见的离子膜法烧碱蒸发工艺,但是随着企业对节能降耗的重视,越来越多的氯碱企业开始采用更为先进的三效逆流降膜蒸发工艺。三效逆流降膜蒸发与双效逆流降膜蒸发相比较,由于更加充分地利用了生蒸汽冷凝液、50%碱液以及系统产生的二次蒸汽的热量,能耗低、蒸汽利用率高、设备能力大,是一种比较节能、先进的蒸发技术。双效逆流降膜蒸发工艺生产1 t 50%液碱需要蒸汽0.78 t/t(折百碱),而三效逆流降膜蒸发技术每生产1 t 50%液碱需要蒸汽0.504 t/t(折百碱),这样吨碱汽耗相比之下可节约0.28 t/t(折百碱),大大减少了蒸发装置的运行成本。

1.2 行业发展格局的变迁

1.2.1 氯碱产能布局分析

(1)氯碱产能基本情况

2017年底,中国烧碱总产能4102万t,较2016年增加157万t(新增183.5万t,退出26.5万t)。企业平均产能由2013年的22万t提升到2017年的26万t,产业集中度进一步提升。2017年烧碱产量3 365万t,同比增加5.4%,烧碱开工率达82%,开工率保持近年来高位,1990-2017年烧碱产能、产能增长率走势图见图8。

(2)烧碱生产规模向规模化、大型化方向发展

长期以来中国氯碱企业烧碱生产规模较小,在建国初期,生产规模大多为百吨级和千吨级水平。在改革开放以后,氯碱生产技术不断进步,引进了大量国外先进技术,极大地推动了氯碱行业的发展,氯碱企业的生产规模也不断扩大。在1988年时,中国共有氯碱企业200余家,烧碱产量超过5万t/a的企业仅有13家,烧碱平均产能约1.6万t/a。自1999年开始烧碱扩产高潮,氯碱企业生产规模普遍增大,到2008年时烧碱产能超过10万t/a的氯碱企业达到了101家,其中有9家超过了40万t/a,最大产能为新疆天业的60万t/a。据不完全统计,截至2017年底,中国共有约160家烧碱生产企业,其中50家企业烧碱产能超过30万t/a,4家企业产能超过了100万t/a,氯碱企业平均产能达到了26万t/a。由此可以看出,中国氯碱企业呈现出了向规模化、大型化发展的特点,通过规模化、大型化发展,众多规模小、技术落后的企业被淘汰,氯碱产业更加集中,更加大型化,更加具有国际竞争力。2017年烧碱产能前十名企业见表1。

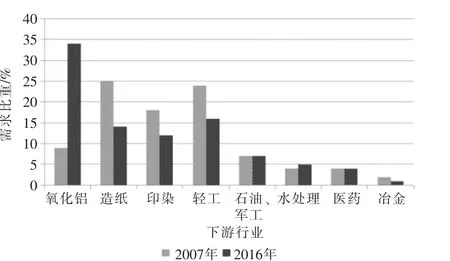

(3)烧碱下游行业需求比重变迁

烧碱是最重要的基础化工原料之一,广泛应用于轻工、化工、纺织、印染、冶金、石油和军工等行业。烧碱最早的主要用途是制造肥皂。随着石油化工等各行业的发展,烧碱使用范围逐渐延伸。在化工行业中主要用于有机化工和无机化工产品的生产;在轻工行业,烧碱主要用于造纸、纤维素浆的生产,也用于生产肥皂、洗涤剂等;在纺织印染工业中,烧碱主要用作棉布退浆剂、煮炼剂和丝光剂;冶金行业主要用于氧化铝的生产。

2007年,造纸、印染和化工行业为烧碱主要消耗用户,烧碱消费占比达67%。与此同时,随着中国电解铝生产高速发展,氧化铝需求直线上升,而新建和扩建的氧化铝项目基本上都是采用拜耳法,全部使用烧碱生产,从而带动对烧碱需求大幅提升,2016年,氧化铝耗碱比重从2007年的9%增加至34%。而传统的烧碱下游用户如造纸、印染等行业,近年来受环保检查力度加强以及外贸低迷等因素影响,对烧碱的需求下降,占烧碱下游行业的比重持续下降。其中造纸行业由于生产工艺的改进,碱回收率提高,因此耗碱量降低,也在一定程度上导致了烧碱需求量的下降。

近年来国家和地方政府陆续出台了多项化解电解铝过剩产能的文件,电解铝、氧化铝去产能正在拉开序幕,而氧化铝作为主要耗碱产品,去产能后将势必减少烧碱市场需求,同时氧化铝企业多配套氯碱,将会释放部分烧碱进入市场,对烧碱市场造成影响,2007年与2016年烧碱下游需求比重比较见图9。

图9 2007年与2016年烧碱下游需求比重比较

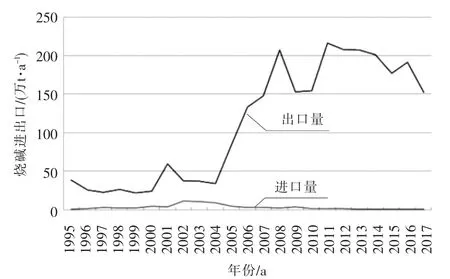

(4)烧碱进出口情况

在20世纪90年代以前,中国每年需要从国外进口20~30万t的烧碱。90年代以后,随着烧碱生产能力的提升,中国烧碱开始供大于求,烧碱出口量开始增多,成为烧碱净出口国。在2004年以前,由于受世界经济不景气的影响,中国烧碱的出口量较少。随着世界经济的逐渐复苏,以及中国烧碱产能的不断扩张,从2005年开始,我国的烧碱出口量开始大幅增加,烧碱产品出口保持较快增长,到2008年烧碱出口量突破了200万t。在2008年爆发金融危机后,烧碱需求疲软,价格低迷,出口量在2009年、2010年出现大幅下降。在国外下游需求逐渐恢复后,2011-2014年,烧碱出口量基本维持在200万t左右。2015年开始,在澳大利亚等国家需求量减少以及日本、韩国、印度等国低价烧碱的影响下,中国烧碱出口量开始逐年走低。2017年,烧碱出口量降至自2008年以来的新低,其中主要原因是氧化铝行业对烧碱需求量增加,国内烧碱市场行情走高,导致国内烧碱出口量大幅减少。1995-2017年烧碱进出口情况见图10。

图10 1995-2017年烧碱进出口情况

1.2.2 原料分析

氯碱生产的最主要原料是原盐,在中国,原盐来源可分3类,以海水为原料晒制而得的“海盐”;开采现代盐湖矿加工制得的“湖盐”;开采地下天然卤水或古代岩盐矿床加工制得的“井矿盐”。

(1)原盐行业布局发展情况

原盐行业布局发展变化受到沿海地区经济发展的影响,海盐区滩晒土地纷纷被征用,用于改建开发区或港口,海盐生产面积日益缩小;而湖盐受运输条件限制,难以大规模发展;井矿盐因其生产稳定、产品质量相对较好等特点,在两碱工业用盐市场所占份额日益加大。伴随中西部氯碱企业的崛起,原盐生产从东部沿海向中部地区转移。

(2)供应现状

自2008年以来,中国原盐产能稳步增长,但增长率相对于2003-2007年整体有所下降。近年来,原盐产能的增加主要源自于烧碱、纯碱行业规模的持续扩张,然而受产能过剩、结构调整的影响,近年来两碱行业产能增速有显著下降,其中烧碱产能增速更是达到十年来最低值,需求增速的减缓直接导致原盐产能增速放缓,甚至出现下降。

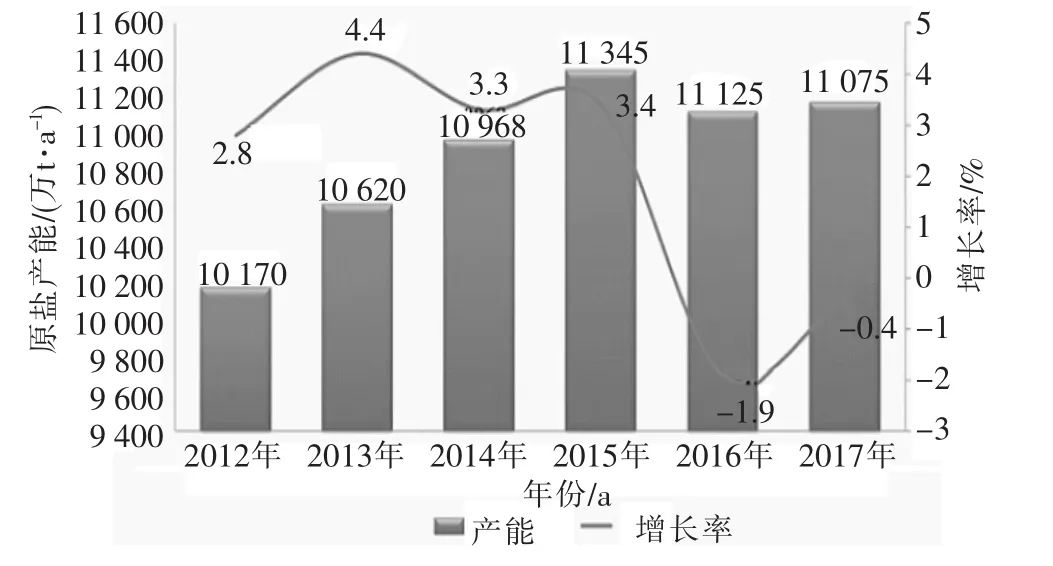

截至2017年底,中国原盐产能达到11075万t/a,较2016年同比减少0.4%。其中海盐产能3 750万t,较去年同比减少1.3%;湖盐产能1 190万t;井矿盐产能6135万t,和2016年持平。2012-2017年我国原盐产能情况见图11。

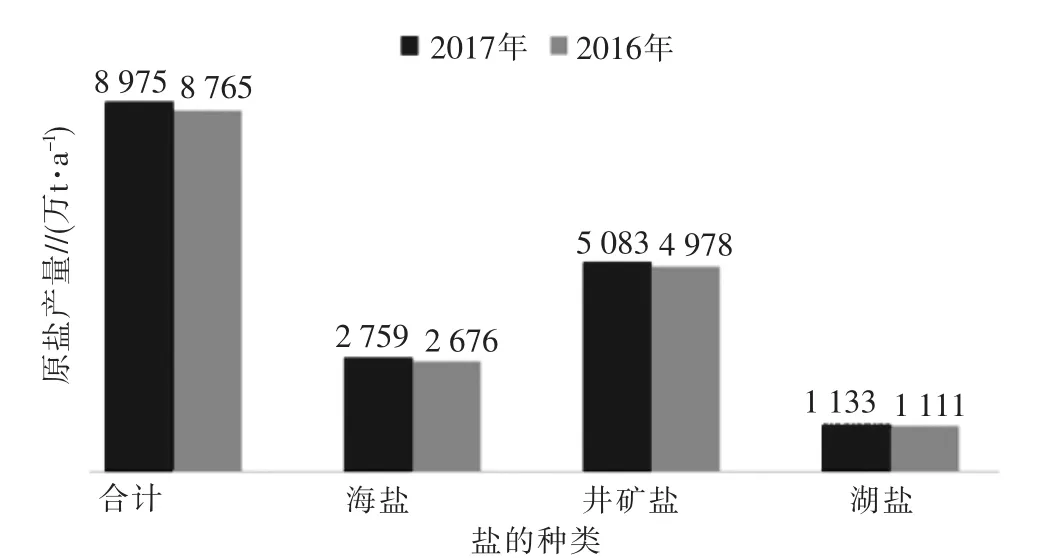

2017年中国原盐产量8 975万t,较2016年同比增加2.4%。其中海盐产量2 759万t,较2016年同比增加3.1%;井矿盐产量5 083万t,较2016年同比增加12.1%;湖盐产量1 133万t,较2016年同比增加2%。行业开工率达到81%。2017年我国原盐产量情况见图12。

图11 2012-2017年我国原盐产能情况(单位:万t/a)

图12 2017年中国原盐产量情况(单位:万t/a)

(3)需求情况

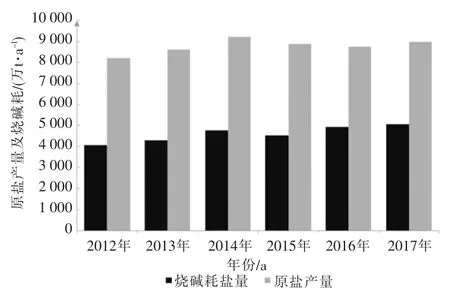

中国原盐主要下游两碱生产用盐占较大比重,份额约在8成以上,其中烧碱行业占比50%左右。两碱行业的整体运行走势对原盐行业的发展起到关键性影响。中国两碱工业特别是烧碱工业的迅猛发展,拉动和刺激了原盐的生产与发展。目前中国已经成为全球最大的原盐生产与消费国,许多地区依托盐卤资源建设盐化工产业园区或集聚区,原盐成为中国化学工业最为重要的基础原料之一。由于盐化工主要装置产出原料的基础化、规模化、技术成熟等多重因素,许多化工园区涉及盐化工产业,并通过规划和设计,将盐化工与石油化工、煤化工、精细化工、新材料化工等相结合,期望依托国内丰富的盐卤资源做大、做强化工园区或化工集聚区,在一定程度上拉动和刺激了中国原盐的生产与消费。近年来原盐产量及烧碱用盐量情况见图13。

(4)进出口情况

2017年中国进口盐965万t,其中工业盐926万t,较2016年同比增长95%左右,为历史同期最高。其中从印度进口660万t,占71%;从澳大利亚进口186万t,占20%。2017年中国出口盐为134万t,其中工业盐89.9万t,较2016年同比增长67.5%。

图13 近年来原盐产量及烧碱用盐量情况

2017年原盐进口量迅猛增长主要受三方面因素的影响:一是中国烧碱、纯碱行业规模稳步增加,促使原盐需求量也随之上升;二是中国沿海地区,尤其是华北、华东一带的海盐滩晒土地面积萎缩,加之天气条件苛刻,海盐产量同比下降,促使东部沿海地区的两碱企业加大了进口盐采购力度;三是国内原盐价格总体高位持稳,而进口盐到离岸价格具有一定竞争优势。近年来原盐进出口情况见表2。

表2 近年来原盐进出口情况

1.2.3 区域发展情况分析

(1)烧碱区域产能现状

中国烧碱产能主要分布在华东地区(山东、江苏、浙江)、西北地区(内蒙、新疆、宁夏)以及华北地区(河北、山西)。这三个区域烧碱产能的比例占到全国总产能的80%左右。西北地区产能集中度相对较高,单个企业平均装置规模在30万t/a以上。华北和华东地区是传统的氯碱生产地,该地区氯碱生产企业数量众多,单个企业规模相对较小。

华东地区依托下游产业的需求(印染、造纸、氧化铝等)支撑和相对便利的外贸条件,便于烧碱消化,在烧碱行业中占比较高。在烧碱行业中占比一直维持在一半以上。但受整体产业向西转移的影响,近十年所占比重略有降低。

华北地区氯碱企业配套耗氯产品品种较多,液氯消耗能力较强,碱氯平衡问题比较轻,此外地理位置的优势也使得华北烧碱出口外销方面有一定的优势。

西北地区氯碱产业发展迅速,在中国氯碱工业整体布局当中的重要地位日益突出,由于有电石、煤矿的资源和能源优势,成本方面的优势较为突出,依托资源优势建设大型化、一体化配套项目已成为西部地区氯碱产业发展的重要特点,氯碱产能增加较快。近几年产能比重大幅增加,从2007年的13%增加至23%。2017年烧碱区域产能分布图见图14。

图14 2017年烧碱区域产能分布图

(2)各省份烧碱生产情况

据统计,2017年全国共有7个省份烧碱产量超过100万t。山东省以年产量897.2万t位居榜首。排名第二的是江苏省,全年烧碱产量为364.8万t。内蒙古烧碱产量为326.58万t排名第三。从增速来看,2017年烧碱产量累计增速最快的是广西,广西烧碱产量达95.74万t,累计增长107.23%。其次为宁夏,宁夏烧碱产量累计增速为41.41%。2017年烧碱产量超过100万t省份见表3。

表3 2017年烧碱产量超过100万t省份

(3)氯碱企业分布不匀,区域发展不平衡

中国除北京、西藏、海南以外的28个省、直辖市、自治区都有氯碱生产厂。但由于中国地域辽阔,区域间经济水平不同,氯碱市场情况存在相当大的差异,造成各地氯碱发展不平衡。山东当地有原盐的资源,充足的电力,四通八达的交通运输优势,使山东成为烧碱扩容速度最快的省份,烧碱产能稳居全国第一。江苏也凭借其丰富的盐资源,烧碱产能居次。西部地区有丰富的煤炭、电力、天然气等资源烧碱生产规模快速膨胀。

目前山东省的氯碱企业有37家,烧碱生产能力占全国的25%以上;而有的省份烧碱企业数量较少,规模较小,如青海、甘肃、吉林等。据统计,截至2017年底,国内烧碱生产能力居前的有山东、江苏、内蒙古、新疆、浙江、河南6省,其烧碱生产能力占国内烧碱总生产能力的65%。这些地区的氯碱均无法在本地完全消化,只能运输到邻近或更远地区销售,且产量越大,销售的地域范围也越大,导致销售成本增大,影响了企业的经济效益。

1.2.4 碱氯不平衡情况分析

碱氯不平衡矛盾一直以来都是氯碱行业的痼疾。在20世纪80年代,是以碱定氯,通常把氯气作为生产烧碱的副产品,而到了20世纪90年代,由于氯产品的应用越来越广泛,逐步发展为以氯定碱。由于近年来中国氯碱产能的盲目扩张,使烧碱产能增长过快,而下游相关产业发展滞后,氯与碱的需求不平衡问题越来越突出[2]。2011年氯碱行业经历了典型的以碱补氯的生产阶段,烧碱价格在国内外多方因素影响下保持全年坚挺,但是商品液氯销售困难,下游耗氯产品如聚氯乙烯企业也出现了大面积亏损。自2016年下半年开始,氯碱失衡的情况再度出现,在烧碱市场火爆的同时,液氯市场却因下游需求不振而持续低迷。由于耗氯产品对氯碱行业的碱氯平衡起着决定性作用,因此开发耗氯产品,围绕氯延伸产业链,是氯碱行业当前需要深入研究和认真探讨的重要课题。

近年来由于以氧化铝为代表的下游行业快速增长,中国烧碱消费增长较快,但耗氯产品普遍增长相对较为平缓,这就造成了“碱长氯短”、“以碱补氯”的碱氯失衡现象,2018年这种失衡愈加严重和明显。

(未完待续)