房地产上市公司股权集中度与经营绩效

童广印,王昌志,黄灿

(1.枣庄学院 经济与管理学院,山东 枣庄 277160;2.新罗大学 税务会计系,韩国 釜山 612-022;3.枣庄市峄城区税务局,山东 枣庄 277300)

1 引言

房地产上市公司是市场经济活动中最活跃的力量之一,也是中国股票市场的重要组成部分.因此,上市房地产公司的经营绩效表现一直是一个值得学术界关注的重要问题.上市公司的经营业绩与上市公司的股权结构之间存在相关性,公司的股权结构与公司的股权集中度密切相关.那么,股权集中度与公司经营业绩之间是否存在相关性?本文在现有文献的基础上,进一步研究和分析了我国房地产上市公司股权集中度与公司绩效的相关性,并提出进一步完善我国房地产上市公司股权结构的对策.

2 文献回顾与研究假设

2.1 文献回顾

2.1.1 国外文献

20世纪30年代,对股权集中度和经营绩效的研究开始在国外出现,并进行了大量的研究和探索. Berle A,Means G(1932)的研究发现,当公司股权分散很可能导致代理成本高,股东的利益将遭受损失,公司的业务表现会随之降低.Jesen.M.C,W.H(1976)指出,内部股东的比例决定了公司价值,并且它们之间存在着积极的正向关系.Mudambi R(1998)发现,实施管理层持股计划可以改善公司的业绩.Claessens.S,Djankov.S(1999)公司的所有权越越集中,公司的生产能力和盈利能力越可以在一定程度上得到提高. Zheka .V(2005)的研究发现,公司效率的提高归功于公司股权的集中.Kapopnulos P,Lazaretou S(2007)为了提高公司的盈利能力,有必要减少公司所有权的分散.然而,也有截然相反的观点:Faccio M. etal(2001)在所有权集中度与企业绩效之间存在负相关关系.La Porta R(2002)发现,公司控股股东有最大化自身利益倾向,因此得出所有权集中度越高越会降低公司业绩的结论.Wang K,Shailer G(2013)的研究发现,每个国家的所有权集中度与公司绩效呈负相关.

另外,Stulz(1988)的分析表明,持股比例与公司业绩呈反向“U”关系,即股权集中度会提高公司业绩,但并不总是在增加.如果集中度过高,会导致企业绩效下降.Selarka E(2005)发现股权比例与公司业绩存在非线性关系.当持股比例低于45%时,两者呈负相关.当股权比例达到63%时,曲线开始上升.

2.1.2 国内文献

胡芳肖,王育宝(2004)的研究提出了法人控股股东的存在,当其他大股东可以平衡他们时,有利于提高公司的业绩.肖淑芳,金田等(2012)的研究发现,企业所有权集中度与公司业绩呈正相关,大股东与公司业绩密切相关.郭世辉,汤小莉(2009)发现企业所有权集中度与股权收益之间存在显着的正相关关系.郭世辉,汤小莉(2013)的研究表明,第一大股东的持股比例与净资产收益率之间没有相关性.李从刚,许崇正等(2017)也认为所有权集中度与公司绩效之间没有显着的关系.周芬(2016)发现,第一大股东的比例与公司业绩呈负相关.周赫(2015)的研究指出,不同行业对所有权集中度与公司绩效关系的影响不同.在轻资产行业中,公司第一大股东的持股比例与企业经营绩效之间呈负相关关系.

综上所述,股权集中度与经营绩效关系的研究结果主要有四种:正相关、负相关、倒U型和不相关.这可能是由于研究方法、研究范围、指标选择和数据选择视角的差异,再加上数据选择时间的差异等因素造成的.但正是这种复杂而多样的研究结论为本文提供了更全面的研究基础.

2.2 研究假设

股权集中度是指控股股东特别是第一大股东的持股比例.控股股东的持股比例反映了股权的分散程度.控股股东持股比例越高,股权越集中,控股股东的持股比例越低,股权越分散.根据代理理论,控制权益的大股东将积极监督管理者的管理行为,以确保其投资收益.股权越集中,代理成本增加的风险越大,监控能力越强,客观上会增加监控效果.因此,股权集中度可以有效降低代理成本,从而提高公司的经营业绩.

假设1:控股股东的持股比例与公司经营绩效正相关.

假设1-1:第一大股东的持股比例与公司经营绩效正相关.

假设1-2:前十大股东的持股比例与公司经营绩效呈正相关关系.

从股权结构的角度来看,非控股股东持股比例与上市公司控股股东持股比例之比称为股权制衡,体现了两者之间相互监督和相互制约的关系.适度范围内,股权制衡越强,非控股股东对控股股东的监督和控制力越强.控股股东掏空行为的危害将最大限度地降低.但另一种观点认为,股权制衡会影响企业决策的时效性,今天的商机是瞬息万变的,如果决策不能及时做出反应,必然会影响企业的经营效率和效益,这对经营绩效有负面影响.无论哪种观点,股权的平衡都会影响公司的经营业绩.

假设2:股权制衡与公司经营绩效又相互影响到的相关关系,但符号不定.

3 研究设计

3.1 样本选取与数据来源

本文选取了上海和深圳122家2011—2015年实行股权激励的房地产上市公司作为样本.为了提高数据分析的准确性和有效性,我们排除了 ST、PT、*ST和数据不完整的上市公司.最后,我们得到了79个有效样本和395个观测数据.数据来源于国泰安研究服务中心、中国经济金融中心、新浪金融等专业数据库和网站.

3.2 变量定义

3.2.1 被解释变量

公司经营绩效是指公司经营活动取得的经济利益.国外学者用“托宾Q”来衡量公司的经营业绩,但由于中国证券市场的发展还不完善,特别是股票市场资源配置效率的缺失、规范的证券市场运作规则的滞后性和证券市场信息透明度偏低,资产重置成本相关数据不易获得,股价不能较好反映公司的经营业绩,托宾Q很难准确计算.本文选择总资产收益率(ROA)作为被解释变量指标来表示公司的经营绩效.

3.2.2 解释变量

本文选取的股权集中度指标如下:第一,第一大股东持股比例(CR1)、前十大股东持股比例(CR10)、股权制衡度指数(DR10).其中,CR1和CR10两个指标是股权集中度,反映了公司股权在前几个主要股东中的集中情况.CRn的值越大,公司的股权越集中,前n个大股东的股权优势就越明显.而DR10指数则表示大股东之间的股权制衡情况.

3.2.3 控制变量

除了股权集中度外,公司经营绩效还会涉及其他影响因素.本文选取了三个控制变量:公司规模(SIZE)、资产负债比率(DEBT)和资本增长率(CAPR).此外,年份(YEARn)为虚拟变量.作为衡量一家公司规模的通用指标,总资产的价值更大,因此将总资产的自然对数作为公司规模的替代变量.

表1 变量定义和说明

3.3 研究模型

本文中的数据处理基于EXCEL电子表格软件,SPSS17.0软件的统计分析以及使用GLS的多元回归分析.

为了检验假设1,建立了模型1和模型2.

模型1:

ROAi,t=α+α1CR1i,t+α2SIZEi,t+α3DEBTi,t+α4CAPRi,t+α5YEAR+εi,t

模型2:

ROAi,t=β+β1CR10i,t+β2SIZEi,t+β3DEBTi,t+β4CAPRi,t+β5YEAR+εi,t

在模型中:α,β分别为常数项;αn,βn是待估计的参数;ε是随机扰动项.

为了检验假设2,建立了模型3:

模型3:

ROAi,t=γ+γ1DR10i,t+γ2SIZEi,t+γ3DEBTi,t+γ4CAPRi,t+γ5YEAR+εi,t

在模型中:γ是常数项;γn是待估计的参数;ε是随机扰动项.

4 实证分析

4.1 描述性统计

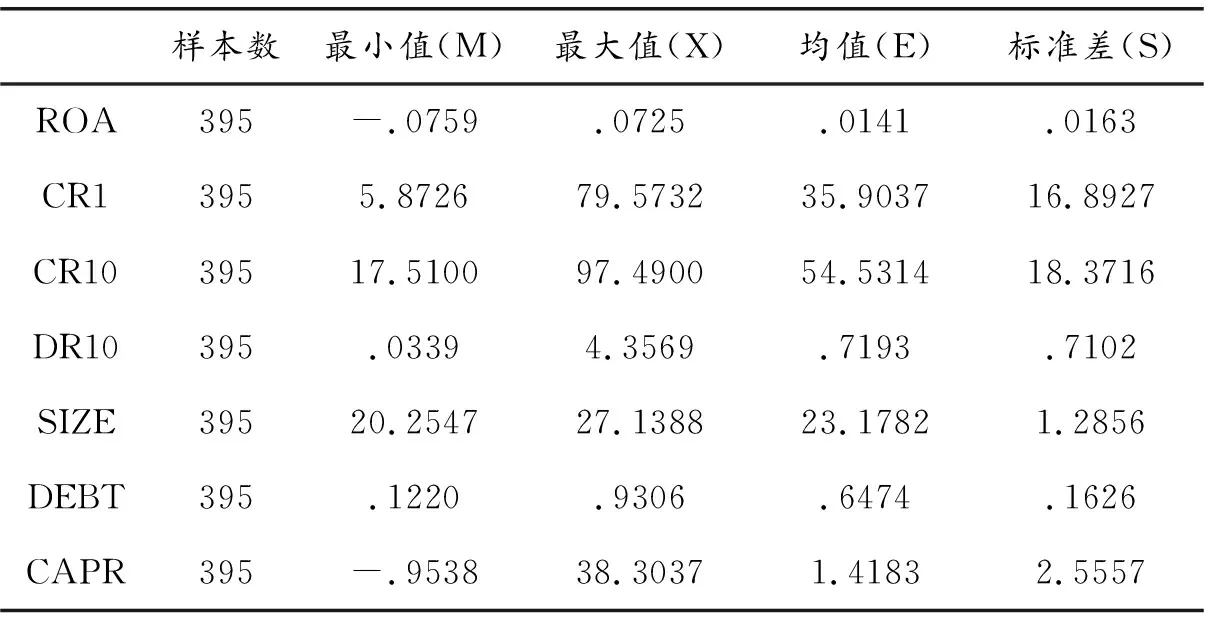

首先,对样本指标进行描述性统计和分析,如表2所示.

虽然研究样本已经由Winsorize处理,但主要指数数据仍然显示出不同的特征.第一大股东持股比例(CR1)指数数据,均值为35.9037,最小值为5.8726,最高值为79.5732,表明房地产上市公司第一大股东股东持股比例差异较大.前十大股东(CR10)的最大份额指数为97.49,最小值为17.51,同样表现出较大的差异.

原则上持股比例超过30%即可实现对公司的控制.样本公司第一大股东的平均样本数为35.9%,这表明房地产上市公司的第一大股东更为严重,对公司的最佳控制不容小觑.第一大股东很可能对经营业绩产生重要影响.前十大股东持股比例(CR10)指标也存在类似结论.

表2 样本的描述统计

4.2 相关分析

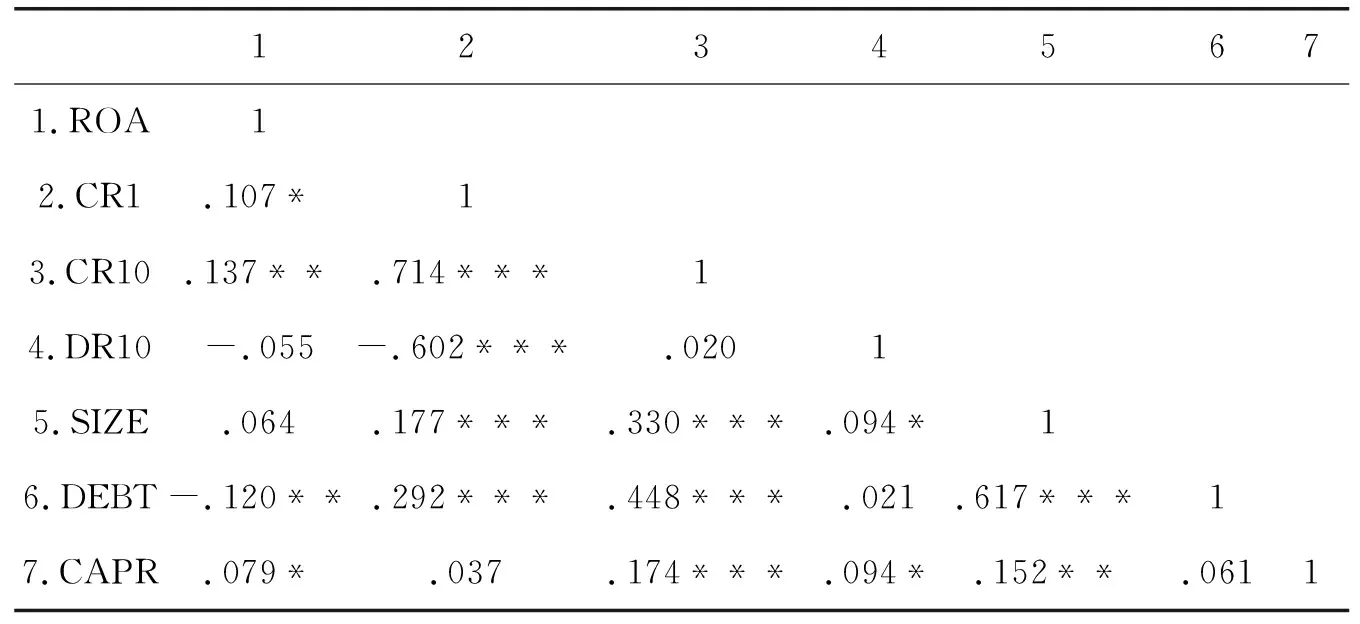

表3给出了变量之间的相关关系测试结果.变量ROA与变量CR1和CR10呈显著正相关,表明公司所有权集中度越大越将提高公司绩效.值得注意的是,CR1,CR10和DR10之间的相关系数大于0.500,在0.000的水平上显着为正值.在一定程度上,本研究所使用的3个解释变量的统计结果是一致的,因此研究模型的可行性较好.另外,大多数相关系数的绝对值不大于0.500,表明变量的相对独立性较好,并且没有严重的共线性问题.

表3 主要变量的相关系数

注:(1)*,* *和* * *分别在10%,5%和1%有显著差异

(2)样本大小= 395

4.3 回归分析

本文采用GLS方法对两者之间的关系进行回归分析,结果如表4所示.

(1)第一大股东持股比例(CR1)与房地产上市公司ROA呈正相关关系,并已通过显著性水平0.005的显著性检验.这表明,第一大股东的比例有所增加,监督权和控制权的积极性得到提高,有利于公司的经营业绩.前十大股东持股比例(CR10)与公司ROA水平呈显着正相关,表明随着前十大股东比例的增加,公司集体控制力不断增强,这也有利于提高公司的运营效率.

(2)股权制衡变量(DR10)与房地产上市公司ROA无显著相关性.

(3)SIZE和DEBT的两个控制变量都达到了0.000的显著性测试要求,表明这些变量的选择较为准确. SIZE变量的回归结果表明,公司规模的扩大有利于规模效率的产生; DEBT与公司业绩呈负相关关系,表明公司资产负债率过高,对公司业绩越会造成负面影响.

表4 模型OLS回归结果

注:*,* *和* * *分别为10%,5%和1%.

5 结论与建议

本文得出以下结论:

(1)从以上回归分析可以看出,第一大股东的持股比例与公司绩效呈显着正相关.中国正处于社会主义市场经济特征的转型期,证券市场发展不成熟,外部监管和市场条件不完善.上市公司在这一阶段的股权结构应保持适度集中.大股东应适度参与公司治理,避免一些中小股东的“搭便车”行为,减少对企业的负面影响,这有助于提高公司的整体表现.但是,如果所有权过于集中,控股股东的“一股独大”的情况就会出现,大股东的“掏空”行为将对公司业绩产生负面影响.

(2)前十大股东持股比例(CR10)与公司业绩的关系也表明,在中国房地产上市公司中,“一股独大”的问题不是太严重.因此,大股东之间适度的所有权分散,相互制约和约束可以抑制控股股东“侵占”行为,公司治理效率会进一步提高.最后,公司治理的效率进一步提高,有利于公司经营绩效的提高.

本文的研究结论揭示了我国房地产上市公司股权集中度与经营绩效之间的关系,并对我国上市房地产公司股权结构的优化提供了相应的理论支持.但是,本文还存在一些不足之处.例如,没有深入研究影响它的方式和路径,这些问题需要进一步的研究.