我国现金贷业务存在的问题及监管建议

李晓晓 杨子琦

【摘要】近年来,现金贷业务作为一项面向低收入群体的信贷产品在我国迅速发展。目前,我国现金贷行业仍处于发展初期,野蛮生长的状态滋生了诸如“暴力催收”等不少社会问题。“嗜血现金贷”还是“穷人生意”这一问题引发社会热议。文章对现金贷基本情况及其在我国的发展现状进行了梳理,分析了我国现金贷业务发展过程中出现的一系列的突出问题和潜在风险,并就这些问题提出了相应的监管建议以规范现金贷行业的健康发展。

【关键词】现金贷 高利率 问题 监管

一、现金贷业务的概念及特点

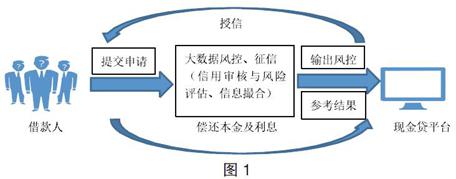

现金贷,是小额现金贷款的简称,是针对申请人发放的无抵押、无担保、无场景的消费类贷款业务,具有方便灵活的借款与还款方式,以及实时审批、快速到帐的特性。现金贷的期限一般是1-30天,额度范围为1-30000元。现金贷这种小额短期借贷产品的目标群体主要是普通的、传统的信贷领域尤其是银行等金融机构所关注不到边缘人士,或者说是低收入人群。这一群体是我国普惠金融所照顾不到的,但是他们的借贷需求客观存在。现金贷业务的简单流程如下:

二、我国现金贷业务的发展状况

我国的现金贷业务类似于国外的Payday Loan模式,就是一种针对低收入人群的期限在7-30天,额度在100美元至1000美元之间的无抵押、无担保、无场景贷款,因为该贷款主要是解决客户的短期小额的资金需求,一般在发工资之日偿还,因此被称为“发薪日贷款”。2014年前后发薪日贷款模式被引入我国,也就是现在的“现金贷”。2015年现金贷作为消费金融的一个重要分支在中国强势崛起。与国外不同的是,我国“现金贷”业务依托于互联网金融大数据的优势发展得极其迅速,就其现在来讲,我国现金贷的便利程度不亚于国外的发薪贷。

据不完全统计,我国目前已有的现金贷平台已有2700多家,且都游离在监管之外。現金贷的活跃用户有3000万人,人均累计借款3000元,这就说明在我国现金贷就有高达近300亿元的市场。这些活跃用户的人均借款次数4.5次,平均年龄仅为28.5岁,而平均借款利率高达日息千分之五。目前我国主要的现金贷平台有:趣分期、拍拍贷、人人贷、现金巴士、2345放款王等。2017年10月蚂蚁金服投资的趣店在美国纳斯达克上市,其创始人罗敏的一次公开讲话引起了社会的热议,现金贷一时间成为社会口诛笔伐的对象。

三、我国现金贷业务发展中存在的几个典型问题

(一)利率畸高

虽然我国的现金贷平台对外宣称的利率在国家规定的上限36%以内,但事实上的现金贷年化利率远超36%的红线,是名副其实的高利贷。比如某现金贷平台的一项产品年利率30%,服务费一次性扣10%,管理费月8%,逾期费达日2%,这样综合下来这一业务的实际年化利率已远远高于其名义的30%。据统计我国现金贷平台的平均年化利率达到了158%,某些平台竟达到了300%以上。现金贷容易给借款人造成利率幻觉,主要体现在两方面,一方面是由于现金贷金额小、期限短的特点,蒙蔽了借款人的双眼,让其产生一种错觉,现金贷的利息不高可以承受。另一方面,分期付款的方式也在一定程度给借款者造成幻觉,如某平台一产品10000元借款,借款期限一年,每月还款951元,这样一年下来总的还款额为11412元,借款利率约14%,还可以接受,但是细究下来,借款10000元,但提前扣除手续费服务费等,实际到手9384元,这样服务费率大约6%,此外在借款期内借款人实际平均占用资金金额并不是到手的9384元,而是约4600元,因为还款方式为分期付款,本金金额每月都在减少,因此最终的实际年化利率达45%以上。正是这两方面的原因掩盖了“现金贷”的“高利贷”本质。

(二)目标群体多为在校大学生及低收入人群

现金贷平台是在继p2p、校园贷之后出现的又一互联网金融的产物。早在2014年“校园贷”开始盛行,由于借款人信用资质不佳,没有还款能力,造成了一系列违约事件,校园贷平台暴力催收的方式酿成了一系列的悲剧事件的发生,给社会造成了极其不良的影响,因此证监会叫停了校园贷业务,很多校园贷平台纷纷倒闭,但还有一部分平台进行了转型,成为了现在的现金贷平台,因此我国的现金贷还存在着过去校园贷的影子。在校大学生也成为了现金贷的发展对象。现金贷主要面向大学生以及一些低收入群体,这些人普遍不具有从银行等传统的金融机构借款的资格,因为这些人没有合适的抵押物以及稳定的收入来源。这些群体中好多人自制力不强,借款之前并不考虑自身的还款能力。现金贷作为互联网金融的产物,其最初的推广很多都是通过电商渠道,很大一部分人借钱不是因为真的需要而是过度消费,贷款的去向都是网购,更有甚者是为了玩游戏购买道具等。据星河资本对20万借款用户的统计:月收入在5000元以下(即低收入群体)的借款人占到了40%;有50%的借款人不怕风险,在3家以上平台借款;50%的借款人没有较高的学历年龄在20到30之间。

(三)暴力催收

现金贷是信用贷中最垃圾的一种,一些平台对外宣称其坏账率不高于5%,这肯定不符合实际。由于现金贷主要面向网上获客,不需面审,这样的借贷方式,就注定了现金贷的坏账率会很高。以美国为例,美国“发薪贷”的坏账率还在10%至20%左右。面临如此多的坏账,现金贷平台在贷款回收过程中出现了类似“校园贷”的暴力催收。一方面,现金平台效仿校园贷催收方式,通知其父母朋友还款甚至对其进行人格侮辱,泄露了借款者及其家人、朋友的个人信息,更有甚者与黑社会组织勾结对社会造成了不良影响;另一方面,现金贷平台为收回逾期贷款甚至会向借款人介绍其他的一些现金贷平台,鼓励他们在其他平台借债来还旧债,这种方式造成了借款人多头借债,利滚利最后使借款人陷入长期债务陷阱,最后拖垮了借款人。

(四)缺乏有效的大数据风控体系和信息共享机制

目前,我国的现金贷平台仍然是一个个独立的个体,它们之间没有一个有效的合作机制。之前现金贷平台也建立了所谓的合作机制,约定平台之间互相共享信用不良的借款人信息,但由于没有一个有效的约束机制,这种所谓的信息共享慢慢就变质了,出现一些平台为了防止其他平台与自己抢占优质客户资源而将列在自己的黑名单里的不良客户推荐给对方平台。

(五)信息披露不规范存在侵犯消费者合法权益的问题

一是现金贷平台用一些“无抵押、无担保”、“快速放款”、“纯信用”等字眼来吸引客户眼球,而对其实际利率、利率计算方式、风险等避之不谈。二是现金贷平台故意弱化逾期提示造成借款人逾期以收取高额罚金。

四、解决现金贷业务发展中问题的建议

(一)对高利贷违法行为进行量刑

根据2015年我国最高人民法院发布的《关于审理民间借贷案件适用法律若干问题的规定》,36%已经成为法律上的利率红线。该规定明确了借贷双方约定的年利率超过36%,则超过部分的利息被认定为无效,借款人有权请求出借人返还已支付的超过年利率36%部分的利息。这一规定在现实中根本无法遏制高利贷行为,因为在高利贷的交易中,借贷双方地位不平等,借款人处于弱势地位。我国要想有效遏制高利贷的发展,应借鉴国外的一些做法对从事高利贷交易的双方进行刑事处罚。美国是对高利贷监管最严格的国家,美国的利率红线为10%,而对民间借贷超出规定的量刑是5-15年,中国香港的量刑是10年,而中国大陆并没有对高利贷行为进行量刑。

(二)健全現金贷平台的风险控制措施

一是督促互联网现金贷平台建立统一的贷款审核标准,贷前对客户的偿债能力进行审查和评估,严禁其向明显没有偿付能力的人发放贷款,并向客户提示风险。二是严格限制借款人的借款额度上限、展期次数,这样有利于减少多头借贷的现象发生。三是要及时对到期贷款进行提示,催促借款人按时还款,并告知其逾期利率,这样在一定程度上可以减少违约事件的发生。

(三)加强个人信息保护,规范催收行业

暴力催收不仅仅是现金贷行业的特例,它显现的其实是我国催收行业的发展不成熟、监管不到位的问题。我国监管部门应对催收行业做出规范性的规定,对有关债务的催收行为进行规范,并加大对暴力催收等违法行为的处罚力度。在美国有相应的法律体系去规范催收,对有关违法行为有明确的处罚措施。美国对贷款公司有严格的管理,不允许贷款公司恶意骚扰和直接接触借款人,连催债的电话都有严格的限制。我国也应借鉴国外的这种经验,通过立法方式加强个人信息保护,对催收行业进行规范,呼吁合法催收、绿色催收。

(四)建立有效的合作以及信息共享机制

现金贷平台应成立一个类似于银行业协会的这样一个行业自律性的组织,这样可以作为现金贷平台之间的一个协调人促进平台间的合作。此外还需建立一个信息共享机制,逐步将现金贷个人信息加入央行征信信息基础数据库,并逐步实现与芝麻信用等大数据征信机构间的信息共享,帮助平台有效识别多头借贷和商业欺诈。促进平台间信息共享这样可以极大地减少行业交易成本。

五、结语

现金贷有其存在的客观必要性,人们对于现金贷的需求古今中外都客观存在,有需求就要有供给。现金贷本身没有错,错在一些不法的平台打着“现金贷”的幌子,做着“高利贷”的生意,破坏了现金贷行业的声誉。现金贷行业的混乱主要是由于国内监管不到位造成的,对于现金贷业务的监管不能“一刀切”,监管部门如果能及时有效地对现金贷行业进行强有力的整顿和监管,现金贷行业将会是普惠金融的一个强有力的补充。

参考文献

[1]叶文辉.互联网现金贷平台存在的风险和监管对策[J].武汉金融,2017(10).

[2]贺军.如何监管现金贷[J].中国经济报告,2017(12).

[3]周汉君.互联网金融监管——基于现金贷视角[J].时代金融,2017(07).

[4]巴曙松,王志峰,舒天之.国外“现金贷”业务发展经验及启示[J].业务条线,2017(019).

[5]袁鑫强.探路现金贷风控模式[J].首席财务官,2017(09).