基于合作博弈的科技信贷风险分担研究

【摘要】随着我国经济步入新常态,科技与金融的结合越来越受到关注。科技信贷作为科技金融的重要组成部分,其发展的关键问题之一在于风险分担,该问题的妥善解决在一定程度上关系到科技型企业融资的实际运行和成效。本文基于合作博弈研究科技信贷风险及其风险分担,试图实现科技信贷风险的合理分担,为发展科技信贷提供理论和实践支持。首先介绍合作博弈模型及Shapley值法的相关理论。其次,构建最优风险分担模型,并对模型进行求解与分析。最后,在此基础上,对科技信贷风险的合理分担提出相关建议。

【关键词】科技信贷 风险分担 合作博弈

当前,我国正处于经济结构调整、产业转型升级和创新型国家建设的关键时期,科技型企业的发展能够有效促进科技研发、科技成果转化和产业化,为产业创新注入活力,极大地提高科技成果转化为现实生产力的速度和效率,推动我国产业结构的转型升级,但是由于科技型企业相比与一般企业具有较高的风险,较难满足融资服务主体的要求和条件,从而导致科技型企业普遍面临融资困境,科技信贷作为科技型企业融资重要途径之一,其发展关乎能否满足科技型企业的融资需求,而发展科技信贷的关键问题之一在于风险分担,因此,探索和研究如何合理分担科技信贷风险,为科技信贷参与主体提供保障,帮助科技型企业解决融资问题具有重要意义。

一、相关文献综述

国内许多学者都对科技信贷风险及风险分担进行过大量研究,对科技信贷风险方面,郭文伟(2013)[1]实证分析了科技型中小企业信贷风险与企业特征、融资模式之间的关系,认为企业规模、创业股东的从业经验及企业所在地区的经济发达程度与信贷风险之间存在负相关关系。王玉红(2013)[2]从科技型企业的不同生命周期阶段分析,提出在不同生命阶段充分发挥各金融主体的优势可有效控制科技金融风险。汪泉、曹阳(2014)[3]认为科技信贷风险与一般信贷风险相比更大,建立科技金融专营机构,开发适应性金融产品、发展科技担保贷款将有助于控制风险。孙黎康、张目(2016)[4]分析了投贷联动模式下的科技型中小企业信贷风险来源,并构建了相应的风险评价体系。关于风险分担方面,鲍静海、徐明等(2015)[5]基于委托代理模型,结合C-D生产函数,深入探究科技型小微企业信用风险分担机制。汪翔(2016)[6]研究了不确定性条件下基于Shapeley值的研发联盟风险分担,并设计了一种直接分配机制,对Shapley机制的风险分担进行了改进。王淼(2017)[7]在政府提供补贴的前提下,构建商业银行与担保机构的博弈模型,求解了公平的风险分担比例。曾莉、王明(2017)[8]等采用改进灰色关联分析法,研究科技型中小企业知识产权质押融资风险的合理分担机制。

通过对文献分析的发现,目前学者的研究主要集中在對科技信贷风险以及风险分担两方面,而针对如何将两者结合起来,设计具体机制分担科技信贷风险的研究较少,因此本文基于合作博弈研究科技信贷风险及其风险分担,试图合理分担科技信贷风险,为促进科技信贷发展提供理论和实践支持。

二、基于合作博弈的最优风险分担模型构建与求解

(一)合作博弈模型及Shapley值法

合作博弈又称为正和博弈,强调集体理性,只有当收益分配合理时才能保持联盟的稳定,博弈结果使博弈参与主体的利益都有所增加,或者至少增加某一参与主体的利益,而不损害其它参与主体的利益,从而增加整个社会的利益。合作博弈以整个联盟为分析单位,考虑参与主体之间如何组建不同联盟以提高公平和效率,实现协议约定目的。

Shapley值是一种用于分析和求解博弈解的方法,其基本理论为:假设存在n局中人,他们组成集合N,N={1,2,3,…,n},由这n个局中人组成任一合作联盟,均包含于N,S为N的子集之一,联盟S的特征函数为V(S),代表联盟S通过局中人彼此协调合作实现收益最大化,?渍i(v)表示局中人在合作中得到的收益,可由以下公式得到。

■

其中s为联盟s的参与主体人数,■为联盟s中除去参与主体i后所获得的最大收益。当合作博弈满足对称性、有效性和可加性时,就可以得到唯一解,即Shapley值。

(二)基本假设

一是科技信贷市场中只存在科技型企业、政府部门、担保机构和商业银行这四类主体。其中科技型企业、担保机构和商业银行自负盈亏,以利益最大化为经营目标。

二是政府部门、担保机构和商业银行组成一个联盟,共同为科技型企业提供信用贷款,且联盟成员之间进行的是合作博弈。

三是政府部门、担保机构和商业银行都是风险厌恶的,其效用函数满足■,■,ρi为各参与主体的绝对风险厌恶系数,其值越大,参与主体i风险厌恶程度越高。

四是各参与主体的收益由固定收益与联盟总收益的函数构成,即■,其中αi是固定收益,bi是分配系数,χ是联盟总收益。

五是最优风险分担机制下政府部门、担保机构和商业银行的期望收益等于基于Shapley值计算的期望值。

(三)构建最优风险分担模型

根据假设4,■有■,其中,因此■=■,又由于Shapley值具有有效性,即对于任意χ,有■=■,所以■=■,即■+■=■,则■=0,■=1。

令最优风险分担机制下参与主体所得收益的方差为■,则■=■,所以新机制下参与主体i的确定性等价收益为:

■ ■

联盟的确定性等价收益为:

■

当实现最优分险分担时,联盟的确定性等价收益达到最大,即■最小。

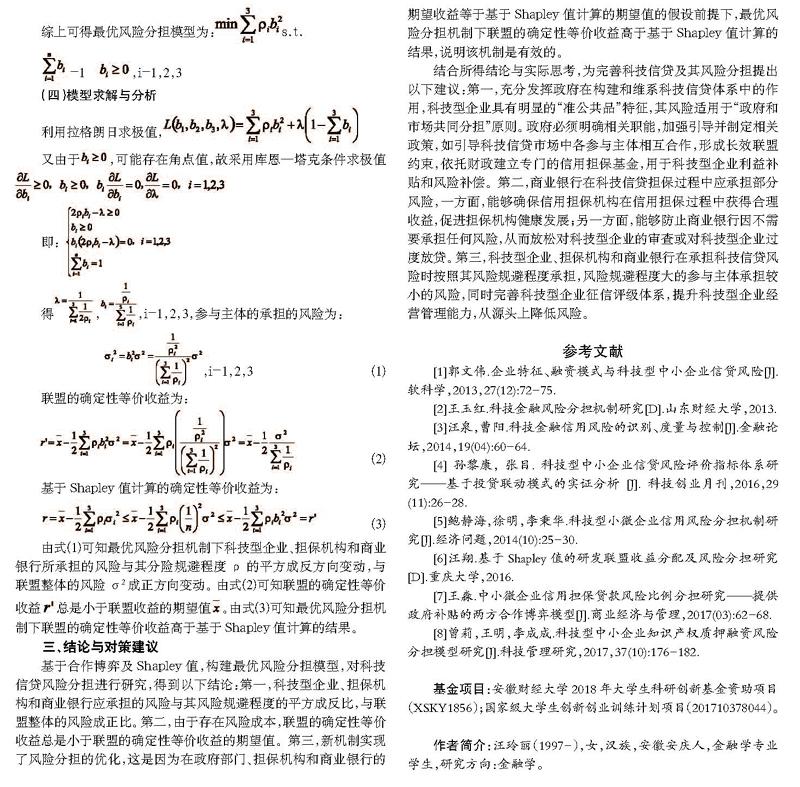

综上可得最优风险分担模型为:■s.t.

■=1 ■,i=1,2,3

(四)模型求解与分析

利用拉格朗日求极值,■

又由于■,可能存在角点值,故采用库恩—塔克条件求极值■

■

得■,■,i=1,2,3,参与主体的承担的风险为:

■,i=1,2,3 (1)

联盟的确定性等价收益为:

■ (2)

基于Shapley值计算的确定性等价收益为:

■ (3)

由式(1)可知最优风险分担机制下科技型企业、担保机构和商业银行所承担的风险与其分险规避程度ρ的平方成反方向变动,与联盟整体的风险σ2成正方向变动。由式(2)可知联盟的确定性等价收益■总是小于联盟收益的期望值■。由式(3)可知最优风险分担机制下联盟的确定性等价收益高于基于Shapley值计算的结果。

三、结论与对策建议

基于合作博弈及Shapley值,构建最优风险分担模型,对科技信贷风险分担进行研究,得到以下结论:第一,科技型企业、担保机构和商业银行应承担的风险与其风险规避程度的平方成反比,与联盟整体的风险成正比。第二,由于存在风险成本,联盟的确定性等价收益总是小于联盟的确定性等價收益的期望值。第三,新机制实现了风险分担的优化,这是因为在政府部门、担保机构和商业银行的期望收益等于基于Shapley值计算的期望值的假设前提下,最优风险分担机制下联盟的确定性等价收益高于基于Shapley值计算的结果,说明该机制是有效的。

结合所得结论与实际思考,为完善科技信贷及其风险分担提出以下建议:第一,充分发挥政府在构建和维系科技信贷体系中的作用,科技型企业具有明显的“准公共品”特征,其风险适用于“政府和市场共同分担”原则。政府必须明确相关职能,加强引导并制定相关政策,如引导科技信贷市场中各参与主体相互合作,形成长效联盟约束,依托财政建立专门的信用担保基金,用于科技型企业利益补贴和风险补偿。第二,商业银行在科技信贷担保过程中应承担部分风险,一方面,能够确保信用担保机构在信用担保过程中获得合理收益,促进担保机构健康发展;另一方面,能够防止商业银行因不需要承担任何风险,从而放松对科技型企业的审查或对科技型企业过度放贷。第三,科技型企业、担保机构和商业银行在承担科技信贷风险时按照其风险规避程度承担,风险规避程度大的参与主体承担较小的风险,同时完善科技型企业征信评级体系,提升科技型企业经营管理能力,从源头上降低风险。

参考文献

[1]郭文伟.企业特征、融资模式与科技型中小企业信贷风险[J].软科学,2013,27(12):72-75.

[2]王玉红.科技金融风险分担机制研究[D].山东财经大学,2013.

[3]汪泉,曹阳.科技金融信用风险的识别、度量与控制[J].金融论坛,2014,19(04):60-64.

[4]孙黎康,张目.科技型中小企业信贷风险评价指标体系研究——基于投贷联动模式的实证分析[J].科技创业月刊,2016,29(11):26-28.

[5]鲍静海,徐明,李秉华.科技型小微企业信用风险分担机制研究[J].经济问题,2014(10):25-30.

[6]汪翔.基于Shapley值的研发联盟收益分配及风险分担研究[D].重庆大学,2016.

[7]王淼.中小微企业信用担保贷款风险比例分担研究——提供政府补贴的两方合作博弈模型[J].商业经济与管理,2017(03):62-68.

[8]曾莉,王明,李成成.科技型中小企业知识产权质押融资风险分担模型研究[J].科技管理研究,2017,37(10):176-182.

基金项目:安徽财经大学2018年大学生科研创新基金资助项目(XSKY1856);国家级大学生创新创业训练计划项目(201710378044)。

作者简介:汪玲丽(1997-),女,汉族,安徽安庆人,金融学专业学生,研究方向:金融学。