基于自由现金流量折现模型的企业价值评估与预测

摘要:本文选取江中药业2010-2016年公司年报中的财务数据,运用自由现金流量模型,对江中药业企业价值和股票内在价值进行评估和预测,评估结果表明:江中药业股票在证券市场上的每股价格低于其内在价值,具有一定的投资价值。

关键词:企业价值;评估与预测;自由现金流量;加权平均成本

一、引言

近年来随着我国改革的深入,企业重组、兼并问题,出让股权等已成为大家十分重视的关注点。江中集团在中国OTC行业处于领先地位 ,是一个囊括保健食品、功能食品研制、中成药、生产及销售的现代化大型制药企业。通过江中药业企业价值分析,一是可以作为相关投资者进行投资交易的有利依据,二是为江中药业股份有限公司将来更好的管理和发展提供借鉴,为其增加医药行业市场份额、稳定持续发展提供便利条件。

二、江中药业价值评估与预测

本文先对江中药业2010至2016年的7年的资产负债表及利润表的历史财务数据进行摘录分析,综合考虑公司的经营现状及未来发展能力,先预测2017至2019年公司未来的营业收入增长率,然后通过“销售百分比法”预测营业成本、折旧额、资本性支出、营运资本净增加额等 ,进而得出未来的自由现金流量。本文估值主要参考的财务数据来源于2010-2016年年报,下面结合江中药业的具体情况详细说明。

(一)营业收入预测

(1)历史财务数据分析

由表1可以计算出,江中药业2010-2016营业收入平均增长率为0.04%,2016年年报披露营业收入增长率为-39.87%,考虑到2016年营业增長的特殊性,故将营业收入增长率g取值为6.70%(2010-2015年的平均值)。

(2)合理分析预测

本文对江中药业未来三年营业收入进行如下预测:在2017-2019年,江中药业能够以一个持续稳定速度增长,公司的主营业务收入将在2016年的基础上每年将以6.70%的速度递增。

(1)历史财务数据分析

由表3可计算出,江中药业自2010-2016年七年以来,营业成本占营业收入的平均值为65.46%。

(2)合理分析预测

由上可知江中药业自2010-2016年七年以来,营业成本占营业收入的平均值为65.46%,由于受益于江中药业主营收入近半的拳头产品“健胃消食片”的主要原材料太子参成本下降,2014年营业成本同比下降23%,而2015年太子参价格态势依然保持低价水平,同时考虑到计算的简便性,故取65.00%作2017-2019年营业成本占营业收入的比值,进行2017年-2019年营业成本预测,预测结果如下表4所示。

(三)折旧与摊销预测

(1)固定资产折旧

1.历史财务数据分析

由2010-2016年财务报表可计算出每年固定资产净值增加比重和折旧额占固定资产净值比重,如表5江中药业2010-2016年折旧费分析表所示。

2.合理分析预测

江中药业未来3年进行预测计算,计算结果如表6所示。

(2)无形资产摊销预测

无形资产摊销与固定资产累计折旧预测方法一致,故不再赘述,预测结果如表7江中药业2017-2019年固定资产折旧费预测表所示。

(四)资本性支出

从江中药业2010-2016年财务报表可以看出,固定资产、在建工程、无形资产在近五年内增加金额比较大,反映了江中药业公司每年的资本性支出比较大,主要是进行了总投资21,677.00万元的OTC制剂生产线改造项目、总投资52,058.00万元的液体制剂生产线项目等。预测结果如表8 预计增量资本性支出所示。

(五)营运资金追加额预测

(1)历史财务数据分析

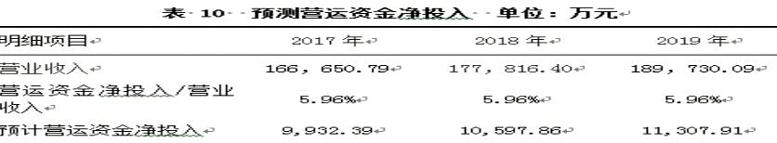

根据2010-2016年财务报表数据,可计算出营运资金净投入,计算结果如表9所示。

(2)合理分析预测

由上表可得出营运资金净投入占营业收入的加权平均比重5.96%,故取5.96%作为2017年-2019年预测期营运资金净投入占营业收入的估值比重,预测结果如表10预测营运资金净投入所示。

(六)企业自由现金流量预测

江中药业2017-2019年企业自由现金流量,计算结果如表11所示。

(七)折现率的确定

(1)确定债务成本Rd

根据历史资产负债表,按照流动性计算出2010-2016年江中药业负债结构,即企业债务资本在总资本中所占的比重。计算结果如表12所示,则可计算出债务成本Rd=77.73%*4.35%+22.27%*4.90%=4.47%。

(2)确定股权成本Re

1.确定风险系数β

本文将通过分别计算江中药业2011-2016年的股票收益变动率ra与同期沪深指数收益rm之间的协方差和指数收益方差,最后确定风险系数 β值,计算结果如表13所示。

2.确定股权成本

根据公式计算江中药业股权成本Re为:

4.17%+0.2540*7.15%=5.99%

(3)确定资本结构

根据历史资产负债表,分别将2010-2016年负债、所有者权益占总资产比重计算出来,计算结果如表14。

(4)确定加权平均成本

江中药业股份有限公司为高新技术企业,享受企业所得税优惠政策,税率为15%。现根据公式计算出江中药业加权平均成本为:

(八)企业自由现金流价值法估值与预测

企业未来现金流量分为两个阶段:可预测期和预测后续期(又称为稳定阶段),本文中的预测期为2017-2019年,预测后续期为2019年后。计算结果如表15所示。

三、结论

本文预测的结果为江中药业的股票内在价值为72.38元,其市场价值30.82元,江中药业市场价值偏离企业内在价值在一定程度上系受江中药业每年全体股东进行每10股4元的现金股利分红影响。所以结合此次预测结果和江中药业每年派息分红计划,说明了江中药业作为中国OTC市场的遥遥领先者,其投资价值也不容小觑。

参考文献:

[1]干荣富.我国医药市场现状及行业发展探讨[J].中国医药工业杂志,2013,01:101-105.

[2]李大伟.振兴中医不能忽视中医行业的发展[J].中医药管理杂志,2015,10:5-7.

作者简介:熊凤婷(1993-),女,民族:汉族,籍贯:江西省南昌市,学历:硕士,研究方向:企业管理。