具有融资性质分期收款销售业务的类比理解法

一、具有融资性质分期收款销售业务的实质

企业销售商品,有时会采取分期收款的销售方式,即商品已经交付,货款分期收回,它是现代企业常用的一中促销手段。如果收款的期限较短,我们可以不必考虑货币的时间价值;如果收款的期限过长,实质上具有了融资性质,相当于销售方贷款给购买方,只不过这里贷的不是货币资金而是“商品”。销售商品取得的收入相当于贷款本金,而未来分期收到的商品款实质上就是购买方在偿还本利和。因此,一旦当我们把销售业务转化为融资贷款业务来思考,会计核算和业务处理上的理解难点就会迎刃而解。

二、我国现行会计准则的相关规定

2017年7月5日,财政部修订发布了《企业会计准则第14号——收入》(财会【2017】22号),自2018年1月1日起施行。新修订准则第十七条规定:合同中存在重大融资成分的,企业应当按照假定客户在取得商品控制权时即以现金支付的应付金额确定交易价格。该交易价格与合同对价之间的差额,应当在合同期间内采用实际利率法摊销。合同开始日,企业预计客户取得商品控制权与客户支付价款间隔不超过一年的,可以不考虑合同中存在的重大融资成分。

新修订准则的第十七条和原准则的第五条在会计处理上并无实质变化,都是将融资性质的分期收款销售业务分成销售和融资两种不同的业务分别进行处理:

(1)在商品发出采用分期收款销售时,按照销售业务处理,以未来分期收回货款的现值一次性确认收入,同时一次性确认成本。

(2)在未来合同确认的收款期收到货款时,按照融资业务处理,将应收的协议或合同价款与现值之间的差额,在合同期内采用实际利率法进行摊销。

三、融资性质销售业务的类比理解原理

实际利率法是财务会计和财务管理中经常用到的一种方法,也是一个学习的重点和难点,比如固定资产、持有至到期投资、可供出售金融资产、长期借款、分期收款等业务的核算中都会涉及到。但相关性的教材大多比较偏重对实际利率法的计算,晦涩难懂的计算指标,再加上繁琐的计算,很多初学者往往只是似懂非懂,并没有真正理解该方法的精髓和实质。以下将融资销售业务中实际利率法的各个计算指标与贷款指标进行类比,方便大家更容易理解,并以此类推到其他所有涉及实际利率法的会计业务处理。

未来各期应收款总和=本利和

未来各期应收款的现值=本金总额

未来各期应收款总和-未来各期应收款的现值=利息

期初摊余成本=当期本金=本金总额-前期已偿还的本金

当期应计利息=当期本金 实际利率

四、类比理解法在案例中的应用

案例资料:某服装厂为增值税一般纳税人,2015年1月1日采取分期收款方式销售一批服装,不含税价1500000元,成本1200000元,合同约定分别于2015年12月31日、2016年12月31日、2017年12月31日分三次等额支付。该批服装已于2015年1月1日发出,服装厂在合同约定的日期收到相应价款和销项税金。假定适用的实际折现率为5%。

合同价款的公允价值(现值)=500000×(P/A,5%,3)=1361600

图1 未来分期收款的折现

未来三年末分期收到的合同价款总额与现值之间的差额(1500000-1361600=138400),实际上相当于商品销售方借款给购货方而取得的利息收入。在销售方的整个收款期间(即购买方的还款期间),各期的本金额在不断变化,呈现递减趋势。因此,各期利息的计算由当期本金和实际利率确定。以下图来列示各期本金和利息的计算过程:

图2 实际利率法在分期收款业务中的计算过程

*最后一次还款的计算采用倒挤的方法,否则会出现误差(47164×5%=24308.2)

融资性质的分期收款业务对初学者除了计算上造成障碍,还有一个难点就是会计分录的处理。会计上对分期收款销售业务以未来货款分期收回金额的现值一次性确认收入,而税法则将分期收款业务看成多笔销售业务,分期确认销项税额。具体做法是从“应交税费——应交增值税”下的三级明细“待转销项税额”分期转入“销项税额”。

“未确认融资收益”科目的设置非常准确到位,在销售行为刚刚发生时,它反映未来可能收回的借款利息。随着货款的不断收回,该项融资收益也逐步实现,将“未确认融资收益”的转销金额直接冲减企业的“财务费用”。各阶段的行为类比和会计分录以下表反映。

表1 第一阶段的行为类比表

表2 第二阶段的行为类比表

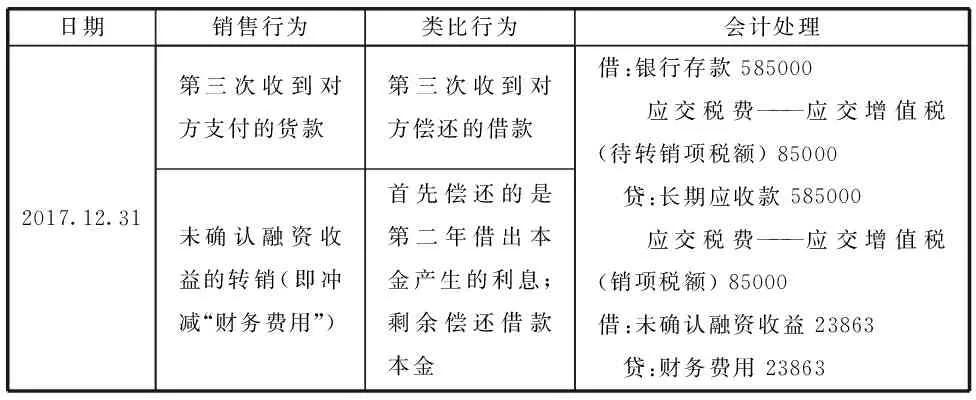

表3 第三阶段的行为类比表

表4 第四阶段的行为类比表

五、总结

融资性质的分期收款业务与实际利率法的结合,使得该部分内容构成了收入准则中理解的重点和难点。本文用贷款业务中涉及的“本金、利息、本利和”与融资性质分期收款业务中的“摊余成本、财务费用、总的应收账款”进行类比分析,使初学者更容易理解和掌握。只要掌握了这种类比分析法,可以将其推广到实际利率法在金融资产和金融负债中的其他应用,思路简单,方便记忆,不容易忘记,而且也会促进对相应会计处理的理解。