企业限额扣除类公益性捐赠纳税申报解析

朱红英(副教授)

国家税务总局于2017年12月29日发布了《企业所得税年度纳税申报表(A类,2017年版)》[1](国家税务总局公告2017年第54号),根据《企业所得税法》[2](2017年新修订,下同)和《慈善法》[3]相关规定,对《捐赠支出及纳税调整明细表》(A105070)(以下简称“调整明细表”)进行了重新设计,按照“非公益性捐赠”“全额扣除的公益性捐赠”“限额扣除的公益性捐赠”(本文称之为“限额扣除类公益性捐赠”)三类设置填报项目,全面反映捐赠支出、纳税调整以及递延结转情况。调整明细表最大的亮点在于对限额扣除类公益性捐赠支出的超限额部分设计了相应行次、列次,以反映其3年递延期的扣除过程。但是,对于本年度捐赠额与以前年度递延抵扣捐赠额在税前扣除时的顺序,调整明细表并未准确反映,存在“先发生的先抵扣”和“当年发生的先抵扣,有余额时再按照时间先后顺序扣除以前年度递延抵扣捐赠余额”两种处理方式;此外,调整明细表填报说明对相关列次的勾稽关系亦未予以明确。本文拟就上述问题进行阐述,以期为纳税人公益性捐赠业务纳税申报实务工作提供参考。

一、企业公益性捐赠支出相关政策

1.超过当年利润总额12%的部分可在三个连续年度递延扣除的规定。《企业所得税法》第九条规定:“企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三个年度计算税前扣除。”可见,符合规定的公益性捐赠支出,除按扣除限额在捐赠当年税前扣除外(以当年利润总额的12%为限),对超限额部分,还可结转后续三个纳税年度内按规定税前扣除,即限额扣除类公益性捐赠支出,其税前扣除实际涵盖四个纳税年度。

2.企业非货币性资产捐赠视同销售业务税务处理的规定。《国家税务总局关于企业所得税有关问题的公告》(国家税务总局公告2016年第80号)第二条规定:企业发生《国家税务总局关于企业处置资产所得税处理问题的通知》(国税函[2008]828号)第二条规定的情形,除另有规定外,应按照被移送资产的公允价值确定销售收入。可以看出,企业以非货币性资产进行公益性捐赠,其税务处理与会计处理存在差异:税务处理上,该类业务应视同销售确认销售收入,同时,根据配比原则,该非货币性资产成本(计税成本)作为销售成本在税前扣除;会计处理上,该类业务不满足《企业会计准则第14号——收入》中销售收入的确认条件,因此不做销售处理,而是按非货币性资产的账面价值结转,计入“营业外支出”。可见,公益性捐赠支出在会计处理上反映在“营业外支出”科目,其与在税务上按计算限额确定扣除金额并不完全一致,二者差异涉及纳税调整。

二、限额扣除类公益性捐赠支出税前扣除相关问题解析

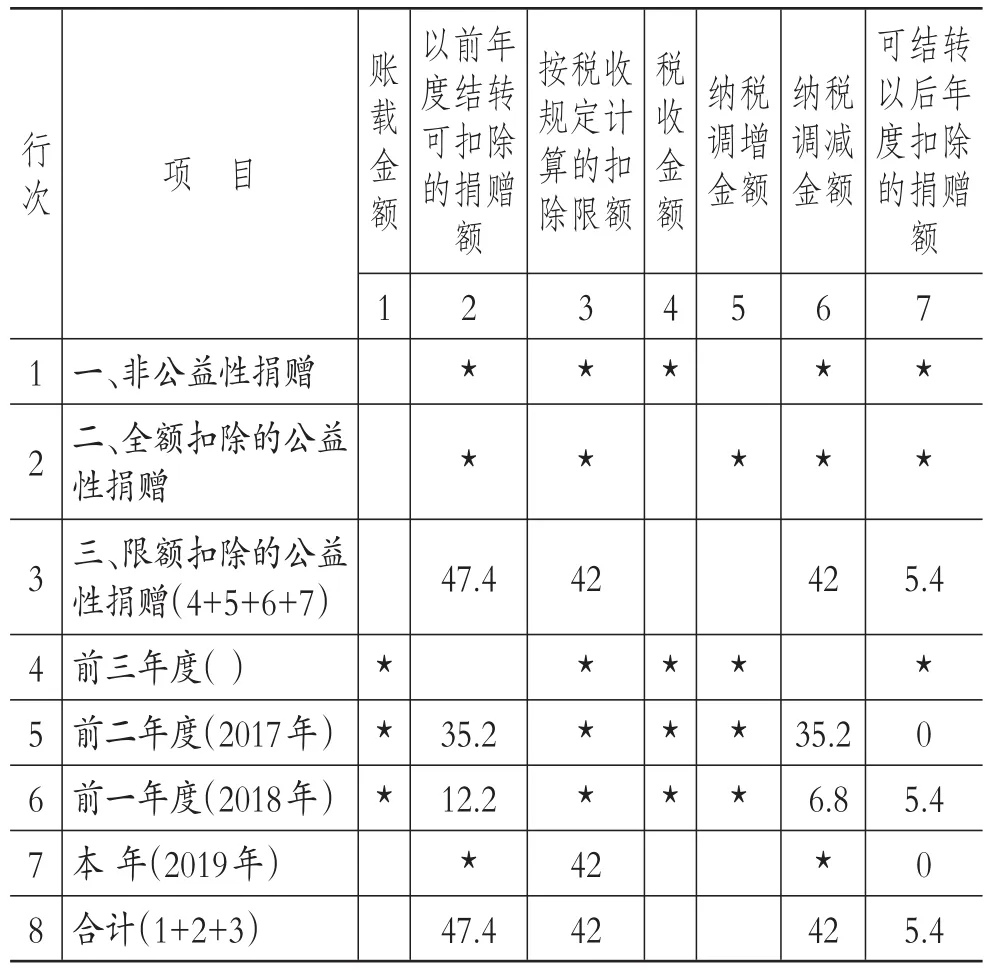

1.调整明细表解析。调整明细表的捐赠扣除项目中,只有限额扣除类公益性捐赠支出才涉及递延税前扣除,为反映该类公益性捐赠业务限额、顺序递延扣除全过程,调整明细表设计了“本年”“前一年度”“前二年度”“前三年度”四个纳税年度行次,设置了“账载金额”“以前年度结转可扣除的捐赠额”“按税收规定计算的扣除限额”“税收金额”“纳税调增金额”“纳税调减金额”和“可结转以后年度扣除的捐赠额”栏目。具体来说,对于限额扣除类公益性捐赠支出税前扣除金额和顺序,“本年”行次设计“账载金额”“按税收规定计算的扣除限额”“税收金额”“纳税调增金额”“可结转以后年度扣除的捐赠额”栏目;而对于“前一年度”“前二年度”“前三年度”行次,则只设置“以前年度结转可扣除的捐赠额”“纳税调减金额”“可结转以后年度扣除的捐赠额”栏目(前三年度不含此栏目)。具体表样如表1所示:

表1 A105070捐赠支出及纳税调整明细表

从调整明细表结构设计及填报说明来看,其体现了企业限额扣除类公益性捐赠业务“按时间发生先后顺序递延结转扣除”的税前扣除原则,即先发生的限额类公益性捐赠支出先于后发生的限额类公益性捐赠支出在递延抵扣期内税前扣除。但是对于本年度发生的限额扣除类公益性捐赠支出金额(限额内)与以前年度发生且在递延抵扣期内的限额扣除类公益性捐赠支出余额,调整明细表并未对其税前扣除顺序予以明确。

2.对限额扣除类公益性捐赠支出税前扣除顺序的两种理解。对上述限额扣除类公益性捐赠支出税前扣除规则,主要存在两种理解及处理:

(1)第一种处理是先发生的先扣除,后发生的后扣除,即按照亏损弥补跨年度规则对限额扣除类公益性捐赠支出进行税前扣除。具体就是对于当年发生的限额扣除类公益性捐赠支出,在当年抵扣限额内,按照公益性捐赠发生的时间先后顺序,首先将以前年度发生且在递延抵扣期内的限额扣除类公益性捐赠待抵扣余额,从当年应纳税所得额中扣除。按发生时间先后顺序将以前年度待抵扣公益性捐赠支出余额税前扣除后,当年公益性捐赠限额如还有结存(以前年度发生且在递延扣除期内的公益性捐赠待抵扣余额小于当年扣除限额),则再将当年发生的限额扣除类公益性捐赠支出,在上述限额结存余额范围内予以税前扣除。在这种处理方式下,先发生的限额扣除类公益性捐赠先于后发生的限额扣除类公益性捐赠在税前扣除,有利于先发生的限额扣除类公益性捐赠支出优先、充分扣除。

(2)第二种处理是按照《企业所得税法》中广告费和业务宣传费跨年度纳税调整规则,对限额扣除类公益性捐赠支出进行税前扣除,即当年发生的限额扣除类公益性捐赠首先予以税前扣除,如果当年该类公益性捐赠支出小于当年公益性捐赠税前扣除限额,则将二者之间的差额部分(即扣除限额结存)根据发生时间的先后顺序,依次对以前年度限额类公益性捐赠支出待抵扣余额(在递延扣除期内)予以税前扣除。反之,当年公益性捐赠支出大于当年扣除限额,则只对当年限额扣除类公益性捐赠支出以扣除限额为限在税前扣除,对其超限额部分,则结转后续3个纳税年度扣除,对于以前年度发生、递延抵扣期内的限额扣除类公益性捐赠支出余额,则无法在当年税前扣除。

综上,递延抵扣期内限额扣除类公益性捐赠支出余额,其税前扣除顺序位于当年限额扣除类公益性捐赠支出税前扣除之后,因此,在第二种处理方式下,以前年度发生、递延扣除的限额扣除类公益性捐赠余额,在税前扣除顺序上和扣除充分性方面,不及第一种处理方式有利。

三、对限额扣除类公益性捐赠支出税前扣除规则的理解

笔者认为,本年度发生限额扣除类公益性捐赠支出金额(限额内),以及递延抵扣期内公益性捐赠支出待抵扣余额,二者在税前扣除顺序上应该根据上文第二种方式进行实务处理,相应地,需对调整明细表中相关列次之间的勾稽关系进行调整,以下进行具体阐述:

1.根据税法条文的理解。《企业所得税法》中规定:“超过当年利润总额12%的部分,准予结转以后三年内在计算应纳税所得额是扣除。”根据税收法定原则,不能将税法的规定做扩大性理解和应用,因此,笔者认为,企业当年发生的限额扣除类公益性捐赠支出,首先应以当年利润总额12%为限额在当年税前扣除,超过限额部分则在未来三个连续纳税年度递延扣除,而对后续纳税年度发生限额扣除类公益捐赠支出,也应首先在当年扣除限额内税前扣除,扣除限额内未抵扣完的部分,则再对递延抵扣期待抵扣公益性捐赠余额根据其发生的先后顺序予以税前扣除,后续年度按此原则进行滚动税务处理。

2.从调整明细表对限额扣除类公益性捐赠支出税前扣除项目设置上分析。通过调整明细表对限额扣除类公益性捐赠业务行次、列次设置及其填报说明可以看出,“本年”行次设置“账载金额”栏目,反映当年限额扣除类公益性捐赠业务会计处理计入“营业外支出”科目金额,另外三个行次由于只涉及递延扣除事项,因此并未涉及“账载金额”;“本年”行次中“按税收规定计算的扣除限额”栏目,反映企业按当年会计利润12%计算确定的当年允许限额扣除类公益性捐赠支出的扣除限额,其他三个行次显然也不涉及本栏目;“本年”行次中“税收金额”栏目,应该反映当年发生限额扣除类公益性捐赠支出在当年税前扣除的金额,因为调整明细表中“前三年度”“前二年度”“前一年度”三个行次中,对其涉及以前年度发生且在递延抵扣期内的限额扣除类公益性捐赠支出余额,在递延扣除栏目设计上,其并未通过“税收金额”栏目反映,而是通过“纳税调减金额”栏目予以反映,以此与当年限额扣除类公益性捐赠税前扣除栏目区分开来。如此设计,能够清晰地反映企业当年税前扣除的限额扣除类公益性捐赠支出构成明细,不仅包括时间还包括金额的具体构成。

3.调整明细表限额扣除类公益性捐赠填报解析。企业当年发生的限额扣除类公益性捐赠支出,按照第二种理解进行所得税处理,在调整明细表中应通过相关行次和列次予以反映。具体来说,“本年”行次中,“账载金额”栏目记录当年发生的限额扣除类公益性捐赠“营业外支出”会计科目金额。“税收金额”则根据当年“账载金额”与“按税收规定计算的扣除限额”比较确定,根据孰低原则,如果当年扣除限额小于当年限额扣除类公益性捐赠支出金额,则当年限额扣除类公益性捐赠支出以该扣除限额为限,首先在税前予以扣除,即“税收金额”以“按税收规定计算的扣除限额”金额确定,超限额部分则结转后续三个纳税年度依序税前扣除,该超限额部分在“可结转以后年度扣除的捐赠额”中记录;反之,若扣除限额大于当年限额扣除类公益性捐赠金额,则应以“账载金额”确定“税收金额”栏目金额,对扣除限额与当年限额扣除类公益性捐赠支出之间的差额,则对递延抵扣期内以前年度公益性捐赠待抵扣余额,按照其发生时间的先后顺序在税前予以扣除,分别在“前三年度”“前二年度”“前一年度”行次的“纳税调减金额”栏目中依次予以反映。

4.对调整明细表相关列次勾稽关系的调整建议。调整明细表填报说明中“一、有关项目填报说明”中第3条内容为:“第3行…其中本行第4列‘税收金额’:当本行第1列+第2列大于第3列时,第4列=第3列;当本行第1列+第2列小于等于第3列时,第4列=第1列+第2列。”根据《企业所得税法》的规定,企业各年税前限额扣除类扣除金额(包括当年发生和递延扣除期内结转待扣除限额扣除类捐赠支出余额),应以相应年度会计利润12%为限额,按照本文前述公益性捐赠税前扣除规则予以抵扣。具体到调整明细表中,当年发生的限额扣除类公益性捐赠支出,其当年税前扣除金额反映在“税收金额”栏目,而以前年度尚未扣除公益性捐赠余额(递延扣除期内)结转至本年度抵扣金额,则反映在“纳税调减金额”栏目。因此,在调整明细表中,存在如下勾稽关系:“按税收规定计算的扣除限额”栏目金额=“税收金额”栏目金额+“纳税调减金额”栏目金额,即第3行第3列=第4列+第6列。

四、案例解析

案例:甲公司2017~2021年发生以下业务(企业所得税税率为25%,本例只考虑限额扣除类公益性捐赠业务,不考虑其他业务和纳税调整):①2017年5月,将一批自产的电风扇通过民政部门捐赠给贫困山区贫困户,该批电风扇生产成本为60万元,市场公允价值为80万元。该年度会计利润总额为320万元。②2018年8月,外购一批图书并通过教育主管部门捐赠给当地一贫困小学,该批图书外购成本为50万元,市场公允价值为60万元。当年实现会计利润400万元。③2019年度实现会计利润350万元,当年未发生捐赠支出。④2020年8月,通过当地教育主管部门资助贫困大学生10万元,以银行转账的方式支付。当年实现会计利润100万元。⑤2021年10月,通过民政部门向一敬老院捐赠5万元,以银行存款方式支付。当年会计利润(亏损)为-50万元。甲公司各年度企业所得税处理如下(单位:万元):

1.2017年度企业所得税处理。会计处理上,本年度发生的业务不做销售处理,但需按公允价值计缴增值税,其会计分录为:借:营业外支出——捐赠支出73.6;贷:库存商品——电风扇60,应交税费——应交增值税(销项税额)13.6(80×17%)。税务处理上,该笔业务视同销售确认收入,并结转销售成本,本年度公益性捐赠税前扣除限额为320×12%=38.4(万元),对比账载金额73.6万元,其超限额部分为35.2万元(73.6-38.4),可递延后续三个年度结转扣除。综合可得,本年度应调增应纳税所得额为35.2+(80-60)=55.2(万元)。因此,本年度调整明细表填报如表2所示:

表2 2017年捐赠支出纳税调整表

2.2018年度企业所得税处理。会计处理上,本年度发生的业务不做销售处理,但需按公允价值计缴增值税,其会计分录为:借:营业外支出——捐赠支出60.2;贷:库存商品——图书50,应交税费——应交增值税(销项税额)10.2(60×17%)。税务处理上,该笔业务视同销售,结转成本,本年度公益性捐赠税前扣除限额为400×12%=48(万元),由于本年扣除限额小于账载金额60.2万元,结合前文分析,本年度限额扣除类公益捐赠税前扣除金额为48万元,超限额12.2万元(60.2-48),可在后续三个年度(2019~2021年度)税前扣除,根据本文前述税前扣除顺序,对于2017年度限额扣除类公益性捐赠尚未抵扣余额82万元,则不能在本年度税前抵扣。综上,本年度应纳税调增额为60.2-48+(60-50)=22.2(万元)。因此,本年度调整明细表填报如表3所示:

表3 2018年捐赠支出纳税调整表

3.2019年度企业所得税处理。本年度发生的业务不需进行会计处理。税务处理上,本年度公益性捐赠税前扣除限额为350×12%=42(万元)。根据本文上述公益性捐赠支出税前扣除规则,鉴于本年度未发生公益性捐赠,因此,在本年度税前扣除限额内,首先应扣除2017年度限额扣除类公益性捐赠待抵扣余额35.2万元,在调整明细表“前二年度”行次中“纳税调减金额”栏目予以反映;然后,对于扣除限额内余额6.8万元(42-35.2),则由2018年度限额扣除类公益捐赠支出待抵扣余额予以扣除,其在调整明细表“前一年度”行次中“纳税调减金额”栏目反映,由此,2018年度限额扣除类公益捐赠结存待抵扣余额5.4万元(12.2-6.8)在其递延扣除期内结转扣除。因此,本年度调整明细表填报如表4所示。

4.2020年度企业所得税处理。本年发生的业务会计处理为:借:营业外支出——公益性捐赠支出10;贷:银行存款10。税务处理上,本年度限额扣除类公益性捐赠扣除限额为100×12%=12(万元),根据本文前述限额扣除类公益性捐赠税前扣除规则,当年公益性捐赠10万元首先从当年限额中扣除,根据公益性捐赠递延扣除规则,对于限额内余额2万元(12-10),应将2018年超限额余额扣除2万元,其超限额结存余额3.4万元(5.4-2)在其递延抵扣期结转扣除。因此,本年调整明细表填报如表5所示:

表4 2018年捐赠支出纳税调整表

表5 2020年捐赠支出纳税调整表

5.2021年度企业所得税处理。本年度发生的业务做如下会计处理:借:营业外支出——公益性捐赠支出5;贷:银行存款5。根据《企业所得税法》的规定,企业亏损年度公益性捐赠扣除限额为0,因此,甲公司当年公益性捐赠支出不能在当年税前扣除,应调减当年亏损5万元,该项公益性捐赠支出可递延结转后续三个年度税前扣除。对于2018年度发生的限额扣除类公益性捐赠,本年为其递延扣除期第三年,根据本文限额扣除类公益性捐赠税前扣除规则,2018年度限额扣除类公益捐赠待扣除余额为3.4万元,不能再结转后续年度税前扣除。综上,本年度调整明细表填报如表6所示:

表6 2021年捐赠支出纳税调整表