回购进行时

孙庭阳

市场低迷入场回购,上市公司打响市值保卫战

今年2月开始,A股市场走势疲弱,特别是进入二季度后,大盘指数加速筑底,不少股票股价创上市新低。处于市场一线的上市公司,最了解自己公司的價值,当股价严重低于公司价值时,常会在股票市场回购股份,以此表达对公司发展的信心,带动市值走高,维护公司市场形象。2018年以来,上市公司市值管理回购方案已达百例以上。

目前,按照各回a购方案回购额上限加和,拟回购总金额超过350亿元。7月1-11日,11天内公布回购操作的公司就达70家以上。

监管层也支持上市公司回购。7月5日晚间,深交所公告称,支持具备条件的上市公司及其大股东依法合规回购增持股份。随后,上交所也表示,将继续支持具备条件的沪市公司积极通过增持、回购等方式,提升投资者信心,稳定市场预期。

观察A股市场历史,当众多机构在维护市场信心的时候,可能是到了买入股票时间区域。如果择股得当并能拿得住,数年之后,取得丰厚回报是大概率事件。

市值管理类回购:民企居多

现在A股市场的回购计划,除了前文所述进行市值管理的回购,还有对应股权激励计划和业绩承诺补偿的回购计划,本文则重点关注市值管理的回购案例。

做回购操作时,上市公司从二级股票市场买入股票,增加了流入市场的资金,同时减少了市场上可流通股票,有利于推高股价。回购完毕后,将这些股票注销,减少公司总股本,总股本减少比例约等于每股收益增加比例,提升每股含金量。

市值管理回购中,各公司维护股价意愿强烈,回购公告中,多数有类似的表述:现在市值已不能反映公司价值,不能合理体现公司的实际经营状况,不利于维护公司资本市场形象,也不利于维护广大社会公众股东利益。为了增强投资者信心,基于公司未来发展前景的信息,以自有资金回购公众股票,予以注销。

国金证券研究所报告显示,美股牛市和公司回购直接相关。根据美联储的数据,2009年至2017年末,美股最大的买家实际上是公司本身。美国非金融企业累计回购的股票金额,超过了ETF和共同基金,而美国家庭和机构的操作,实际上是净出售操作。数据显示,2009年一季度至2018年一季度,无论是苹果、微软、IBM,还是埃克森美孚、摩根大通、沃尔玛这类传统行业的上市公司,回购股票金额都达数百上千亿美元,现在各公司数千亿美元的市值中,就有着回购推高的因素。

本次A股市场推出市值管理回购操作的公司,深市股票占比近八成,多集中在中小板和创业板,中小板公司占据总量近三分之一,其中既有2004年上市的中小板第一批8只股票,如华邦健康(002004.SZ),也有在2012年才上市的克明面业(002661.SZ)。企业类型以民营企业为主,大型国企尚未出手回购。从行业看,IT行业及移动互联网、包装印刷、化工行业公司较多,煤电油铁等传统行业公司回购并不多见。

按照已经公布的回购计划金额,美的电器(000333.SZ)40亿元的回购计划规模最大,分众传媒(002027.SZ)和均胜电子(600699.SZ) 以30亿元和22亿元紧随其后。也有公司自我加码,大北农(002385.SZ)总市值远低于以上公司,此前方案回购上限是3亿元,后一步提高到10亿元。

部分公司现金流支撑回购难度较大

上市公司回购股票,所需资金多是自有资金,将减少最活跃、流动性最强的现金资产。回购之后,如果公司经营获得的净现金流充沛,能够快速及时补充回购所费资金,不影响正常的经营活动,这样的回购才算稳妥,但也有公司按上限回购难度不小。

已经公布市值管理回购的81家公司中,有35家在今年一季度末持有货币资金达10亿元以上,足以应对回购所需。美的集团回购上限40亿元,和公司553亿元的货币资金相比,只占了7.23%。天音控股(000829.SZ)拟回购上限5亿元,占了同期货币资金的13.88%。

回购消耗的资金,能否快速得到补充,可以用历年二季度经营活动的现金净流量来测算。近三年,美的集团第二季度经营活动产生现金平均净流入49亿元,如果今年第二季度回款不出现大的波动,足以覆盖回购所需资金。天音控股的平均值是10.35亿元,也足以填补回购5亿元产生的现金减少。这样的公司,货币资金足以支付回购,后续生产能迅速回填这个亏空,不会影响后续经营。

有些公司现金流支撑回购难度较大。华邦健康(002004.SZ)拟回购最高3亿元,虽只占一季度末货币资金的4.12%,但这些货币资金是公司积累所得,近期公司经营活动并未使货币资金增加,反而是净减少状态。今年一季度,公司经营活动现金净流出1.67亿元。最近三年二季度经营活动的现金净流量分别是-3.8亿元、-0.89亿元、-5.73亿元,均是净流出。如果今年二季度经营活动现金流延续这样的情况,再加上回购所耗资金,确实会加剧公司现金紧张情况。

万里扬(002434.SZ)的现金流更捉襟见肘。公司3月20日公告称,要在6个月内回购1000万股~1亿股,资金需0.98亿~9.8亿元。一季度公司货币资金只有2.97亿元,按上限回购颇有难度。二季度的生产经营能否补充现金呢?前两年二季度经营活动导致现金分别净流出 1.36亿元、0.35亿元,今年二季度能否补充现金变数较大。并且,公司预告今年上半年净利润同比下降20%~40%,经营形势也不乐观。从开始回购到6月底,仅回购了405万股、3317万元,不及下限的一半。公司回复《中国经济周刊》记者采访称,6个月完毕时,完成回购下限不成问题。

资金同样紧张的公司还有国盛金控(002670.SZ)。这家公司的核心平台是国盛证券,证券行业占其主营达七成以上。今年上半年股市疲弱,直接冲击了公司的利润情况,一季度已经亏损1.1亿元,二季度盈利继续恶化,上半年预计将亏损1.7亿~1.8亿元。如此情况下,还要拿出1亿~5亿元做回购,对公司而言资金压力确实不小。从二级市场看,回购的利好消息没能盖过业绩亏损的利空,股价仍旧在下跌通道中。

欲回购,先偿债,回购面临严格监管

上市公司向市场表达对于公司发展的信心,也需量力而行。监管层对于回购有着明确要求,如果债权人要求公司在回购前清偿债务或相应提供担保,上市公司应予以配合。回购将减少公司现金,影响到公司偿债能力,债权人要求提前偿债,理由充分。这就要求上市公司在做出回购决定前,要么账上现金流足够充沛,要么和重大债权人沟通畅通,否则可能使回购中途夭折。

赛宇金轮(601058.SH)今年2月13日宣布要花费1亿~3亿元回购。这家公司主营轮胎制造,生产经营所需资金量巨大。2017年年底时,公司尚有货币资金20亿元,支付1亿~3亿元回购,似乎压力不大。但公司要在一年内偿还的债务额高达82.3亿元,短期负债占总负债的比例也创下公司上市后的新高,负债比率也处于同行业的最高值,资金需求极为紧张。公司2015年发行的“15赛轮债”余额7亿元,将于今年11月2日到期。如果赛宇金轮要花掉1亿~3亿元回购,取信于市场,要先清偿这7亿元债务。

种种迹象都表明,如果债权人要求其清偿债务或提供担保,赛宇金轮可能难以应付。

3月2日,公司提示债权人,将要进行回购操作,债权人有权要求公司提前偿还债务或提供担保。

3月19日,公司召开债券持有人大会,希望对债务“不提前清偿,不提供额外担保”,债权人不同意。

最后,鉴于“公司已发行的债券规模远大于拟回购股份的金额”,清偿债务或增加担保 “将对公司的资金安排、使用以及业务发展造成一定影响,给公司带来较大的经营风险”,因此终止实施回购。轰轰烈烈持续了一个多月的回购事项,就此终止。

而从2月13日至3月19日,赛宇金轮运作回购程序期间,公司股价上涨4.29%,但宣布终止回购当天,股价便下跌3.8%,成交额较前一天放大了两倍有余,说明有些投资人此时大举卖出后撤退。

回购要花费上市公司资金,这些资金是全体股东的资产,作为监管机构,交易所自然要行使监督权力,避免利益输送。德展健康(000813.SZ),原名天山纺织,是一家故事颇多的公司。今年6月19日、20日,股价连续两天跌停后, 6月21日,公司宣布将花费2亿元自有资金回购1667万股。公司账面资金及现金流量不是回购的阻力,关键是回购公告发出的时间点让市场产生疑虑。

这个时间点正处于两重要股东减持股票减持期限内,两股东仍有减持股票的可能。深交所发出关注函:公司需要解释是否存在通过回购公司股票配合两股东减持的情形。6月26日,公司回复:其中一名在回购公告发出后没有减持行为,另一位股东在减持公告之前即已停止了减持。

打鐵还需自身硬,公司质地最重要

进行市值管理回购公司中,半年度业绩上升者居多。回购公司中,有52家发布了今年上半年业绩预告,归属母公司股东净利润同比上升者达34家、占预告总数的65%。航锦科技(000818.SZ)、文化长城(300089.SZ)、顺灏股份(002565.SZ)同比增幅都在1.5倍以上。业绩下降的公司只有13家;有多家公司为细分行业的龙头。无论是近三年净利润增长速度,还是今年上半年将要实现的利润,都处在上升阶段。股价逆业绩增长而下跌,公司自然要出手回购。这样的公司回购后,都提升了二级市场投资人信心,股价走势开始强于大盘。

含糖饮料引发肥胖,甜味剂顺应少糖化消费趋势,口感类似但不提供热量,安赛蜜就是这样的增甜剂。金禾实业(002597.SZ)是人工甜味剂的生产商,在安赛蜜市场上占有率达60%以上。公司还生产用于冰淇淋和糖果增香的麦芽酚,市场占有率42%。

金禾实业近三年步入稳步增长道路,净利润增长率分别是29%、157%、85%,今年一季度实现的净利润同比增加45%,半年业绩预告同比增长9.43%至21.82%。处于这样成长期的公司,股价也是随着大盘同步下跌,从大盘开始调整的2月初至7月2日,股价下跌了28.51%。7月3日,公司准备斥资1亿元,回购不超过总股本0.71%的股票予以注销。从公布回购预案日开始,股价走势开始强于大盘。

均胜电子(600699.SH)是汽车电子及安全技术提供商,在汽车被动安全领域(如汽车安全气囊)市场占有率达30%,是此领域三巨头之一。回购前两个月,股价跑输同期上证指数5个百分点。5月3日宣布回购预案,公司将支付12亿~18亿元进行回购,股价就停止了下跌态势。 6月13日实行首次回购,到7月3日时,回购股票占总股本2%、支付资金4.97亿元。从5月23日至7月9日两个多月间,公司股价跑赢同期上证指数,在同行业股票中,也最为“抗跌”。

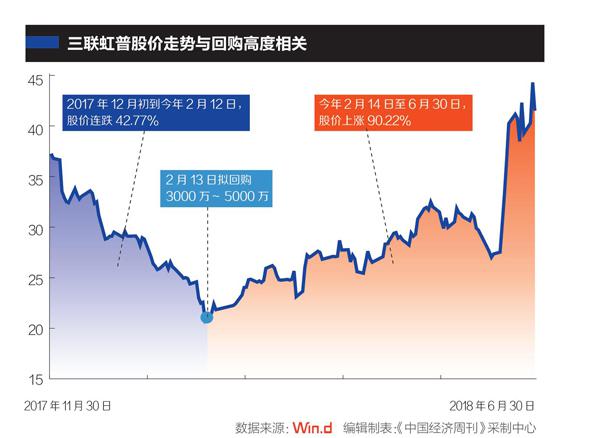

三联虹普(300384.SZ)是尼龙和锦纶产业链的工程技术服务龙头,在工艺技术和品牌都构筑了极强的竞争优势,近三年毛利率和净利率分别保持在50%和30%以上,今年一季度净利润同比增长41%,同样处于上升期。公司股价从2017年12月初开始持续下跌,到今年2月12日时,股价连续跌去了42.77%。2月13日公司发布回购预案,拟回购3000万~5000万元。第二天,股价几乎是涨停开盘,就此扭转了下跌走势。到今年6月底,回购花费了3922万元,同期股价上涨了90.22%,总市值增加了31.9亿元。

回购ABC

上市公司从公众手中买回此前自己售出的股票,被称为回购。

回购之后,上市公司要将股票存入固定账户,如果用于股权激励,多数是授予骨干高管和员工,以较低价格授予被激励方,并规定了锁定期、和经营业绩挂钩的解锁条件。如果股票有剩余,多余股票要进行注销。

以市值管理为目的回购,回购的股份过户至上市公司回购专用账户后,这些股票失去投票权,计算每股收益等指标时,也从总股本中扣减。回购方案执行完毕后,将这些股票注销。

回购能降低公司总股本,降低净资产,提升财务杠杆比例,提升未来的每股收益及净资产收益率,同时向市场传递股票被低估的信号。

公司有能力、有信心做回购,本身就是公司实力的象征,所以,回购往往伴随着市价的上升。按照监管规定,回购流程中,要求独立财务顾问做尽职调查,出具独立财务报告,公司独立董事要发表独立意见。

此外,还需提醒投资人,A股市场指数迭创新低时,以真金白银做回购增加信心,比空喊口号更直接,给市场的信心也更强烈。如果上市公司做回购,同时重要股东做增持配合,市场一般会给予正面响应。但投资人也要研究各公司回购公告,对比回购金额占市值比例,有些公司实际回购占比过低,或是光喊回购不操作,只会降低这家公司的信誉。