后布雷顿森林体系的黄金价格影响因素分析

布雷顿森林体系解体后,黄金成为商品,价格开始波动,这颇受世人的关注。尤其进入二十一世纪,黄金呈现一个较长时期的牛市,但在2011年8月超过1800美元/盎司,就开始向下大幅调整。什么因素影响黄金价格,是一个值得我们深入研究的问题。国内外的学者研究颇多,但多集中长期趋势,而缺乏针对不同趋势下的影响因素及差异性的分析。本文创新之处就在于把黄金价格变动分为上升和下跌两种趋势,分析两种趋势下影响因素及程度的差异性。本文的分析采用了频度较高的季度数据进行实证。

一、二战后黄金价格波动情况

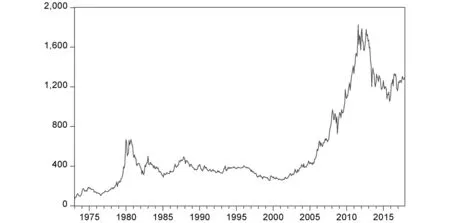

布雷顿森林体系建立了以“美元和黄金挂钩,其他货币和黄金挂钩”的固定汇率制度,1盎司黄金兑换35美元,这个价格一直维持二十多年的时间。1973年,该体系解体,黄金不再和美元挂钩。此后十年,西方主要国家深陷“滞胀”的泥潭,物价上涨和经济停滞,货币大幅度贬值,金价大幅攀升,在1980年涨到每盎司700美元以上。上个世纪80年代,美国开始奉行“里根经济学”,紧缩的货币政策,使黄金价格一路走低,之后的90年代“新经济”的出现,美国经济出现“高经济增长、低失业率、低通货膨胀率、低财政赤字”,黄金价格持续走低,到2001年创出257美元的新低。进入新世纪,“IT泡沫”的破灭及“次贷危机”两次经济危机,美联储长期实行宽松的货币政策,导致黄金价格屡创新高,2011年9月,黄金价格接近1900美元。此后,美联储多次透露终结定量宽松的货币政策,再加上美国经济有转好的迹象,黄金价格调头向下,到2013年上半年末,黄金价格跌至1203美元(见图1),此后略有上升。

二、国内外对黄金价格的影响因素及研究方法理论综述

黄金价格对世界经济的影响巨大,其波动扑朔迷离,引起理论界和实践界的高度关注,因此国内外众多理论和实际工作部门众多人士的关注,关于黄金价格影响因素及研究方法也如不胜枚举,下面就对这些方面的研究进行一下简要的综述。

图1 1973-2017年黄金价格月度走势图

1.黄金价格影响因素理论综述

黄金的价格一般认为受到经济增长率、货币政策、汇率、通货膨胀及石油价格等因素的影响,但是不同学者分析得出的结论并不相同。Sharma et al(2012)分析了1995年到2011年16年期间,主要持有黄金的国家经济增长率与黄金价格的关系,发现经济增长率和黄金价格之间较强的相关关系,但是美国是最大的黄金持有国,但是其经济增长与黄金价格之间的相关程度不强。Kutan et al(2004)研究了伊斯坦布尔黄金市场,得出黄金价格跟物价指数并无太强的相关关系。Capie et al(2005)研究了英镑/美元及美元/日元和黄金价格之间的关系,发现了汇率和金价之间存在负向、缺乏弹性的关系。国内近年来对黄金价格的研究也逐渐增多。刘曙光等(2008)分析了1972年-1988年、1989-2006以及1972-2006年三个时期影响黄金价格的长期决定因素,发现道指、美国消费物价指数、美元名义汇率、联邦基金利率、世界黄金储量都是影响黄金价格的长期决定性因素。傅瑜(2004)认为美元汇率、证券价格和石油价格与黄金价格呈负相关趋势,尤以美元汇率最有解释力,另外通货膨胀率、国际局势恶化以及替代品价格与金价呈正相关趋势。年四伍等(2011)通过研究,美元汇率和国际金价之间存在长期反向关系,投资黄金是对抗美元贬值的有效手段。张次兰等(2009)研究发现石油价格上涨将带动黄金价格上涨而黄金价格的上涨,一定程度上反映了经济形势的恶化。许贵阳(2012)分析了政府出售黄金对黄金价格的影响。在影响黄金价格的因素上,观点比较相近,但是对于各种因素影响程度及方向上,结论差异较大。

总之,宏观经济变量对金价有着较强的影响,这无容置疑的。具体来说,货币数量、物价水平和金价呈正相关。国际黄金和原油价格是以美元计价,美元汇率和黄金价格之间必然存在着负向的关系,原油价格和黄金正相关。而经济增长两个变量——GDP和股价指数——影响是不确定的,这是因为经济增长对金价有两种效应,一种表现为收入效应,即经济增长,收入增加,而必须增加对黄金的需求,从而推高黄金价格的趋势,而另一方面表现为替代效应,而经济增长,必须带动股票或其他资产的收益的增加,而相对于黄金的持有,基本上无利息收入的,这必然会导致用股票或其他资产的需求替代对黄金时间的需求,从而会使黄金价格有下跌的趋势,至于净效果,就需要看替代效应和收入效应加总之后的总效果。

2.黄金价格波动研究方法理论综述

对于金价波动的研究方法,多是时间序列分析。吕想等(2012)通过建立多元线性回归模型进行分阶段分析,研究不同阶段内黄金价格影响因素是否一致。彭潇熟等(2011)年建立了国际黄金价格的GARCH模型。曹晶等(2010)、潘贵豪等(2010)、许立平等(2011)分别使用ARIMA-GARCH模型对黄金价格进行实证分析,但并未给出预测结果。杨楠等(2013)运用DCC-GAARCH模型考察黄金对抗美元贬值的避险能力,并采用滚动VAR模型分析了黄金避险能力影响的时变性。许贵阳(2012)采用了误差修正模型来研究黄金价格的波动。现在黄金价格波动研究方法也有愈来愈复杂的趋势,Makridou etc (2013)用神经模糊推理系统来对黄金价格进行预测。

三、实证过程及检验

1.变量的选取

本文选取的时间段是1973年到2017年底的月度数据。数据来源于美国联邦储局及世界银行的有关数据库,数据都是月末的数据。黄金价格选取伦敦黄金市场(the London Bullion Market),以美元计价月末(10:30,GTM,选取原因是连续性),单位是美元/盎司,用GOLD来表示;道琼斯工业平均指数(简称道指),用DJI表示;美元的加权汇率指数(1973年为100)用DOLLAR表示。美国的消费物价指数(1982-1984年平均为100),用CPI表示。原油价格,采用西德克萨斯州轻质原油期货(其他原油价格无连续性数据)的季度平均价格,用OIL表示,单位美元/桶。美国基础货币数量,单位10亿美元,用MB表示;美国M2存量,单位10亿美元,用M2表示。美国失业率,用UNRATE表示(单位是百分之一)。前面加L代表对相应的数据取自然对数。

本文按照黄金价格波动分为两种趋势:上升趋势和下跌趋势。其中上升趋势含两个不连续时期,从1968年到1980年和2001年到2010年,金格节节攀升。第一个时期美国经济在这个时期陷入了“滞胀”,使传统的“失业与通货膨胀逆向变动的菲利普斯曲线”成为神话,经济衰退和通货膨胀导致黄金价格节节攀升;第二个时期,美国连续遭受两次金融危机,“网络泡沫”破灭和“次贷危机”,经济进入持续的低迷期。下跌趋势,也包含两个不连续的时期,从1981年到2000年和2011年至今。1981年美国采取所谓的“里根主义”的宏观调控政策,来对付通货膨胀和经济衰退,而此后到2000年,以网络经济为代表的新经济,带来了三低一高,即高经济增长率、低失业率、低通货膨胀率、低财政赤字,再次打破了的“菲利普斯曲线”神话,金价大幅走低。2011年,美国经济出现复苏的迹象,黄金市场出新一轮的熊市。两种趋势下,宏观经济差异性较大,而相应宏观调控政策也存在着很大差异,因此影响黄金价格走势的因素也存在着较大的差异。在模型,对于两个市场,定义虚拟变量D1,即上升趋势D1=1,否则为0。

由于经济变量之间存在相关性,会导致多重共线性,会使模型估计失真或难以估计准确。通过进行方差膨胀因子(VIF)的计算,最终引入模型中的变量有道指(LDJI)、M2(LM2)、美元汇率指数(DOLLAR)、M2、失业率(UNRATE)。前三个为绝对数,取对数,最后一个为相对数。

2.单位根检验

由于宏观数据大多都是非平稳的,而非平稳可能会导致虚假回归。下面通过扩展的Dickey-fuller(ADF)检验对增长率进行平稳性检验(采用SIC统计量来决定最大滞后期,这里选取是滞后4期,包含常数项)。

表1 各变量ADF平稳性检验

上表中的数据是原始数据和经过一阶差分后的ADF统计量(括号后的数字为出现单位根的概率)。从检验结果来看,以上的变量都是非平稳时间序列,但是经过一阶差分后都是平稳时间序列。表明这些变量存在着一阶协整关系。

3.协整分析

选中的几个变量存在着一阶协整关系,来表示之间存在的长期稳定关系。进行回归分析时,采用的是逐步回归的方法(stepwise-forward)选择适合进入模型的变量。引入变量的显著性水平α进选择为0.10,而剔除变量的显著性水平α出选择为0.05。

进行协整分析中,选择了四种模型进行分析比较。模型I是全时段的模型,即不区分两种趋势,认为上升趋势和下跌趋势影响因素和程度完全相同。模型II是上升趋势时的模型。模型III是下跌趋势的模型。模型IV是在第一个模型的基础上引入虚拟变量D1,区分两种趋势,当虚拟变量D1取零时,代表着上升趋势,而取零时,代表着下跌趋势。

对模型1的回归分析结果进行Chow-分割点检验,检验结果如下F值为66.69,表明明显存在着分割点,即决定着上升趋势和下跌趋势的影响因素和程度明显存在着差异。显而易见,不适宜采用一个模型来分析。

表2 两个阶段影响黄金价格因素的单独模型

***表示在1%水平上显著。**表示较为显著,置信度为95%,

两个模型,调整后R2值较大,表明两种情形下黄金价格和其他变量之间存在着较强的协整关系,但是这样的模型存在着一些缺陷。一是在上升趋势和下跌趋势存在着差异,但是不能把二者完全割裂开来,其中存在着共性。二是两个模型分割了两种情形,减少可以利用的数据,减少了模型的自由度。因此采用加入虚拟变量,来分析两种情形的对黄金价格的影响因素和影响程度是可行的。

表3 加入虚拟变量的全时段模型

这个模型中各个变量对黄金价格影响都非常显著,调整后的R2为0.9286,表明这个模型解释能力很强。对回归的残差进行单位根检验,ADF统计量为-3.546,P值为0.0069,残差不存在单位根,表明残差是一个平稳的时间序列,进一步表明这些宏观变量存在着协整关系,即黄金价格的长期趋势和其他变量之间存在着长期的关系。

这个协整关系为:

LGOLD=-0.322-0.575LDJI-0.655LDOLLAR+1.659LM2+0.082UNRATE+12.722D1+0.000D1*LDJI-2.373D1*LDOLLAR-0.179D1*LM2-0.077D1*UNRATE

其中当黄金处于熊市时,即D1=0时,此时黄金价格的协整关系为

LGOLD=-0.322-0.575LDJI-0.655LDOLLAR+1.659LM2+0.082UNRATE

其中当黄金处于牛市时,即D1=1时,此时黄金价格的协整关系为

LGOLD=12.400-0.575LDJI-3.028LDOLLAR+1.480LM2+0.005UNRATE

四、实证结果分析

从实证结果来看,所采用的宏观变量对黄金价格的影响都显著。除道指在上升和牛市的影响程度无差异,其它变量的影响程度存在着明显的差异。下面逐一分析各个主要经济变量对黄金价格的影响。

股票市场对黄金价格存在着反向的影响,并且在两种趋势下的影响程度不存在着差异。道指上涨一个百分点,而导致黄金价格下跌0.5751个百分点。相对于股票,黄金无红利收入,因此在股票价格上涨,经济主体会选择能够带来投资收益的金融资产,从而减少对黄金的需求,导致黄金价格下跌。而股票价格下行,黄金的避险作用体现出来,需求会增加,价格会上涨。

美元汇率和黄金价格的波动也存在反向变动。美元指数上涨,表明美元升值,那么国际上主要的商品都是以美元计价,那么所对应的商品价格应该下跌的,黄金的价格也是一样的,这和理论也完全一致。但是在牛市和熊市的反应存在着不对称性,在熊市反应程度要比牛市要小,在熊市时,美元指数每上升1%,黄金价格就会下降0.6551%。而在牛市时,美元指数每升值1%,而黄金价格就会下降3.0284%。黄金价格在上升通道时,经济形势一般恶化,人们会增加对于黄金这种避险品的需求,因此会进行推高黄金的价格。

失业率对于黄金价格的影响呈正向,根据奥肯定律,失业率和经济增长率之间存在着反向的关系(用失业率变量代替经济增长率,由于GDP增长率是季度数据),经济增长速度放快,会导致黄金价格下跌,这和理论也是一致的。黄金处于下跌通道时,系数为0.0818,失业率每上升一个百分点,会导致黄金价格上涨0.818%(e0.818-1≈0.818)。而上升通道时,会导致金价上涨0.0523%,表明在黄金处于下跌时,失业率对于金价的影响因素更大。

货币数量M2对黄金价格的影响比较明显,货币数量越多,黄金价格也越高,这和理论也是完全一致,也存在明显的不对称性。在金价处于上升通道时,黄金价格对M2的弹性为1.6588,表明货币数量每增加一个百分点,而金价会上升1.6588个百分点。而在熊市时,仅为1.4800,略有下降。

五、结论与启示

通过上面对黄金价格的影响因素的分析结果,我们可以得出以下结论:

在金价处于上升和下降通道时,影响因素和程度并不相同。股票价格和美元汇率影响因素是反向,而货币、及失业率是同向的。美元指数对金价的影响在上升通道比下跌通道中要强得多,美元指数和失业率则相对弱一些,而股市(道指)在两种趋势下影响无差异。

目前黄金处于熊市。而美联储货币政策逐渐趋紧,加息的概率加大,而同时美元也相对疲软间,这些因素使黄金价格在未来有走强的倾向。道指也处于历史的高位,从金融产品的替代性而言,黄金是一种较好的选择。再加上贸易保护主义的抬头,贸易战的概率增大,这也会导致有向上的概率较大。

本文的分析也存在着一些不足:一是仅考虑了宏观经济方面的因素,忽视微观因素和供给方面的影响,二是美国经济在全球经济中所占比重最高,但是比重也呈下降趋势,因此对于金价的影响因素也呈下降趋势。在以后的分析研究中进一步改进。

(佛山科学技术学院经济管理与法学院,广东佛山528000)