银保监会雷霆监管:半年对银行开出1640张罚单超9亿罚款

闫军

去年3月起,银监会启动“三三四十”(即三违反、三套利、四不当、十乱象)专项治理行动以来,银保监会的雷霆监管仍在继续,罚单纷至沓来。

时至年中,《投资者报》记者统计数据显示,今年以来,银保监会以及地方银监局(含分局)针对商业银行等金融机构违规行为,已经开具并披露了1640张罚单。

其中,银保监会开具10张,地方银监局开具521张,银监分局开具1109张,同比来看,已经超过了去年总罚单的半数。

从处罚类型来看,信贷业务违规行为仍为被罚的高发地带。小小金融CEO刘小峰向《投资者报》记者表示,这与信贷作为银行传统业务占比最大相关。

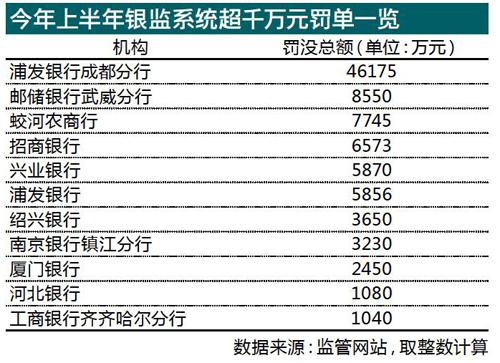

10家银行被罚超千万元

除了罚单数量众多,“天价”罚没金额同样令人咋舌。1640张罚单中,共有10家银行收到11张超过100万元级别的罚没,总计罚没金额超过9亿元。其中,浦发银行成都分行单张罚单最高,达到4.62亿元,同时浦发银行总行随后收到5856万元的罚没处置,该行也是今年上半年唯一一家收到两张超千万元罚单的商业银行。

1月19日,四川银监局披露,浦发银行成都分行为掩盖不良贷款,通过编造虚假用途、分拆授信、越权审批等手法,违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳企业授信775亿元,换取相关企业出资承担浦发银行成都分行不良贷款。对此开出今年最高罚单。

5月4日,银保监会列举了浦发银行内控管理严重违反审慎经营规则、存款、理财、票据等19条主要违法违规事实,对此给出“罚款5845万元,没收违法所得近11万元,罚没合计近5856万元”的处罚决定。

6月15日,山西银监局披露显示,因“贷款形态反映不真实。”监管层责令浦发银行太原分行改正,罚款30万元,并对该分行资产保全部总经理阎炳警告。

此外,今年上半年,还有邮储银行武威市分行、吉林蛟河农商行、招商银行以及兴业银行4家银行被罚没金额超过5000亿元。

值得注意的是,踩雷79亿元票据大案的吉林蛟河农商行最为“悲情”。根据Wind资讯数据显示,该行2017年营收仅为0.21亿元,同比下降94%,净利润同比下降189%,为-1.33亿元,也是去年159家披露年报中唯一出现亏损的银行。和净利润轻松过百亿的股份制银行不同,巨亏的吉林蛟河农商行缴纳7745万元的罚款后发展不容乐观。

信贷业务仍为重灾区

千万罚单层出不穷,被罚的原因更是五花八门。从被处罚的违规类型来看,信贷依然是被处罚最多的业务。违反审慎经营的规定、贷款管理缺失、贷款审批不尽职是高频词汇。

根据央行此前出具的罚单分析报告显示,信贷违规业务各个环节都存在被处罚的行为。

首先,从贷款类型来看,处罚案由涉及违规发放各种类型的贷款,包括流动资金贷款、固定资产贷款、个人贷款、房地产开发贷款、借名贷款、委托贷款、房屋按揭贷款、信用贷款等。

其次,从违规的具体环节来看,违规发放贷款的案由形形色色,例如向不具备借款主体资格的借款人发放贷款;违规向关系人发放贷款;未执行贷款相关的面签程序;出账时未落实批复的要求;不按項目实际进度发放贷款;降低信贷条件发放贷款;超越审批权限发放贷款;存贷挂钩,以存款作为贷款审批和发放的前提条件;接受本行股权质押并提供贷款;发放虚假他项权证的抵押贷款等等各类案由。

再次,从贷款的用途来看,案由中还包含了发放与实际用途不符的贷款以及发放虚假用途的贷款这两类情况。

此外,同业业务违规案由也相对集中。刘小峰表示,主要是监管层为了引导银行减少同业业务依赖,对同业业务进行抑制。此时银行应回归本源,专注传统存贷业务。不过,传统存贷业务占比低的银行,其同业业务存在进一步收缩的压力,而传统存贷业务占比高的银行,其同业业务的调整压力相对较小。

监管远未结束

早在今年年初,原银监会印发了《关于进一步深化整治银行业市场乱象的通知(银监发〔2018〕4号)》(以下简称“《通知》”),明确2018年银行业重点整治以下8个方面:在公司治理不健全、违反宏观调控政策、影子银行和交叉金融产品风险、侵害金融消费者权益、利益输送、违法违规展业、案件与操作风险以及行业廉洁风险。

监管层将防范化解重大风险定性为攻坚战,对照上述8个方面的22个要点,各银行业金融机构重点评估自查是否全面深入、问题是否真实准确、整改是否及时彻底、问责是否严格到位、发现的风险是否有效化解、制度短板是否得到弥补、制度执行力是否得到加强以及当前仍存在哪些突出问题等。各级监管机构重点评估是否存在检查不深不透、应查未查、发现问题隐瞒不报、应罚未罚及处罚偏松偏软等问题和下一步监管重点,形成“整改—评估—整改”的工作机制。

5月14日,银保监会指出,银行业、保险业风险具有隐蔽性、传染性、多变性和关联性的特点,银保监会将持续保持对违法违规行为严处罚、严问责的高压态势。

此前有媒体报道称,上述《通知》正处在收尾阶段。各地银监部门现在正忙着对机构进行现场检查,根据安排,6月20日前各银监局要向银保监会报送阶段性工作报告,根据处罚披露的“滞后性”,由此预测,下半年罚单依然不会有所减少。