并购双方共享审计对并购目标选择的影响

博士生导师)

一、引言

并购是企业发展的重要方式和转型升级的重要途径。随着市场经济的深化改革以及国家“一带一路”的战略引导,我国并购市场呈现出爆发式的增长。但由于我国信息披露制度尚不健全,并购公司普遍面临着信息不透明,目标公司财务报告可信度低等一系列问题。并购标的选择的恰当与否直接关系到并购交易的成败,如何选择合适的并购目标,实现资源的有效整合,一直是并购领域的难题。已有研究发现并购目标的来源包括连锁董事网络[1][2]以及产业集群网络[3]等,鲜有文献关注从其他途径获取并购目标的可能性。Dhaliwal等[4]发现并购方与目标方之间共享的审计师可以作为信息媒介,使信息在双方之间传递和共享,拓宽信息沟通渠道,缓解信息不对称,进而影响并购决策和并购价值创造。由此可以推断,共享审计师的信息中介功能对并购交易存在重要影响。

鉴于此,本文试图结合我国制度背景检视并购双方存在共享审计关系是否会影响并购决策中目标公司的选择?并购目标选择是否会来源于会计师事务所?更进一步地,并购双方的行业异质性、地域异质性以及并购方的产权性质对上述关系具有怎样的调节作用?

本文拟从降低信息不对称的角度,探究并购双方共享审计对目标公司选择的影响。与现有研究相比,本文的贡献在于:①关于目标公司选择的现有文献主要从并购方与目标方之间的行业相关度、企业特征以及董事联结等方面进行研究,虽然已有文献基于美国制度背景考察并购双方共享审计对目标公司选择的影响,但本文是基于我国“关系型社会”的特殊制度背景探讨共享审计师在并购双方之间传递信息的可能性,发现并购目标公司的选择可能来源于会计师事务所的经验证据,丰富了此系列的研究文献;②审计准则规定会计师事务所需对审计过程中获知的信息保密,有研究发现会计师事务所会将客户信息透漏给分析师,而本文研究发现会计师事务所会将信息在并购双方间传递,拓展了该领域的研究文献。

二、理论分析与研究假设

选择合适的目标公司对并购的成功具有重要影响,并购公司从搜寻到最终确定并购标的通常需要耗费几个月甚至几年的时间,并购方在上述过程中掌握的关于潜在目标方的信息多寡直接影响并购交易的成败以及并购绩效的优劣。因而,如何以尽可能少的成本获得合适的并购标的并掌握并购标的尽可能多的私有信息对于并购方而言至关重要。资本市场中错综复杂的社会关系背后暗藏着信息流,能够影响市场参与者的经济决策[5]。根据我国《公司法》的规定,公司的年度财务报告应当经会计师事务所审计。鉴于会计师事务所向众多上市公司提供鉴证服务,并且其能够在执业过程中获取关于客户的大量非公开信息,因此经由会计师事务所构建起的社会关系网络可以作为一种非正式的信息获取渠道。现有研究发现,当交易双方由同一会计师事务所审计时,共享的会计师事务所存在信息中介作用[6]。

具体到并购交易中,当并购方制定并购战略时,出于节约成本的考虑,会偏好于向会计师事务所打探是否了解与自身相匹配的潜在并购目标,并试图获取潜在并购目标的额外信息[7]。并购方为了实现协同效应最大化以及降低过度支付风险,往往倾向于选择信息透明度较高的公司作为并购标的。那么此时,若并购方与潜在目标方由同一家会计师事务所审计,则共同的会计师事务所可以作为信息传递的桥梁,在并购方与潜在目标方之间发挥信息传递作用,降低双方之间的信息不对称程度,促使并购交易更有效率地执行并提升并购成功的可能性。

具体而言,对于并购方而言,与潜在目标方共享审计关系可以改变双方的信息沟通机制,降低第三方咨询成本和信息搜索成本,进而使得并购方能以较低廉的成本获得潜在目标方的非公开信息并提高信息的准确性,因此并购方会更倾向于选择与自身存在共享审计关系的公司作为并购标的。在确定并购标的后,并购方与潜在的目标方以共享的会计师事务所作为“媒人”,有利于营造良好的信任环境,便于增进彼此对产品市场、财务状况以及并购意图等方面的了解,使真实的、准确的相关信息在双方之间传递,有助于缓解潜在目标方机会主义行为导致的逆向选择问题。对于目标方而言,与并购方共享审计关系使其更有可能获悉并购方实施并购战略的真实意图以及未来的长远规划,有利于其准确预估并购方能为自身带来的发展空间,降低选择成本,进而提高其接受并购要约的可能性。

综上所述,并购方与潜在目标方的共享审计师可以作为信息媒介,在双方之间发挥双向信息传递作用,使双方对彼此战略、未来经营发展方向等更加了解,从而提高了与并购方聘任同一家会计师事务所的公司成为最终并购目标的可能性。据此,本文提出如下假设:

H1:在其他条件不变的情况下,与并购方存在共享审计关系的公司成为目标方的可能性更大。

根据前文的分析,与并购方存在共享审计关系的公司之所以更容易成为并购标的,是因为共同的会计师事务所在其中发挥了信息中介作用。当并购方与潜在的目标方处于行业相关的市场环境中时,如为上下游企业或同业竞争者,双方拥有更多的商业联系,面临的宏观行业环境、信息技术甚至信贷政策等均具有同质性,使得彼此之间沟通成本更低,信息流转速度更快,双方的信息不对称程度更低[8]。同样,当并购方与潜在的目标方处于相同地域时,地理距离的邻近使双方更容易获取彼此有关经营状况以及未来发展的信息,有助于拓宽获取信息的渠道并提高信息流通速度,从而降低信息不对称程度。然而,当并购方与潜在的目标方处于不同行业或不同地域时,行业距离以及地理距离导致获取信息的渠道有限,并购方获取信息的成本和难度加大,进一步加剧信息不对称,导致并购方不仅需要支付高昂的咨询成本和搜索成本,同时很可能面临过度支付风险。此时,并购方会更依赖通过自身的社会关系搜寻潜在的并购目标并获取与其相关的信息,与并购方存在共享审计关系的潜在目标方即更可能成为最终的并购标的。据此,本文提出如下假设:

H2a:在其他条件不变的情况下,当并购方与潜在的目标方处于非相关行业时,与并购方存在共享审计关系的公司更可能成为并购目标。

H2b:在其他条件不变的情况下,当并购方与潜在的目标方处于非同一地域时,与并购方存在共享审计关系的公司更可能成为并购目标。

进一步来看,在我国,企业的产权性质对于兼并收购具有重大影响。对于国有控股上市公司而言,尽管大多数经营管理权限已然从政府下放到企业,但政府对公司的重大经济决策如兼并收购、负责人的任免等仍然拥有最终的决策权[9],政府有能力利用其对国有企业的相关权力来干涉企业的并购交易。已有文献表明,我国地方国有企业的并购交易主要由政府机关推动,以达成国家的政策性目标或帮助官员实现政治晋升[10]。因此,国有企业的并购活动更多地由增强国有资本控制力的政策驱动。这意味着,当并购公司为国有企业时,其并购决策很可能出自政府的政策性目标,而非追求公司价值最大化。这样一来,并购方与潜在目标方之间的共享审计关系可能不会对并购目标的选择产生实质影响。而对于非国有企业,政府很难对其进行干预,并购公司为了降低不确定性,提高并购协同价值和整合效应,会更倾向于选择与自身存在共享审计关系的潜在目标方作为并购标的。据此,本文提出如下假设:

H3:在其他条件不变的情况下,当并购方为非国有控股上市公司时,与并购方存在共享审计关系的公司更可能成为并购目标。

三、研究设计

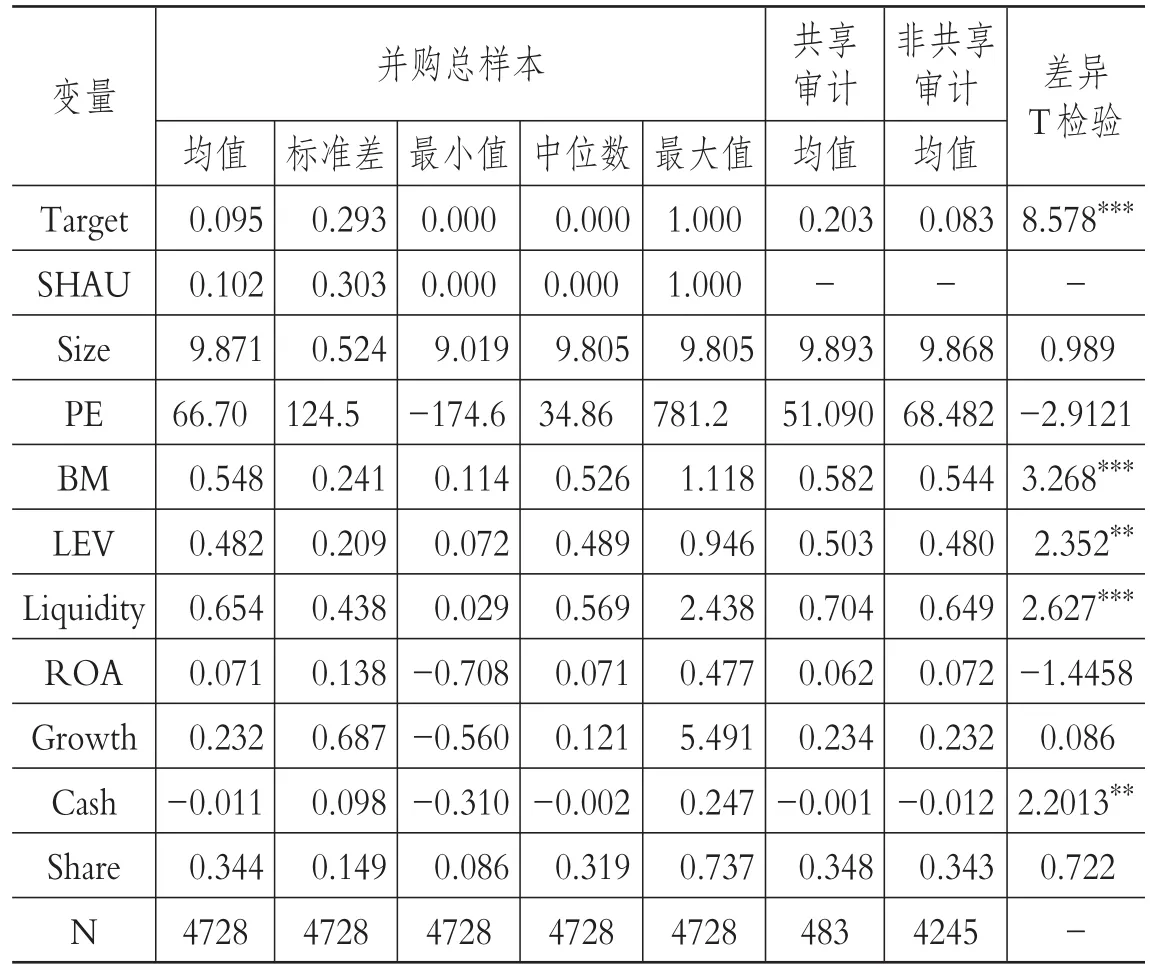

1.样本选取和数据来源。本文以2004~2016年我国A股上市公司的并购交易为样本,按照以下标准筛选样本:①剔除并购方与目标方任意一方为非上市公司的样本;②剔除金融业样本;③剔除并购失败的样本;④剔除数据不完整的样本;⑤对于同一并购方在相同年份完成的多起并购,仅保留第一起。最终得到450个真实并购样本,借鉴陈仕华等[1]、韩洁等[2]的研究方法,通过构造配对样本的方法进行检验,将上述450个真实并购样本作为实验组,选择与真实目标公司处于同一行业且规模相似的上市公司(公司总资产在真实目标公司总资产规模的上下30%之间)作为配对样本来构造控制组,最终得到4278个配对样本、4728个总样本,具体信息如表1所示。本文的数据处理、回归过程使用STATA 14软件完成,并对连续变量进行了上下1%的winsorize处理。本文使用的数据均基于CSMAR数据库计算整理获得。

表1 并购交易事件数量及研究样本

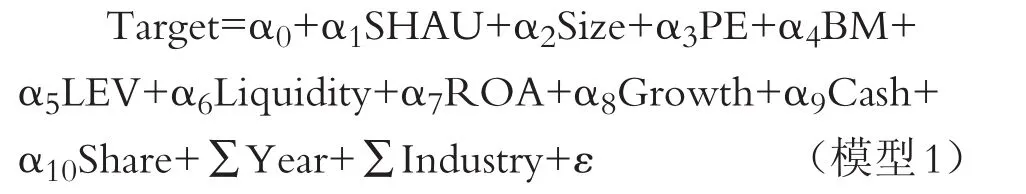

2.模型设定与变量说明。根据陈仕华等[1]、Dhaliwal等[4]的研究,本文采用以下模型来检验共享审计关系对并购目标选择的影响:

模型1采用Probit回归,Target为虚拟变量,测量该公司是否为并购目标,对于真实并购目标取值为1,配对的潜在并购目标取值为0。SHAU为虚拟变量,若并购方与目标方存在共享审计关系取值为1,否则取值为0。已有研究表明,公司规模、盈利能力、成长性、股权集中度等公司特征均会对并购目标选择产生影响,本文在模型1中对上述变量进行了控制。同时,为了缓解内生性,在回归分析中对于控制变量均取并购公告日前一年末的数据,并控制了年份和行业固定效应。变量定义和计算方法详见表2。

表2 变量定义

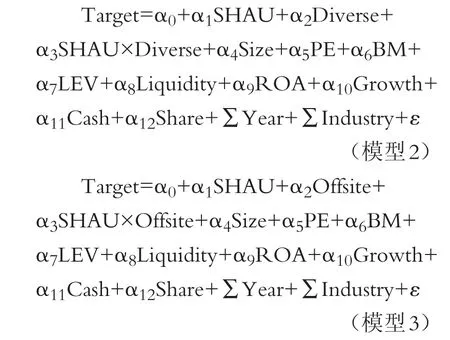

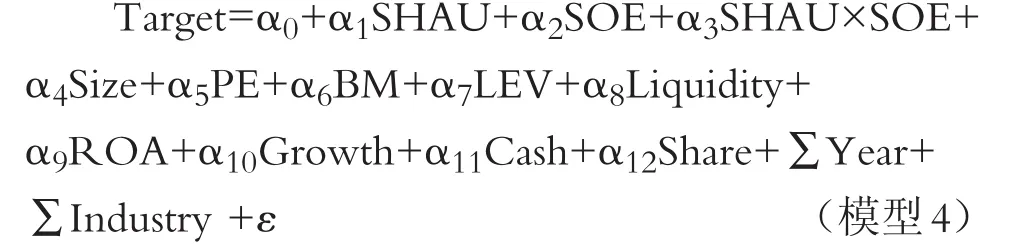

为了检验H2a和H2b,将共享审计与行业异质性的交乘项(SHAU×Diverse)以及与地域异质性的交乘项(SHAU×Offsite)分别加入模型1,分析并购方与潜在目标方之间的行业及地域异质性对共享审计与并购目标选择之间关系的影响。

为检验H3,将共享审计与公司产权性质的交乘项(SHAU×SOE)引入模型1,分析并购方的产权性质对并购双方共享审计师与并购目标选择之间关系的影响。

四、实证结果分析

1.描述性统计。共享审计与并购目标选择所用样本的基本情况如表3所示。总样本由真实并购样本与配对并购样本组成,其中,在检验共享审计与并购目标选择的4728个样本中,存在共享审计的样本为483个,无共享审计的样本为4245个。并购目标选择(Target)的均值为0.095,表明平均来看,成为并购目标的可能性为9.5%。共享审计(SHAU)的均值为0.102,表明并购双方共享审计的概率超过10%。从单变量分析结果可以看出,与并购方由同一会计师事务所审计的公司成为最终并购目标的可能性为20.3%,非共享审计的可能性为8.3%,两者的差异在1%的水平上显著,说明与并购方同一会计师事务所审计显著提高了成为并购目标的可能性,初步支持了本文的研究假设。在共享审计样本中,目标公司的账面市值比、资产负债率、流动性、自由现金流也显著高于非共享审计样本组。

2.相关性分析。表4为各变量之间的相关系数,从中可以看出,共享审计(SHAU)与并购目标选择(Target)的Pearson和Spearman相关系数分别为0.1238和0.1239,均在1%的水平上显著正相关,且两者具有较高的一致性,说明在不考虑其他因素时,与并购方由同一会计师事务所审计的潜在目标方成为最终并购目标的可能性更大,初步验证了H1。除被解释变量外,其余解释变量与控制变量之间的相关系数均小于0.5,排除了多重共线性问题,说明本文模型的设定较为合理。总体来看,均值差异分析以及相关性分析结果与本文的理论预期基本一致。

表3 主要变量的描述性统计

3.共享审计与并购目标选择回归分析。共享审计(SHAU)与并购目标选择(Target)的回归结果如表5所示,模型1用于检验假设1,模型的调整R2为0.2208,整体拟合较好。回归结果表明,共享审计(SHAU)对并购目标选择(Target)具有显著的正向影响,这说明并购目标的选择很可能来自于会计师事务所,与并购方共享审计关系的存在显著提高了潜在目标方成为最终并购目标的可能性。其原因在于共同的会计师事务所能够在并购方与潜在目标方之间发挥积极影响,促进信息传递,打破信息壁垒,使双方之间沟通更顺畅,进而提高了并购发生的可能性。另外,公司规模越大、自由现金流比例越高,股权越分散,越有可能成为并购目标,与韩洁等[2]的研究结论基本一致。由此,H1得到验证。

模型2和模型3的回归结果表明,共享审计与行业异质性的交乘项(SHAU×Diverse)、共享审计与地域异质性的交乘项(SHAU×Offsite)分别在1%和10%的水平上与并购目标选择显著正相关。这说明对于跨行业以及跨地域并购交易,共享审计对并购目标选择的正向影响更强,这在很大程度上是由于非相关行业公司之间无论是经营方式还是会计信息核算方法,均存在显著差异,彼此之间的信息不对称程度更高,并购风险更大。同样地,地理距离的增大使得并购方获取信息更加困难,且存在文化、经营上的融合问题,加大了并购难度,进而使共享审计发挥的积极作用更明显。但随着交通以及信息沟通方式的多样化,地域异质性发挥的调节作用远不如行业异质性显著。由此,H2a和H2b得到验证。

表4 主要变量的相关性分析

模型4在模型1的基础上引入共享审计与并购方产权性质的交乘项(SHAU×SOE),结果显示,产权性质对共享审计与并购目标选择间的关系具有显著的正向调节效应,因为当并购公司为非国有企业时,并购方通常会以追求利益最大化为目标,为了提高并购的财富效应,降低风险,并购方更乐于选择与自身聘任同一家会计师事务所的公司作为并购标的,符合H3的预期。

4.稳健性检验。为了保证研究结论的稳健性,本文进行了如下稳健性检验:①重新选用公司总资产在真实目标公司总资产的80%~120%之间的公司作为配对样本;②参考陈仕华等[1]的做法,采用并购前三年内的共享审计关系进行测试;③鉴于同一集团内的两家公司更容易聘请同一家会计师事务所执行年报审计,因此前文实证检验发现的结果可能仅是表面原因,并购方与潜在目标方之间的关联关系才是背后的真正原因,为了排除关联交易的影响,本文在样本中剔除隶属于同一企业集团的并购事件,对余下的315个并购事件及其配对样本重新进行测试。综合上述稳健性检验结果,前文的实证结果并无实质性改变。

五、结论与启示

本文从并购双方共享审计的视角探索并购目标公司选择问题,探讨了并购方与潜在目标方聘请同一家会计师事务所对并购目标选择的影响。鉴于会计师事务所在执行年报审计任务时能够掌握客户信息,通过共享审计,审计师可以私下将掌握的信息透漏给并购公司和潜在的目标公司,从而影响并购目标的选择。

研究发现,共同的会计师事务所在并购方与潜在目标方之间发挥了信息传递作用,使得与并购方存在共享审计关系的公司更有可能成为并购标的。当并购双方处于不同行业以及不同地域时,并购方更倾向于选择与自身存在共享审计关系的公司作为并购目标。当并购方为非国有控股上市公司时,共享审计关系对并购目标选择的正向影响更为显著。本文的研究结果有助于理解会计师事务所在并购目标选择中发挥的重要作用,以及警示审计师在执业过程中应遵守执业道德规范。

本文的研究具有如下实践启示:第一,并购方在选择并购目标尤其是跨行业、跨地域并购目标时,应充分利用会计师事务所搭建起的社会关系网络,并通过这种联结关系获取潜在并购目标的非公开信息,进而降低信息不对称程度以及并购交易过程中的风险和不确定性;第二,《中国注册会计师执业道德规范》强调从事鉴证服务的审计人员未经客户批准不得向第三方透露其所获悉的保密信息,但本文的研究结论发现当并购方与潜在的目标方聘任同一家会计师事务所时,其会在双方之间传递信息,进而使潜在的目标公司更可能成为并购标的,本文的研究有助于警示审计师在执业过程中遵守执业准则和执业道德规范的相关规定,预防合谋行为的发生。

表5 共享审计与并购目标选择的回归结果

[1]陈仕华,姜广省,卢昌崇.董事联结、目标公司选择与并购绩效——基于并购双方信息不对称的研究视角[J].管理世界,2013(12).

[2]韩洁,田高良,杨宁.连锁董事与并购目标选择——基于信息传递视角[J].管理科学,2014(2).

[3]黎文飞,郭惠武,唐清泉.产业集群、信息传递与并购价值创造[J].财经研究,2016(1).

[4]Dhaliwal D.S.,Lamoreaux P.T.,Litov L.P..Shared auditors in mergers and acquisitions[ J].Journal of Accounting and Economics,2016(1).

[5]Hochberg Y.V.,Ljungqvist A.,Lu Y..Whom you know matters:Venture capital networks and investmentperformance[ J].The Journalof Finance,2007(1).

[6]刘文军,谢帮生.分析师预测信息来源的新发现:会计师事务所[J].财经研究,2017(5).

[7]Cai Y.,Kim Y.,Park J.C..Common auditors in M&A transactions[ J].Journal of Accounting and Economics,2016(1).

[8]Betton S.,Thorburn K.S.,Eckbo B.E..Merger negotiations and the toehold puzzle[ J].Journal of Financial Economics,2009(2).

[9]潘红波,夏新平,余明桂.政府干预、政治关联与地方国有企业并购[J].经济研究,2008(4).

[10]陈信元,黄俊.政府干预、多元化经营与公司业绩[J].管理世界,2007(1).