并购重组野蛮生长 资产减值危机潜流涌现

王宗耀

2014年以来,A股市场中的并购重组事件愈演愈烈,无论是参与并购的企业数量还是并购次数,都呈现出野蛮式快速增长,交易金额也由每年的千亿级别逐步攀升至万亿级别。利益驱动之下的疯狂并购,在带来上市公司资产激增的同时,也给市场留下了万亿元商誉高悬头顶。在并购潮退后,上市公司资产减值危机一触即发。

潮起时,上市公司并购规模激增

2014年以来,中国并购市场无论从交易数量还是交易规模,都呈现出快速增长情景。

在利好政策频出、企业转型升级以及IPO发行缓慢和VC/PE退出急切的三种因素作用下,2014年以来的中国并购市场无论从交易数量还是交易规模,都呈现出快速增长情景。近4年以来,市场并购规模由此前的千亿元级别突破到万亿元级别。

数据统计显示,在上市公司并购热快速崛起的2014年,A股上市公司中有149家上市公司完成了重大并购重组,完成重大重组事件共计155次(见表1),涉及交易总价高达3626亿元。而这个数据还仅仅只是A股上市公司公布的重大资产重组数据,若将非重大资产重组也计算在内,则涉及的上市公司数量和交易总价将更为惊人。相关资料显示,2014年A股上市公司公告的交易案例数量超过4450起,披露交易规模1.56万亿元(包括未完成部分),涉及上市公司超过1783家,较2013年同期(5023亿元、1189起)分别增长274%和210%。

2014年并購热度在2015年得到了进一步提升。受国内兼并重组环境的改善、经济结构转型的要求和企业“走出去”战略的加快推进,国内并购和跨境并购出现了不同程度的增长。据清科研究中心提供的数据显示:2015年中国并购市场共完成交易2692起,较2014年的1929起大增39.6%;披露金额的并购案例总计2317起,涉及交易金额共1.07万亿元,同比增长44.0%,平均并购金额为4.50亿元。而就在这种背景下,A股市场中完成的重大重组的公司家数和次数也分别达到了307家和326次。其中,发生以借壳为目的的重大资产重组77起,涉及交易总金额高达4061亿元,典型借壳案例有:分众传媒作价457亿元借壳七喜控股、巨人网络131亿借壳世纪游轮、广汇汽车236亿元借壳美罗药业、海航基础260亿元借壳海岛建设等,仅交易总价值在100亿元以上的并购就达8起之多。

正是2015年并购潮的狂热,可以看到当年的A股市场中很多壳概念股的市盈率、市净率都处于畸高状态,在重组预期还仅仅是一阵风的时候,股价就已经翻了好几倍,而一旦重组过程中发生诸如终止、失败或者是重组资产盈利状况低于投资者预期的情况,则股价则会出现快速暴跌,给市场和投资人带来重大损失。

鉴于此前并购过程中诸多负面问题的陆续暴露,证监会并购重组的监管基调自2016年年中开始从放松监管、强化信息披露转回实质性审核,审核尺度趋于严格,并推出一系列政策,如出台了《上市公司重大资产重组管理办法》等措施来抑制题材炒作与市场套利驱动的并购交易,引导市场回归理性。

正是在监管层从严治理下,A股公司2016年期间的重大重组事件失败数量也出现了大幅提升,当年有146次企业的重大并购重组交易以失败而告终,占当年重大重组事件总数的32.96%,而在2015年时,重大重组事件失败的案例还仅为79次,占当年重大重组事件总数的比例为18.94%。

值得注意的是,虽然2016年重组失败公司大幅增多,但在利益驱动之下,A股市场中并购重组公司的“躁动”现象却未能得到合理抑制,部分上市公司为了达到市值管理目的仍在不断地高溢价“买买买”,以至于自身积累的商誉都已超过了公司净资产规模。如目前净资产只有21.26亿元的*ST富控,其自2013年以来就进行了多次并购,期间虽然出现过多次商誉减值,但截至2018年一季度末,商誉规模依然高达38.81亿元。类似的,净资产只有14.32亿元的众应互联也是在持续数年的不断并购下,商誉规模在今年一季度末也达到了21.29亿元,远超自身净资产规模。

进入2017年,虽然A股市场并购重组审核延续2016年下半年态度而明显收紧,但就并购市场规模和热度而言仍保持在高位。仅从上海证券交易所发布数据来看,2017年沪市上市公司共完成并购重组864家次,交易总金额9200亿元,较上年分别增加45%和8%。全年74家公司完成重大资产重组,涉及交易金额2500亿元,合计增加市值约2300亿元,其中13家新增市值超过百亿元。

潮退后,万亿商誉剑悬头顶

高估值带来的高溢价使得企业商誉大幅度增加,而在商誉大幅增长的背后则是业绩不达标导致资产大量减值。

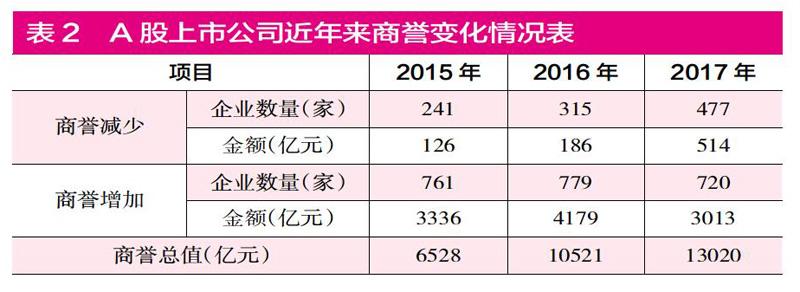

潮退后方显谁在裸游。Wind数据统计,2017年末,A股市场中有1916家上市公司拥有商誉,合计金额超过了1.3万亿元,相较同期1916家上市公司的24.96万亿元净资产而言,商誉占其净资产比例达到了5.22%,而在2013年时,这一比例还仅仅只有1.22%。此外,值得注意的是,上述公司的商誉总值还占这些公司2017年净利润总额的52.29%。

因并购重组标的企业一般对于并购方都会有3年的业绩承诺期,于2014年完成并购重组的企业,最新披露的2017年年报也就成了检验几年前被并购标的公司业绩承诺能否达标的最重要的一年,毕竟一旦被并购企业业绩不达标将直接导致上市公司商誉大幅减值。事实上,从2017年商誉减值规模和涉及的公司数量看,这种担忧也正成为现实。

据Wind数据统计,截至2017年末,1916家拥有商誉的上市公司出现商誉减值的高达477家,商誉减值损失达350亿元,减值公司占比达25%。在这477家企业中,2017年净利润出现同比下滑或亏损的公司有202家,占商誉减值企业的42.17%。若与2016年发生的商誉减值情况对比(2016年A股市场商誉相比年初出现减少的上市公司315家,商誉减少的总额186亿元), 2017年进行商誉减值的公司数量方面增加了51.43%,商誉减值金额增加176.34%,增幅惊人。

在资本市场上,虽然大量的并购重组可以为相关企业带来规模经济效应,提高市场的导向性作用,同时也利于资源的优化配置,提高资源使用效率,降低企业经营成本,使得企业向多元化发展迈进,但若盲目或为其他不为人知目的而进行的并购重组,则将会带来高估值、高商誉、高业绩承诺的“三高”问题。

高估值带来的高溢价使得企业商誉大幅度增加,在商誉大幅增长的背后是业绩不达标导致资产大量减值,进而对相关上市公司业绩带来不小的负面影响。比如建联光电2017年就因商譽减值7.95亿元,导致公司业绩大幅下滑, 实现扣除非经常性损益后归属于上市公司股东的净利润亏损了2.82亿元,比去年同期下滑254.86%;ST巴士则在2017年将商誉一减到底,账面上的15.38亿元的商誉直接减为0,直接导致上市公司2017年归属于上市公司股东的净利润亏损了20.33亿元。

针对前几年上市公司野蛮生长的并购狂潮所埋下的隐患,即高估值、高商誉、高业绩承诺所带来的“后遗症”,上交所在今年5月18日的新闻发布会上明确表示“上交所已按照证监会部署,在日常监管中加大监管力度,本次年报审核也将之作为重点事项,深入问询,要求公司回溯重组前后信披的一致性,督促相关方对业绩补偿做出可行安排。针对大额商誉减值计提情况,督促公司详细说明计提合理性并充分揭示风险”。而深交所也于5月15日针对商誉问题明确表态称:“深交所也发现,2015年至2017年深市上市公司商誉减值金额占资产减值损失的比例分别为4.38%、5.21%和12.52%,占比逐年提升,且2017年资产减值损失金额比2016年增长近40%。深交所一直高度关注上市公司计提资产减值准备的审议程序、信息披露等情况,并在年报事后审查中对资产减值事项严肃问询、合理分析,坚决遏制利润操纵之风。”

在监管层的严控下,未来并购中的“三高”问题或能得到一定缓解,但前几年野蛮生长疯狂并购所带来的万亿商誉却是不争的事实,其依然是一柄时刻悬在投资者头顶的利剑。在该风险没有得到有效化解前,仅凭监管层的几句表态还是难以打消投资者的担忧,如何化解这万亿商誉风险是个难题。