是否采用债务融资取决于ROA还是ROIC

一、引言

对企业而言,债权人因为较早进行分配从而要求的回报更低,且债务产生的利息有税盾效应,因此债务融资是企业比较青睐的融资方式之一。然而,从股东利益和企业盈利的角度来看,企业是否采用债务融资或者债务融资是否会给企业带来正的杠杆作用,取决于企业经营活动的获利能力。企业整体的获利能力来源于经营活动和融资活动,所以本文认为,判断是否采用债务融资的思路有两种:①企业整体的获利能力>经营活动的获利能力,即ROE>经营活动的获利能力(ROE表示股东权益报酬率,也称为净资产收益率,代表公司或股东的获利能力);②企业融资活动的贡献>0,即经营活动的获利能力>Rd(Rd表示融资成本)。

然而,对于企业经营活动的获利能力,会计教材采用了不同的衡量方式,大部分如马丁(2016)、克莱德(2014)、张新民(2014)用ROA(经营利润/总资产)表示,也有极少部分教材如苏布拉马尼亚姆(2015)认为应该用ROIC[经营利润/(总资产-经营性负债)]表示。通过ROA和ROIC的计算可知ROIC一定会大于ROA,因此Rd与ROA和ROIC的关系可能会出现以下三种情况,具体如图1所示:

图 1 Rd与ROA、ROIC的关系

当Rd<ROA<ROIC时,采用债务融资。

当Rd>ROIC>ROA时,则不采用债务融资。

当ROA<Rd<ROIC时,如果通过ROA<Rd来判断,则不采用债务融资;但如果通过ROIC>Rd来判断,则采用债务融资。那么,此时是应该根据ROA还是ROIC来进行融资决策?企业经营活动的获利能力到底应由哪个指标来衡量?基于此,本文首先尝试用ROA进行决策,然后再进一步探讨应该用哪个指标进行决策。

二、采用ROA指标进行债务融资的决策

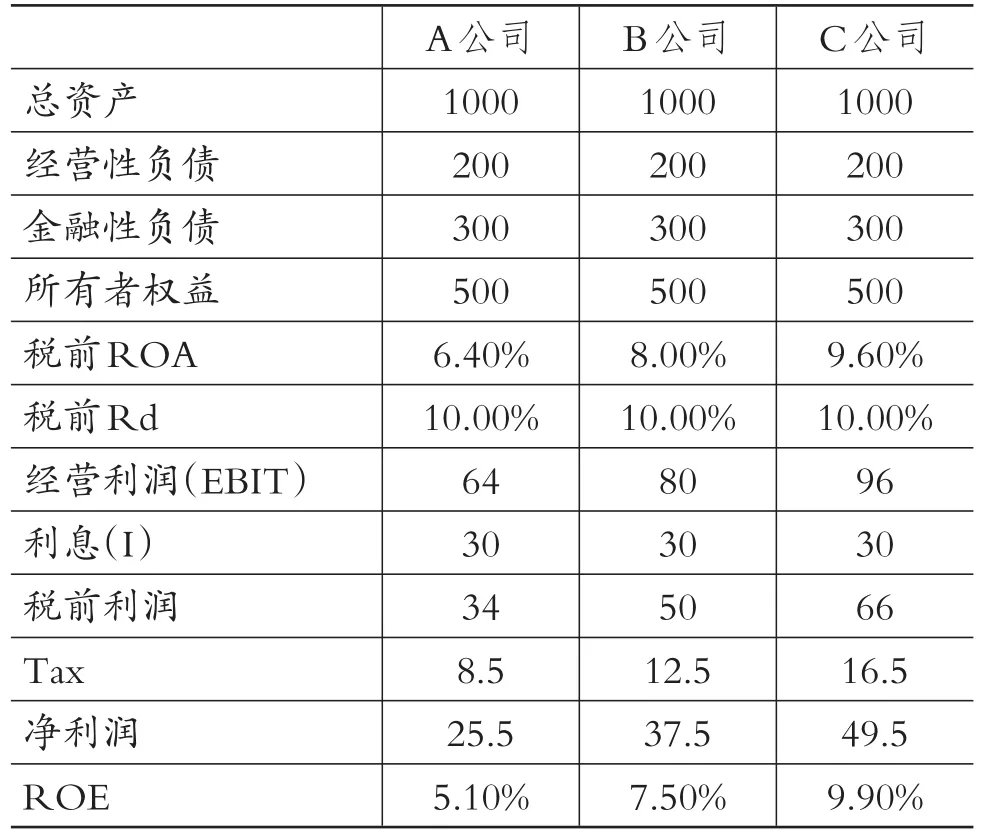

为了体现不同的经营活动获利能力会导致不同的融资方式选择结果,本文假设有A、B、C三个处于同行业的公司,总资产均为1000万元且资金结构一致,均有经营性负债200万元,金融性负债300万元,股东权益500万元,企业所得税税率为25%。由于现代企业日益复杂,为了便于计算,本文假设所编案例企业没有金融性资产。由此计算A、B、C三家公司的ROE,如表1所示。区分金融性负债和经营性负债是为了方便计算利息,其中“经营性负债”指的是由经营活动本身驱动的,即企业在经营过程中自发形成的负债,比如应付账款、应付工资等,这部分负债一般没有利息,也可以把它称为“自发性负债”;“金融性负债”指的是企业在金融市场借款形成的负债,如银行借款、应付债券等,这部分负债需要支付利息,也可以把它称为“自由性负债”。

表1 A、B、C公司在负债的情况下获得的ROE单位:万元

根据上文提出的两种思路,在经营活动的获利能力用ROA指标表示的情况下,方法一为比较ROE与ROA,若ROE>ROA,则判断负债融资对企业的获利能力起到了正向的作用,应该借款经营,反之不该。方法二为比较ROA与Rd,若ROA>Rd,则判断负债融资对企业的贡献大于付出的成本,应该借款经营,反之则不该。为此,本文将A、B、C三个公司的ROE、ROA、Rd数据罗列出来,如表2所示。

表2 A、B、C公司ROE、ROA、Rd的关系

由于ROE是税后数据,因此本文将税前的ROA转换成税后ROA[税前ROA×(1-所得税率)]。比如A公司税前ROA为6.4%,则税后ROA=6.4%×(1-25%)=4.8%。同时,亦将税前的Rd转成税后Rd(若不转换,则用税前的ROA和税前的Rd作比较,所得结论一致)。然而,我们却发现采用两种决策方法竟然得到相互矛盾的结论,若根据ROE与ROA的关系,则A、B、C三个公司的ROE都大于ROA,说明应该借款;而如果根据ROA与Rd的关系,则A、B、C三个公司的ROA都小于Rd,说明不应该借款。

由于两种方法的决策结果不一致,说明以上判断方法至少有一个是错的。为什么会出现相互矛盾的结论,到底哪种决策方法才是对的?下面本文将通过验证A、B、C公司究竟是否该采用负债融资,以得出以上两种判断方法哪种才是对的。

三、验证决策结论:是否该采用负债融资

为了验证上文中到底哪种决策方法是正确的,本文测算A、B、C三个公司在不借款的情况下公司的获利能力,并通过比较借款和不借款两种方式下获利能力的高低来得到相应的结论,即比较两种情况下ROE的大小。A、B、C三个公司在不采用负债融资情况下的经营数据及获利能力如表3所示。

表3 在不采用负债融资的情况下可获得的ROE单位:万元

通过对比采用负债融资和不采用负债融资时A、B、C三个公司的ROE,得到表4。由表4可知:对于A公司而言,不应该采取负债融资,B公司两种情况下ROE值一样,C公司应该采取负债融资。对比表2,本文发现无论是用ROE对比ROA去做决策还是用ROA对比Rd去做决策,都不能得到正确的结论。为什么会出现这个问题,到底是什么原因导致用这两个原则做出的决策结果有误?本文拟对其做进一步剖析。

表4 采用负债融资和不采用负债融资ROE比较

四、用ROA决策出错的原因——经营活动的获利能力用哪个指标衡量

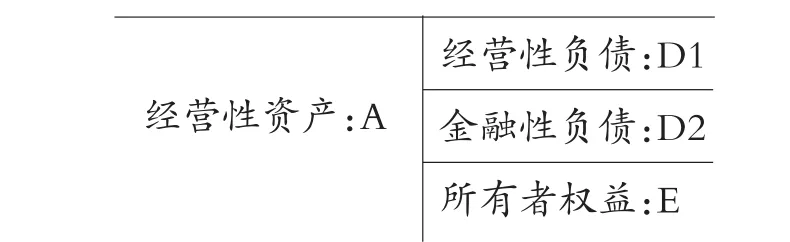

无论是通过ROE对比ROA还是通过ROA对比Rd,都是为了判断企业的融资活动是否产生正面效应。若ROA能够真实表达企业经营活动的获利能力,则决策结论不应该出现错误或者矛盾。案例研究说明ROA也许并不是经营活动获利能力的最佳衡量指标。ROE>ROA并不能表明融资活动就产生了正向的贡献(比如案例中的A公司),ROA<Rd也并不能表明负债融资的成本比其贡献大(比如案例中的C公司)。那么,融资活动的贡献究竟应该用什么来衡量?为了充分说明企业整体的获利能力(ROE)与经营活动的获利能力及融资活动的贡献的关系,本文将ROE与ROA的关系展开,具体见公式1。同时,为了区分负债是否有利息,本文将企业的资产负债表进行了调整,见图2(假设三个公司均没有金融性资产,因此经营性资产即总资产)。

图2 调整后的资产负债表

其中:ROA、Rd是税后ROA和税后Rd。

方法一中,当ROE>ROA时,的确代表融资活动的贡献大于0,但是这里的融资活动贡献不仅包含了金融性负债的贡献,也包含了经营性负债的贡献。经营性负债D1的贡献是否应该计入金融性负债融资的贡献上?经营活动的获利能力仅用ROA表示合理吗?经营活动所驱动的经营性负债D1的贡献完全与经营无关吗?

方法二中,当ROA<Rd时,的确看起来金融性负债投入经营活动所获利益少于为其付出的成本,但是,经营性负债D1的贡献完全与金融性负债无关并可以直接将其计入股东权益的贡献上吗?

综上,本文认为应正确看待经营性负债(D1)的贡献。从其产生的根源出发,本文认为其无论是直接归属于股东权益还是金融性负债都不合适,虽然经营性负债(D1)本质上属于融资活动,但它的产生是经营活动本身带来的,而经营活动的产生是由于投资者的投入(包括股东和银行这些金融性负债的债权投资者),因此,经营性负债(D1)的贡献不能只归功于股东权益(E)或者金融性负债(D2),应该同时涉及金融性负债(D2)和股东权益(E)即企业的投资者。

对于股东权益(E)而言,它的贡献不仅仅是ROA×E,还有一部分的ROA×D1;对于金融性负债(D2)而言,它的贡献不仅仅是ROA×D2,同样也还有一部分的ROA×D1。可以根据D2和E的比例将经营性负债的贡献分摊到E和D2:

因此,方法一与方法二出现决策结论矛盾及决策错误的关键原因是ROA并不能代表经营活动的获利能力,代表企业经营活动的获利能力的指标应该是ROIC。若要判断企业是否应该使用负债融资,本文认为应该用ROIC进行决策。

五、验证使用ROIC决策的有效性

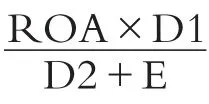

根据上文的结论,本文对A、B、C公司的ROIC[经营利润/(D2+E)]进行测算,由于ROE是税后的,本文进一步测算税后的ROIC[即税前ROIC×(1-所得税率25%)],结果如表5所示。

表5 A、B、C公司的ROIC

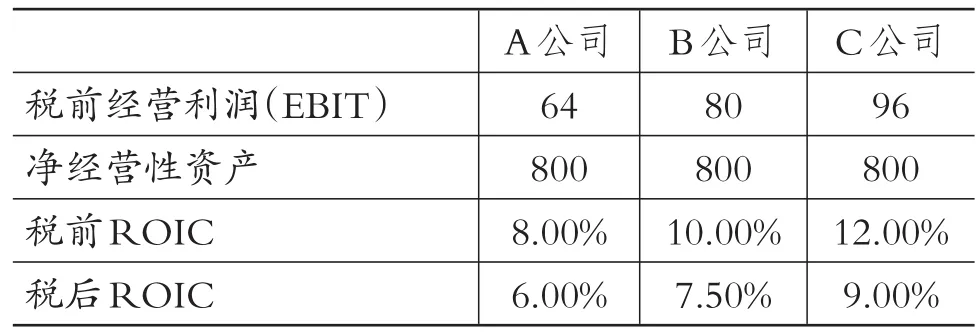

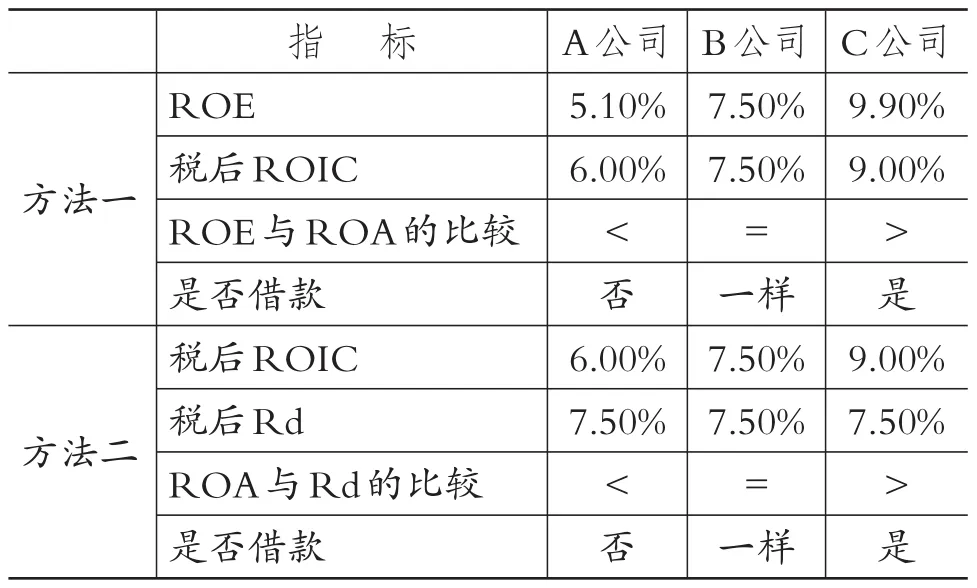

将ROIC分别与ROE与Rd进行比较,结果如表6所示。由表6可知,用ROIC进行决策时,两种方法下所得结论一致,没有出现矛盾,且与表4中的结论一致。因此可以进一步确认本文结论的稳健性,并从侧面验证了企业经营活动的获利能力应该用ROIC来衡量。

表6 A、B、C公司ROE、ROIC、Rd的关系

六、结论

本文通过案例研究发现,企业经营活动的获利能力若用ROA衡量,在判断是否采用负债融资时会出现结论矛盾以及决策错误的情况,其关键原因是ROA并不能真正地衡量经营活动的获利能力,投资者每投一元到经营活动中除了可以获得ROA,还可以驱动经营性负债对企业的贡献,最终发现经营活动的获利能力应用ROIC衡量。因此,本文得出在进行负债融资决策时应采用ROIC指标,将ROE与ROIC相比较或者ROIC与Rd相比较进行判断,本文案例也验证了此方法的可靠性和有效性。

主要参考文献:

马丁·弗里德森.财务报表分析(第四版)[M].北京:中国人民大学出版社,2016.

苏布拉马尼亚姆·K.R..财务报表分析(第十一版)[M].北京:中国人民大学出版社,2015.