论我国企业年金EET型税收政策

毕海侠,朱美玲

自1991年首次提出要逐步建立企业补充养老保险制度以来,我国企业年金发展速度十分缓慢。2006年人力资源和社会保障事业公报开始首次统计企业年金数据,当年建立企业年金的企业数为2.4万家,2015年为7.55万家,平均每年增加约5700家企业,年均增长率为13.58%。2006年参加企业年金职工人数占参加城镇职工基本养老保险人数的比例为5.14%,2015年为6.55%,十年时间仅增加了1.41个百分点;企业年金基金年末累计积累额占当年GDP的比重也增长缓慢,2006年为0.42%,2015年为1.41%,十年时间仅增加了约1个百分点。我国企业年金发展缓慢的原因众多,其中,企业年金税收政策是一个非常重要的因素。

2013年,党的十八届三中全会上通过的《中共中央关于全面深化改革若干重大问题的决定》提出,要“制定实施免税、延期征税等优惠政策,加快发展企业年金、职业年金、商业保险,构建多层次社会保障体系”。同年底,财政部、人社部及国家税务总局联合发布了《关于企业年金职业年金个人所得税有关问题的通知》(财税[2013]103号,以下简称“103号通知”),终于确定我国采用EET(Exempt Exempt Tax)税制。本文拟探讨2013年后的EET税制问题,对完善企业年金税收优惠制度、加快企业年金发展具有重大现实意义。

一、我国企业年金税收政策发展历程

1.企业缴费可以有税收优惠。尽管我国在1991年就提出要开始探索建立多支柱的养老保险体系,提倡、鼓励企业实行补充养老保险,但对企业年金税收优惠没有做出任何规定。直到2000年《国务院关于印发完善城镇社会保障体系试点方案的通知》中,将企业补充养老保险正式改名为企业年金,并首次对企业年金企业缴费进行税收优惠规定,即企业缴费的4%之内可以在成本中列支。2009年《财政部国家税务总局关于补充养老保险补充医疗保险费有关企业所得税政策问题的通知》中,又规定从2008年1月1日起,将企业缴费部分的税收优惠额度调整为5%。

2.个人缴费没有税收优惠。2009年,《国家税务总局关于企业年金个人所得税征收管理有关问题的通知》(国税函[2009]694号,以下简称“694号通知”)中,首次对企业年金个人缴费进行了税收规定,提出企业年金的个人缴费部分,不得在个人当月工资、薪金计算个人所得税时扣除,即个人缴费部分需与职工取得的工资、薪金所得一并扣除标准后征收个人所得税;企业缴费计入个人账户的部分属于个人所得税应税收入,在计入个人账户时,应视为个人一个月的工资、薪金(不与正常工资、薪金合并),不扣除任何费用,征收个人所得税。该通知仅对企业年金缴费阶段进行了税收规定,对企业年金投资阶段和领取阶段的税收规定尚未涉及,但在实际操作中,投资环节和领取环节均免税,即采取的是EET税收模式。2011年《国家税务总局关于企业年金个人所得税有关问题补充规定的公告》(国家税务总局公告2011年第9号)中对企业缴费计入个人账户部分的征税规定进行了调整:企业缴费部分计入职工个人账户的,当月个人工资薪金所得与计入年金账户的企业缴费之和未超过个人所得税费用扣除标准的,不征收企业所得税;反之,超过部分按694号通知第二条规定缴纳个人所得税。

3.采用EET税收优惠模式。2013年,财政部、人社部及国家税务总局三机构联合发文,对企业年金、职业年金个人所得税进行了新的规定。在103号通知中明确规定:①年金缴费阶段,企业缴费计入个人账户部分暂不缴纳个人所得税,个人缴费不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除;②投资阶段,年金基金投资运营收益分配计入个人账户时,个人暂不缴纳个人所得税;③领取年金阶段,按月领取的年金全额按照“工资、薪金所得”项目适用的税率计征个人所得税。至此,确定了我国企业年金采用EET型的税收优惠模式。

二、确立EET税收优惠模式后的企业年金发展现状

本文根据人力资源和社会保障部网站公布的《2013~2015年度企业年金数据摘要》、国家统计局公布的《2015年国民经济和社会发展统计公报》整理出2013~2015年企业年金建立企业数、参加职工数、年末基金累计额情况,见表1。

表1 2013~2015年企业年金建立企业数、参加职工数、年末基金累计额情况

从建立企业年金的企业数量来看,我国建立企业年金的企业呈现缓慢增长的趋势:2013年为6.61万个,2014年较2013年增长了10.89%,绝对值增加了7200个,为7.33万个;2015年较2014年增长速度放缓,增长了3.00%,绝对值增加了2200个,为7.55万个。

从参加企业年金的职工人数来看,我国参加企业年金的职工数也呈现缓慢增长的趋势:2013年为2056万人,2014年较2013年增长了11.53%,绝对值增加了237万人,为2293万人;2015年较2014年呈现放缓趋势,增长了1.00%,绝对值增加23万人,为2316万人。从参加企业年金职工人数占参加城镇职工基本养老保险人数的比例来看,2013年为6.38%,2014年增长到6.72%,2015年较2014年有所下降,为6.55%;但相较于2013年,均有所增加,但增幅不大。

从年末企业年金积累基金规模来看,2013年为6035亿元,2014年较2013年增长了27.41%,绝对值增加了1654亿元,为7689亿元;2015年较2014年增长放缓,为23.89%,绝对值增加了1837亿元,为9526亿元。从年末累计积累额占当年GDP的比重来看,2013年为1.03%;2014年为1.21%,较2013年增加了0.18个百分点;2015年为1.41%,较2014年增加了0.2个百分点。占比每年均有所增加,但增幅不是特别明显,且与国际水平差距较大。

理论上,EET型税收政策具有提高职工参保积极性的功能。通过以上我国企业年金的数据分析,发现实施EET型的税收政策后,建立企业年金的企业个数、参加职工数以及基金积累额虽均有所增加,但增加幅度并不明显,说明我国EET型税收政策还存在一些问题,导致其功能不能完全发挥。

三、我国EET型税收政策运行中存在的问题

1.企业年金缴费阶段的税收优惠比例较小。目前企业年金缴费阶段的税收优惠比例与我国企业年金目标替代率20%下的税收优惠比例相比,还具有一定差距。国际上普遍认为,养老保险的替代率达到约70%时,参保者退休后可以维持与退休前大体相当的生活水平。目前,我国第一支柱的基本养老保险的替代率大概为43%左右,第三支柱的个人储蓄性养老保险制度发展非常滞后。因此,为达到70%的替代率,企业年金的替代率至少需达到20%左右。有学者对20%企业年金目标替代率下的税收优惠比例进行了测算,认为每提高1%,税收优惠比例就要增加大约0.45%,而替代率要达到20%的水平,税收优惠比例应提高到9%左右。目前,我国税收优惠比例相较于20%目标替代率下的优惠比例还有一定差距。

另外,我国企业年金税优优惠比例相较于国际上实行EET型税收政策的其他国家,税收优惠比例较小。通过对国际上实行EET型税收政策的10个国家的税收规定进行整理(见表2),发现在这些国家中,雇主缴费的税收优惠比例均在15%以上,其中有8个国家对雇主缴费部分直接免税;雇员缴费的税收优惠比例在6%~25%之间,其中,美国个人缴费的税收优惠比例最低为6%,其他9国中有4个国家对个人缴费部分免税,5个国家的税收优惠比例在10%~25%之间。我国企业缴费部分的税收优惠比例为5%,个人缴费部分的税收优惠比例为4%,均低于国际上实行EET税收模式的平均税收优惠水平。

2.企业年金领取阶段的征税规则设置不合理。

(1)按月领取年金全额计征个人所得税严重影响低收入职工的参保积极性。103号通知规定,职工领取年金时的个人所得税应以月领取全额按照“工资、薪金所得”项目适用的税率计征。这条规定中“全额”计征个人所得税对低收入职工的整体税负产生不利影响,使得其整体税负不减反增,不利于递延税收政策功能的充分发挥。根据694号通知的规定,企业年金个人缴费部分扣除费用标准(2011年修改为3500元/月)后再计征个人所得税。在此模式下,低收入职工在参加企业年金时可能由于其工资薪金所得低于费用标准,企业年金个人缴费部分的税额为零。但在EET型税收政策下,按103号通知的规定,领取的年金全额计征个人所得税,按照“工资、薪金所得”累进税率表的规定,最低也要征收3%的税收。因此,企业年金税收递延政策中按月领取年金全额计征个税的规定对低收入职工的参保积极性具有激励性不足的影响。

(2)一次性领取年金的税率过高有损职工的年金权益。目前政策规定,个人在退休时领取年金可采用两种方式:一是分期领取,二是一次性领取。103号通知对一次性领取年金规定采用一次性领取年金个人账户资金的,就其一次性领取的总额,单独作为一个月的工资薪金所得计征个人所得税。该项规定实施后,职工在退休时就分期领取还是一次性领取方式的选择上发生了较大变化(见表3)。

表3 2013~2015年企业年金年末领取人数、领取方式的情况

由表3可知,2014年,103号通知正式实施后,当年一次性领取人数占当年领取人数的比例较2013年减少了22.21%,由2013年的64.69%减少为2014年的42.48%,2015年延续下降趋势,减少到25.05%;而分期领取比例则由2013年的35.31%增加到2015年的74.95%,即在当年领取人数中,有超过一大半的人选择了分期领取的方式。这项规定旨在引导职工分期领取年金以保证其在退休后每月均有一笔的稳定收入,且在实践中效果也很明显。但从职工参保积极性角度来看,这项规定可能会挫伤职工参保的积极性,影响税收递延政策功能的发挥。

(3)缴费本金及投资收益均按“工资、薪金所得”条目计税不符合分类所得税制规定。我国个人所得税实行分类所得税制,即根据所得来源的不同分为若干类别,对不同类别的所得分别计税。根据《个人所得税法》规定,缴费本金以职工任职或受雇为条件而取得,属“工资、薪金所得”条目,适用“工资、薪金所得”七级超额累进税率;投资收益以投资于银行存款、债券、股票等方式取得,属“利息、股息、红利所得”条目,适用20%的比例税率,其中国债和国家发行的金融债券利息、储蓄存款利息免税。

目前,我国企业年金主要涉及三个环节的征税,分别是缴费环节、投资收益环节及领取环节。按照EET型税收递延政策的理念,当期企业缴费计入个人账户的部分及个人缴费部分应纳税收、当期投资收益应纳税收将延期至领取阶段征税,那么在领取阶段就涉及对企业年金缴费本金(企业缴费计入个人账户部分+个人缴费部分)及其投资收益额两个类别的征税。但由于企业年金账户的管理尚不完善,在领取环节无法将缴费本金与其投资收益额、投资收益内部不同投资项目收益金额准确区分开来。因此,在企业年金领取阶段对不同来源的所得均按“工资、薪金所得”条目,适用“工资、薪金所得”累进税率计征个人所得税,但这一做法与现行《个人所得税法》采用的分类所得税制相违背。

四、对企业年金EET型税收政策的改进建议

1.在《个人所得税法》中增加有关企业年金税收的相关法律条文。国际上建立企业年金的国家对企业年金税收方面的规定大多都有相关税法作为依据,各国税法对企业年金的筹资、投资运营、领取等环节涉及的税收问题进行了详细规定,比如日本的《日本所得税法》中对不同年金收入下的税收扣除额进行了详细的规定;美国的《国内税收法案》也对美国企业年金(401k)计划所涉及的税收问题进行了规定。而我国在2011年对《个人所得税法》进行了第三次修订,其中仅对基本养老保险、基本医疗保险、失业保险、住房公积金的缴费明确规定了不用缴纳个人所得税,对补充养老保险、补充医疗保险、第三支柱的个人储蓄性养老保险的缴费税收尚未涉及。

我国先后出台的与企业年金税收相关的文件共计5项,其中4项是以通知的形式,1项以公告的形式;发文的机构中,1项为国务院,两项为国家税务总局,1项为财政部、国家税务总局联合发文,1项为财政部、国家税务总局及人社部三部门联合发文。不论是从发文类型还是从发文机构来看,我国企业年金税收相关规定以部门规范性文件为主,权威性及法律效力欠佳。完善的法律制度是一项政策有效实施的重要依据和保障。因此,本文认为需要完善企业年金税收相关立法,在《个人所得税法》中增加企业年金税收相关的法律条文,为企业年金税收政策的有效实施提供法律依据,增强政策实施的法律效力。

2.企业年金税收采用分类和综合相结合的所得税制计征个税。相比于美国个人所得税实行综合所得税制,在企业年金领取环节将所有不同来源的收入综合起来,在扣除一定的标准后,适用累计税率计征个税,无需在领取环节区分收入的不同来源适用不同税率。我国企业年金领取环节计征个人所得税更为复杂,根据分类所得税制的理念,在领取年金环节需将缴费本金和投资收益额划分开,分别征税。其中需将缴费本金记录和投资收益记录以及不同投资项目所取得的收益记录区分开。这样不仅对年金账户的管理技术提出了很高的要求,而且管理成本也较大。

因此,本文建议我国企业年金个人所得税采用分类和综合相结合的所得税制模式,即在缴费环节,超过税收优惠比例的部分按分类所得税制适用的“工资、薪金所得”计征个人所得税。在领取环节,将缴费本金和投资收益综合起来计征个税,而不区分收入的不同来源,同时扣除在缴费环节已经缴纳过的那部分税金。这种综合所得税制对纳税人个人收入信息的透明度、申报的主动性、税务机关征收能力等方面具有较高的要求,而目前我国企业年金由专业的账户管理机构进行管理,对年金账户的各项资金活动均记录在册,且在领取年金时直接由公司代为申报年金金额和代扣代缴税款,能够满足综合所得税制模式的要求。

3.逐步提高我国企业年金税收优惠比例。我国企业年金EET型税收政策下,在缴费环节对企业和个人缴费的税收优惠比例较低,对企业和个人参保及缴费的激励性不强。为充分发挥EET型税收递延政策的优势,建议逐步将我国企业年金企业缴费部分的税收优惠比例提高到《企业年金试行办法》规定的企业缴费上限,约8%左右;个人缴费部分维持在4%,也可略有提升。企业年金税收优惠比例的确定不仅要考虑对职工参保积极性的激励效果,还需考虑政府的财政可持续性问题。

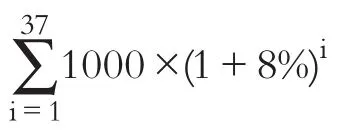

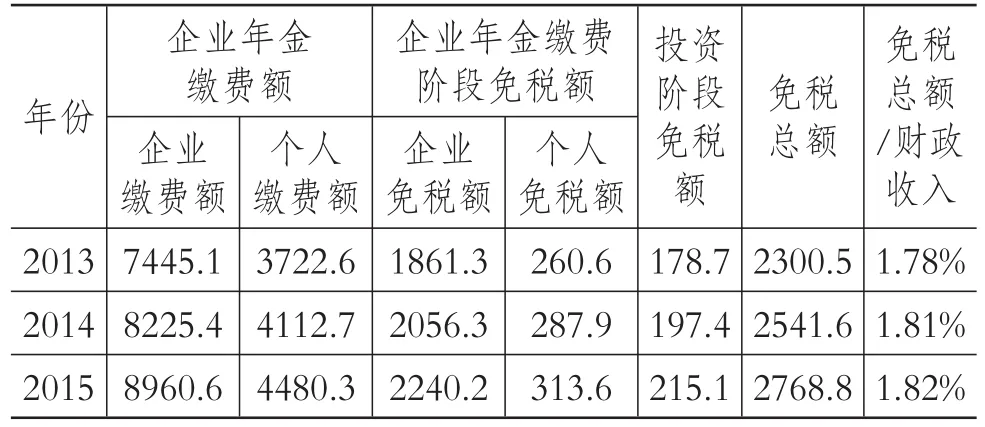

假设企业年金企业缴费比例为8%,个人为4%,企业及个人缴费税收优惠比例为其缴费比例;企业所得税税率为25%,个人所得税税率为7%,投资收益率为8%,投资收益的税率为20%。通过查看2014~2016年的《中国统计年鉴》得出:2013年职工工资总额为93064.3亿元,一般财政预算收入为129209.64亿元;2014年职工工资总额为102817.2亿元,一般财政预算收入为140370.03亿元;2015年职工工资总额为8617.3亿元,一般财政预算收入为152269.23亿元。由此计算出在企业缴费税收优惠比例为8%、个人缴费税收优惠比例为4%时,我国企业年金的免税情况(见表4)。从表4可看出,在EET型税收政策下,2013年免税总额占当年财政支出的比例为1.78%,2014年为1.81%,2015年为1.82%,均未超过2%。而国际上企业年金税收隐性支出平均为2.19%,可见,在此税收优惠比例下,我国财政是可以承受的。

表4 提高税收优惠比例后我国企业年金免税情况 单位:亿元

4.按月或一次性领取年金均允许扣除一定费用标准。

第一,在EET型税收政策下,职工的个人缴费及企业缴费计入个人账户部分在缴费环节可扣除费用标准后计征个人所得税。EET型税收政策是对缴费的延期纳税,同样应该允许职工在领取环节按月领取的年金扣除一定费用标准后再计征个人所得税,由全额计税改为差额计税。扣除费用标准可与694号通知下的扣除标准一致(3500元/月),或另外制定企业年金按月领取税收扣除标准。

第二,职工在退休时选择一次性领取年金的不能单独作为其一个月的“工资、薪金所得”计征个人所得税,应针对一次性领取年金的不同额度区间设计不同的费用扣除标准,职工在领取时先扣除费用标准再计征个人所得税,减少职工因现行税收政策下高税率导致的年金权益损失。

5.提高企业年金账户管理的信息透明度。企业年金税收采用分类和综合相结合的所得税制,对企业年金账户管理的信息透明度提出了一定的要求。企业年金账户管理机构作为职工年金缴费、投资运营、支付等资金活动的记录者,在日常的管理中有义务对账户的所有资金活动进行详细的记录,并定期向职工、税务等相关部门公布管理信息。此举对于税务机关来讲,有利于其掌握职工年金收入的完整信息,从而更好地实施税收征管活动。

主要参考文献:

财政部,人力资源社会保障部,国家税务总局.关于企业年金职业年金个人所得税有关问题的通知.财税[2013]103号,2013-12-06.

国家税务总局.关于企业年金个人所得税征收管理有关问题的通知.国税函[2009]694号,2009-12-10.

国家税务总局.关于企业年金个人所得税有关问题补充规定的公告.国家税务总局公告2011年第9号,2011-01-30.

张勇,王美今.中国企业年金税收优惠政策的成本研究——我国企业年金税收支出的精算统计分析[J].统计研究,2004(8).

张守文.税法原理(第五版)[M].北京:北京大学出版社,2009.

蒲晓红.企业年金模式比较——兼论我国企业年金模式选择[M].北京:中国劳动保障出版社,2011.

闫俊,杨燕绥,刘方涛.企业年金EET型延税政策分析[J].财会月刊,2015(2).

宋德玲.日本企业年金税收优惠制度及其对我国的启示[J].社会科学战线,2016(9).

李荣生,朱志钢.企业年金税收政策:缺陷与完善[J].税务研究,2016(5).

陈迪红,王书珍.美国税收递延型企业年金分析及对我国的启示[J].财政理论与实践,2015(1).

江玉荣.我国企业年金税收优惠制度的适用与完善[J].法学杂志,2013(8).

肖明迁.企业年金的税收政策研究[D].北京:首都经济贸易大学,2016.