企业技术并购、自主研发投资与创新效率

——来自技术密集型行业的实证

刘 端,朱 颖,陈 收

(湖南大学 工商管理学院,湖南 长沙 410082)*

一、引 言

经济的科技化与全球化发展使得以加大对研发的投资来增强竞争力成为技术密集型企业的普遍现象。但随着市场的发展与融合,仅靠内部自主研发获取创新资源来发展技术逐渐突显出缓不济急之势。而创新活动总是嵌入在有效的互动或多种社会联系中[1],这就决定了创新活动并不是“闭门造车”。因此,在内部自主研发的基础上吸收外部知识则显得尤为重要。同时在获取技术协同效应的动机驱使下,技术密集型企业愈发倾向于利用并购增强自身竞争优势。

根据知识基础观,技术知识基础与创新绩效之间存在显著正相关关系[2]。内部知识的积累作为吸收外部知识的前提条件存在,而技术知识的吸收、集成、转移与应用又是产生有效技术协同效应的前提,这样的链条效应揭示了企业自主研发的情况对其利用并购活动来进一步提高企业自身创新产出具有重要作用。一直以来,学者们都试图用实证的方法去验证这些观点,如Ahuja和Katila[3]发现并购后创新表现与主并企业知识积累程度呈正相关关系。但也有学者提出不同的结论,Hitt等[4]认为并购活动使得企业因撤销重叠的创新资源而减少对研发活动的投入等可能性的产生,反而不利于并购之后的创新绩效。因此,关于并购活动创新资源整合问题,内部知识基础如何影响创新绩效,并不是简单的因果关系,尤其是当外部并购的技术引进对内部自主研发创新产生影响时,这其中的作用机制更值得进一步深思与验证。

由于代理问题的存在,管理者出于某些个人目的进行并购,可能非但不能为企业创造价值,反而破坏了企业原有价值[5]。而技术并购作为获取对方特定技术而实施的并购投资,一定程度上可以减轻代理问题造成的影响,也更有利于改善并购后的创新绩效。因此,有学者从技术并购角度出发,试图检验技术并购对并购绩效的影响[6]。但这些研究主要集中于技术并购与并购后创新绩效的直接关系上,并没有考虑主并方自主研发和技术并购这内外两方面投资活动之间的联系及其对创新产出的综合影响。基于此,本文研究了主并企业并购前的自主研发投资与对外技术并购对并购后创新绩效的混合作用。

另外,并购双方技术上的差异也是造成并购结果难以达到预定目标的原因。Ranft和Lord[7]认为,目标企业的技术知识越难以描述、越复杂,以获取技术为目的的并购活动就越容易失败。Hagedoom和Duysters[8]的研究也表明并购前技术存在很大相关性的并购双方,并购后更容易在短期内实现范围经济和规模经济。因此,存在技术重叠时,随技术并购而来的外部创新能量使得企业内部既有资源和知识进一步得以延续和发展,技术重叠能加速内部知识对外部资源的吸收与内化。

综上,我们结合中国技术密集型企业并购活动的特点,首先考察主并企业内部自主研发投资对并购后创新效率的影响,及技术并购在其中的调节效应。然后进一步分析技术并购企业中,并购双方存在技术重叠在自主研发投资与并购后技术创新效率两者关系中的调节作用。同时,研究不仅考虑了主并企业自主研发投资的静态开支情况,还探讨了研发投资开支的动态持续状况,比较了不同投资模式下创新效率的影响因素及其综合作用程度。

二、理论分析和假设

(一)技术并购、自主研发投资与并购后创新效率

根据资源基础理论,企业可以依靠资源、能力的累积与培养,形成长期且持续性的竞争优势[9]。知识基础观也强调企业自身知识储备量是其能否接受新知识的关键[10]。因此,无论企业通过何种途径去发展创新活动,自身的知识储备都是其基础性的存在。根据技术轨道和技术范式理论,企业通常处于一定的技术范式当中,这决定了技术研发的领域、问题和程序[11]。从另一个角度看,企业也会在一定程度上受制于已有的技术发展轨道,容易形成发展惯性,从而难以维持高创新效率。为了跳出“积累陷阱”,加上技术协同效应的驱动,企业更倾向于利用并购获取外部创新资源,防止在技术轨道突破上止步不前。

因此,在权衡自主创新和获取外源创新能力两方面时,首先需要考虑两者在融合时相互作用的过程。Cohen和Levinthal[12]在分析企业研发作用时提出先验知识是企业知识运用和吸收能力的决定因素之一。而技术并购进一步促进创新效率提升,一方面体现在促进主并企业更快将外源创新能量内化为自身资源从而提升研发创新产出能力,另一方面则体现在其有助于识别与创新研发活动有关而披露较少的信息敏感资产上。同时,技术并购具有保证目标企业核心技术整体导入、内部化程度高等优势,其导入时间短、速度快、系统完整。因此,相较于非技术并购来说,技术并购使得主并企业可以从战略上节约时间和成本,从而更能保证研发的持续投入。基于此,本文认为技术并购强调对外来创新技术的吸收和发展,使得企业更能快速适应并融合“外部能量”,主并企业前期研发投资对并购后创新效率提升的积极作用在技术并购的情况中会得以放大。

同时,考虑到并购前知识储备量的重要地位,主并企业并购前研发投资与外部技术并购的融合过程可能存在静态的自主研发投入存量上与其动态的研发投资变化两个方面表现不同。Kor和Mahoney[13]的研究表明,建立和维持自身创新能力的要素之一就是对研发活动的持续投资,这有利于提升企业的知识吸收能力。所以可以认为,通过前期对研发的持续追加投资,企业具备更强的知识吸收能力,其对创新活动的重视程度、所形成的自主创新文化氛围也更强烈,通过外部技术并购活动获得目标企业的创新能量会更快地被主并企业内化为自身资源,技术并购与主并企业前期研发投资对并购后创新效率提升的综合积极作用会更明显。由此,提出以下假设:

假设1:技术并购在主并企业并购前自主研发投资影响并购后创新效率的过程中起正向调节作用,且这一正向放大作用在主并企业并购前研发投资持续动态追加时更为明显。

(二)技术重叠型并购、自主研发投资与并购后创新效率

即使技术并购存在条件下,主并方仍往往不能完全准确识别目标企业的真正价值。由于并前并购双方的专利布局可能存在差异,而知识产权和技术情报比有形资产更难评估,对准确估计目标企业的技术创新价值形成阻碍。此时,如果并购方与被并购方对彼此的技术较为熟悉,那么彼此间的信息不对称问题将会有所减轻,也就是说,技术重叠可以减轻并购双方之间的信息不对称问题。

技术重叠也称技术相关性。根据战略管理理论,协同效应一般取决于参与并购的实体之间的战略能否匹配,而对于技术密集型企业,这又很大程度上由两者间是否存在技术相关性决定。谢伟等[14]认为,技术相似是体现并购企业两者间战略相关的重要方面,如果并购企业间具有相似技术,则便于企业之间的沟通与技术的扩展,容易实现范围经济和规模经济。而技术相关触发的规模经济和范围经济又会进一步扩大研发规模。因此,相似的技术、互通的语言和共同的认知结构为双方进行技术沟通和学习提供了便利,如果双方的技术差别较大,吸收消化原有知识和创造新知识就更困难,结合在一起的效果也不一定明显[15]。在此基础上,王珍义等[16]发现,当技术差异较小时,技术协同障碍也较少,主并企业能顺利吸收、集成与应用并购获取到的技术知识,并迅速创造新知识,提升技术创新能力;基于此,我们认为如果主并企业的知识储备与其目标企业的技术知识存在一定程度的相似性,尤其当技术并购条件下进一步存在技术重叠,主并企业对外来知识的吸收速度会更快,更容易促进企业自身知识储备对并购后创新效率的积极影响。因此,提出以下假设:

假设2:在实施技术并购的企业中,技术重叠在并购前自主研发投资影响并购后创新效率的过程中起显著的正向调节作用,且该调节作用在企业并购前对研发的投资为持续追加时更为强烈。

三、研究设计

(一)技术并购、自主研发投资对并购后创新效率的作用模型

首先,研究主并企业前期自主研发静态投资对并后创新效率的影响。借鉴Griliches[17]的研究,利用研发资本存量(R&Dcapitalstock)来度量主并企业前期自主研发静态投资。考虑到研发投资具有累积效应,且其发挥作用具有滞后性,将企业在并购活动发生前三年的研发费用折现值之和作为该变量的衡量指标,见式(1)。

ASSET_RDi=∑τ(1-δ)τASSET_RDτ

(1)

其中τ为滞后期,取值为1,2,3;对于δ的取值,研究大多取值为15%,本文亦以15%作为折现率水平[18,19]。

研究的被解释变量为并购后创新效率。在此,借鉴Hirshleifer等[20]用创新效率作为创新绩效代理变量,以企业某年的专利申请数与当年研发费用之比来衡量创新效率,且考虑到创新活动的影响具有持续性,因此分别对并购当期、并购后一年创新效率的情况进行观察,分别以两期创新效率指标作为被解释变量IEi。

在调节变量技术并购的度量上,借鉴Ahuja和Katila[3]、Lehto和Lehtoranta[21]的思路,通过两种方式来标识技术并购:一是目标企业在并购前5年内是否取得专利权;二是主并企业在相关并购公告或者对并购交易事项的描述中是否提及以获取某种技术为主要目的。如果上述任一情况出现,则将该次并购认定为技术并购,并设定虚拟变量TM=1,否则为0。由此得到模型(2),以验证假设1。

IEi=β0+β1ASSET_RDi+β2TMi+β3TMi×ASSET_RDi+β4Sizei+β5Agei+β6NEi+β7Debti+β8ΔSalei+β9FCi+β10Yeari+β11Industryi+εi

(2)

进一步地,本文研究主并企业并购前自主研发投资的动态变化对上述作用产生的影响。将总样本分成并购前自主研发投入持续追加组和非持续追加组,分别就模型(2)进行分析比较。

所有变量计算方法如表1所示。

(二)技术重叠型并购、自主研发投资对并购后创新效率的作用模型

目前对技术重叠指标的度量有两类方式,较为严谨的是建立具体量化指标,如专利布局相似度等多重指标衡量技术重叠[22,23]。本文沿用该思路,并根据中国企业数据的实际可得性进行技术重叠指标的计算。如果并购前5年内主并企业与目标企业存在大类相同的专利,则该并购为技术重叠型并购,并设定虚拟变量Overlapi=1,否则为0。

在此基础上,本文进一步研究技术并购中并购双方的技术重叠在主并企业前期自主研发投资对并购后创新效率作用中调节效应的差异,建立模型(3),以检验假设2。

IEi=γ0+γ1ASSET_RDi+γ2Overlapi+γ3Overlapi×ASSET_RDi+γ4Sizei+γ5Agei+γ6NEi+γ7Debti+γ8ΔSalei+γ9FCi+γ10Yeari+γ11Industryi+δi

(3)

同样,再将技术并购样本分成并购前自主研发投资持续追加组和非持续追加组,分别就模型(3)进行回归。

表1 变量的含义及计算方法

四、数据来源及描述性统计

本文中相关专利、研发投资数据的时间跨度为2007-2015年,研究对象样本取自2012-2014年沪、深两市已完成并购的技术密集型行业中的上市企业。依据企业的主营业务,参照Dessyllas和Hughesd[23]、郑骏川[24],再结合证监会颁布的《上市公司行业分类指引》,选取了归属于技术密集型行业中的13类企业。对于并购样本遵循以下原则进行筛选:(1)主并企业在并前拥有目标企业的股份少于50%,并后拥有目标企业的股份多于50%;(2)主并企业同年内收购多个目标企业,只将年内完成交易额最大的并购事件纳入样本;(3)选取首次公告日作为信息披露日;(4)剔除财务状况异常的ST公司;(5)剔除数据不全的公司。经过严格筛选,最后得到481个样本数据。研发费用数据来自企业年度财务报表附注,其余数据来自同花顺数据库;关于目标企业专利的数量和大类分布情况,从国家知识产权局网站中手工摘取。回归分析工具使用的是Stata 14.0。

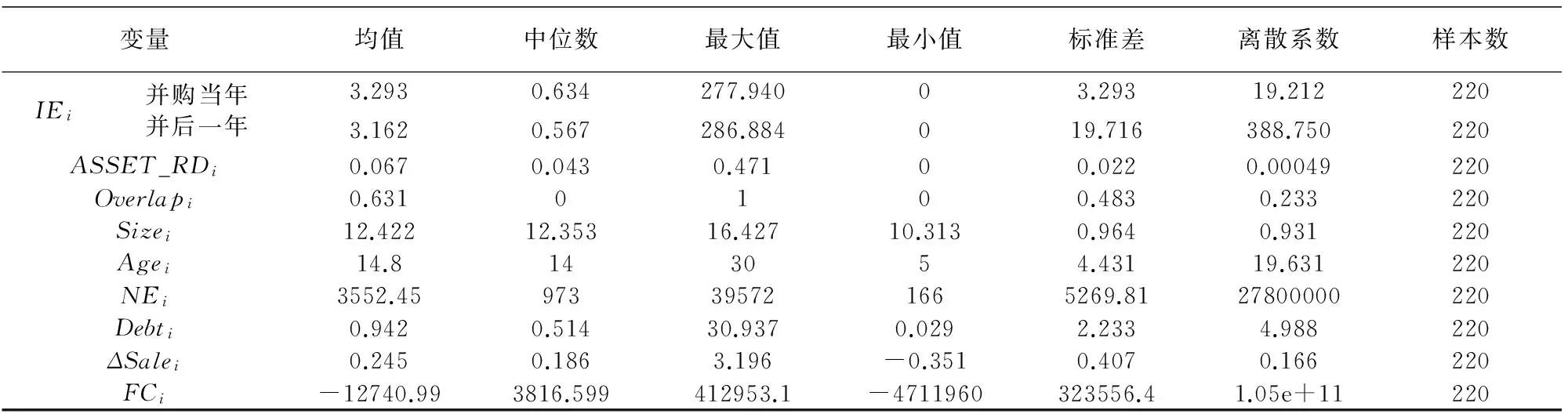

表2、表3分别报告的是总样本和技术并购样本中主要变量的描述性统计特征。从表中可以看出,总样本(技术并购样本)中主并企业的研发资本存量平均水平为6.30%(6.70%),但最大值为48.30%(47.10%),最小值均为0,离散系数为0.897(0.00049),表明各企业间研发投入程度存在较大差异。在并购活动发生后,样本企业中其研发效率最大值在280左右,而最小值为0,离散系数在200左右,说明创新效率差异明显。技术并购和技术重叠在总样本中所占的比例分别为45.96%、29.19%,而在技术并购子样本中并购双方存在技术重叠的并购案例占63.18%,表明总样本中只有近一半的公司实施的是技术并购,但实施技术并购的公司会较为重视利用技术重叠筛选目标公司。而在观察主并公司前期研发存量中,连年追加研发投资的公司占78.67%,表明很多技术密集型企业对研发的投入是逐年增加的。

表2 总样本变量描述性统计

表3 技术并购样本变量描述性统计

五、实证结果分析

(一)技术并购、自主研发投资对并购后创新效率的作用

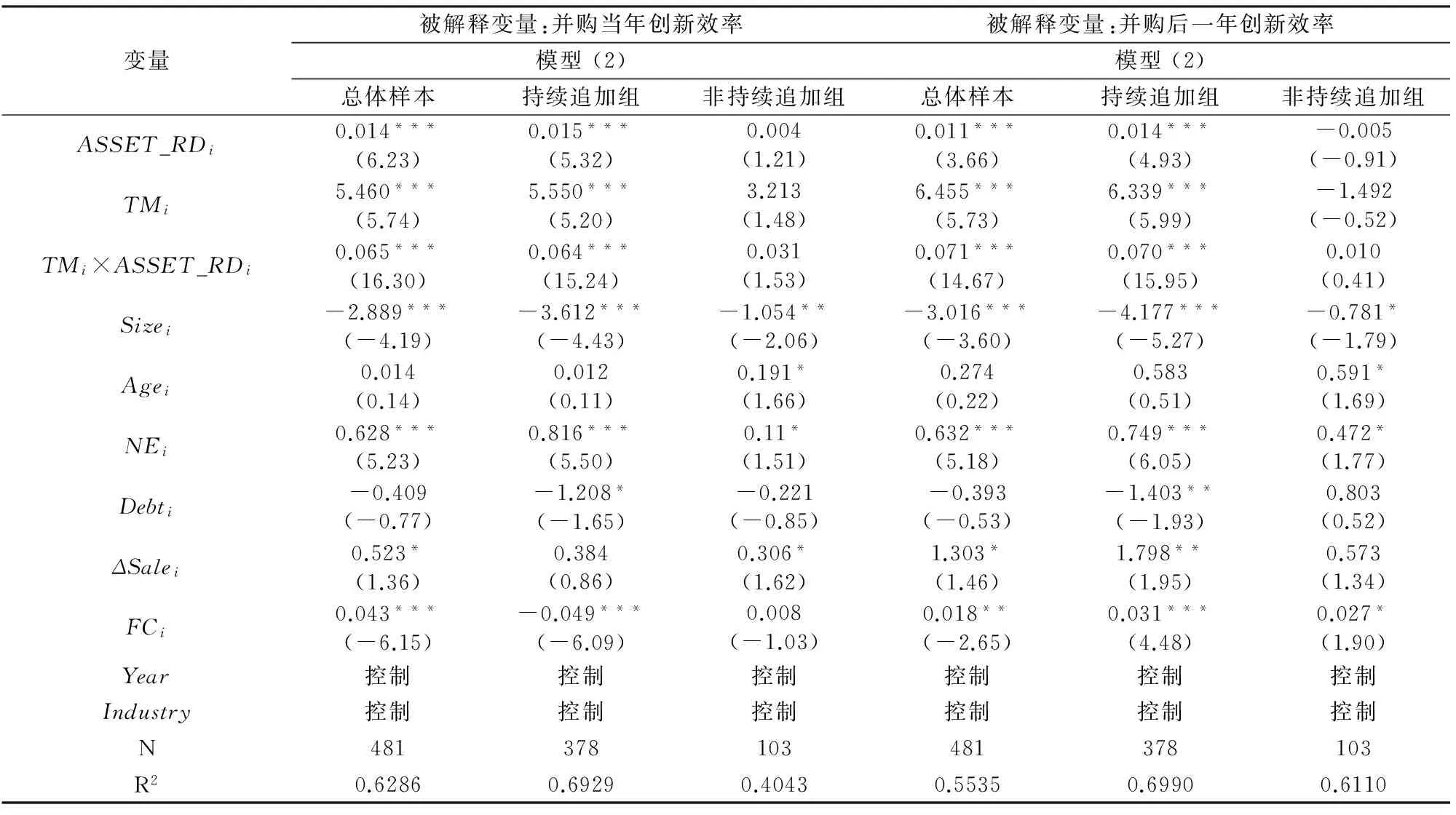

对模型(2)回归,结果如表4所示。回归前各变量共线性检验中,自变量VIF值最高为2.19,基本可忽略共线性问题。

表4总体样本回归中,主并公司并前自主研发投资(ASSET_RDi)系数分别为0.014和0.011,在1%的水平上显著,说明无论是对并购当年还是并后一年主并企业的创新效率,并前的自主研发资本存量都对其有明显的促进作用。技术并购本身对主并企业并购后的创新效率也有积极作用,TMi的系数分别为5.460和6.455,在1%的水平上显著。并且,技术并购能进一步加强自主研发对创新效率的正向影响,技术并购和自主研发资本存量的交互项系数(TMi×ASSET_RDi)分别为0.065和0.071,均在1%的水平上显著。这表明前期研发投入越多的主并企业,在并购后取得更高研发效率的可能性也越大,而技术并购会进一步放大并购前自主研发投资对并购后研发效率的影响。

表4 技术并购、自主研发投资对并购后创新效率的作用

注:括号内为z值,*** 、**、*分别表示在1%、5%、10%水平上显著。

进一步将样本分为并购前自主研发投资持续追加组和非持续追加组后进行比较,发现主并企业的自主研发投资增强了并购后企业的创新效率,以及技术并购在自主研发投资促进企业创新效率过程中的这种放大效应只显著存在于持续追加自主研发投资的主企业中,主并企业并购前自主研发资本存量(ASSET_RDi)系数分别为0.015和0.014,技术并购和自主研发资本存量的交互项系数(TMi×ASSET_RDi)分别为0.064和0.070,且均在1%的水平上显著。而自主研发投资非持续追加组的系数不显著。综上,假设1得到验证。

(二)技术重叠型并购、自主研发投资对并购后创新效率的作用

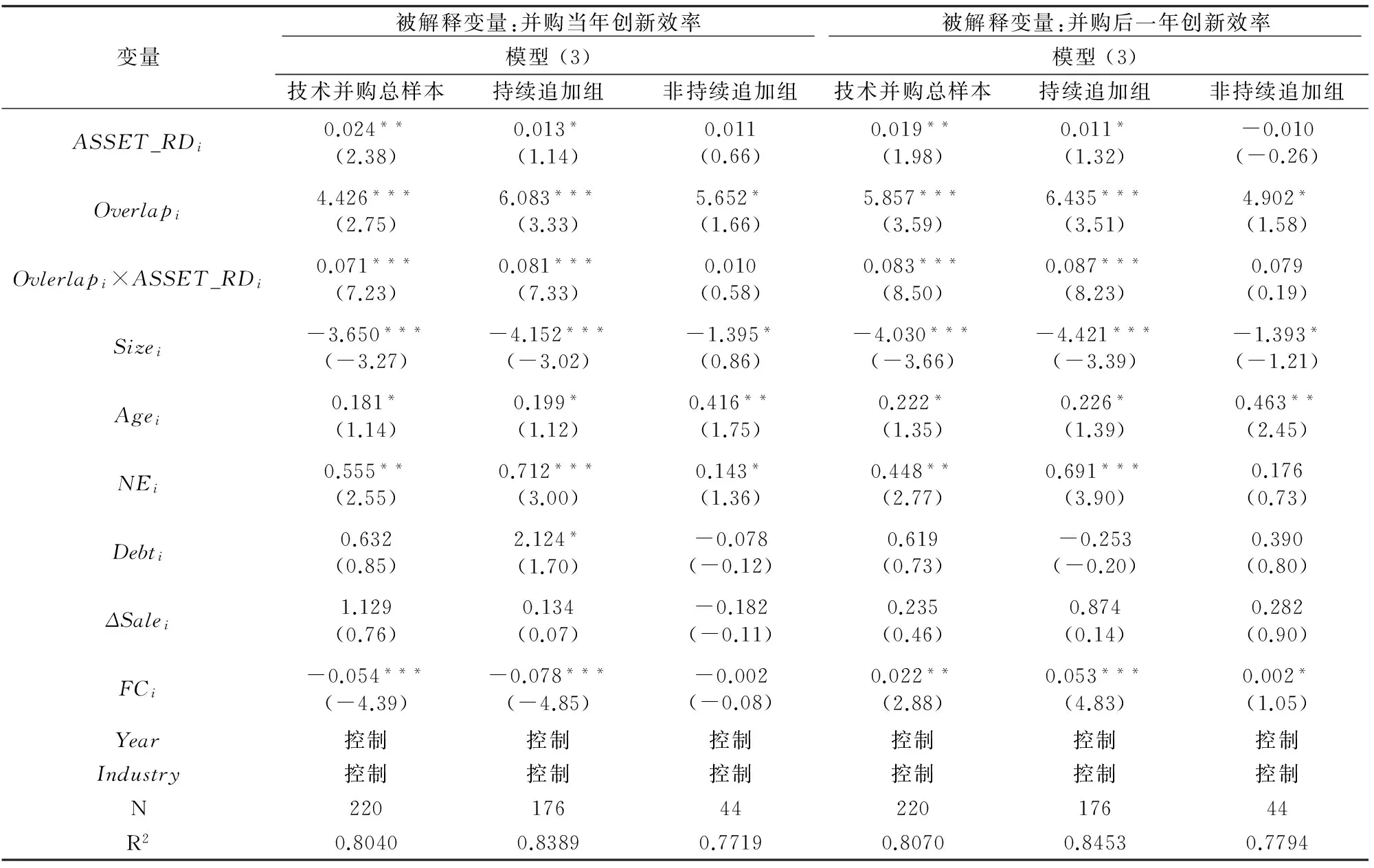

通过对技术并购样本进行模型(3)的回归,结果如表5所示。表5显示,技术重叠(Overlapi)的系数分别为4.426和5.857,在1%的水平上显著,说明并购双方并购前存在技术重叠,有利于提高技术并购后主并企业的创新效率。同时,技术重叠型并购还有利于进一步加强主并企业自主研发投资对并购后创新效率的促进作用,技术重叠和自主研发资本存量的交互项系数(Overlapi×ASSET_RDi)分别为0.071和0.083,均在1%的水平上显著,说明在技术并购中,并购双方的技术重叠性越大,主并企业的自主研发投资对并购后创新效率的促进作用越明显。

将技术并购样本分为并购前自主研发投资持续追加组和非持续追加组后,分别回归进行比较,发现持续追加组主并企业并购前自主研发资本存量(ASSET_RDi)系数显著为正,分别为0.013和0.011,技术重叠和自主研发资本存量的交互项系数(Overlapi×ASSET_RDi)显著为正,分别为0.081和0.087。而自主研发投资非持续追加组的系数不显著。说明自主研发投资持续追加的企业具有更强的自身知识储备、研发重视程度和创新文化氛围,在获取和内化外源技术从而增强自身创新效率上具有优势。综上,假设2得到验证。

六、稳健性检验

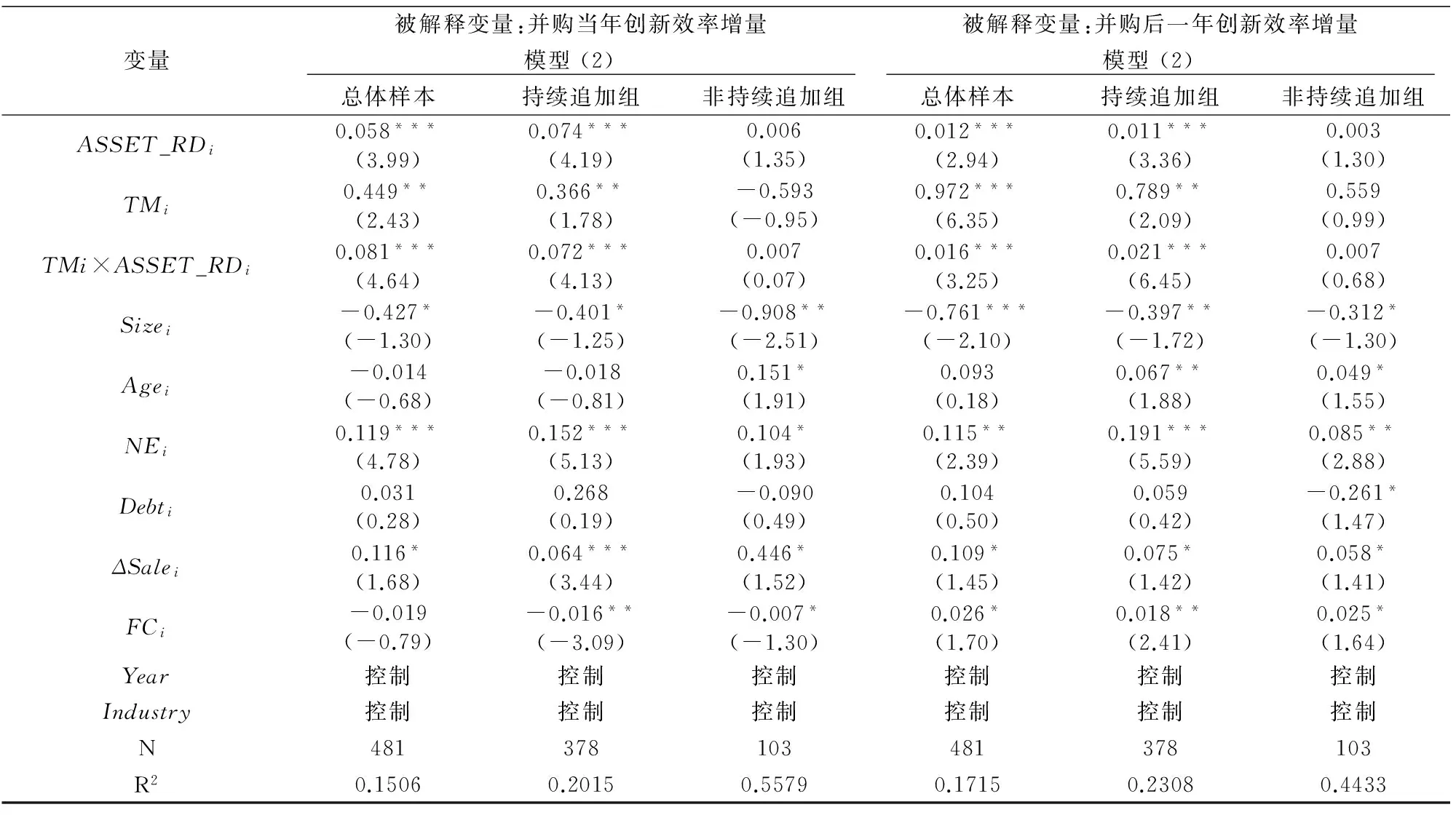

上文分析中,被解释变量全部基于主并企业并购当年和并购后一年创新效率的水平值。这里我们将其替换为主并企业创新效率的年增量,用来分析主并企业并购当年和并购后一年的创新效率变化趋势。并购当年创新效率增量=并购当年创新效率-并购前一年创新效率,并购后一年创新效率增量=并购后一年创新效率-并购当年创新效率。

技术并购、自主研发投资对并购后创新效率的作用结果如表6所示。与表4相似,表6中主并企业自主研发资本存量、技术并购、及两者交互均对创新效率增量产生显著正向作用,自主研发投资持续追加组中上述作用显著为正,而非持续追加组中该作用不明显,从而支持假设1。

表5 技术重叠型并购、自主研发投资对并购后创新效率的作用

注:括号内为z值,*** 、**、*分别表示在1%、5%、10%水平上显著。

表6 技术并购、自主研发投资对并购后创新效率的作用——创新效率增量的分析结果

注:括号内为z值,*** 、**、*分别表示在1%,5%,10%水平上显著。

表7 技术重叠、自主研发投资对并购后创新效率的作用——创新效率增量的分析结果

注:括号内为z值,*** 、**、*分别表示在1%、5%、10%水平上显著。

技术重叠型并购、自主研发投资对并购后创新效率的作用结果如表7所示。与表5相似,表7中主并企业自主研发资本存量、技术重叠、及两者交互均对创新效率增量产生显著正向作用,自主研发投资持续追加组中上述作用显著为正,而非持续追加组中该作用不明显,从而支持假设2。说明本文相关研究具有稳健性。

七、结 论

1.主并企业前期的自主研发投资会显著促进和提升其并购后创新效率,且当其并购前对研发投资持续追加时,这种作用更为明显,即主并企业并购后提升的创新产出,很大程度上取决于其并购前自身的知识技术储备。

2.在技术并购中,主并企业并购前自主研发投资对并购后创新效率的正向作用更为明显。此外,在实施技术并购的同时,如果并购双方存在技术重叠,则企业并购前自主研发投资对并购后创新效率的积极作用还将进一步加强。而这两种调节作用的发挥,都基于一个共同点,即企业并购前对研发的投资持续追加时,才能发挥更为明显的正向调节效应。

参考文献:

[1]谢言, 高山行, 江旭. 外部社会联系能否提升企业自主创新——一项基于知识创造中介效应的实证研究[J]. 科学学研究, 2010(5): 777-784.

[2]Grant R M. Toward a knowledge - based theory of the firm[J]. Strategic Management Journal, 1996, 17(S2): 109-122.

[3]Ahuja G, Katila R. Technological acquisitions and the innovation performance of acquiring firms:a longitudinal study[J]. Strategic Management Journal, 2001, 22(3): 197-220.

[4]Hitt M A, Robert E H, Richard A J, et al. The market for corporate control and firm innovation[J]. Academy of Management Journal, 1996, 39(5): 1084-1119.

[5]Jensen M, Meckling W. Theory of the firm: managerial behavior and ownership structure[J]. Journal of Financial Economics, 1976, 3(4): 305-360.

[6]Cloodt M, Hagedoorn J, Kranenburg H V. Mergers and acquisitions: their effect on the innovative performance of companies in high-tech industries[J]. Research Policy, 2004, 35(5): 642-654.

[7]Ranft A L, Lord M D. Acquiring new knowledge: the role of retaining human capital in acquisitions of high-tech firms[J]. The Journal of High Technology Management Research, 2000, 11(2): 295-319.

[8]Hagedoorn J, Duysters G. The effect of mergers and acquisitions on the technological performance of companies in a high-tech environment[J]. Technology Analysis and Strategic Management, 2002, 14(1): 68-85.

[9]Barney J B. Firm resources and sustained competitive advantage[J]. Journal of Management, 1991, 17(1): 99-120.

[10] Karim S, Mitchell W. Path-dependent and path-breaking change: reconfiguring business resources following acquisitions in the U S medical sector, 1978-1995[J]. Strategic Management Journal, 2000, 21(10-11):10611-1081.

[11] Dosi G. Technological paradigms and technological trajectories[J]. Research Policy, 1982, 11(3): 147-162.

[12] Cohen W M, Levinthal D A. Absorptive capacity: a new perspective on learning and innovation[J]. Administrative Science Quarterly, 1990, 35(1): 128-152.

[13] Kor Y Y, Mahoney J T. How dynamics, management, and governance of resource deployments influence firm-level performance[J]. Strategic Management Journal, 2005, 26(5): 489-496.

[14] 谢伟, 孙忠娟, 李培馨. 影响技术并购绩效的关键因素研究[J]. 科学学研究, 2011, 29(2): 245-251.

[15] Haspeslagh P C, Jemison D B. Managing acquisitions: creating value through corporate renewal[M]. New York:New York Free Press, 1991: 79-90.

[16] 王珍义, 徐雪霞, 伍少红, 等. 技术并购、相对技术差异与技术创新[J]. 科技进步与对策, 2015, 32(12): 19-23.

[17] Griliches Z. Issues in assessing the contribution of research and development to productivity growth[J]. The Bell Journal of Economics, 1979, 10(1): 92-116.

[18] Hu A G Z, Jefferson G H, Qian J H. R&D and technology transfer: firm level evidence from Chinese industry[J]. Review of Economics and Statistics,2005, 87(4):780-786.

[19] 王金桃, 裴玲. 技术并购对高科技公司绩效影响研究[J]. 科技管理研究, 2013, 33(4): 136-143.

[20] Hirshleifer D, Hsu P H, Li D. Innovative efficiency and stock returns[J]. Journal of Financial Economics,2013, 107(3): 632-654.

[21] Lehto E, Lehtoranta O. Becoming an acquirer and becoming acquired[J]. Technological Forecasting & Social Change, 2004, 71(6): 635-650.

[22] Bena J, Kai L I. Corporate innovations and mergers and acquisitions[J]. The Journal of Finance, 2014, 69(5):1923-1960.

[23] Dessyllas P, Hughes A. R&D and patenting activity and the propensity to acquire in high technology industries[Z]. Working Paper, 2005.

[24] 郑骏川. 技术并购企业研发支出对企业绩效的影响[J]. 中南财经政法大学学报, 2012(3): 92-98.