企业融资风险下非法吸收公众存款罪的现状和完善

王名扬

摘要:随着我国经济进入新常态,企业特别是民营企业、中小企业在创新发展、转型升级、提高质量过程中面临的“融资难”问题日益突出。这种情况下,民间融资就成为了企业寻求资金来源、百姓寻求利息回报的“双赢”方式,但是其面临的刑事法律风险也日益突出。

关键词:企业融资风险;非法吸收公众存款罪;民间借贷

企业是我国经济社会发展的重要动力,各种激励政策不断出台为企业发展营造良好环境。但随着我国经济进入新常态,企业特别是民营企业、中小企业在创新发展、转型升级、提高质量过程中面临的“融资难”问题日益突出。而另一方面,货币政策不断收紧,资金市场利率一直处在较低水平,不存在一种风险小、回报相对较高的理财方式,可以说百姓手中的闲散资金“投资无门”。这种情况下,民间融资就成为了企业寻求资金来源、百姓寻求利息回报的“双赢”方式,但是其面临的刑事法律风险也日益突出。一方面有一些企业借融资的手段行诈骗之实,另一方面非法吸收公众存款罪与非罪、与合法民间借贷界限等问题的认定不够明确具体,带来了非法吸收公众存款罪的《刑法》适用存在扩大化或者执法不严的问题。有关非法吸收公众存款案件往往数额巨大,涉及面广,不妥善解决往往带来一系列社会问题,如何有效规制,是亟需解决的问题。

一、关于非法吸收公众存款罪的概况

我国《刑法》第176条规定了非法吸收公众存款罪,该罪行为任意提高存、贷款利率,破坏国家金融管理秩序,给公民财产带来巨大风险,甚至可能引发局部金融风波或造成群体性事件。一直以来,我国都非常重视对金融秩序监管,但是由于金融监管制度存在某些薄弱环节导致了民间金融体制不完善,融资渠道不够畅通,反而造成了现实中,中小企业广泛而活跃地进行民间融资,如何判定合法借贷与非法融资是当前面临的重要难题。

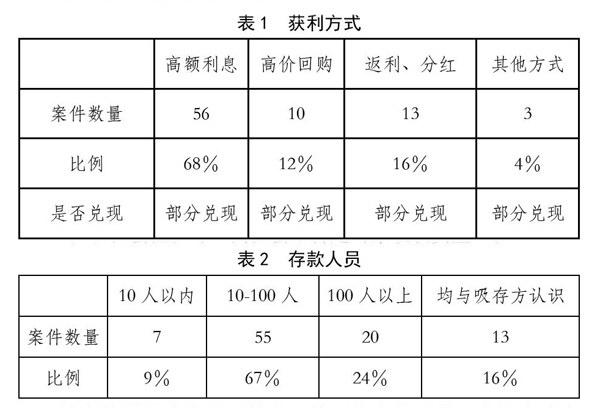

从司法判决的实际情况来看,非法吸收公众存款罪是我国目前比较高发的犯罪。从法院公开的判决书来看,1997年——2013年的17年中,共有726起涉及非法吸收公众存款罪的案例,而2014年、2015年、2016年、2017年每年案件数量则分别达到了1516例、2389例、3958例、3711例,虽然有判决书公开比例增长的因素,但也能够明显看出非法吸收公众存款罪显著上升的趋势。本文以天津2015年、2016年和2017年公开的全部82例一审判决为研究样本,借以说明有关非法吸收公众存款罪的认定中存在的问题。

二、非法吸收公众存款罪的司法认定

1.非法吸收公众存款的构成要件行为

最高人民法院出台的《关于审理非法集资刑事案件具体应用法律若干问题的解释》(以下简称《非法集资解释》)对有关非法集资类的案件作出了具体解释,其中第1条,明确了非法吸收公众存款罪的四个要件,结合本文研究样本,逐一进行分析。

(1)非法性。《非法集资解释》第1条中规定的“违反国家金融管理法律规定”和“未经有关部门依法批准或者借用合法经营的形式吸收资金”,充分解释了“非法”的含义。依此规定“未经批准”是违反法律规定,判定吸收资金行为具有“非法性”的重要标准。在研究样本涉及的82份判决中,有20份明确将“未经批准”作为了判决依据,将“未经批准”视为“非法”。

但是,用这一标准去衡量和判定有些不妥。一些本身合法的民商事法律行为,无需相關部门进行批准,将法律没有明确禁止又无需经过批准的资金吸纳行为认定为“非法”,将会扩大此罪的打击范围,也不符合罪刑法定的《刑法》基本原则。是否真正违反了国家融资管理法律规定,应该是判断某一行为是否构成非法吸收公众存款罪更重要的条件。

(2)公开性。公开性要求“通过媒体、推介会、传单、手机短信等途径向社会公开宣传”。但现在的宣传方式往往采取发展会员、口口相传或者实地考察等变相手段,不再向社会大肆地公开宣传,其行为具有隐蔽性、欺骗性和内部性。从研究样本中的案例中分析,公开性这一要件,不是认定非法吸收公众存款罪的主要考量因素,在判决书中很少能够找到涉及公开性的话题,只有28%的情形(涉及23个案例)司法机关、辩方有所涉及,但也未做深入辩论,没有辩方关于公开性提出过抗辩,也没有案件因不具有公开性而被宣告无罪。

(3)利诱性。“承诺在一定期限内以货币、实物、股权等方式还本付息或者给付回报”,是《非法集资解释》关于利诱性的规定。利诱性是吸引公众参与的重要因素,也是吸收存款与其他集资行为的重要区别之一。

在本研究样本中所有的情形都涉及高额回报,且均是承诺的保本高额收益。在样本的判决中明确能达到20%以上年利的有23例,这样的高额回报是普通的民间借贷难以达到的,也是具有吸引力的最大诱惑。而且,在吸收存款初期,均可以兑现承诺,让其行为更具欺骗性,口口相传也会对更对人产生吸引力。需要注意的是,在研究的所有案例当中,所承诺的回报均没有全部兑现,且大部分本金也没有按期归还,能够如期支付本息成为了司法实践中判定是否构成非法吸收公众存款罪的重要标准。

(4)社会性。即“向社会不特定对象吸收资金”。

社会性强调公众的不特定,然而特定与否是一个没有确定标准的概念。从3、4个人到100人以上,法院都可以认定为“不特定对象”。另外,在主动投资、亲友参与、亲友或单位内部人员被吸存后又帮助行为人吸存等情形中,“特定”与“不特定”的界限就显得更为模糊。在实践中的做法往往是因为吸收公众存款后无法支付本息时,群众反应强烈、情绪激动,为了维护社会稳定,法院往往简单地就将吸收资金主体认定为社会公众,对吸存主体以本罪论处,而不对主体的构成进行深入细致地分析和论证。

2.集资用途考察

有一种观点认为,向公众吸收存款的用途不影响该罪的成立,但笔者认为,在判定吸纳资金的行为到底属于吸收公众存款还是资金募集的其他行为之前,对资金用途的考察十分关键。

从这个结果至少可以看出以下几点:

第一,司法机关没有将集资用途作为认定非法吸收公众存款罪的要素予以考察。

第二,大量用于非货币经营活动的集资行为被认定为非法吸收公众存款罪。在样本中明确被司法机关认可用于生产经营的就有20例,占总数的24%。

第三,在本数据库中,用于典型货币经营(存款、股票或彩票或期货交易、放贷)的并不多,其合计比例为20%。

三、现实问题

1.非法吸收公众存款罪的入罪门槛低

《非法集资解释》第1条将吸收公众存款的行为描述为“吸收资金的行为”,用“资金”一词代替了“存款”。在上述分析中也发现,被判处此罪的情形不但包括吸存放贷,还包括用于合法的生产经营、个人消费等。这样的解释和适用无疑扩大了“存款”的范围,降低了本罪入罪的标准。同时,对“变相吸存”行为和“公众”含义的认定过宽,同样造成了扩大本罪打击范围的结构。

2.民间借贷与非法吸收公众存款之间界定模糊

我国《民法总则》《民法通则》以及《合同法》《公司法》等法律规定中,均没有明确禁止企业向公民个人进行借贷的行为。在最高院《关于如何确认公民与企业之间借贷行为效力问题的批复》中,明确认可了民间借贷行为的合法性。但在实践中,一些合法的民间借贷行为因为企业资金链断裂无法及時偿还本息,在群体反映、闹事、上访等社会稳定的压力下,法院往往将欠资企业以本罪论处,这也不合理。

3.非法集资与非法吸收公众存款的区别不明显

根据《商业银行》第2条,吸收公众存款专属于商业银行。法律禁止非法吸收公众存款,实质上是为了维护金融秩序,保障银行业务从事主体的专有性。在企业或者个人违反金融监管法律吸收资金,从事正常的生产经营的情况下,不宜将其认定为非法吸收公众存款,只能算作是非法集资。

四、结论

合法的民间融资符合市场的规律,符合企业的需要,符合百姓的心声。但必须建立起完备的风险防范机制,规制民间融资行为。要完善金融监管的法律体系,进一步明确非法集资、非法吸收公众存款和合法的民间借贷、民间融资之间的界限,既要为民间融资搭建合法的活动平台,也要对非法行为予以严厉打击,保护有序的金融管理秩序,充分发挥民间资本对于经济发展的重要作用,同时有效避免可能存在的金融风险,维护良好的金融秩序。