我国金融发展与劳动生产率增长

——基于面板工具变量模型的实证分析

刘天祥,邓红亮

(1.湖南商学院,湖南 长沙 410205;2.湖南大学 经济与贸易学院,湖南 长沙 410079)

一、引言

改革开放以来,我国经济总量高速增长的同时,粗放型的要素投入、整体较低水平的生产率以及地区间收入差距的扩大等问题也接踵而来。更明显的是,近两年来我国经济面临着巨大下行压力。根据2017年初的政府工作报告,我国经济在未来较长时间内将以保持中高速增长为目标。与此同时,随着我国经济体制改革的纵深推进,金融发展对经济增长的贡献也日益重要。全球流动性过剩、资产价格大涨大落等金融因素对中国宏观经济的影响以及2008年以来金融危机对各国实体经济的冲击,更是凸显了金融体系在国民经济中的重要地位。面对国内外错综复杂的经济金融形势,如何实现我国经济持续稳定增长呢?提高我国整体劳动生产率是一条持续可行之路。据已有经验研究来看,劳动生产率的提高对经济体增长和协调地区经济发展具有重要作用(高帆、石磊,2009)。因而,如何通过金融发展促进劳动生产率增长进而实现国民经济的持续稳定增长也就成为我国现阶段学者和政策制定者共同关注的一个十分重要的问题。

劳动生产率作为经济增长的关键影响因素,对一国经济与社会的发展都具有十分重要的意义,相关文献丰富而深刻。这些文献主要按以下三种思路展开。第一种思路,根据不同层面的数据,采用不同的分析方法研究一国或地区生产率及经济增长的收敛情况,例如Baumol(1986)、Bradford(1988)、Mankiw,Romer和Weil(1992)等。第二种思路,从不同层面数据出发,利用不同的分解方法探讨地区劳动生产率的结构和收敛性问题。如Hansen(2001)、许垚(2005)、高帆、石磊(2009)、Schündndeln(2012)等。第三种思路,从不同角度出发,采用不同的实证分析方法重点考察劳动生产率的影响因素。代表性的有Koch和McGrath(1996)、张金昌(2002)、陶洪、戴昌钧(2007)等。

然而,就金融发展与劳动生产率关系的研究来看,几乎全被金融发展与经济增长的研究所掩盖,鲜有直接证实金融发展与劳动生产率增长的研究。这些研究多数是在Gold Smith(1969)、McKinnon(1973)和Shaw(1973)的基础上进行的。Stiglitz(1985)的研究表明,金融发展与经济增长有显著地正向关系。Mayer(1990)认为金融中介在消弱金融市场的信息不对称方面具有重要作用,银行机构在搜集和处理信息方面扮演着重要角色。Bencivenga和Smith (1991)的研究认为金融中介能降低个人持有流动性资产的风险,将居民储蓄投入到较高生产率项目中去,以此促进经济增长。King和Levine(1993)认为金融发展主要通过提高金融资源的配置效率以及回报率来促进经济增长。Merton(1995)从金融中介基本功能角度着重探讨了金融发展对经济增长的影响,认为金融中介促进商品和证券交易、配置资源等功能的发挥将有助于经济的长期增长。Levine(1997)进一步阐述了金融中介的基本功能,认为金融中介的功能主要依靠资本积累和技术进步来促进经济增长。张杰(1997)等定量研究了我国金融资产结构,推动了国内学者对金融发展问题研究的不断深入。王绍光、胡鞍钢(1999)等将我国通货紧缩、资本投入与经济增长贡献结合起来进行分析,为后来金融发展与经济增长的实证研究奠定了坚实的基础。周立、王子明(2002)的研究认为,我国各地区金融发展与经济增长密切相关,从长期来看,这两者间呈显著的正相关性。周丽丽、杨刚强和江洪(2014)基于区域差异的视角研究了中国金融发展速度与经济增长的可持续性关系,认为中国金融发展的收敛速度远大于经济增长的收敛速度。Loayza 和Ranciere(2006)的研究认为,金融中介与产出增长具有长期的正向关系。石盛林(2011)运用DEA方法分析认为,金融影响经济增长主要依靠贷款、金融密度和贷款质量等变量的实现。另外,还有一部分学者探讨了收入分配与金融发展的关系。叶志强、陈习定和张顺明(2011)等的研究认为金融中介的发展显著拉大了城乡收入差距。张军、金煜(2005)的研究认为金融深化和生产率增长之间呈显著地正向关系,内地省份的金融深化过程相对沿海省份更慢。温涛、冉光和和熊德平(2005)实证分析认为我国金融发展对农民收入增长具有显著地负效应。同时,李志赟(2002);陈晓光等(2010);李连发(2011)等研究了银行信贷对经济发展的影响,这些研究均在一定程度上认为,信贷总量与宏观经济波动和经济周期密切相关。

综上所述,现有的文献主要探讨了金融发展对经济增长的作用,而金融发展与劳动生产率间缺少直接的经验证据,这就不容易深入分析金融发展对经济增长的作用,也不利于进一步分析其对社会发展的作用。笼统地将金融发展对经济增长的作用照搬到劳动生产率上去可能存在片面性,金融发展对劳动生产率的作用渠道可能存在不同,因此将其从金融发展与经济增长的关系中抽离出来进行分析,揭示两者之间的深层关系,即为本文的研究动机。为了实现这一目标,本文将通过数理模型分析金融发展与劳动生产率之间的关系,而后根据Mankiw第(1992)的包含人力资本和物质资本积累的扩展的索洛模型,将代表金融发展的变量加入其中,继而导出回归方程,在此基础上利用中国省际面板数据研究金融发展对地区劳动生产率的影响。

本文以下部分将首先从金融发展规模、金融发展效率和金融发展结构角度,对金融发展与劳动生产率的关系进行分析,得出理论结论;文章的第三部分将构建本研究的计量模型、建立相关指标及对数据的说明;运用面板工具变量模型对我国金融发展与劳动生产率增长关系的实证将放在文章的第四部分进行;文章的第五部分是对实证结果的进一步检验和讨论,得到实证支持的最终结论;最后给出本文的结论与政策建议。

二、金融发展与劳动生产率增长:一个理论模型

本节的模型思路主要来源于李志赟(2002)的中小企业融资模型,并在生产函数中加入劳动生产要素,通过数理模型分析,从金融发展结构、金融发展规模和金融发展效率三方面来考察金融发展对劳动生产率的作用。

在建立理论模型之前,我们有必要指出本文中金融发展结构、规模和效率的含义。金融发展结构指金融机构的中长期贷款在总贷款中的配比情况,金融发展规模指金融机构中储蓄贷款总量情况,金融发展效率指金融机构将储蓄转化为投资的能力。本节理论模型中,分别用字母fs,(K+λK)和λ和代表金融发展结构、规模和效率。

(一)理论模型设定

假设在整个社会的金融体系只有一家处于垄断地位的银行,该银行的主要功能在于将储蓄转化为贷款,其中储蓄主要来源于居民手中的闲置资金,贷款则主要由厂商向银行借贷产生。为了讨论方便,我们假设经济社会中只存在两个类别的代表性厂商,一类主要从事短期贷款和短期生产的小厂商,另一个主要从事长期贷款和长期生产的大厂商;厂商均以预期利润最大化为经营目标,且均为风险中性,厂商的初始生产资本为零;生产初期,厂商向银行抵押贷款进行生产;如果厂商的生产活动成功,则在期末向银行还本付息,反之贷款抵押则归银行所有。

假设厂商的生产函数均为规模报酬不变,不失一般性,我们假定,大厂商的生产函数为:

(1)

小厂商的生产函数为:

(2)

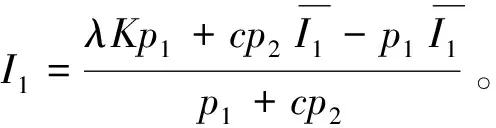

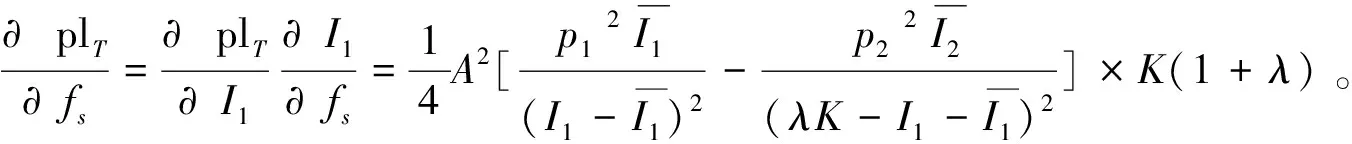

通常情况下,我们假设p1 两厂商的预期利润为: (3) (4) 其中,ri为贷款利率,wi代表工资,Ci为生产的固定成本。厂商向银行进行贷款生产的条件是Eπi≥0。 经济社会中仅有的一家银行根据不同的贷款者(大、小厂商)设计不同的贷款合同,以实现预期利润最大化的经营目标。银行的预期利润为: Eπb=Max{I1r1+I2r2-I1-I2-Ce} (5) 其中,Cb代表银行贷款的交易成本。银行向厂商放贷的条件是Eπb≥0。 首先考虑两厂商的决策。当两厂商生产的预期利润达最大时,式(3)、式(4)需满足最优解的一阶条件为: (6) 由(6)式的最优化条件可以得到银行向两厂商贷款的利率水平: (7) (8) 其次考虑银行对两家厂商的最优贷款分配决策。当银行进行贷款的预期利润达最大时,求解式(5)也就是解下面优化问题: (9) (10) 其中,Cb表示银行贷款的交易费用,Eπb代表银行预期利润,K表示居民在银行里的储蓄。λ(0<λ<1)表示储蓄—贷款的有效转化率,λK代表银行给厂商贷款的总额。当银行预期利润达最大时,式(9)满足的一阶条件为: (11) 根据(11)式可以得到两厂商的资本投入份额: (12) (13) 将式(12)、式(13)分别代入式(1)、式(2)的生产函数中,整理得到两厂商生产成功的劳动生产率: (14) (15) (16) 将代表厂商劳动生产率的(14)、(15)两式代入式(16),得到全社会总的预期劳动生产率: (17) 最后,结合式(10)和式(17)消去I2,整理得到全社会总的预期劳动生产率为①: (18) 我们将来重点分析,在模型所假设的经济中,金融发展结构、规模和效率对劳动生产率的影响情况。对式(18)进行比较静态分析,我们可以得到以下三个推论: 推论1:保持其他条件不变,一国(地区)的金融发展效率越高,也即储蓄—投资转化率(λ)越高,将有助于该国(地区)的劳动生产率提高。 推论2:保持其他条件不变,一国(地区)的金融发展规模越高,也即(λK+K)越高,将越有助于该国(地区)的劳动生产率提高。 证明:其他条件不变情况下,由式(18)有: 由此可知推论1成立。对于推论2的证明,通过变换(18)式得到: (19) 因此推论2成立。 下面我们证明推论3的结论。首先由本文中金融发展结构的含义可知: (20) 这样,根据式(18)和式(20)两式,当外界条件均保持不变时,我们有: 由临界条件有: 从而 所以推论3后半部分也成立。证毕。 我们可以将以上推论总结为:良好的金融发展规模、效率以及结构确实可以带动劳动生产率提高,这在一定程度上表明了金融发展与劳动生产率间存在正向的理论关系。然而,我国金融业起步较晚,发展还不够完善,基于此,上述的推论能否在我国得到实证证明呢?这有待于下文对我国金融发展与劳动生产率增长进行严格的实证检验。 经济增长基本理论中,劳动、资本和技术进步被认为是经济增长最重要的源泉,即Y=A×f(L,K),A表示技术进步,L表示劳动力,K表示资本。我们在这里采用大多数研究者的研究方法,将金融发展水平当作一种“投入要素”引入到总生产函数的分析框架中去(Greenwood和Jovanvic,1990;Odedokun,1996;温涛等,2005)。在此基础上,我们在Mankiw等(1992)含人力资本积累的生产函数中加入“金融发展要素”,给出反应金融发展与产出关系的生产函数: Y(t)=K(t)αH(t)βF(t)γ(A(t)L(t))1-α-β-γ (21) 其中Y(t)代表t年总产出,K(t)表示t年总的资本投入,H(t)表示t年人力资本积累水平,L(t)代表t年劳动力投入,A(t)表示t年的技术水平,F(t)代表t年金融发展水平,0<α,β,γ,1-α-β-γ<1。 假设总产出的sk部分用于物质资本投资,sh部分用于人力资本投资。并记k=K/AL,代表单位有效劳动物质资本存量,y=Y/AL,表示单位有效劳动产出水平,h=H/AL,表示单位有效劳动人力资本水平,f=F/AL,代表单位有效劳动金融发展水平。则物质资本和人力资本的变化率满足: (22) (23) (24) 现将式(1)生产函数两边同除以L(t)得到: (25) 将(24)中两式代入式(25)并取对数整理得到: (26) f(t)=fdsλ1*fdgλ2*fdeλ3 (27) 式(27)中参数λ1,λ2,λ3均为大于零的常数,fds,fdg,fde,分别表示金融发展结构、金融发展规模和金融发展效率。这样我们将(27)代入(26)中整理得到本文最终的基本计量模型: (28) 式(28)中,I表示物质资本投资,H表示人力资本积累,α代表截距项,μ表示随机扰动项,且假设服从正态分布形式,即μ~N(μ,σ2),下标的i,t分别表示省份和年份,其他字母含义同前。β5,β6,β7是本文核心估计系数。 本文所涉及的数据主要来源于《中国统计年鉴》(1994—2014年历年)、《中国金融年鉴》(1994—2014年历年)、《新中国六十年统计资料汇编》(中国统计出版社2010年版)、《新中国60年》(中国统计出版社)、《中国人口和就业统计年鉴》(1994—2014年历年)、《中国劳动统计年鉴》(1994—2014年历年)。同时,为保证数据口径的相对一致性,本文排除了西藏,并将重庆与四川合并,数据跨度为21年(1994—2014年)。为消除价格因素影响,本文以1994年为基期,对国民收入进行价格平减处理。现将本文主要变量说明如下: 劳动生产率采用单位劳动力的产出水平来代理劳动生产率,即劳动生产率(plrate)=国内生产总值/全社会从业人员数。 金融发展通过三个分项指标来衡量,具体采用以下三类指标:②①金融发展结构(fds)指标以金融机构中长期贷款额占全部贷款额比值衡量。与短期融资相比,中长期融资能更好的抵御资本流动性风险,有助于实体经济合理分配资本、规避生产风险、实现规模经济效益。因此,fds值越高,反应金融结构深化程度越高。②金融发展规模(fdg)指标采用全部银行业金融机构存贷款额与地区GDP比重代理,该指标值的大小反映了金融机构的动员储蓄能力对经济总量的影响程度,能较好的反应一国金融机构的发展规模。③金融发展效率(fde)指标选用投资与储蓄比率比值度量。一般而言,投资储蓄比值越高,说明金融机构对于融资和储蓄的转化效率越高。 人力资本积累参照姚先国等(2008)等学者的做法,用地区就业人员平均受教育年限作为人力资本积累的代理变量,受教育程度分未上过学、小学、初中、高中、大学专科和本科、研究生,分别按0、6、9、12、16、19年折算,根据地区就业人员受教育程度百分比乘以相应的受教育年限,最后加总得到该地区劳动力平均受教育年限,即人力资本积累(human)。 在经济增长理论中,技术进步对一国经济增长有重要作用,这已然在经济学界达成共识。基于此,本文将利用我国各省份专利数(Patent)代理地区技术发展水平,用各地区每万人的专利申请授权数来计算。对于物质资本的衡量,已有相当丰富的文献,本文对物质资本存量的衡量参照Mankiw等(1992)的方法,用全社会固定资产投资额与地区国民收入比值(irate)来度量。由于我国统计年鉴中缺少劳动力增长率的直接统计数据,鉴于此,本文采用人口出生率来代理劳动力增长率(lrate)。 本节我们对上一节的基本回归模型(28)进行估计。对于面板数据的实证分析,首先需要处理固定效应模型和随机效应模型的选择问题。本文对固定效应回归模型及其对应的随机效应模型都做了Hausman检验,检验结果一致接受固定效应模型。然而,考虑到模型中可能存在内生性问题(尤其是代表金融发展的变量可能有内生性问题),为此,我们主要对模型中核心解释变量(Lnfdg、Lnfde、Lnfds)进行了稳健的内生性检验③,内生性检验结果的P值报告在表2中。 表1主要变量的统计性质万元/人、年、% 变量全国东部样本数均值标准差最小值最大值样本数均值标准差最小值最大值plrate6092 381 960 2912 912313 502 320 6812 91fdg6093 362 030 9817 542313 902 791 1617 54fde6090 960 300 122 472311 140 310 122 47fds6090 410 180 080 822310 380 190 080 82human6098 471 404 5713 632319 211 465 7513 63patent6092 274 690 0736 802314 656 850 0936 80irate6090 470 190 151 142310 440 140 260 92lrate6090 130 080 041 722310 110 030 040 21gov6090 150 070 050 402310 120 480 050 32fdi6090 200 320 001 642310 470 390 031 64变量中部西部样本数均值标准差最小值最大值样本数均值标准差最小值最大值plrate1681 741 120 475 472101 661 410 298 38fdg1682 730 951 266 452103 271 420 988 00fde1681 010 160 691 592100 730 190 211 09fds1680 370 160 130 682100 470 170 170 79human1688 500 886 0210 302107 641 214 5710 43patent1680 991 310 098 102100 660 890 075 70irate1680 470 210 241 112100 510 210 151 1lrate1680 120 030 050 192100 160 120 091 7gov1680 140 050 630 242100 200 080 080 40fdi1680 040 040 010 162100 020 020 000 13 注:plrate单位为:万元/人;human单位为:年;patent单位为:万件;lrate单位为:%。下同。 从表2中可以看出,金融发展规模(Lnfdg)和金融发展效率(Lnfde)的P值均大于0.05,故可认为Lnfdg和Lnfde的内生性问题不大。但金融发结构(Lnfds)对应的P值在不同层面上均小于0.05,因此我们认为Lnfds为本文的内生解释变量。 鉴于此,我们将采用面板工具变量法对模型(28)进行估计④,用Lnfdg、Lnfde和Lnfds的滞后一期作为Lnfds的工具变量。另外,我们用Sargan检验值来判断模型是否存在过度识别约束,以此来检验工具变量的有效性。 表2内生性检验的P值 被检验变量全国东部中部西部Lnfdg0 2710 9210 3250 217Lnfde0 8040 8060 1120 376Lnfds0 0000 0260 0470 004 估计的结果在表3中报告。为了便于比较,本文分全国及东、中、西部地区不同层面进行,表中同时还报告了固定效应的估计结果(FE)。 表3 基本模型(28)的回归结果 注:括号里的数字为稳健标准误;“*”、“**”、“***”分别表示在10%、5%、1%的显著性水平上显著;GMM回归结果无常数项。下表同。 从表3中的估计结果可以初步判断,调整的可决系数(R2)和F值均符合预期,但固定效应模型估计(FE)与面板工具变量估计(2SLS和GMM)在结果上存在较大差异,这也从侧面证实了本文模型存在内生性问题。另外,表中Sargan检验值也没有在5%的显著性水平上拒绝本文所选取的工具变量为合适的工具变量的原假设,说明我们使用工具变量进行估计是合理的。然而,在上表的工具变量估计中,2SLS和GMM的估计结果并无本质区别,考虑到本文中GMM估计更有效率,我们在接下来的行文中(包括稳健性检验)将主要讨论GMM的估计结果。 就面板工具变量估计(GMM)的结果来看,模型系数的估计基本合理。首先,在核心解释变量的估计上,金融发展结构(lnfds)的回归系数大小和显著性均最强,全国和各地区层面上均在1%水平上显著为正,这一结果表明,在控制其他因素不变的情况下,金融发展结构对劳动生产率有显著的促进作用。整体来看,lnfds的估计系数达到0.353,意味着我国金融发展结构每增长1%,劳动生产率将提升0.353%。这一结果有力地揭示了,20世纪90年代以来,我国金融体系的中长期贷款和劳动生产率增长的关联效应稳健存在。 然而,金融发展规模(Lnfdg)和金融发展效率(Lnfde)的估计结果似乎同我们的预期不符。其中,Lnfdg的估计系数在全国及东中部地区并没有达到预期的显著性水平,系数大小也偏低,但符号仍符合经济意义。然而,令我们颇感意外的是,Lnfdg的估计系数在西部地区竟出现了显著地负值!这似乎有悖于经济现实。但若作进一步深入分析,这一结果又不难得到解释。首先,我国金融业起步较晚,整体的金融发展水平还不高,金融中介的储蓄贷款等功能还不够完善,这就导致我国金融发展规模对劳动生产率的整体促进作用还不那么明显。其次,改革开放以来,政府的许多优惠性政策以及东部地区自身的地域条件,都相对优于中西部地区(尤其是西部地区),这就直接致使地区金融资源的初始禀赋水平从一开始就出现差异。毋庸置疑,随着金融资本的不断积累,东、中、西部地区金融机构的存贷款额占比差距被进一步拉大。最后,西部地区因存贷款规模严重不足而拉低了劳动生产率增长。 就Lnfde的回归系数来看,只有东部地区的系数在5%的水平上显著为正,系数也达到了0.048,而在全国及中西部地区却出现轻微地负号。这一结果可作如下解释。首先,对于我国金融行业,尤其是我国国有银行来说,几乎是由中央政府统一配置。然而,这种配置并非按效率原则进行,通常缺乏大众的、分散的市场决策,容易造成金融资本扎推,降低金融资本的利用率,不利于金融机构储蓄贷款功能作用的发挥,阻碍了储蓄向贷款有效转化,降低了企业生产效率。与此同时,地方政府为了追求“政绩”而展开的“金融竞争”⑤也在一定程度上削弱金融资本在企业间的利用效率。以上种种结果表明了我国金融发展效率还不够高,并且存在显著地地区差异。 其他控制变量的估计系数基本符合预期,除劳动力增长率(lnlrate)在东中部地区不显著外(东部轻微为正,中部轻微为负),均在5%以上的显著性水平上显著,这与Mankiw.et.(1992)估计结果基本相似,这里不再一一阐述。另外,值得注意的是,代表劳动力人力资本(lnhuman)的弹性系数竟然呈现出西中东递减现象,这一结果的可能解释是,我国劳动人员受教育程度主要还是集中在初高中基础水平,高质量受教育人才还相对不足,导致东部地区许多高新技术产业与就业存在严重的结构不匹配问题。然而,与之相反的是,中西部地区许多企业对劳动者受教育程度的门槛要求相对要低,就业者受教育程度能更好的发挥促进作用。但就整体来看,lnhuman的估计系数达到了0.909。这一结果充分表明就业者的受教育程度对劳动生产率的提高有着重要促进作用,这与多数学者的观点一致(Mankiw等,1992;姚先国、张海峰,2008)。 综合来看,我国金融发展对劳动生产率确实有一定的促进作用(主要是金融发展结构),但实证结果与上一节的理论分析结论还存在较大差距。另外,回归结果还表明,金融发展似乎还在一定程度上扩大了地区差距,这与张军、金煜(2005)、温涛等(2005)、叶志强等(2011)的结论相似。 为了得到有效而稳健的回归结果,本节我们将继续采用上一节面板工具变量模型估计方法,对模型作适当的稳健性分析。分别从添加新变量、设置时间虚拟变量及不同估计方程三个方面对上节的回归结果进行稳健性分析。 地方性特征及对外开放程度在一定程度上与金融发展密切相关,良好的投资环境、开放的竞争市场通常可以带动地区金融发展。为了控制各省地方性特征及对外开放程度对结果稳定性的影响,我们在原模型中分别添加政府支出水平(gov)和外商直接投资水平(fdi)进行回归比较,观察回归结果是否存在明显变化。回归结果在下表4中报告。 比较表4中三个模型的回归结果可以发现,lngov、lnfdi进入回归方程后,各样本区间的回归系数的显著性几乎没什么变化。变化较大的是在加入lngov的模型2中,东部层面上出现了lnfde和lnhuman的回归系数的显著性水平下降,lnlrate的回归系数的显著性水平上升(回归系数右上角正负号表示)。从回归系数的相对大小来看,加入新变量后,多数回归系数均有所变化,但变化的幅度微小。另外,Sargan检验的P值及可决系数等都符合预期。总体来看,加入新变量后的模型与原模型在回归结果上没有本质区别,两者得到的结论具有一致性,这就在一定程度上说明我们的结果具有一定稳定性。 表4基本模型中添加新变量的回归结果比较 解释变量基本模型(GMM)模型1(GMM)模型2(GMM)全国东部中部西部全国东部中部西部全国东部中部西部lnfds0 353∗∗∗(0 03)0 340∗∗∗(0 03)0 455∗∗∗(0 07)0 350∗∗∗(0 07)0 347∗∗∗(0 03)0 308∗∗∗(0 03)0 523∗∗∗(0 09)0 350∗∗∗(0 08)0 331∗∗∗(0 03)0 320∗∗∗(0 04)0 454∗∗∗(0 07)0 298∗∗∗(0 07)lnfdg0 023(0 05)0 08(0 07)0 015(0 11)-0 392∗∗∗(0 11)0 009(0 06)0 001(0 07)0 102(0 12)-0 384∗∗∗(0 12)0 013(0 05)0 055(0 07)0 003(0 11)-0 303∗∗∗(0 11)lnfde-0 003(0 03)0 048∗∗(0 02)-0 023(0 08)-0 01(0 07)-0 003(0 03)0 056∗-(0 03)-0 066(0 09)-0 012(0 07)-0 007(0 03)0 050∗∗(0 02)-0 042(0 09)-0 015(0 07)lnhuman0 909∗∗∗(0 12)0 523∗∗(0 22)0 864∗∗∗(0 26)1 051∗∗∗(0 14)0 885∗∗∗(0 12)0 315-(0 21)0 863∗∗∗(0 26)1 073∗∗∗(0 15)0 921∗∗∗(0 11)0 553∗∗(0 22)0 835∗∗∗(0 27)1 014∗∗∗(0 15)lnpatent0 193∗∗∗(0 02)0 219∗∗∗(0 02)0 171∗∗∗(0 03)0 265∗∗∗(0 03)0 190∗∗∗(0 02)0 214∗∗∗(0 02)0 185∗∗∗(0 03)0 271∗∗∗(0 04)0 192∗∗∗(0 02)0 223∗∗∗(0 02)0 175∗∗∗(0 03)0 241∗∗∗(0 03)lnlrate-0 133∗∗(0 05)0 13(0 08)-0 053(0 12)-0 198∗∗∗(0 03)-0 127∗∗(0 06)0 141∗+(0 08)-0 079(0 12)-0 204∗∗∗(0 03)-0 150∗∗∗(0 05)0 11(0 08)-0 059(0 12)-0 207∗∗∗(0 03)lnirate0 314∗∗∗(0 03)0 325∗∗∗(0 03)0 262∗∗∗(0 06)0 453∗∗∗(0 10)0 304∗∗∗(0 04)0 285∗∗∗(0 04)0 269∗∗∗(0 06)0 454∗∗∗(0 10)0 311∗∗∗(0 03)0 326∗∗∗(0 04)0 248∗∗∗(0 06)0 475∗∗∗(0 10)lngov0 052(0 06)0 284∗∗∗(0 07)-0 238(0 15)-0 037(0 10)lnfdi0 041∗∗∗(0 01)0 03(0 02)0 014(0 02)0 063∗∗∗(0 02)Sargan检验P值0 520 180 110 250 480 060 190 190 470 230 100 19F值1141 36737 62521 36426 431042 09685 45449 85378 221065 75690 20540 92404 86样本数551209152190551209152190551209152190调整的R20 9490 9630 9610 940 9490 9660 960 940 9510 9630 9610 944 注:①基本模型指模型(28)的面板模型。模型1是在基本模型中加入lngov得到;模型2是在基本模型中加入lnfdi得到。②表中回归结果均由一般动态矩估计(GMM)估计得到;数字右上角的“-”和“+”分别表示相对基本模型的回归系数而言,显著性的下降和上升。下表同。 考虑到本文样本的时间跨度(1994—2014)内发生过两次巨大的金融风暴,1997年的亚洲金融危机,2008年美国发生的金融风暴,都在一定程度上影响了我国金融发展。基于此,我们在基本模型的基础上,分别设置两组不同的时间虚拟变量进行回归比较,以验证基本模型设定的合理性。回归结果报告在下表5中。 表5 基本模型中添加时间虚拟变量的回归结果比较 续表 变量基本模型模型3模型4全国东部中部西部全国东部中部西部全国东部中部西部lnhuman0 909∗∗∗(0 12)0 523∗∗(0 22)0 864∗∗∗(0 26)1 051∗∗∗(0 14)0 909∗∗∗(0 12)0 486∗∗(0 22)0 782∗∗∗(0 25)1 087∗∗∗(0 14)0 937∗∗∗(0 11)0 573∗∗∗(0 22)0 890∗∗∗(0 25)1 060∗∗∗(0 14)lnpatent0 193∗∗∗(0 02)0 219∗∗∗(0 02)0 171∗∗∗(0 03)0 265∗∗∗(0 03)0 198∗∗∗(0 02)0 223∗∗∗(0 02)0 180∗∗∗(0 03)0 276∗∗∗(0 03)0 192∗∗∗(0 02)0 216∗∗∗(0 02)0 171∗∗∗(0 03)0 255∗∗∗(0 03)lnlrate-0 133∗∗(0 05)0 13(0 08)-0 053(0 12)-0 198∗∗∗(0 03)-0 141∗∗∗(0 05)0 126(0 08)-0 077(0 11)-0 198∗∗∗(0 03)-0 135∗∗∗(0 05)0 114(0 08)-0 057(0 12)-0 196∗∗∗(0 03)lnirate0 314∗∗∗(0 03)0 325∗∗∗(0 03)0 262∗∗∗(0 06)0 453∗∗∗(0 10)0 312∗∗∗(0 03)0 325∗∗∗(0 04)0 255∗∗∗(0 06)0 450∗∗∗(0 10)0 311∗∗∗(0 03)0 323∗∗∗(0 04)0 251∗∗∗(0 06)0 464∗∗∗(0 10)Sargan检验P值0 520 180 110 250 400 140 340 250 490 150 090 27F值1141 36737 62521 36426 431013 74653 90525 47382 921041 10678 96470 00407 50样本数551209152190551209152190551209152190调整的R20 9490 9630 9610 9400 9500 9630 9630 9400 9510 9640 9620 943 注:基本模型指模型(28)的面板模型;模型3是在基本模型中加入时间虚拟变量year_1997(1997年取1,其余年份为0)得到;模型4是在基本模型中加入时间虚拟变量year_2008(2008年取1,其余年份为0)得到。 根据表5,加入时间虚拟变量后,各模型的参数估计值均保持正常符号,同基本模型相比,系数的正负号、显著性和大小关系基本不变。唯一发生变化的是全国劳动力增长率的参数估计变得更加显著。另外,相关的统计检验值也是合理的。以上结果从另一个侧面说明,本文基本模型的设定是合理的,实证结果具有一定可靠性。 表6 不同估计模型的估计结果比较 注:基本模型指方程(28)的面板模型。模型5是由基本模型剔除人力资本积累(Lnhuman)得到。 Mankiw等(1992)利用索洛增长模型和含人力资本积累的扩展的索洛模型进行跨国实证分析。基于此,本文将在基本模型中去掉人力资本积累这一变量,其他解释变量保留,重新估计基本模型,看结果是否出现明显变化,以说明本文的回归结果是否稳健。回归结果报告在下表6中。 纵向比较表6中基本模型与模型5,我们发现,去掉人力资本积累后的回归系数都有所提高,这与我们的预期一致,表明人力资本积累对劳动生产率有重要影响,与Mankiw等(1992)的结果不谋而合,因此原模型中包含人力资本积累这一变量是合理的。另外,与原模型相比,参数的显著性水平保持不变,各统计量的检验值均在合理范围。因此,我们有理由相信,基本模型的设定和估计方法是合理的。 基于上述三个方面的比较分析,我们认为,本文的模型设定是合理的、实证结果是稳健可靠的。 本文首先根据数理模型分析,得出了金融发展结构、规模和效率与劳动生产率之间关系的理论结论。然后,在Mankiw等(1992)含人力资本积累的生产函数模型中加入代表金融发展水平的变量,构建了金融发展结构、规模、效率与劳动生产率增长的实证模型。我们的实证结果清楚地显示:①1994—2014年间中国金融发展,主要依靠金融发展结构的深化来对劳动生产率的提高起作用,金融发展规模和效率的提高对劳动生产率的促进作用并没有像理论分析那样可靠。②分地区视角来看,金融发展结构与效率的提高是促进东部地区劳动生产率提高的重要变量;而在中西部地区,只有金融发展结构深化成为促进劳动生产率的重要因素;金融发展规模和效率在中西部地区的作用并不显著,甚至,金融发展规模对西部地区劳动生产率和金融发展效率对中部地区劳动生产率还起到了抑制作用。 本文结果所反应的事实是,我国金融发展对劳动生产率的促进作用并没有很好地验证本文的理论分析结论,但这并不意味着我们否认合理的金融发展结构、规模和效率促进劳动生产率提高,也不能否认我国金融发展对经济增长的正向作用适用于劳动生产率提高的理论有效性。我们更愿意相信的是,为了使金融发展在各地区(尤其是中西部地区)有效的运作起来,地方政府对金融资源的合理配置和中央政府的适当扶持是绝对必要的。 在中国,劳动生产率的提高作为经济增长的重要标志,无论是在理论上还是逻辑上,都理应成为金融发展的重要目标。为实现这一目标,进一步深化我国金融体制改革,促进我国金融在结构、规模、效率的合理发展将至关重要。下面我们就本文实证结果,并结合我国实际情况提出以下几点政策建议: 首先,我国金融发展主要依靠中长期贷款来实现地区劳动生产率增长。然而,金融机构在将中长期贷款分配给不同企业时是十分不均衡的,像国有等大型企业通常更容易获得较多的银行信贷,而像私营等非国有的中小企业在获得银行信贷方面却困难重重(李志赟,2002)。因此,合理分配中长期贷款,加大对非国有企业的贷款投资力度,加强地区中长期贷款,优化地区金融发展结构,完善金融结构服务于劳动生产率的制度安排就显得尤为重要。 其次,对于我国现行金融中介的储蓄贷款在地区间存在不均衡的配置现象,我们的政策建议是,改进我国现行金融中介的储蓄贷款功能,优化储蓄贷款路径,拓宽企业的融资渠道,加强东、中、西部地区资金交流,促进剩余资金由东部地区向中西部地区有效转移,整体提高我国金融发展规模水平。 最后,为了提升我国金融中介由储蓄向贷款转化的效率,改善金融组织体系,加强金融机构的有效竞争,纠正地方政府只追求政绩的行为,推动金融供给侧改革,调节金融发展中的政府与市场关系,促进储蓄向贷款有效转化,提高地区资本利用率,规范中西部地区金融机构储蓄贷款的同时,加大对中西部地区投资力度等措施也是十分关键的。 唯有这样,中国金融才能更好地服务于实体企业,整体提高金融发展对劳动生产率的贡献,促进地区金融与经济持续健康增长,以逐渐缩小地区差距、实现各地区协调发展。 注释: ①由式(10)和式(17)两式易知,I1、I2具有等价地位,任意消去一个对结果没本质影响,为了更好的讨论下文的推论3,此处我们选择消去I2。 ②本文金融发展指标的选取主要参考了沈坤荣、孙文杰(2004);包群、阳佳余(2008);孙少勤、邱斌(2014)等。 ③由于传统的Hausman检验在存在异方差的情形下是不成立的,鉴于模型中还存在异方差(组间异方差检验的P值为0.000,强烈拒绝无异方差的原假设),因此,我们在这对模型进行稳健的内生性检验处理。 ④面板工具变量法思路通常分为两步,首先对模型进行相应变换解决遗漏变量问题,其次对变换后的模型进行二阶段最小二乘法(2SLS)估计。然而,对于固定效应模型,当工具变量个数大于内生解释变量个数时,一般动态矩估计法(GMM)相对于2SLS估计更有效率。考虑到本文有三个工具变量,内生解释变量只有一个,我们在接下来的实证中将主要探讨GMM估计的结果。 ⑤参见周立、胡鞍钢(2002)。 [1]陈晓,张宇麟.信贷约束、政府消费与中国实际经济周期[J].经济研究,2010(12). [2]包群,阳佳余.金融发展影响了中国工业制成品出口的比较优势吗[J].世界经济,2008(3). [3]高帆,石磊.中国各省份劳动生产率增长的收敛性1978—2006[J].管理世界,2009(1). [4]李连发,辛晓岱.银行信贷、经济周期与货币政策调控:1984—2011[J].经济研究,2012(3). [5]李志赟.银行结构与中小企业融资[J].经济研究,2002(6). [6]倪克勤,赵颖岚,徐凤.劳动生产率对我国贸易收支的传导效应研究[J].经济研究,2011(10). [7]沈坤荣,孙文杰.投资效率、资本形成与宏观经济波动——基于金融发展视角的实证研究[J].中国社会科学,2004(6). [8]石盛林.县域金融对经济增长的影响机理——基于DEA方法的前沿分析[J].财贸经济,2011(4). [9]孙少勤,邱斌.金融发展与我国出口结构优化研究——基于区域差异视角的分析[J].南开经济研究2014(4). [10]陶洪,戴昌钧.中国工业劳动生产率增长率的省域比较——基于DEA的经验分析[J].数量经济技术经济研究,2007(10). [11]王绍光,胡鞍钢.中国:不平衡发展的政治经济学(中文版)[J].北京:中国计划出版社,1999. [12]温涛,冉光和,熊德平.中国金融发展与农民收入增长[J].经济研究,2005(9). [13]许垚.中国区域劳动生产率官往趋同码?——一个基于产业劳动生产率的实证研究[J].南开经济研究,2005(1). [14]姚先国,张海峰.教育、人力资本与地区经济差异[J].经济研究,2008(5). [15]叶志强,陈习定,张顺明.金融发展能减少城乡收入差距吗?——来自中国的证据[J].金融研究,2011(2). [16]张杰.中国的货币化进程、金融控制及改革困境[J].经济研究,1997(8). [17]张金昌.中国的劳动生产率:是高还是低?——兼论劳动生产率的计算方法[J].中国工业经济,2002(4). [18]张军,金煜.中国的金融深化和生产率关系的再检测:1987—2001[J].经济研究,2005(11). [19]周立,胡鞍钢.中国金融发展的地区差距状况分析:1978—1999年[J].清华大学学报(哲学社会科学版)2002(2). [20]周立,王子明.中国各地区金融发展与经济增长实证分析:1978—2000[J].金融研究,2002(10). [21]周丽丽,杨刚强,江洪.中国金融发展速度与经济增长可持续性——基于区域差异的视角[J].中国软科学,2014(2). [22]Baumol.W.J., Productivity Growth, Convergence, and Welfare: What the Long-Run Data Show. The American Economic Review,Vol.76, No.5, 1986:1072-1085. [23]Bencivenga.V.R.,& Smith.B.D., Financial Intermediation and Endogenous Growth. Review of Economic Studies, Vol.58, No.2,1991:195-209. [24]Bradford D. L.J., Productivity Growth, Convergence, and Welfare: Comment. The American Economic Review,Vol.78, No.5, 1988:1138-1154. [25]Diamond.D.W., Financial Intermediation and Delegated Monitoring. Review of Economic Studies,Vol.51, No.3, 1984:393-414. [26]Greenwood.J.,& Jovanovic.B., Financial Development,Growth,and the Distribution of Income. Journal of Political Economy,Vol.98, No.5, 1990:1076-1107. [27]Hansen.B.E., The New Econometrics of Structural Change: Dating Breaks in U.S. Labor Productivity. Journal of Economic Perspectives,Vol.15, No.4, 2001:117-128. [28]King.R.,& Levine.R.,Financial and Growth:Schumpeter Might be Right. The Quarterly Journal of Economics,Vol.108, No.3, 1993:717-737. [29]Koch.M.J.,& McGrath.R.G., Improving Labor Productivity: Human Resource Management Policies do Matter. Strategic Management Journal, Vol.17, No.5, 1996:335-350. [30]Levine.R, Financial Development and Economic Growth:Views and Agenda. Journal of Economic Literature, Vol.36, No.1, 1997:688-726. [31]Loayza.N.,&Ranciere.R.,Financial Development,Financial Fragility,and Growth. Journal of Money,Credit,and Banking,Vol.38, No.4, 2006:1051-1070. [32]Mankiw.N.G.,Romer.D. & Weil.D.N., A Contribution to the Empirics of Economic Growth. The Quarterly Journal of Economics,Vol.107, No.2, 1992:407-437. [33]Mayer.C., Financial Systems, Corporate Finance, and Economic Development. University of Chicago Press,1990. [34]McKinnon.R. I., Money and Capital in Economic Development. Washington: Brookings Institution,1973. [35]Merton.R.C.,& Bodie.Z., A Conceptual Framework for Analysing the Financial Environment In Crane. The Global Financial System,A Functional Perspective,Cambridge,Mass:Harvard Business School Press,1995. [36]Odedokun.M.O., Alternative Econometric Approaches for Analysing the Role of the Financial Sector in Economic Growth:Time-Series Evidence from LDCs. Journal of Development Economics,Vol.50, No.1, 1996:119-146. [37]Schündndeln.N.F.,& Izem.R., Explaining the low labor productivity in East Germany-Aspatial analysis Journal of Comparative Economics, Vol.40, No.1, 2012:1-21. [38]Shaw.S.E., Financial Deepening in Economic Development. NY: Oxford University Press,1973. [39]Stiglitz.J.E., Credit Markets and the Control of Capital. Money、Credit、and Banking,Vol.17, 1985(2): 133-150.

(二)模型求解

三、模型构建、指标选取与数据说明

(一)计量模型构建

(二)变量及数据说明

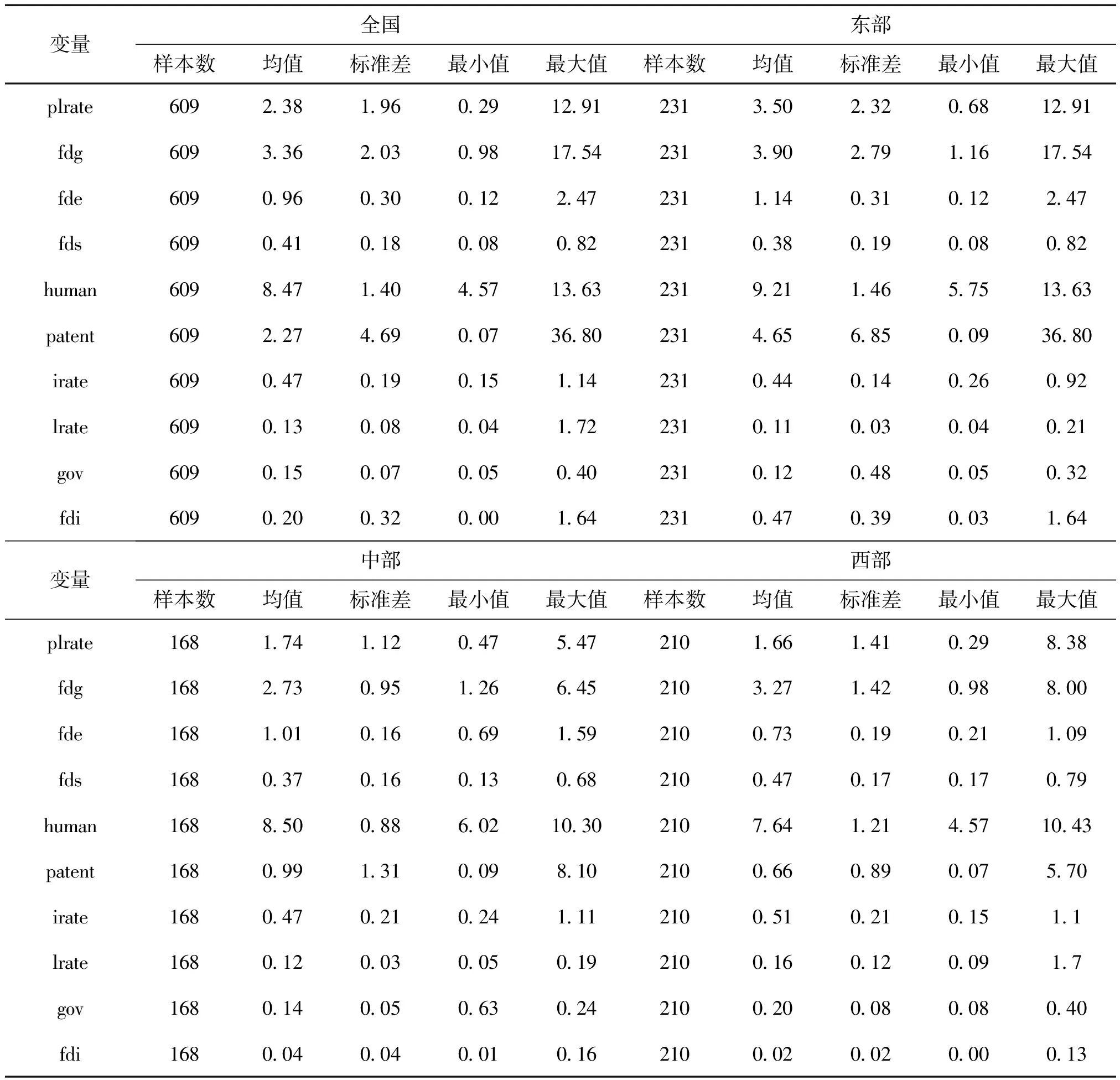

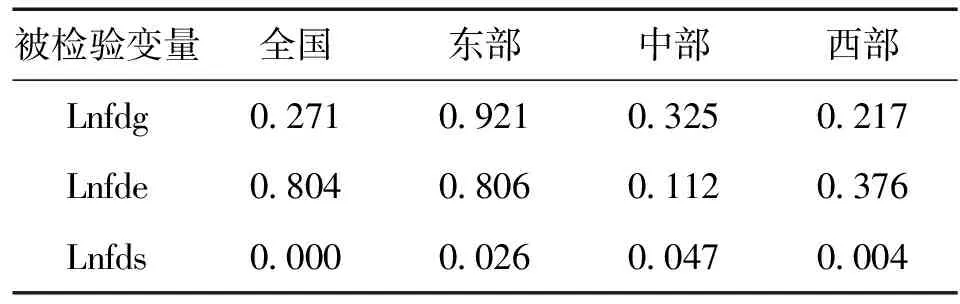

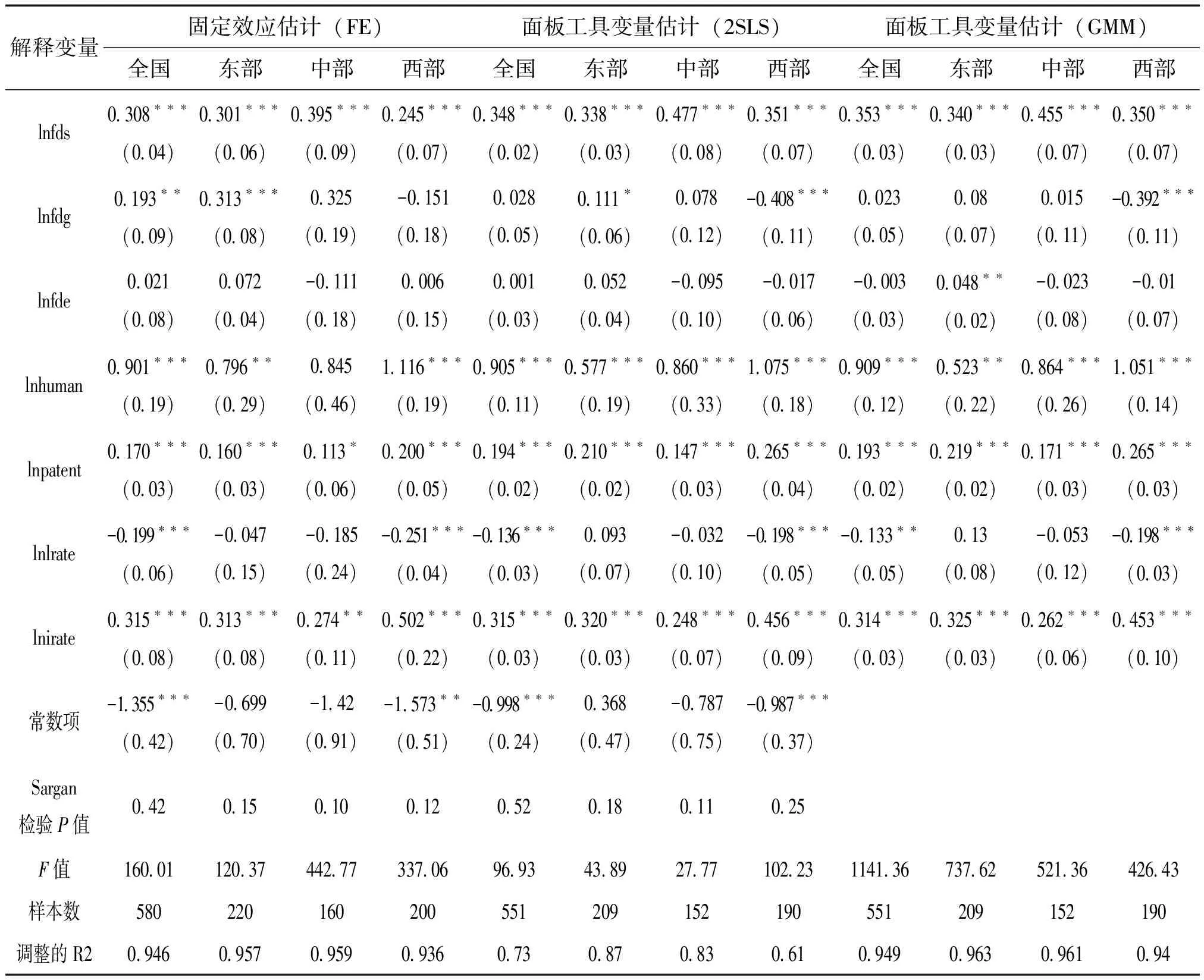

四、实证结果分析

五、稳定性探讨

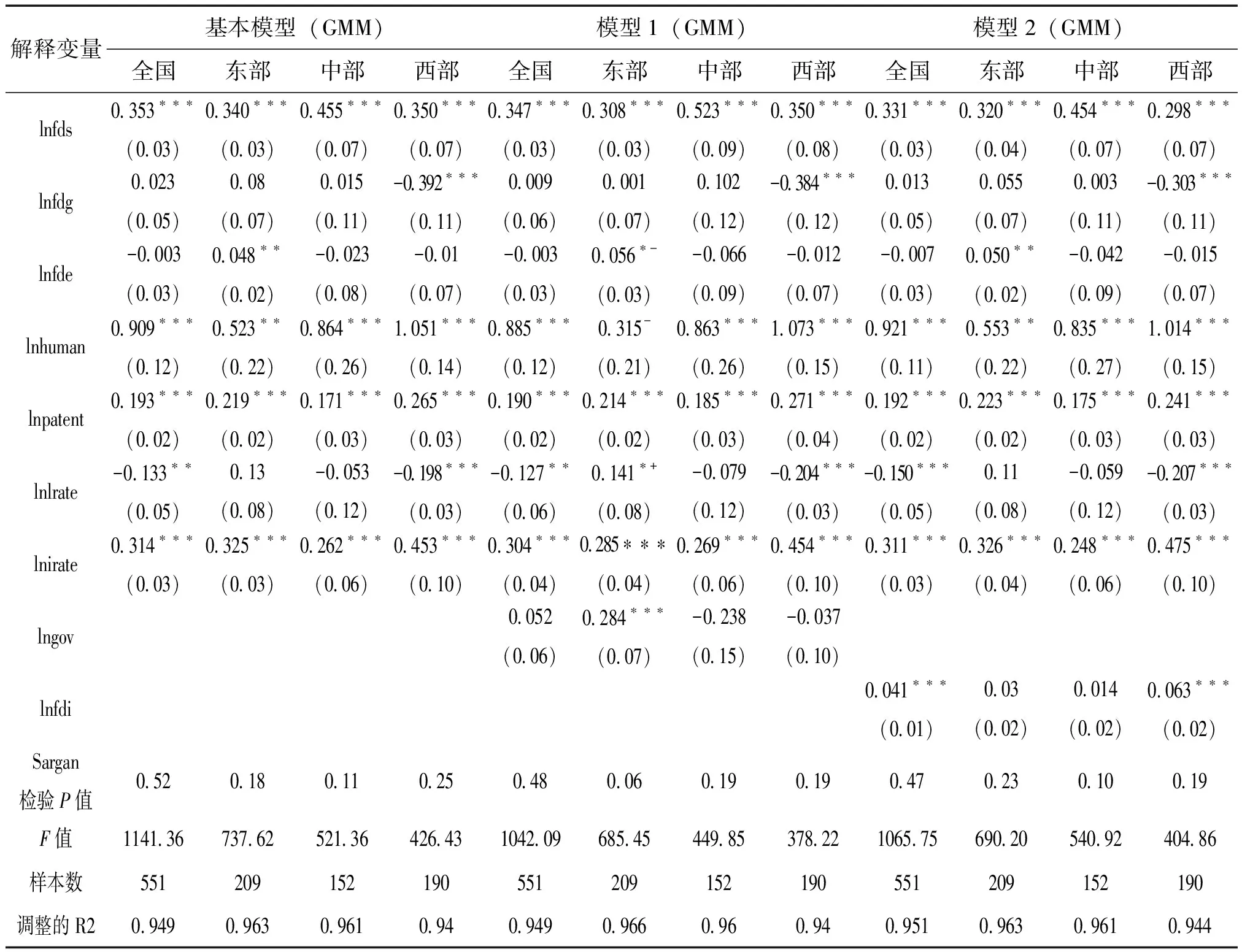

(一)添加新变量

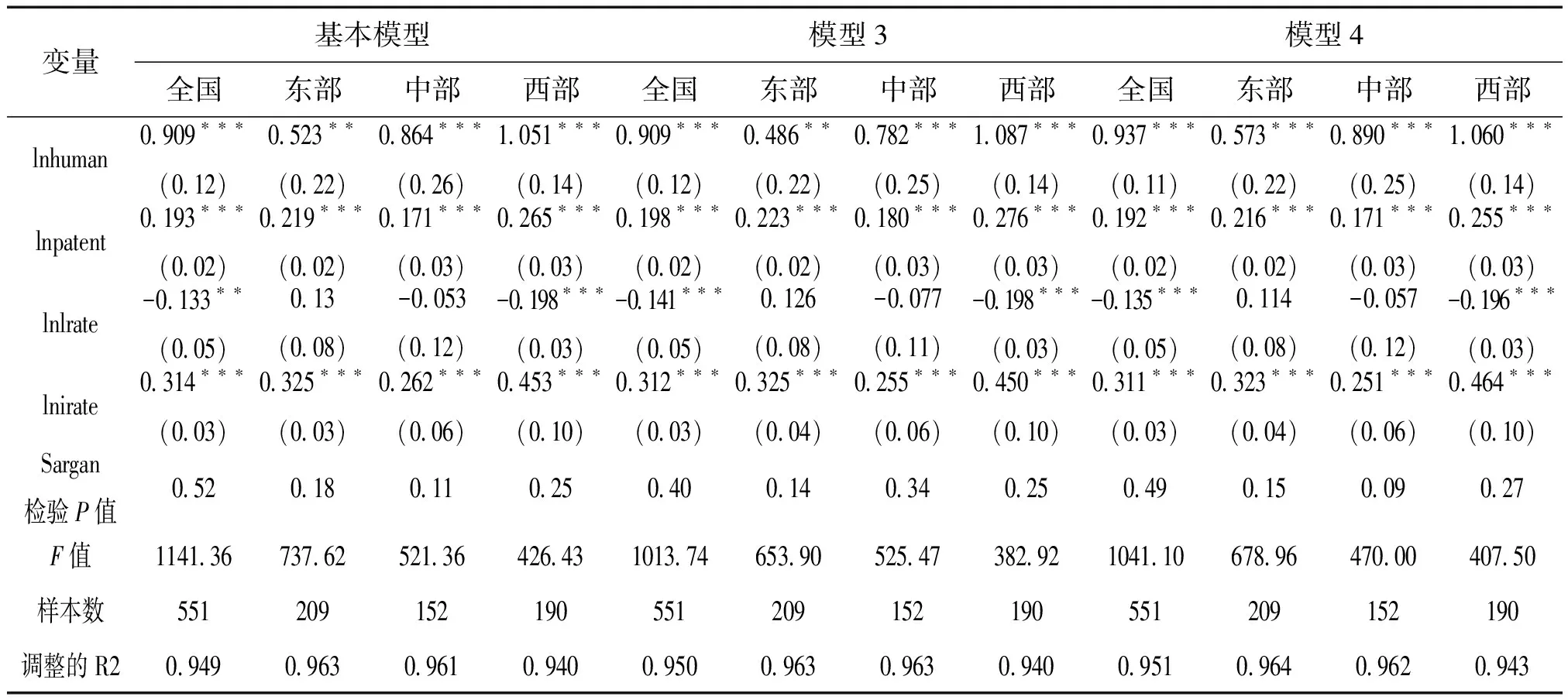

(二)设置时间虚拟变量

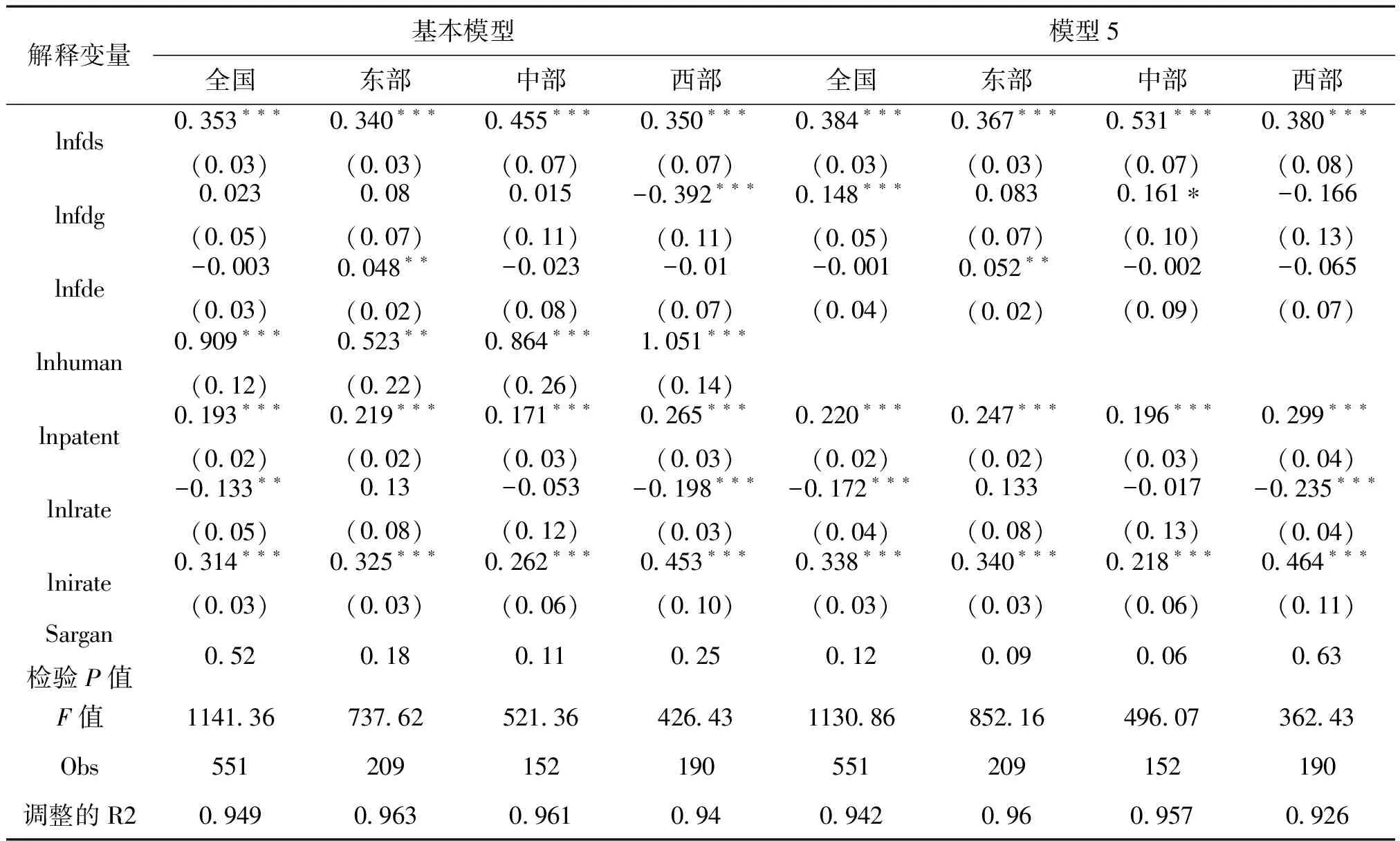

(三)不同估计方程的比较

六、结论及政策建议