电价调整对2018年光伏市场影响的探讨

北京先见能源咨询有限公司 ■ 王淑娟

本文针对国家发展和改革委员会下发的《关于2018年光伏发电项目价格政策的通知》(发改价格规[2017]2196号)(下文简称《通知》),对2018年光伏市场产生的影响进行探讨。

1 调整后不同项目电价的详细说明

对于不同类型的光伏项目,《通知》中分别给出了2018年执行的上网电价,归纳如表1所示。为简化说明,表中“2017年旧电价”是指0.65元/kWh、0.75元/kWh、0.85元/kWh和0.42元/kWh的补贴;“2018年新电价”是指0.55元/kWh、0.65元/kWh、0.75元/kWh和0.37元/kWh的补贴;下文相同。

表1 不同项目类型执行的电价

1.1 普通光伏电站:经历最后一个“6·30”

项目要获得2017年旧电价,需要同时满足以下3个条件:

1)进入2017年全国14.4 GW的规模指标;2)2018年1月1日前备案;3) 2018年6月30日前并网运行。

上述3个条件必须同时满足,做不到任何一个,都要执行2018年新电价。

因此,对于普通光伏电站项目,2018年还要抢“6·30”。然而,2018年是最后一个“6·30”,2019年再没有“6·30”。《通知》中明确提出:“自2019年起,纳入财政补贴年度规模管理的光伏发电项目全部按投运时间执行对应的标杆电价。”鉴于2018年国家的规模指标目前已经发放,因此,2019年全部项目的电价将以2018年12月31日为时间节点。

由于地面分布式光伏电站执行与普通光伏电站相同的备案政策,因此,执行相同的电价政策。

1.2 集中式光伏扶贫电站:未单列

特别要注意的是,《通知》未将集中式光伏扶贫电站单独列出,说明未给予这类项目单独的政策。据扶贫办的相关领导介绍,只有2016年扶贫办和国家能源局在“国能新能[2016]280号”文件中联合下发的2.98 GW集中式光伏扶贫电站能享受光伏扶贫的优惠政策,如补贴提前发放的政策。预计2017年之后的集中式光伏扶贫电站,补贴发放问题要依靠地方政府解决。

因此,集中式光伏扶贫电站执行的政策跟普通光伏电站相同。

1.3 分布式光伏项目:以2017年“12·31”为节点

《通知》在“附件:2018年全国光伏发电上网电价表”的备注中明确指出:“2018年1月1日以后投运的分布式光伏发电项目,按上表中补贴标准执行。”

因此,全部类型的分布式光伏项目,均以2017年12月31日并网为时间节点,无论何时备案,只要并网在此之后,则“自发自用、余量上网”型分布式光伏项目,一律执行0.37元/kWh的度电补贴;“全额上网”型分布式光伏项目一律执行“2018年新电价”。

1.4 村级光伏扶贫电站及户用分布式光伏扶贫项目:电价不调整

光伏扶贫是政治任务,因此此次电价未进行下调。

《通知》明确提出,村级光伏扶贫电站继续执行0.65元/kWh、0.75元/kWh、0.85元/kWh的标杆电价;户用分布式光伏扶贫项目继续执行0.42元/kWh的度电补贴。

需要特别注意的是,给村级电站加了个容量限制,即0.5 MW(500 kW)及以下。

2 调整电价对于项目收益的影响

光伏项目标杆电价调整后,如果项目投资不能降低到一定水平,项目收益肯定会下降。

2.1 当项目投资不变时,收益率下降情况

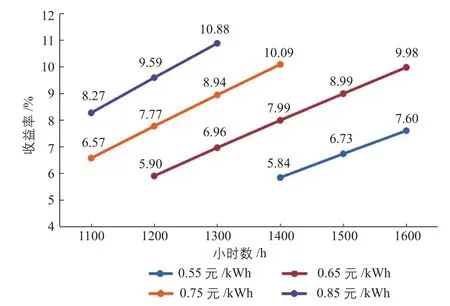

以6500元/kW造价为例,采用新标杆电价,即平均下调0.1元/kWh后,对3类资源区的光伏项目的收益率影响进行计算。计算前提如下:

1)Ⅰ类资源区:电价由0.65元/kWh调整到0.55元/kWh;虽然太阳能资源很好,但考虑到限电的影响,发电量无法达到预期水平。根据相关规定,对Ⅰ类资源区的保障小时数为1500 h,因此首年满发小时数采用1400 h、1500 h、1600 h来进行计算。

2)Ⅱ类资源区:电价由0.75元/kWh下调到0.65元/kWh;资源跨度比较大,选择最具代表性的、首年满发小时数以1200 h、1300 h、1400 h来进行计算。

3)Ⅲ类资源区:电价由0.85元/kWh下调到0.75元/kWh;资源较差,选择首年满发小时数以1100 h、1200 h、1300 h来进行计算。

在上述条件下,电价调整后,项目融资前全投资内部收益率(以下简称“收益率”)变化情况如图1所示。

图1 3类资源区电价下调后收益率变化

从图1可以看出:

1)根据项目的发电量情形不同,Ⅰ类资源区内项目收益率下降2.2%~2.4%;Ⅱ类资源区内项目收益率下降1.9%~2.1%;Ⅲ类资源区内项目收益率下降1.7%~2.0%。

2)电价调整前,3类资源区的收益率基本在8%以上;调整后若保持现有投资,则Ⅰ类、Ⅱ类资源区内收益率基本在6%~8%之间,低于行业基准收益率8%;Ⅲ类资源区内收益率在6.5%~9%之间,首年满发小时数低于1200 h的地区, 收益率低于行业基准收益率8%。

2.2 保证收益率不变时,投资需要下降的幅度

若以2018年新电价执行项目,要达到与之前项目收益相同,项目总投资必然要下降。那电价下调后,下降多大幅度才能保障项目收益相同呢?

采用8%的基准收益率为测算基础,对保证收益相同时不同资源区的投资下降水平进行了测算,如图2所示。

图2 3类资源区保证收益不变的投资下降幅度

从图2可以看出:

1)在不同的首年满发小时数下,当电价下调后,3类资源区的项目要保持8%的收益率,对项目可承受的最高总投资进行反算,则:Ⅰ类资源区的初始投资要下降1130~1280元/kW,Ⅱ类资源区的初始投资要下降970~1130元/kW,Ⅲ类资源区的初始投资要下降890~1050元/kW。

2)当项目投资下降到5500元/kW以内时,Ⅰ类资源区内首年满发小时数能达到1400 h以上的项目、Ⅱ类资源区内首年满发小时数能达到1200 h以上的项目均具备投资价值;当项目投资下降到5700元/kW以内时,Ⅲ类资源区内首年满发小时数能达到1100 h以上的项目均具备投资价值。

综上所述,不同资源区内,光伏项目在电价下调后要达到相同收益时,投资应该下调的幅度如表2所示。

表2 不同资源区达到相同收益时的投资下调幅度

由此可见,项目执行新电价时,要达到与旧电价相同的项目收益,在不同的资源水平下,总投资要下降890~1280元/kW,即平均降幅在1000元/kW左右。

目前,光伏系统成本中的钢材、电缆、混凝土等辅材价格都处于上涨态势,人力成本也处于上涨态势。因此,系统成本下降主要依靠两个方面:第一,成本中占比最大的组件成本的下降;第二,非技术成本的下降(土地、屋顶租金、送出、路条费等)。而非技术成本短时间内很难下降,如此,成本下降应该主要依靠组件成本的下降。

根据目前组件的成本构成,个人认为,电池片、组件环节的利润已经很低,未来组件成本的下降主要取决于利润较高的硅料环节和硅片环节,尤其是硅料价格的变化。

考虑到目前硅料、硅片企业的订单比较饱满,下游应用市场的供需关系传递到上游大概需要约2~3个月的时间,因此,预计硅料价格的变动需要在2~3个月以后。

目前,主流光伏组件的价格约为2750元/kW。考虑到“6·30”抢装因素,“6·30”前组件价格肯定没有1000元/kW的降幅,因此,以2018年新电价并网的项目收益肯定要下降。

3 调整电价对于2018年市场预期的影响

3.1 对于地面电站的影响(普通电站、集中式扶贫电站、地面分布式电站)

3.1.1 2017 年的项目抢“6·30”

2017年一共有14.4 GW的集中式光伏电站指标,其中,7.2 GW以上给了集中式扶贫项目。

由于在2016年的指标分配过程中,多省采取了“先建先得”的办法,造成大量已经建成的电站无指标。2016年底紧急增补了一批,但仍有大量开建、建成的无指标的项目。如河北省、山东省获得2017年指标的项目,大量是“6·30”前并网,或是已经开工、2017年底能并网的项目。

根据之前的分析,全国存在6 GW以上已建成但无指标的项目。因此,2017年14.4 GW的指标结转到2018年并网,即需要抢“6·30”的项目约为8 GW左右。

3.1.2 2018 年的项目抢“12·31”

由于2019年无“6·30”,因此进入2018年13.9 GW规模指标的项目会出现抢“12·31”的状况。然而,需要考虑以下4个因素:

1)很多省份2017年底的指标分配尚未完。2017年春节在2月中旬,“6·30”之前有多个重要事项,国家层面的“两会”、领跑者和超跑者项目招标、抢“6·30”并网,因此,大部分省份2018年的指标分配估计要到“6·30”后完成。

2)需考虑到项目拿到指标后,要有半年以上的时间开展土地、电网、环评等手续的办理,工程及设备招投标,项目建设及并网等工作。

3)采用新电价后,要在新电价基础上进行竞价,由于“6·30”前投资无法降到预期水平,项目无法达到各公司要求的8%基准收益率,会影响业务的投资积极性。

4) 2019年的电价调整幅度、设备价格走势在3个月前很难预测,且目前指标分配均采用“竞争性配置”的政策。因此,投资商不敢在电价、设备价格无预期的情况下贸然抢“12·31”。

因此,个人认为,2018年13.9 GW的项目在当年的并网量并不会很多,预计在2~3 GW。

综上所述,个人认为2018年并网的普通地面电站约为10 GW。

3.2 领跑者电价会创新低

2017年5.5 GW的领跑者项目预计有1 GW要在2018年并网。

根据能源局文件,2018年8 GW的领跑者项目中,明确只有5 GW在2018年并网,1.5 GW要在2019年并网,剩余1.5 GW还未进行城市分配,预计也要在2019年并网。

值得注意的是,2017年的领跑者中标电价比当时的标杆电价下降了15%~44%,各基地平均下降15%~36%(不含河北冬奥会走廊)。

2018年的领跑者基地中,各基地都提出了竞标电价至少要低于标杆电价的百分比,如表4所示。

因此,受0.55元/kWh、0.65元/kWh、0.75元/kWh的影响,预计2018年的领跑者投标中,电价会创新低,可能在格尔木、德令哈、达拉特旗出现0.4元/kWh的超低电价。

技术方面,两类降本增效的手段将在领跑者中受青睐:1)采用高效组件、双面组件,从而降低BOS成本;2)采用跟踪支架、可调支架,从而提高发电量。

表3 第二批领跑者项目中标电价概况

表4 第三批领跑者基地承诺竞标电价门槛

3.3 户用光伏项目

由于户用项目造价相对较高,在2017年旧电价下,不贷款时项目收益仅有8%~10%左右;在新电价下,户用项目收益会进一步变差。

目前,50%以上的户用项目以贷款模式开展,而贷款的综合成本能达到6%~7%,因此,户用项目的收益已逼近贷款成本。由于户用光伏电站对用户来说是作为投资品进行安装,收益的大幅降低,甚至接近贷款成本,会导致投资积极性大幅降低,因此,新电价对户用市场将是一个非常大的打击。

然而,由于目前很多大企业都参与到了户用光项目的投资和推广当中,户用市场非常火爆。因此,预期明年的安装量应该能达到80万套以上,总规模在6 GW左右。

3.4 工商业屋顶分布式光伏项目

对于工商业屋顶分布式光伏项目的电价调整,采取了不对称调整。

“全额上网”的调整幅度很大,对项目收益影响很大,前文已经介绍过;“自发自用、余量上网”的调整幅度低于预期,对项目收益的影响在0.6%~1%左右,而这一模式的收益本来就很好,降价后仍将保持非常高的收益水平。

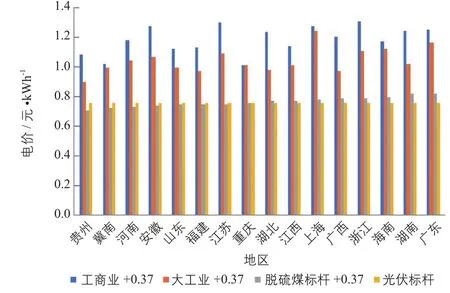

电价调整后,在全国范围内,“自发自用、余量上网”的综合电价远高于“全额上网”的情况。

3.4.1 Ⅰ类资源区

图3为Ⅰ类资源区工商业屋顶分布式光伏项目两种模式的电价比较。

图3 Ⅰ类资源区“自发自用、余量上网”电价与“全额上网”对比

由图3可知,Ⅰ类资源区内,“工商业电价+0.37”比光伏标杆电价0.55元/kWh高出0.34~0.47元/kWh;“大工业电价+0.37”比光伏标杆电价高出0.19~0.22元/kWh;“脱硫煤标杆电价+0.37”比光伏标杆电价高出0.07~0.14元/kWh。

可见,在Ⅰ类资源区内,采用“自发自用、余量上网”模式的电价会远高于采用“全额上网”模式的电价。

3.4.2 Ⅱ类资源区

图4为Ⅱ类资源区工商业屋顶分布式光伏项目两种模式的电价比较。由图4可知,Ⅱ类资源区内,“工商业电价+0.37”比光伏标杆电价0.65元/kWh高出0.43~0.49元/kWh;“大工业电价+0.37”比光伏标杆电价高出0.19~0.22元/kWh;“脱硫煤标杆电价+0.37”比光伏标杆电价高出0.02~0.12元/kWh。

图4 Ⅱ类资源区“自发自用、余量上网”电价与“全额上网”对比

可见,在Ⅱ类资源区内,采用“自发自用、余量上网”模式的电价同样会远高于采用“全额上网”模式的电价。

3.4.3 Ⅲ类资源区

图5为Ⅲ类资源区工商业屋顶分布式光伏项目两种模式的电价比较。

图5 Ⅲ类资源区“自发自用、余量上网”电价与“全额上网”对比

由图5可知,Ⅲ类资源区内,“工商业电价+0.37”比光伏标杆电价0.75元/kWh高出0.33~0.50元/kWh;“大工业电价+0.37”比光伏标杆电价高出0.14~0.41元/kWh;仅在贵州等7省区,“脱硫煤标杆电价+0.37”比光伏标杆电价略低,且在0.04元/kWh以内,但在其他9个地区,高出0~0.09元/kWh。

可见,在Ⅲ类资源区内,采用“自发自用、余量上网”模式的综合电价同样基本高于采用“全额上网”模式的电价。

3.4.4 综合分析

分布式光伏项目两种模式的优缺点为:

1)“全额上网”:全部与电网结算,风险低;但项目收益差。

2)“自发自用、余量上网”:结算风险受制于用户信誉,但项目收益远超“全额上网”。一是因为在全国范围内,出现“自发自用、余量上网”电价远高于“全额上网”(如图3~图5);另外《关于开展分布式发电市场化交易试点的通知》(发改能源[2017]1901号)的实施,也更有利于“自发自用、余量上网”模式,尤其是“由电网作为第三方帮助结算”的提法,若能实施将消除结算风险。

在2017年及以前,屋顶分布式光伏项目主要以“全额上网”的形式开展,未来“自发自用、余量上网”的比例将大幅上升。这一结论主要鉴于以下3个原因:

1)电价调整以2017年12月31日为时间节点,不会产生抢装;

2)由于“全额上网”分布式光伏项目收益变差,部分地区在调整后收益无法达到8%的投资标准,此类项目投资会受重大影响;

3)“自发自用、余量上网”收益高,但受制于业主的信誉水平,个人认为快速扩张相对困难。

因此,个人认为,2017年的工商业屋顶分布式光伏的规模很难实现翻番,预计在10~12 GW左右。

3.5 村级光伏扶贫电站及户用分布式光伏扶贫项目

此类项目电价不调整,但会从设备降价中受益。这类项目是此轮电价调整中受益最大的项目类型,然而,此类项目的总规模受到国家下发的规模指标影响。2017年12月29日,国家能源局下发了第一批4.186 GW的村级光伏扶贫,要求地方政府进行全投资。考虑到地方政府实际的投资能力,预计2018年村级扶贫建成在4 GW以内。

3.6 综合分析

1)对于地面电站的影响(普通电站、集中式扶贫电站、地面分布式电站):抢“6·30”的项目规模约在8 GW;抢“12·31”的项目规模在2~3 GW。此类项目总规模为10 GW左右。

2)领跑者项目:可能会出现0.4元/kWh以内的中标电价;高效组件、双面组件及跟踪式支架将被采用,实现LCOE的降低。

3)户用光伏项目:电价下调后收益变差仅略高于贷款成本,将打击目前以贷款为主的推广模式,影响户用光伏项目的爆发式增长。然而,由于目前很多大企业都参与到户用的投资和推广中,预期明年的安装量应该能达到80万套以上,总规模在6 GW左右。

4)工商业屋顶分布式光伏项目:不对称调整使“自发自用、余量上网”的分布式效益远高于“全额上网”,且受益于分布式电量交易试点的推广,目前以“全额上网”模式为主的分布式市场将被改变。

5)村级扶贫(含户用):此次调价的最大受益类型,但规模受国家颁布的指标限制,预计2018年建成4 GW以内。

表5为2018年市场预测。其中,累计地面电站为17~18 GW,分布式项目为21~23 GW;分布式光伏的装机总量超过地面电站。

表5 2018年国内装机市场预测

4 电价调整对企业的影响

4.1 对于补贴拖欠的担忧

根据国家能源局发布的数据,2017年1~11月,风电发电量为2717亿kWh ,光伏发电量为1069亿kWh,同时考虑600亿kWh以上的生物质发电,则2017年1~11月,风电需要补贴500亿元以上,光伏需要补贴530亿元以上,生物质需要补贴约150亿元;同时,风电、光伏的接网工程补贴需要35亿元以上。因此,1~11月所需的可再生能源附加总补贴额在1210亿元以上。1~11月,第二、三产业的总用电量为48239亿kWh,理论可征收916.54亿元可再生能源附加。然而,实际历年的可再生能源附加年征收额不足700亿元。

目前,可再生能源附加的资金刚能覆盖住前6批补贴目录中的项目所需要的补贴;2017年11月又紧急增补了6.7 GW的光伏扶贫项目的补贴。由此可见,除光伏扶贫以外,未进入前6批目录的光伏项目补贴拖欠问题将更加严重。

4.2 补贴拖欠对于企业的影响

对于实力雄厚的央企、国企,拖欠补贴为“应收账款”,对企业影响不是很大。然而,对于一些对现金流依赖程度高的民营企业则影响重大。

一些民营的投资商甚至表示希望电价降幅更大。因为电价下调幅度大了,补贴的占比就少了,自然倒逼上游设备制造端下降,现在上游还存在下降空间。降不到预期价格,投资商是不会投资的。投资企业可以不投资,但设备企业不能不生产,价格必然下降,何况这些企业在2017年都进行了扩产,这些产能将在2018年释放。

若电价下降幅度更大,补贴占比少,拖欠影响小,民营企业的现金流就会好一些。电价高,设备价格也高,利润只在设备制造端;电价低,补贴占比低,投资企业更好过。现在电价再高,对于一些民营企业而言都是虚的,因为它们很可能在补贴到位前倒闭。