控股股东股权质押会“诱发”上市公司违规吗?

李瑞涛,酒莉莉

(重庆大学经济与工商管理学院,400044)

一、引言

大股东的存在是股权质押的物质基础(王斌等,2013)。我国上市公司普遍存在绝对或相对控股股东,控股股东①本文所指控股股东为上市公司“第一控股股东”。股权质押已成为常态(谢德仁等,2016)。欧美上市公司股权分散,机构持股为主,股权质押并不普遍(闻岳春和夏婷,2016)。在股权质押过程中,银行等金融机构按被质押股权市值以一定折扣提供信贷,市值越大,融资越多(徐寿福等,2016)。质押后,股价下跌导致市值减少,若触及平仓线,甚至可能带来控制权转移风险(谢德仁等,2016)。显然,股权质押增强了公司资本市场动机,并对控股股东动机和行为模式产生重要影响(张俊瑞等,2017)。众研究指出,股权质押会影响上市公司会计选择,以进行盈余管理(王斌和宋春霞,2015;谢德仁等,2017)。基于代理理论的研究认为股权质押会弱化激励(郝项超和梁琪,2009),导致更严重的代理问题(Yeh,et al,2003;郑国坚等,2014)。

上市公司通过违规侵害投资者利益时有发生。从公司内部治理视角来看,董事会治理、股权性质、高管特质、薪酬激励、内部控制、企业政治关联等都会影响上市公司违规(张晓岚等,2009;陆瑶和胡江燕,2016;蔡志岳和吴世农,2007;沈红波等,2014;Goldman,Slezak,2006;Klein,2002;Peng,Röell,2014;Khanna,et al,2015;)。外部环境也影响上市公司违规行为。例如,媒体监督能显著抑制上市公司违规(周开国等,2016;孔东民等,2013),投资者关系管理能抑制违规(权小锋,2016),产品的市场竞争环境也会“诱发”违规(滕飞,2016)。内部治理因素和外部环境因素都通过收益和违规成本的权衡影响违规,当某种因素带来的违规收益大于违规成本时,上市公司就很可能违规(Dyck,et al,2008)。股权质押加剧两权分离。以海虹控股为例,股权质押后现金流权和表决权之比从0.8下降至0,在此期间,海虹控股相继爆出了坐庄、不披露或不及时披露关联交易等违规行为。也有研究指出,控股股东更可能通过操纵公司信息披露来降低崩盘风险(谢德仁等,2016)。那么,强烈的资本市场动机下,控股股东股权质押的公司更容易违规吗?证监会对上市公司的违规处②我国上市公司违规主要包括虚构利润、虚列资产、虚假记载(误导性陈述)、推迟披露、重大遗漏、披露不实、欺诈上市、出资违规、擅自改变资金用途、占用公司资产、内幕交易、违规买卖股票、操纵股价、违规担保、一般会计处理不当等15个种类。为我们提供一个外部场景,来更好地研究控股股东股权质押的经济后果。本文正是研究上述问题。一方面这将为股权质押的经济后果研究提供新的证据,另一方面,也将为完善监管层对控股股东股权质押的监管和规范公司治理提供有益建议,促进投资者权益保护。

本文的研究主要有以下两个方面的贡献:(1)丰富了控股股东股权质押经济后果的研究。现有文献主要围绕质押后的经济后果展开。有学者认为,控股股东股权质押后存在掏空上市公司的动机(郑国坚等,2014),并且会弱化激励效应和强化侵占效应(郝项超和梁琪,2009),“诱发”掏空行为(李永伟和李若山,2007)。也有学者发现,控股股东股权质押能缓解控股股东对上市公司的财务侵占(李旎和郑国坚,2015),显著降低应计盈余管理(谭燕和吴静,2013),并且降低了崩盘风险(谢德仁等,2016)。本文发现控股股东股权质押容易滋生上市公司违规,对股权质押经济后果的研究有一定贡献。(2)拓展了上市公司违规影响因素的研究。上市公司违规受到内部治理因素和外部环境因素的影响。从违规的内外部监督和处罚成本、违规经济收益的角度做了大量研究,本文实证发现的控股股东股权质押滋生上市公司违规也是从违规收益和监督、处罚成本的角度对上市公司违规影响因素的研究拓展。

本文余下部分结构安排为:第二部分为文献综述、理论分析与研究假说,第三部分为研究设计,第四部分是实证结果。第五部分进行稳健性检验。最后第六部分提出本文研究结论。

二、文献回顾、理论分析与研究假说

(一)文献回顾

1.股权质押

股权质押是指出质人(股权持有人)以所持有的股权为抵押向金融机构(银行、证券、信托)或第三方进行贷款的行为。求钱若渴的控股股东进行股权质押融资,既不会影响其控制权——限售股也能质押(谢德仁等,2016),受到的监管程度也小(徐寿福等,2016),因而股权质押融资已成为资本市场非常普遍的现象。从动机上看,控股股东股权质押后存在掏空上市公司的动机(郑国坚等,2014)。从经济后果来看,控股股东股权质押降低了公司财务信息可信度,并且质押比例越高这一现象越明显(Chiou,et al,2002)。股权质押降低了公司的投资偏好(Dou,et al,2016),增加了公司风险,加剧了控股股东与中小股东的利益冲突(Anderson,Puleo,2015),并且,控股股东显著增加了对上市公司的资金占用(郑国坚等,2014),降低了上市公司价值(郝项超和梁琪,2009)。另一方面,控股股东股权质押后,控股股东的市值管理行为降低了股价崩盘风险(谢德仁等,2016),也增加了公司的分红,增加了股票回购的行为(Chan,et al,2013),民营企业控股股东股权质押后更积极改善公司业绩(王斌等,2013)。

2.上市公司违规

现有违规文献主要研究公司内部治理因素和外部环境因素的影响。外部环境的影响方面,企业所处的经济环境对企业违规行为产生了倒U型的影响(Povel,et al,2007),投资者对行业的投资信心也与企业违规倾向呈现先升后降的倒U型关系(Wang,et al,2010),另外,公司所处行业的产品市场竞争程度越高,公司的违规倾向越高,违规行为被稽查出的可能性越低(滕飞,2016)。从外部监督角度看,机构投资者持股比例能够显著降低上市公司的违规倾向(Hribar,et al,2009;陆瑶等,2016),财务分析师、外部媒体在这方面也具有显著的监督效果(周开国等,2016;Chen,et al,2016)。从公司内部治理来看,多数研究集中在管理层薪酬结构、董事会特征、股权结构等对违规的影响(Chen,2006;Beasley,1996;Agrawal,Chadha,2005)。也有部分研究发现女性高管(路军,2015)、投资者关系管理(权小锋,2016)等内部治理特征及行为能够降低上市公司的违规。相反,也有研究发现内部控制缺陷、政治关联等因素引发上市公司违规,CEO与董事间的“老乡”关系更近、CEO对董事会的影响力越大,这也都显著增加了上市公司的违规行为(陆瑶和胡江燕,2016;陆瑶和李茶,2016)。

已有文献却并未关注非常普遍的控股股东股权质押现象可能诱发违规的风险。一方面,股权质押使得控股股东利益与股价紧密相关,产生了强烈的资本市场动机,控股股东与质押权人有着巨大的信息不对称,“一股独大”的普遍存在使得控股股东对质押物(股权)的价值有着很强的调节能力(谢德仁等,2016),这种资本市场动机下的调节行为很可能导致违规。另一方面,股权质押使得两权分离增大,将引发大股东侵占小股东利益的二类代理问题(郑国坚等,2014),这也将增加公司违规的风险。因此,本文尝试研究近年来资本市场盛行的控股股东股权质押现象诱发的上市公司违规问题。

3.企业性质的影响

我国证券市场成立初期主要是为国企改制脱困提供融资,国有企业在资本市场享有特殊地位。众研究指出,国有企业享受着政府“父爱效应”的庇护。这种庇护效应也体现在股权质押上。财政部2001年发布的《关于上市公司国有股权质押有关问题的通知》(财企[2001]651号文)做出规定,上市公司国有股出现股权质押的担保品不能清偿债务时,处理方式是协议转让和法院拍卖。协议转让规定国有企业股东授权代表单位不能按时清偿债务,不能直接过户到债权人名下,需要将国有股变现后清偿,并且需要财政部核准。法院拍卖是规定国有股权质押触及强制平仓线,质权方不得对国有股权直接强制平仓,只能采用非市场化或者准市场化手段来化解风险。有学者研究上市公司违规后受到处罚发现,国企在同等违规下,所受处罚更轻(陈冬华等,2012)。在国企违规的情况下,证监会的处罚将面临着减损地方利益而带来的诸多困扰,在处理国企违规的执法力度上也更小。显然,企业性质也是影响控股股东股权质押后行为特征的重要变量。

(二)理论分析与研究假说

1.控股股东股权质押与违规

股权质押是指出质人(股权持有人)以所持有的股权为抵押向金融机构(银行、证券、信托)或第三方进行贷款的行为。股权质押的研究主要围绕质押后的经济后果展开,基于代理理论的研究发现,股权质押导致控制权和现金流权分离加大,这就产生新的委托代理问题,“诱发”一系列的经济后果,不仅会弱化激励效应和强化侵占效应,更“诱发”掏空(郝项超和梁琪,2009;李永伟和李若山,2007)。基于资本市场动机的研究显示,股权质押增加了控股股东的道德风险,控股股东和质权人(银行等金融机构)存在较大信息不对称,控股股东并不是通过提高业绩来降低股权质押期间的股价崩盘风险,而是操纵公司信息披露来降低股价崩盘风险,控股股东凭借其信息优势和控制权对质押股权价值进行调节,甚至对开发支出费用资本化,从而“粉饰”业绩(谢德仁等,2016)。股权质押后的这些行为使得上市公司违规的概率剧增。

违规是权衡利益得失的公司决策,违规能给公司带来短期收益(Correia,2009),而违规决策则依赖于违规收益和违规成本的权衡。借鉴“公司违规成本与分析”模型,上市公司是否违规取决于违规获得收益G与违规成本C之差(陆瑶和胡江燕,2016)。若G-C>0,则上市公司有经济动力选择违规。控股股东股权质押的违规的收益G包括以下三个方面:第一,通过金融机构的风险审核,获得融资得到收益。银行等金融机构对股权质押放贷有相应的风控措施和标准,通过违规掩盖上市公司的“硬伤”就能通过金融机构的审核,达到股权质押融资目的。第二,融资规模更大的收益。银行等金融机构按被质押股权市值以一定折扣提供信贷资金,违规掩盖负面信息或制造等更好的会计业绩使得公司股价更高,控股股东能获得更大的融资规模,研究也证实控股股东择时在股价更高时进行股权质押融资(徐寿福等,2016)。第三,维持股票价格,持续拥有融资获得的收益。通过违规调节质押股权价值、增加会计业绩提升股价,以及掩盖负面信息而减少股价下跌,维持股价,达到平稳融资的目的,从而获得融资资金带来的收益。对上市公司控股股东而言,虽然不是直接侵占上市公司利益,但通过操纵上市公司信息披露,甚至更严重的经营违规,控股股东本身得到了巨大的收益。

违规的成本C=P*C0,其中P为违规被监管发现的概率,C0为违规接受处罚所面临的罚款、声誉损失、行政和刑事处分等。从过往查处的上市公司违规来看,一类是虚构利润、虚列资产、重大遗漏、披露不实等信息披露类违规(权小锋,2016);另一类是欺诈上市、内幕交易、操纵股价等经营和交易违规。首先,违规的处罚太轻。以信息披露违规为例,《证券法》第193条规定③《证券法》第193条规定,发行人、上市公司或者其他信息披露义务人未按照规定披露信息,或者所披露的信息有虚假记载、误导性陈述或者重大遗漏的,责令改正,给予警告,并处以三十万元以上六十万元以下的罚款。对直接负责的主管人员和其他直接责任人员给予警告,并处以三万元以上三十万元以下的罚款。,发行人、上市公司或者其他信息披露义务人未按照规定披露信息,或者所披露的信息有虚假记载、误导性陈述或者重大遗漏的最高罚款为60万,与股权质押动辄数亿融资所带来的收益相比,处罚太轻微。其次,被处罚的主体是上市公司。股权质押导致两权分离加大,控股股东本身的处罚成本更加轻微。最后,违规行为还可能未被监管发现,从而逃过处罚。巨大的违规收益G和极低的违规成本C差距很大,极不对等。

综上所述,我们提出以下假说:

假说1a:控股股东股权质押的公司,更容易发生违规。

假说1b:控股股东股权质押比例越高的公司,更容易发生违规。

2.企业性质与违规

大量研究指出,国企在政府的“父爱效应”下享受着庇护(林毅夫等,2004;Kornai,1998)。我国证券市场成立初期,定位于为国企改制融资脱困服务,因此,国企在资本市场成立之初便享有特殊地位。证监会处罚违规公司时,国企在同等违规下,所受处罚更轻(Chen,et al,2011)。在国企违规的情况下,证监会的处罚将面临着减损地方利益而带来的诸多困扰,在处理国企违规的执法力度上也更小(陈冬华等,2012)。国企控股股东进行股权质押潜在的违规收益G不变、违规被监管发现的概率P也不变的情况下,违规被处罚的成本C0更低,因而国企控股股东股权质押的收益更大。综上所述,我们提出以下假说:

假说2a:控股股东股权质押的国企,更容易发生违规。

假说2b:控股股东股权质押比例越高的国企,更容易发生违规。

三、研究设计

(一)样本选择与数据来源

2005年股权分置改革前,上市公司控股股东所持股份多为限售股,不能在二级市场流通。股改后,控股股东所持股份逐步上市交易,由此,控股股东所持股份流动性、可变现性都更好,金融机构也更愿意进行股权质押放贷,控股股东股权质押的动机逐渐增强,空间也变大。因此,本文将研究区间设定为2006-2015年。在剔除金融保险类公司以及数据缺失的公司后,我们最终得到18232个观测值(公司-年)。本文的控股股东股权质押数据来自WIND资讯数据库并经过手工整理。违规数据来自国泰安(CSMAR)数据库并经过手工整理。本文其他所有财务数据和股票交易数据均来自国泰安(CSMAR)数据库。为排除极端值的影响,本文对所有连续变量均采取上下1%的winsorize处理。同时,由于本文使用的是样本期间较短、横截面样本数较多的面板数据,我们对所有回归模型的标准误在进行White异方差稳健性修正的同时,均做了公司层面的群聚调整(clusteratfirm)。

(二)核心变量测度

1. 股权质押

借鉴现有文献研究(谢德仁等,2016;徐寿福等,2016;李旎和郑国坚,2015),本文分别采用第一控股股东是否股权质押(Pledge_Dum)以及累计质押比例(Pledge_Ratio)来度量上市公司控股股东的股权质押倾向与规模。具体而言,若报告期末上市公司第一控股股东存在股权质押行为时,Pledge_Dum取1,否则为0。Pledge_Ratio为报告期内控股股东累计质押股数与控股股东期末持股数量之比。

2. 上市公司违规行为

首先,参考现有文献(Khanna,et al,2015;周开国等,2016;权小锋,2016),本文以哑变量Fraud测度上市公司的违规行为。若公司当年被稽查出存在重大违规时,Fraud为1,否则为0。其次,根据违规事件的性质,参照中国证监会的公司违规分类,本文将违规样本分为信息披露类违规与非信息披露类违规。其中,信息披露类违规包括:虚构利润、虚列资产、虚假记载(误导性陈述)、一般会计处理不当、推迟披露、重大遗漏和披露不实;非信息披露类违规包括:欺诈上市、出资违规、擅自改变资金用途、占用公司资产、内幕交易、违规买卖股票、操纵股价和违规担保。

最后,参考文献研究(陆瑶等,2016),按照公司因违规而受到财政部、证监会、交易所等监管部门处罚力度的大小,本文将违规样本分为轻微违规类与严重违规类。具体而言,轻微违规类包括:批评、警告、公开谴责等;严重违规类包括:罚款、没收非法所得、取消营业许可(责令关闭)和市场禁入。

3. 控制变量

借鉴现有研究(陆瑶和胡江燕,2016;Khanna,et al,2015),本文控制了以下因素的影响:公司规模(Size);总资产收益率(Roa);财务杠杆(Lev);总资产增长率(Growth);第一控股股东持股比例(Top1);股票换手率(Turnover);股票年收益率(Ret);董事会规模(BoardSize);独立董事比例(Inddirpct);两职合一(Dual);亏损状态哑变量(Loss)。此外,本文还控制了年份和行业效应。主要变量的具体定义与度量见表1。

表1 主要变量的定义与度量

(三)模型构建

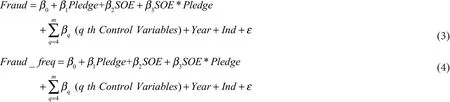

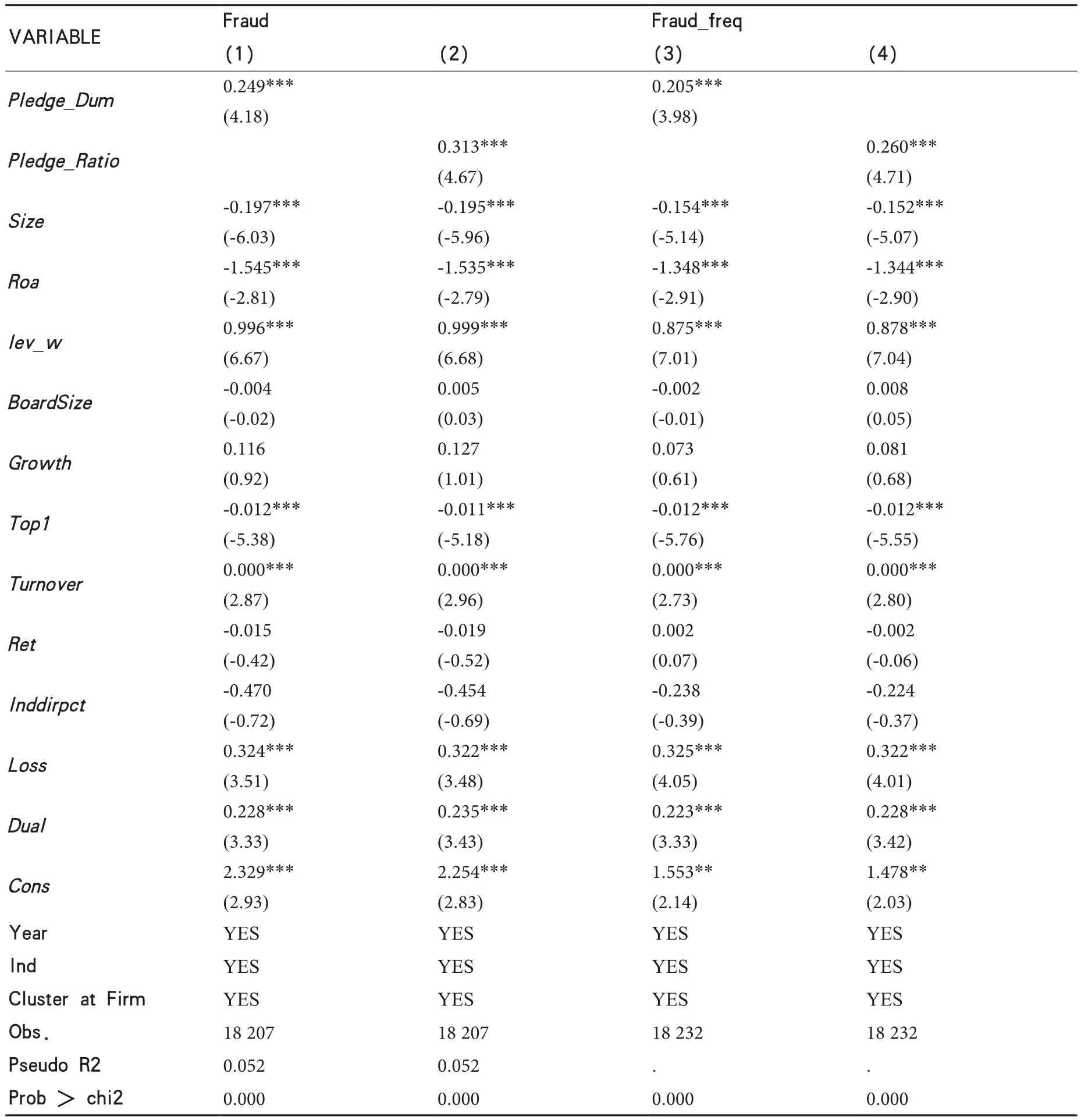

为检验假设H1,本文构建以下Logit模型和Poisson模型:

其中,模型(1)的被解释变量为是否违规哑变量(Fraud),模型(2)的被解释变量为违规频数(Fraud_freq)。根据统计分布特征,本文分别采用Logit回归与Poisson回归。Pledge为股权质押变量(Pledge_Dum和Pledge_Ratio)。Control Variables为控制变量,Year和Ind分别代表年度和行业虚拟变量。根据假设H1, 我们预计Pledge的系数 应显著为正。

为检验假设H2,本文在模型(1)、(2)的基础上引入股权质押与产权性质的交乘项。

其中,SOE代表上市公司的产权性质。当上市公司为国有控股时,SOE取值为1,否则为0。其他变量同模型(1)、(2)。根据假设H2,我们预计股权质押与产权性质交乘项的系数β3应显著为正。

四、实证结果

(一)描述性统计

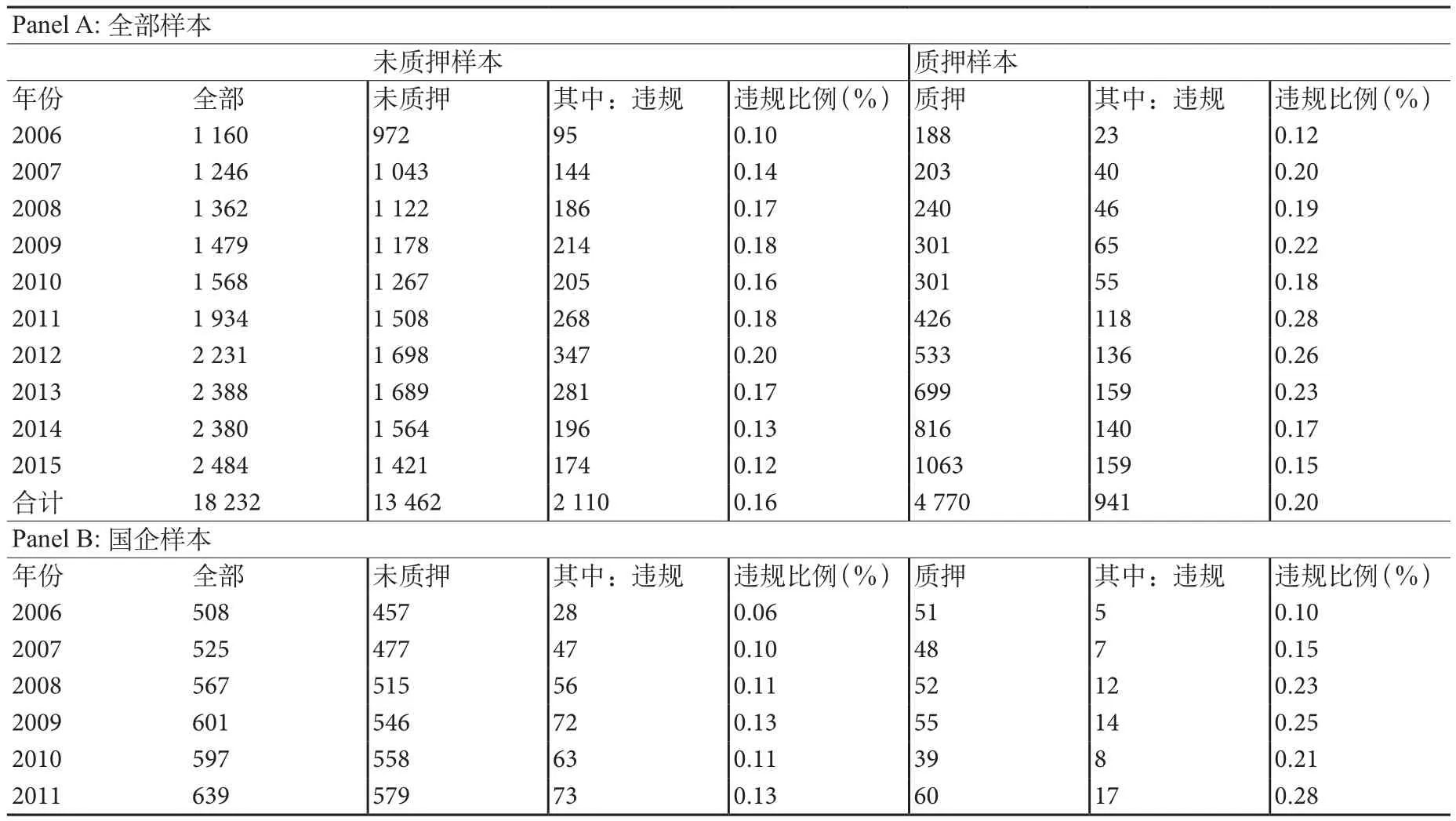

表2列示了控股股东股权质押与公司违规行为的年度统计。如PanelA所示,从2006年至2015年控股股东股权质押行为呈递增趋势,从2006年的188个观测值增加到2015年的1063个观测值。说明自股权分置改革以来,我国上市公司控股股东越来越普遍地采用股权质押融资方式。将样本分为质押组与未质押组,我们发现无论哪个年份,质押样本中的违规比例均高于未质押组的违规比例,这初步说明控股股东股权质押的公司更容易违规。

进一步地,分别在国企和非国企中比较两组违规比例的差异。PanelB显示对于国企,在所有年份中,存在控股股东股权质押公司的违规比例远远大于不存在股权质押的公司。而在非国企样本中,质押组违规比例与非质押组违规比例的差异并不太明显。这也初步支持了本文的研究假说,即相对于非国有控股企业,国企的控股股东股权质押与违规行为之间的正相关关系更强。

表2 控股股东股权质押与公司违规年度统计

(续表)

同时,为更清晰地看出控股股东股权质押与违规行为之间的关系,我们将各年度违规比例按其分布画出趋势图,如图1所示。从图中可以看出,在全样本下,质押组的上市公司每年违规比例均比未质押组高,且在2011年高达10个百分点。进一步将样本划分为国有样本与非国有样本,我们发现两组违规比例的差异在国有样本中显著更高,而非国有样本中两组之间的差异虽然存在,但并不明显。因此可以初步判断控股股东股权质押是导致国企违规行为频发的一个重要因素。

图1 控股股东股权质押与违规比例趋势图

表3列示了主要变量的描述性统计结果。可以看到,大约16.7%的观测值存在违规行为,且平均每年的违规频率为0.23次。股权质押哑变量(Pledge_Dum)的均值为0.262,说明在总样本中存在控股股东股权质押的观测值占到26.2%,控股股东通过质押股权方式融资的现象较为普遍。与之前研究结果基本保持一致。产权性质(SOE)的均值为0.334,表明国企的观测值比例在总样本中占到33.4%。其他控制变量在Winsorize缩尾处理后的描述性统计分布均在合理范围内。

表3 描述性统计分析

(二)相关性分析

表4报告了主要变量的相关系数,左下角和右上角分别为Pearson与Spearman相关系数。结果显示两个违规指标(Fraud与Fraud_freq)的相关系数分别为0.850和0.997,且均在1%的水平上显著,说明这两个指标之间具有很好的一致性。从Pearson相关系数上看,两个股权质押指标(Pledge_Dum与Pledge_Ratio)均与两个违规指标之间呈现正相关关系,并且都在1%的水平上显著。Spearman相关系数的结果与此保持一致。这说明在不考虑其他因素的前提下,存在控股股东股权质押的上市公司发生违规行为的概率也更高,初步验证了假设H1。

表4 主要变量的Pearson和Spearman相关系数

(三)单变量分析

在回归分析前,我们先对主要变量做了单因素分析。首先将样本分为控股股东质押组与未质押组,分别计算各组所对应的违规变量(Fraud与Fraud_freq)的均值与中位数,并基于参数T检验和非参数Wilcoxon秩和检验比较两组的均值与中位数是否存在显著差异。表5报告了组间差异检验结果。我们发现在全样本中,质押组的Fraud(Fraud_freq)均值为0.197(0.272),高于未质押组的0.157(0.215),且该差异均在1%的水平上显著。中位数检验的结果显示了相同的情况。表明存在控股股东股权质押的公司更倾向于实施违规操作。初步验证了假设H1。在国企样本中,质押组的均值为0.207和0.262,依然在1%的水平上高于非质押组的0.114和0.148。中位数的差异也通过了1%水平上的统计检验。而在非国企样本中,无论是违规哑变量(Fraud)还是违规频数(Fraud_freq),在质押组和未质押组中均不存在显著差异。这说明控股股东股权质押与上市公司违规行为之间的正相关关系在国企中更为显著,初步验证了假设H2。

表5 单变量分析

(四)回归结果

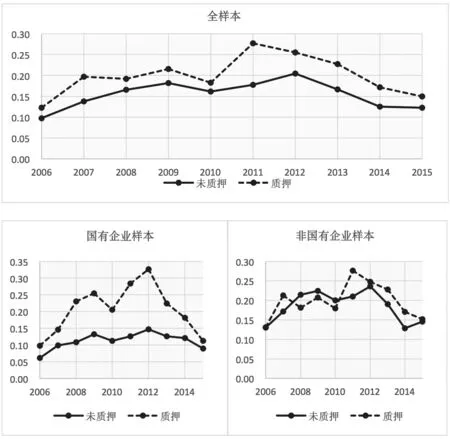

1.控股股东股权质押与公司违规行为

表6报告了假设H1的检验结果。列(1)、(2)为模型(1)的估计结果,列(3)、(4)为模型(2)的估计结果,即被解释变量分别为Fraud和Fraud_freq,列(1)、(2)与列(3)、(4)分别使用Logit与Poisson模型来估计。使用违规哑变量(Fraud)作为被解释变量,列(1)、(2)结果显示控股股东股权质押与上市公司违规行为之间呈显著的正相关关系,Pledge_Dum与Pledge_Ratio的系数分别为0.249与0.313,且均通过了1%水平下的显著性检验。当被解释变量为违规频数(Fraud_freq)时,Pledge_Dum与Pledge_Ratio的系数分别为0.205与0.260,也在1%的水平下显著为正。说明当控股股东股权质押时,为避免股价跌破平仓线带来的增加抵押品与控制权转移的风险,主要利益相关方(包括控股股东与上市公司等)具有很强的动机进行违规操作,以减轻股价下跌的压力。因此,假设H1得证。

表6 控股股东股权质押与上市公司违规行为

2.控股股东股权质押、产权性质与公司违规行为

表7报告了产权性质对控股股东股权质押与上市公司违规行为之间关系的影响。结果显示股权质押变量(Pledge_Dum与Pledge_Ratio)与违规变量(Fraud和Fraud_freq)之间的正相关关系依然存在且显著。控股股东股权质押与产权性质的交乘项Pledge_Dum*SOE(Pledge_Ratio*SOE)的系数在不同模型中分别为0.417(0.792)和0.289(0.502),除了系数0.289在10%的水平下显著之外,其他系数均在5%的水平下显著。以上结果表明,相对于非国企而言,国企的控股股东股权质押与上市公司的违规行为之间的正相关关系更强。假说H2得证。

表7 控股股东股权质押、产权性质与公司违规行为

3.公司违规类型的影响

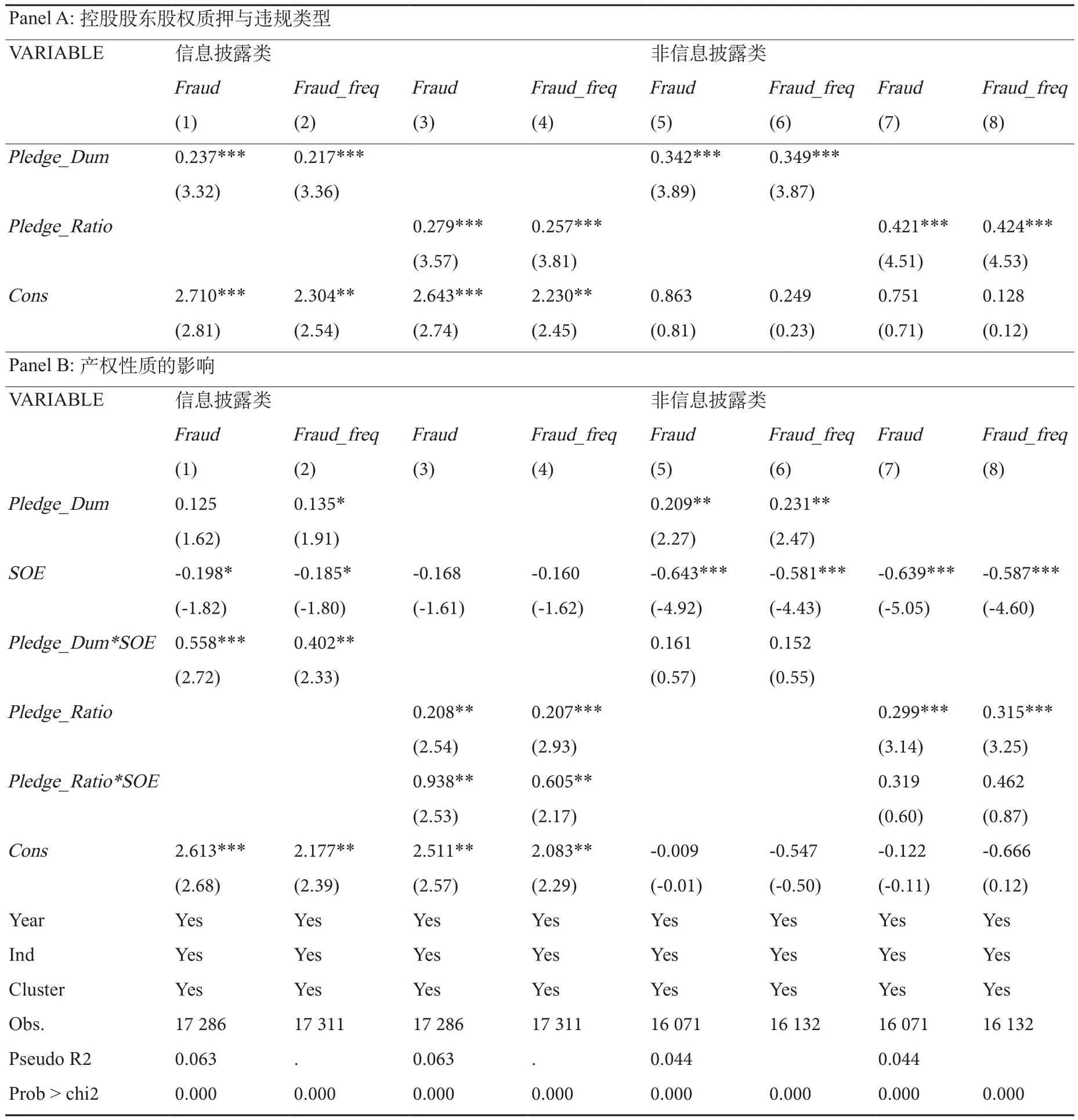

为进一步考察控股股东股权质押对不同类型公司违规行为的影响,参考文献研究(Khanna,et al,2015;周开国等,2016;权小锋,2016),我们将违规公司样本分为信息披露类违规和非信息披露类违规两组,分别加上没有发生违规的公司构成两个子样本,再分别对模型(1)-(4)进行回归分析,结果如表8所示。PanelA的结果显示,无论对于信息披露类违规还是非信息披露类违规,控股股东股权质押的回归系数均显著为正。说明控股股东股权质押不仅增加上市公司信息披露类的违规行为,也引发经营违规、领导人违规等非信息披露类违规。PanelB显示了产权性质在二者关系中的作用。如PanelB所示,无论是在信息披露类违规组还是非信息披露类违规组,两个股权质押变量(Pledge_Dum与Pledge_Ratio)与两个违规变量(Fraud和Fraud_freq)之间的系数均显著为正。而股权质押与产权性质交乘项(Pledge_Dum*SOE和Pledge_Ratio*SOE)的系数却仅在信息披露类违规组中为正,依次为0.558、0.402、0.938、0.605,且至少在5%的水平下显著。在非信息披露类违规组中,股权质押与产权性质交乘项虽然为正,但不显著。该结果表明,相对于非信息披露类组而言,国企的控股股东股权质押与公司信息披露类违规之间的正相关关系更强,存在控股股东股权质押的国企更容易信息披露类违规。

表8 控股股东股权质押、产权性质与违规类型

4.违规严重程度的影响

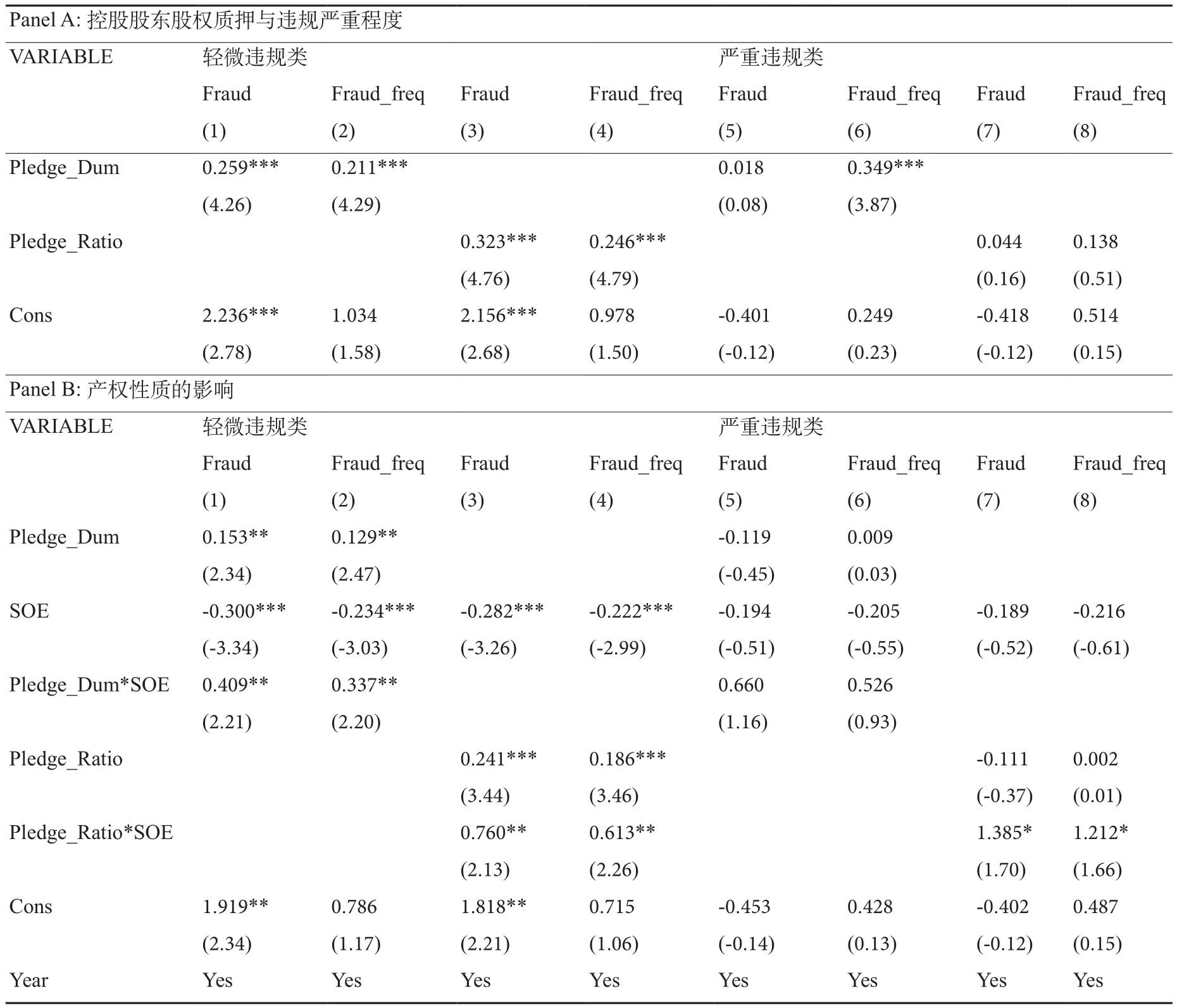

公司违规行为的差异不仅体现在违规类别上(Chen,et al,2006),还体现在经济后果上。由于不同的违规行为会引起不同的经济后果,我们研究将违规样本按照违规经济后果的严重程度分为轻微违规类与严重违规类两组,再分别加上没有发生违规的公司,构成两个子样本,重复上述回归,结果见表9。PanelA结果显示在轻微违规组中,两个股权质押变量(Pledge_Dum与Pledge_Ratio)的回归系数为0.259、0.211、0.323和0.246,均在1%的水平下显著。而在严重违规组中,仅有Pledge_Dum与Fraud_freq的系数显著正相关,其他三个系数虽然都为正,但都不显著。上述结果表明,存在控股股东股权质押的公司更倾向于进行负面经济后果较为轻微的违规操作。PanelB显示引入产权性质交乘项(Pledge_Dum*SOE和Pledge_Ratio*SOE)的结果。如表所示,交乘项的系数仅在轻微违规组中显著为正,显著性水平均为5%。而在严重违规组中,交乘项的系数虽然都为正,但其显著性水平显著低于轻微违规组。且当交乘项为Pledge_Dum*SOE时,其系数为0.660和0.526,均不显著。该结果表明,相对于严重违规类而言,存在控股股东股权质押的国企更容易实施经济后果不太严重的违规。

表9 控股股东股权质押、产权性质与违规严重程度

(续表)

(五)进一步分析:控股股东股权质押前后,违规倾向的变化

前文分析指出,如果当年控股股东存在股权质押行为,则控股股东极有可能通过上市公司进行违规隐藏坏消息来稳定股价,规避由于股价跌破平仓线带来的控制权转移风险。那么,我们进一步会问,在股权质押解除后,控股股东控制权转移风险降低,控股股东通过上市公司违规操作的动机减弱,上市公司违规行为是否会因为控股股东股权质押的解除而有所降低呢?为验证这一猜想,我们借鉴现有研究的方法(Bertrand,2003;谢德仁等,2016),采取如下双重差分模型(DID)进行检验:

其中,被解释变量为是否违规(Fraud)和发生频数(Fraud_freq)。解释变量Pledge代表控股股东股权质押的两个变量(Pledge_Dum与Pledge_Ratio)。Before代表控股股东股权质押前,在控股股东股权质押前一年该变量取值为1,否则为0。如果该变量显著为正,则说明在控股股东股权质押前上市公司就已经存在很大的违规风险。After代表控股股东股权质押后,质押后的一年该变量取值为1,否则为0。如果该变量显著为正,则说明在控股股东质押解除后,上市公司依然存在较大违规风险。同时,参考谢德仁等(2016)的做法,为了减少模型噪音的干扰,我们仅选择样本期间控股股东只进行过一次股权质押行为的样本为处理组,控股股东从未进行过股权质押的样本为控制组。DID模型回归结果见表10。PanelA结果显示控股股东股权质押变量(Pledge_Dum与Pledge_Ratio)与上市公司违规变量(Fraud和Fraud_freq)之间仍然存在显著的正相关关系,即当控股股东股权质押时,为规避控制权转移风险,控股股东具有较强的压力和动力通过上市公司违规操作来稳定股价,进一步验证了本文的假说H1。控股股东股权质押前一年(Before)和后一年(After)的回归系数均不显著,说明在控股股东股权质押前以及解除质押后上市公司并不存在较大的违规风险,从侧面印证了是控股股东的股权质押行为提高了上市公司违规概率。PanelB显示引入产权性质交乘项的结果。我们发现控股股东股权质押与产权性质的交乘项(Pledge_Dum*SOE和Pledge_Ratio*SOE)系数依然显著为正,Before和After与产权性质的交乘项并不显著,这说明无论是在控股股东股权质押前还是解除质押后,国企上市公司并不存在较大违规风险,相对于非国企上市公司,控股股东股权质押行为促使国企上市公司更倾向于进行违规操作以规避控制权转移风险。

表10 控股股东股权质押前后,公司违规倾向的变化

五、稳健性检验

(一)内生性检验

首先,本文的研究结论可能受到内生性问题的干扰。即控股股东股权被质押的公司与未被质押的公司之间本身存在系统性的差异,这种系统差异很有可能会干扰本文的回归结果。为了解决这一问题,我们采用倾向得分匹配法(PSM)对股权质押样本与未质押样本进行1:1配对,然后再进行主检验。我们按照企业的规模(Size)、盈利能力(Roa)、负债水平(Lev)、董事会规模(BoardSize)、独立董事比例(Inddirpct)、行业(Ind)等因素对是否存在控股股东股权质押进行了一一配对,最终得到4766个控制样本。PSM配对后的样本单因素分析结果如表11所示。我们发现质押组的违规占比显著高于未质押组,且该现象显著存在于国企样本中。表12结果显示控股股东股权质押变量(Pledge_Dum与Pledge_Ratio)与违规变量(Fraud和Fraud_freq)仍显著正相关,股权质押变量与产权性质的交乘项(Pledge_Dum*SOE和Pledge_Ratio*SOE)依然显著为正。这说明配对处理后,本文主要的回归结果不变。假说H1和H2仍然成立。

表11 PSM单因素分析

表12 PSM回归结果

(续表)

(二)其他稳健性检验

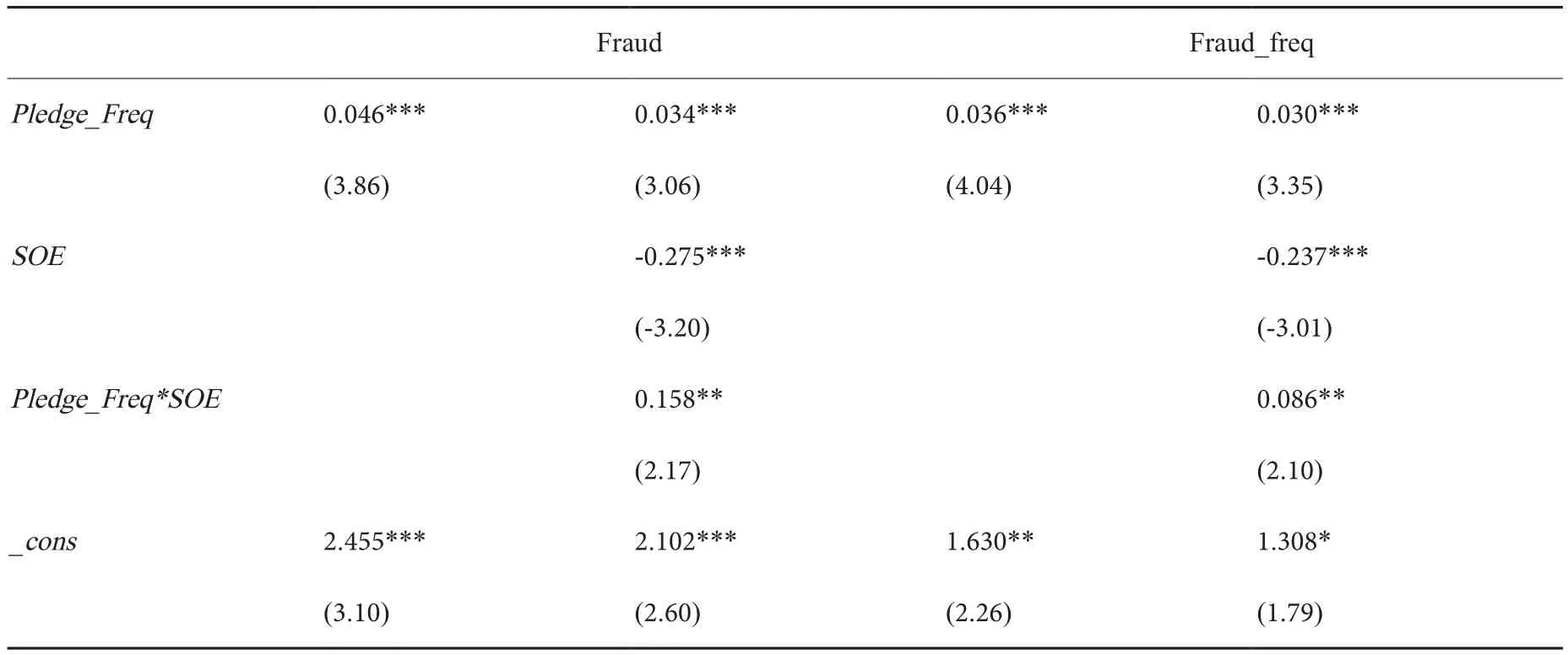

为了证明研究结论的稳健性,本文还做了以下稳健性测试。首先,替换第一控股股东股权质押指标。借鉴徐寿福等(2016)的研究,采用第一控股股东在报告年的累计质押次数(Pledge_Freq)来衡量控股股东股权质押行为。其次,由于持股5%及以上的股东在上市公司中有重要影响,因此本文将持股5%以上股东的股权质押行为作为控股股东股权质押的替代变量。当年持股5%及以上股东若存在股权质押行为,则Pledge_5pct为1,否则为0。重复上述回归过程后,我们发现股权质押与违规仍然显著正相关,股权质押与产权性质的交乘项的回归系数亦显著为正。本文主要结论并未改变(见表13、表14)。

表13 第一控股股东质押频率

表14 持股5%及以上股东

六、结论

本文研究控股股东股权质押融资对上市公司违规的影响。采用2006-2015年A股所有上市公司(剔除金融行业)为样本的回归结果显示:控股股东股权质押会“滋生”上市公司的违规行为,证实了控股股东股权质押融资潜在的经济利益是引发上市公司违规的重要影响因素。因为,国企违规所面临处罚更轻(Chen,et al,2011),在违规上,控股股东股权质押的国企的冒险行为更加明显。进一步的研究显示:控股股东股权质押融资所引发的违规行为以轻微类违规和信息披露类违规为主,相对而言,国企违规的倾向更加明显。另外,本文利用双重差分模型(DID)检验了控股股东股权质押前后的违规行为,不存在显著的质押前和质押后的违规倾向,由此可见,控股股东股权质押是上市公司违规的关键因素是十分稳健的。通过使用PSM(倾向得分匹配)配对以及替代变量进行稳健性检验,本文结论仍然非常稳健。

本文的研究证实控股股东股权质押融资是触发上市公司违规的重要影响因素,股权质押将使得控制权与现金流权分离加大,不仅导致代理成本增加,还“诱发”一系列负面的经济后果,违规也是股权质押所导致负面影响之一。基于股权质押后控股股东的资本市场动机所导致的违规,虽然不是控股股东直接侵占中小股东利益,但却使得上市公司成为违规处罚的经济主体,毫无疑问,这将严重损害投资者利益。普遍的控股股东股权质押现象是股改后“全流通”时代的新产物,尚缺乏规则和信息披露机制,本文认为,一方面,抑制股权质押带来的上市公司违规风险的关键是要确立完善的信息披露制度,通过透明的信息披露形成监督机制,对控股股东的行为进行约束。例如,对于控股股东的股权质押融资去向要进行动态披露和专户管理,更加完整而透明的信息披露本身就是对控股股东的监督,这将在根本上规范控股股东行为。类似的。这些年我国上市公司定向增发、IPO等融资都专户管理,极大抑制了过去的掏空行为以及改善了公司治理。因此,对质押融得的资金进行专户管理尤为重要,不仅可以将资金限定在实业体系内周转,限制了大股东将融得的资金脱实入虚,还在微观上约束了控股股东的机会主义,从而为资金回流实体经济做出有益贡献。另一方面,也需要对控股股东股权质押的融资成本、平仓线、警戒线等融资协议进行详细披露,一旦股价接近平仓线,质权方是有权平仓卖出股票的,这将对股价造成巨大冲击。在未披露详细融资协议和条款的情况下,投资者对此毫不知情,由此所带来的亏损将是对市场“三公原则”的挑战。对控股股东的股权融资上限要进行限制,过度股权质押将使得控股股东的心思脱离上市公司主业,对上市公司业绩以及投资者利益都造成非常负面的影响。我国资本市场不够成熟,法律法规尚不完善,利益动机下的机会主义盛行,特别是控股股东基于经济利益引发的上市公司违规行为,不仅严重损害中小投资者利益,而且还影响市场长期的健康、稳定发展,因此,对控股股东股权质押融资的严格监管和信息披露显得尤为紧迫。

[1] 王斌, 蔡安辉, 冯洋. 大股东股权质押, 控制权转移风险与公司业绩[J]. 系统工程理论与实践, 2013, 33(7): 1762-1773.

[2] 谢德仁, 郑登津, 崔宸瑜. 控股股东股权质押是潜在的 “地雷” 吗?——基于股价崩盘风险视角的研究[J]. 管理世界, 2016 (5): 128-140.

[3] 闻岳春, 夏婷. 大股东股权质押对公司价值影响的机理分析与研究综述[J]. 上海金融学院学报, 2016 (2): 5-13.

[4] 徐寿福, 贺学会, 陈晶萍. 股权质押与大股东双重择时动机[J]. 财经研究, 2016 (2016 年 06): 74-86.

[5] 张俊瑞, 余思佳, 程子健. 大股东股权质押会影响审计师决策吗?——基于审计费用与审计意见的证据[J]. 审计研究, 2017 (3): 65-73.

[6] 王斌, 宋春霞. 大股东股权质押, 股权性质与盈余管理方式[J]. 华东经济管理, 2015, 29(8): 118-128.

[7] 谢德仁, 廖珂, 郑登津. 控股股东股权质押与开发支出会计政策隐性选择[J]. 会计研究, 2017 (3): 30-38.

[8] 郝项超, 梁琪. 最终控制人股权质押损害公司价值么?[J]. 会计研究, 2009(7): 57-63.

[9]郑国坚, 林东杰, 林斌. 大股东股权质押, 占款与企业价值[J]. 管理科学学报, 2014, 17(9): 72-87.

[10]张晓岚, 吴东霖, 张超. 董事会治理特征:上市公司信息披露违规的经验证据[J]. 当代经济科学, 2009, 31(4):99-107.

[11] 陆瑶, 胡江燕. (2016). CEO与董事间“老乡”关系对公司违规行为的影响研究. 南开管理评论(02), 52-62

[12] 蔡志岳, 吴世农. (2007). 董事会特征影响上市公司违规行为的实证研究. 南开管理评论, 10(6), 62-68.

[13]沈红波, 杨玉龙, 潘飞. (2014). 民营上市公司的政治关联、证券违规与盈余质量. 金融研究(01), 194-206

[14]周开国, 应千伟, 钟畅. 媒体监督能够起到外部治理的作用吗?——来自中国上市公司违规的证据[J]. 金融研究,2016 (6): 193-206.

[15]孔东民, 刘莎莎, 应千伟. 公司行为中的媒体角色: 激浊扬清还是推波助澜?[J]. 管理世界, 2013(7): 145-162.

[16]权小锋, 肖斌卿, 尹洪英. 投资者关系管理能够抑制企业违规风险吗?——基于 A 股上市公司投资者关系管理的综合调查[J]. 财经研究, 2016, 42(5): 15-27.

[17]滕飞, 辛宇, 顾小龙. 产品市场竞争与上市公司违规[J]. 会计研究, 2016 (2016 年 09): 32-40.

[18]李永伟, 李若山. 上市公司股权质押下的 “隧道挖掘”——明星电力资金黑洞案例分析[J]. 财务与会计, 2007, 1:39-42.

[19]李旎, 郑国坚. 市值管理动机下的控股股东股权质押融资与利益侵占[J]. 会计研究, 2015 (5): 42-49.

[20]谭燕, 吴静. 股权质押具有治理效用吗?——来自中国上市公司的经验证据[J]. 会计研究, 2013(2), 2: 45-53.

[21]陆瑶, 朱玉杰, 胡晓元. 机构投资者持股与上市公司违规行为的实证研究[J]. 南开管理评论, 2012 (1): 13-23.

[22]陈冬华, 蒋德权, 梁上坤. 监管者变更与执法力度[J]. 中国会计与财务研究, 2012, 14(2): 111-159.

[23]路军. 女性高管抑制上市公司违规了吗?——来自中国资本市场的经验证据[J]. 中国经济问题, 2015(5):66-81.

[24]单华军. 内部控制, 公司违规与监管绩效改进——来自 2007—2008 年深市上市公司的经验证据[J]. 中国工业经济, 2010 (11): 140-148.

[25]陆瑶, 李茶. CEO 对董事会的影响力与上市公司违规犯罪[J]. 金融研究, 2016 (1): 176-191.

[26]林毅夫, 刘明兴, 章奇. 政策性负担与企业的预算软约束: 来自中国的实证研究[J]. 管理世界, 2004, 8(8): 81-89.

[27] Yeh Y H, Ko C E, Su Y H. Ultimate Control and Expropriation of Minority Shareholders: New Evidence from Taiwan[J]. Academia economic papers, 2003, 31(3): 263-299.

[28] Goldman, E., & Slezak, S. L. (2006). An equilibrium model of incentive contracts in the presence of information manipulation. Journal of Financial Economics, 80(3), 603-626.

[29] Klein, A. (2002). Audit committee, board of director characteristics, and earnings management. Journal of accounting and economics, 33(3), 375-400.

[30] Chen, G., Firth, M., Gao, D. N., & Rui, O. M. (2006). Ownership structure, corporate governance, and fraud:Evidence from China. Journal of Corporate Finance, 12(3), 424-448.

[31] Peng, L., Röell, A. (2014). Managerial incentives and stock price manipulation. The Journal of Finance, 69(2),487-526.

[32] Khanna, V., Kim, E., Lu, Y. (2015). CEO connectedness and corporate fraud. The Journal of Finance, 70(3), 1203-1252.

[33] Dyck, A., Volchkova, N., & Zingales, L. (2008). The corporate governance role of the media: Evidence from Russia. The Journal of Finance, 63(3), 1093-1135.

[34] Chiou, J. R., Hsiung, T. C., & Kao, L. F. A study on the relationship between financial distress and collateralized shares. Taiwan Accounting Review, 2002, 3(1): 79-111.

[35] Dou, Y., Masulis, R. W., & Zein, J. (2016). Shareholder wealth consequence of insider pledging of company stock as collateral for personal loans. Working Paper, 2016.

[36] Anderson R, Puleo M. Insider share-pledging and firm risk[C]//Southwestern Finance Association 2015 Conference. 2015.

[37] Chan K, Chen H K, Hu S, et al. Shares Pledged and Corporate Repurchase[J]. Working Paper, 2013.

[38] Chen D, Jiang D, Liang S, et al. Selective enforcement of regulation[J]. China Journal of Accounting Research,2011, 4(1): 9-27.

[39] Povel, P., Singh, R., & Winton, A. (2007). Booms, busts, and fraud. Review of financial studies, 20(4), 1219-1254.

[40] Wang, T. Y., Winton, A., & Yu, X. (2010). Corporate fraud and business conditions: Evidence from IPOs. The Journal of Finance, 65(6), 2255-2292.

[41] Hribar, P., N. T. Jenkins, and J. Wang. 2009. Institutional Investors and Accounting Restatements. Asian Journal of Finance & Accounting,1(4), 75-105.

[42] Chen, J., Cumming, D., Hou, W., & Lee, E. (2016). Does the external monitoring effect of financial analysts deter corporate fraud in China? Journal of Business Ethics, 134(4), 727-742.

[43] Burns, N., and S. Kedia. 2006. The impact of performance-based compensation on misreporting. Journal of Financial Economics, 79, 35-67.

[44] Johnson Beasley, M. S. 1996. An Empirical Analysis of the Relation Between the Board of Director Composition and Financial Statement Fraud. The Accounting Review, 71(4), 443-465.

[45] Armstrong C S, Larcker D F, Ormazabal G, et al. The relation between equity incentives and misreporting: The role of risk-taking incentives[J]. Journal of Financial Economics, 2013, 109(2): 327-350.

[46] Armstrong C S, Jagolinzer A D, Larcker D F. Chief executive officer equity incentives and accounting irregularities[J]. Journal of Accounting Research, 2010, 48(2): 225-271.

[47] Beasley M S. An empirical analysis of the relation between the board of director composition and financial statement fraud[J]. Accounting review, 1996: 443-465.

[48] Agrawal A, Chadha S. Corporate governance and accounting scandals[J]. The Journal of Law and Economics, 2005,48(2): 371-406.

[49] Chen, G., Firth, M., Gao, D. N., & Rui, O. M. (2006). Ownership structure, corporate governance, and fraud: Evidence from China. Journal of Corporate Finance, 12(3), 424-448.

[50] Correia M M. Political connections, SEC enforcement and accounting quality[M]. Stanford University, 2009.

[51] Kornai J. The place of the soft budget constraint syndrome in economic theory[J]. Journal of Comparative Economics,1998, 26(1): 11-17.

[52] Petersen M A. Estimating standard errors in finance panel data sets: Comparing approaches[J]. The Review of Financial Studies, 2009, 22(1): 435-480.

[53] Bertrand, M., & Mullainathan, S. (2003). Enjoying the quiet life? Corporate governance and managerial preferences.Journal of political Economy, 111(5), 1043-1075.