基于渠道使用特征的零售银行客户满意度研究

张 倩 吴 飞

(1 上海交通大学 上海高级金融学院,上海 200030;2 中国工商银行 上海虹口支行,上海 200083)

1 互联网金融对零售银行渠道服务和经营业务的影响

从近年国内商业银行的业务发展趋势来看,零售银行的存取款、支付结算、小额信贷、投资理财等主要的业务品种,均受到了诸如“余额宝”等类存款业务、“快捷支付”等结算方式、“阿里小贷”等网络信贷的影响。互联网金融业务的介入,使得既有模式下的网点金融服务呈现被不断分流的趋势,对零售银行的盈利能力产生全面而系统性的冲击。不可否认的是,互联网金融渠道已经开始改变客户选择和接受金融服务的习惯,渠道创新成为摆在零售银行面前提升客户服务体验和客户满意度的重要的发展课题。表1是对互联网金融与传统银行网点服务模式的SWOT分析。与传统银行网点服务模式相比,互联网金融突出的便捷性在提升客户服务体验方面具有明显的优势;互联网金融的主要短板包括网络安全、风险监管和法律的空白,用户习惯培养的较长周期。有效地开发和利用互联网金融渠道,针对细分用户的特点和使用习惯,更有效地发挥其服务渠道的优势,对于零售银行客户发展和提升客户服务满意度具有积极的意义。

表1 互联网金融与传统银行网点的优劣势分析

2 客户满意度在零售银行网点竞争力组成中的重要性

以上海地区A银行493家网点2014年度综合竞争力评价的结果为例,通过对营业网点在经营效益、客户发展、产品发展和运营质量四个主要方面的定量评价,比较四个经营层面之间的相关性,分析影响零售银行网点竞争力的主要因素。表2是四个类别之间的相关系数矩阵图。分析结果表明:客户发展和经营效益的相关系数为0.689,呈现中高度的正相关;客户发展和产品发展的相关系数为0.647,呈现中高度的正相关。客户发展在零售银行网点竞争力中具有决定性的作用,客户发展因素在零售银行网点竞争力提升的过程中能发挥杠杆式效应,并直接影响零售银行产品的发展和经营效益的实现。同时,经营效益和产品发展的相关系数为0.777,呈现高度的正相关,这同零售银行以金融产品销售为导向的经营效益达成模式高度吻合。此外,运营质量同其他三类因素之间未表现出显著的相关性。

表2 A银行上海地区2014年网点竞争力评价项目结果相关性分析

以客户发展作为零售银行竞争力核心要素的发展价值观,把客户满意度提到重要的高度。因为客户满意度是客户选择银行、银行获得客户的内生动力。银行服务的意义以及主要的收入、利润的来源,最终落脚在以客户满意度提升和客户规模发展的核心诉求之上。客户服务的满意度是零售银行网点竞争力最重要的体现。

3 基于渠道使用特征的客户满意度分析

本文设计了《互联网金融时代中国零售银行网点转型客户调研》问卷,以渠道使用特征——客户体验作为分析视角,把客户满意度作为对客户体验价值的衡量标准,通过分析细分客户对金融服务渠道的使用特征,研究基于渠道使用分布下客户满意度实现的影响因子。问卷题目涵盖客户个体情况分析、渠道使用特征分析、客户满意度分析和客户需求分析四个层级。其中,客户个体情况分析包括被调查者的性别、婚姻状况、受教育程度、年龄、收入、金融资产规模、所属行业和所属单位性质。渠道使用特征包括季度造访网点次数、使用网点业务种类、主办银行接触时间、业务需求独立对接能力、互联网金融接受度、使用非网点渠道办理的业务种类六个方面。客户满意度包括网点渠道满意度和非网点渠道(网上银行、手机银行等自助办理渠道)满意度。客户需求分析主要是客户对银行网点业务的依赖程度及对网点服务能力改善的需求,调研对象为上海地区零售银行网点的客户,合计收集有效问卷794份(其中,电子问卷430份,纸质问卷364份)。

(1)按收入细分客户的渠道使用特征

图1是客户在网点和非网点渠道办理银行个人金融常规的七个类别业务的情况。除现金业务和账户管理业务,客户仍然需要通过网点进行办理,其他业务基本可以被非网点渠道所覆盖。中高收入人群在业务办理种类上要高于低收入人群,这主要归因于前者有相对更多的个人结算和理财需求。在渠道使用特征上, 中高收入人群会更多地选择非网点渠道来满足自身更多的个人金融业务需求,非网点渠道工具的便捷性优势在满足用户金融需求中起到积极作用;在超高收入者所需办理业务中,通过非网点渠道办理的业务种类显著减少。出于资金安全性和服务专业性的考虑,该类客户更多选择网点渠道办理结算和理财业务,并且表现出主动回避非网点渠道业务的使用特征。

(2)按年龄细分客户的渠道使用特征

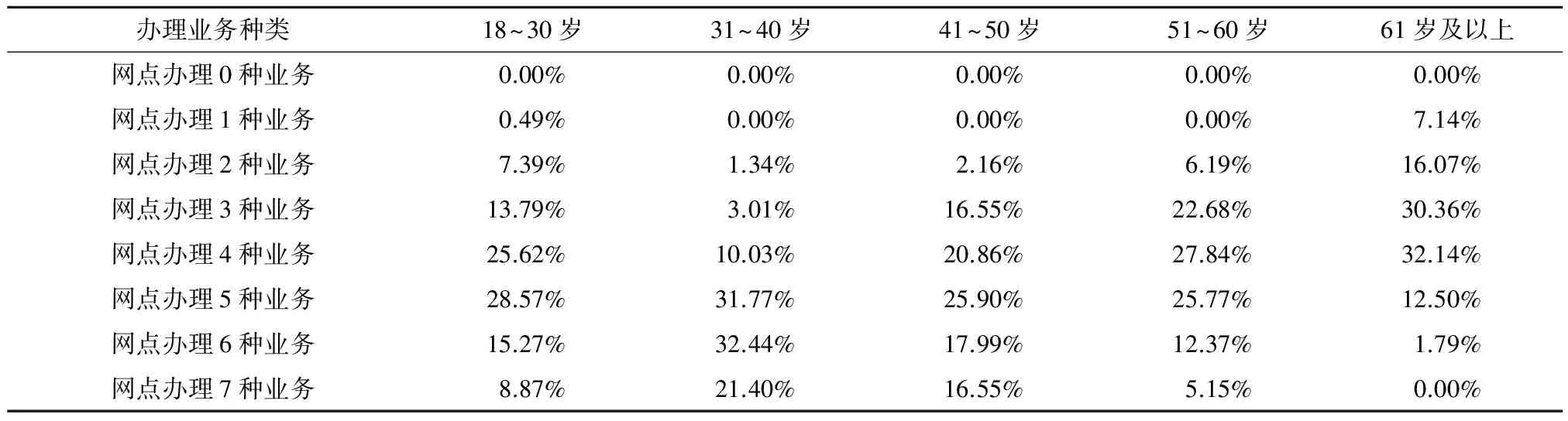

分析表明(见表3),从业务需求种类的广度来看,30~50岁年龄段的客户具有最广泛的金融业务需求,基本涵盖所有常规的个人金融服务类别;50岁以上,尤其是61岁及以上年龄段客户,业务类别集中在2~4项,以存取和结算业务为主,金融需求相对单一;30岁以下客户,理财业务需求受制于个人金融资产较低。

图1 不同收入客户平均网点和非网点渠道业务种类图

表3 调研客户的年龄和网点业务种类关系

表4 调研客户的年龄和业务对接能力关系

从不同年龄客户的业务独立对接能力来看(见表4),18~40岁客户独立对接能力较好,集中分布在可独立对接3~5项业务;40~60岁客户,独立对接业务种类集中分布在2~4项;61岁及以上客户,独立对接能力相对较弱,集中在2~3项。不同年龄段的受教育水平分布特征可以较好地解释客户在业务对接能力上表现出的差异。进一步结合上述业务需求种类特征分析,在18~50岁客户业务需求种类较广泛的年龄段,平均仍有1~2项业务客户无法独立对接,有必要通过网点渠道的专业支持来实现业务办理;50岁以上的客户相对狭窄的需求面和简单的业务种类,客户基本可自主满足自身的业务办理需求。

从调研结果的分析中(见图2)进一步发现,客户可独立对接业务的能力和客户对于互联网金融渠道的接受度呈现显著的正相关性,具有更好独立对接业务能力的客户更偏好互联网金融渠道的使用。上文中已经论及,除去需专业性支持的1~2种网点业务以外,客户具备其余业务的独立对接能力,并且在客户可以高效地通过非网点渠道得到该类业务需求充分被满足的条件下,客户将倾向于选择互联网金融渠道来满足自身的业务需求。

图2 客户可独立对接业务种类和互联网金融接受程度关系

(3)渠道使用特征的聚类分析

中国古典艺术批评中,微妙的“气氛”感,具体而言,还涵摄着多组“家族类似”的命题:气之浑成兴发,为元气;气之生动活泼,为气韵;气之流转为气脉,气之凝炼为气骨,气之舒展为气势,气之氤氲为气氛,气之沉淀排构,为气格等,兹不一一展开论列。

对问卷调研中的渠道使用特征涉及的六个方面(下称变量因子)进行定性的相关性分析,并对存在显著相关性的因子进行聚类。分析表明,客户与主办银行接触的时间同客户可独立对接的业务种类有关(见图3)。实际分析中,引入“客户可独立对接的业务占比”(客户可独立对接的业务种类/使用银行网点渠道办理的业务种类),作为更有效的客户独立对接业务能力的表征,归并该两个变量因子。上文已说明客户可独立对接业务的能力和客户对互联网金融渠道的接受度的相关性。进一步对客户渠道使用特征——客户满意度关系进行分类得到实证分析结论:具有更强的业务对接能力、具有更多每季度去网点柜台次数的客户,有更高的网点渠道满意度;具有更高的互联网金融接受程度,具有更多的非网点柜台渠道办理业务种类的客户,有更高的非网点渠道满意度。

根据聚类分析的结果,用自变量客户可独立对接的业务占比和客户每季度造访银行网点的次数,构建因变量客户网点渠道满意度的多元线性线性模型;用自变量客户的互联网金融接受程度和客户非网点柜台渠道办理业务种类,构建因变量客户非网点渠道满意度的多元线性线性模型,使用EXCEL软件作数据回归分析,结果如下:

a.网点渠道满意度多元线性模型:

Y=3.087+0.0828X1+ 0.5154X2+ε

Y——因变量(客户的网点渠道满意度)

X1——自变量1(客户每季度造访银行网点的次数)

X2——自变量2(客户可独立对接的业务占比)

ε——误差项

b.非网点渠道满意度多元线性模型:

Y=0.2861+0.4305X1+ 0.2914X2+ε

Y——因变量(客户的非网点渠道满意度)

X1——自变量1(客户互联网金融接受程度)

X2——自变量2(客户非网点渠道办理业务种类)

ε——误差项

相关系数R=0.5264;决定系数R2=0.2771;P值P1-value= 1.258E-25;P2-value= 9.497E-20(在95%的置信区间下,P1,2<0.05)。拟合表明,两个自变量因子均通过了显著性水平检验,模型可以被建立。即使在客户满意度度量较为宽泛的情况下,决定系数仍达到0.2771,表现出较高的相关性水平,模型的拟合效果较为理想。

图3 调研客户与主办银行接触时间和可独立对接业务种类关系

(4)渠道使用特征——客户满意度分析

进一步根据拟合模型检验的结论,以实际调研数据值绘制各个自变量对应变量客户满意度的分布图(见图4)。

从网点渠道满意度分布来看,具有较高独立对接业务办理能力的客户,对于网点服务的满意度同到访网点的次数呈现正相关,结合上文用户渠道使用特征的结论,该类客户的基本业务需求可以从非网点渠道得到满足,而对于网点服务质量的满意度将决定客户前往网点办理外延业务的意愿,优质的服务质量可以有效提升客户金融外延需求达成意愿。中低业务独立对接能力的客户群体中,业务需求满足上对网点渠道的依赖度高,但目前网点渠道的服务能力仍然存在局限,表现出具有较高业务量和复杂业务需求的客户无法在网点渠道得到充分的满足,客户满意度维持在低水平。此外,以简单业务为主的客户中,老年客户到访网点次数的增加将会大大降低其对网点服务的满意度。

图4 客户的网点渠道满意度分布拟合投影图

在非网点渠道满意度分布中,存在显著的越使用越满意的特征,随着客户对非网点渠道接受程度的提高和办理业务种类的丰富,客户对于非网点渠道服务的满意程度将快速提升。具有中等接受度并且使用三项业务的客户,满意度水平已经达到较理想的水平。非网点渠道借助互联网金融工具,为满足客户需求带来极大的便捷,在使用的过程中,相较传统的网点渠道服务,其突出的优势将显著提升客户的体验,也更容易赢得客户的满意。需要指出的是,在非渠道满意度的获得中,客户对非网点渠道的接受度是关键的因素,因此零售银行有必要更加重视其非网点渠道的推广。

4 结论

(1)互联网金融渠道可以和传统的银行网点渠道形成服务模式的互补,其突出的便捷性在提升客户服务体验方面具有明显的优势。同时,互联网金融的主要短板包括网络安全、风险监管和法律的空白,用户习惯培养的较长周期。依据客户细分制定渠道服务策略,将有助于零售银行提升客户对服务的满意度。

(2)零售银行的竞争力组成要素中,客户发展能力具有关键地位。客户满意度作为客户选择银行和银行获得客户资源的内生动力,使得银行服务的意义以及主要的收入、利润来源,最终落脚在以客户满意度提升和客户规模发展的核心诉求之上。客户服务的满意度是零售银行网点竞争力最重要的体现。

(3)零售银行业务中,单一的网点服务模式无法使客户的需求获得充分实现,具有更多业务类别需求和独立对接业务能力的客户倾向于选择具有网点服务可替代性的互联网金融渠道实现业务办理的需求,并且在离柜渠道使用中,客户更容易达到理想的使用满意度水平。

(4)客户独立对接业务能力和对于互联网金融工具的接受度是制约客户使用离柜渠道办理个人金融业务的限制因素。更多的柜面服务无法有效改善具有较高业务量和复杂业务需求客户的用户体验,非网点渠道服务功能的推广将是零售银行提升客户满意度的有力抓手。

[ 1 ] 宫晓林. 互联网金融模式及对传统银行业的影响[J]. 南方金融,2013(5):86-88.

[ 2 ] 屈波,王玉晨,杨运森,等. 互联网金融冲击下传统商业银行的应对策略研究——基于SWOT分析方法[J]. 西部金融,2015(1):41-45+51.

[ 3 ] 迟国泰,郑杏果,杨中原. 基于主成分分析的国有商业银行竞争力评价研究[J]. 管理学报,2009,6(2):228-233.

[ 4 ] 姚铮,邵勤华. 商业银行竞争力评价指标选择及其权重确定[J]. 科技进步与对策,2005(1):60-63.

[ 5 ] 李桂琴,仲伟俊. 商业银行客户满意度影响因素研究[J]. 南京理工大学学报(社会科学版),2008(4):57-64.

[ 6 ] 刘学方,潘丽丽,孙世重. 商业银行客户满意度与忠诚度关系实证研究[J]. 价格理论与实践,2015(4):110-112.

[ 7 ] 宋光磊. 商业银行零售业务客户满意度的影响因素[J]. 金融论坛,2010,15(5):49-52.

[ 8 ] 袁博, 李永刚, 张逸龙. 互联网金融发展对中国商业银行的影响及对策分析[J]. 金融理论与实践, 2013(12):66-70.

[ 8 ] 王丽晓. 山东建行基于用户体验的渠道管理研究[D].济南:山东大学,2017.

[10] 魏鹏. 金融新常态下商业银行渠道建设管理研究[J]. 金融发展研究,2015(9):59-66.