物流金融的现状及发展

——基于惠州的研究

汪洋 惠州学院经济管理学院

物流金融是将金融服务与现代物流服务融为一体,是现代服务业的重要领域,是扩展金融机构服务形式,提升物流业现代化水平新型发展模式。惠州市优先发展物流金融业具有显著战略意义。

一、国内外物流金融发展的基本情况

(一)国外物流金融的缘起和基本思路

物流金融源于制造业的外包和离岸业务,这些业务导致了跨国企业全球供应链网络的形成,使得发展中国家(如我国)的制造企业融入世界级的供应链网络。实践中,物流金融业务主要是遵循着两个路径来开展的:

一是将供应链上的资金需求企业作为业务开展的核心,银行的任务主要是监控整个物流的过程和相关契约的履行情况,并针对性的为资金需求企业提供配套的结算和融资服务。在这一模式下,银行的风险主要来源于企业自身的信用基础、企业对供应链稳定运行的影响力、以及其上下游企业的信用履行情况;二是银行代替资金需求企业直接掌控流通中的商品价值,以此为基础,根据资金需求企业的需求和相关情况,为资金需求企业提供配套的融资和相关服务。在这两个路径中,商业银行发展了多种业务产品,比如订单融资和应收账款保理就是在第一种路径的框架内开发出来的;而仓单融资和结构化存货质押融资则是第二种路径的产物。更进一步的是,商业银行还可以将这两种模式的一些特点进行结合,从而衍生出新的业务产品来,结构化出口前融资就是这种思路的产物。

物流企业从事物流金融业务有先天的优势——对供应链的熟悉,对业务的专业性,如果本身具有的良好信誉,可在为核心企业提供物流业务支持的同时实现对物流的实际监控,使得它们与商业银行一起成为物流金融服务的重要提供主体。基于这个基础,物流企业可以与金融机构合作甚至并购整合金融机构之后,为资金需求企业提供多样化的物流金融服务。这些物流金融服务不仅包括代收贷款、垫资等简单的服务方式,还包括票据担保、应收账款保理、仓单质押融资等复杂的物流金融业务。

实践中,世界物流巨头DHL在2004年开始为进出口企业提供关税融资;UPS更是并购了美国第一银行,成立了UPS capital,专门为世界各国的各种服务对象提供各式各样的物流金融服务。

(二)国内外物流金融业发展的比较

国外物流金融业务的操作流程非常规范,模式多样化、灵活化。而国内的物流金融业务起步较晚,各方面者有较大差距。表1从制度环境、行业环境、业务要素、业务控制方式等几方面列出了国内外物流金融业发展的异同

表1 国内外物流金融业发展的比较

二、惠州市物流金融业发展现状

随着内国物流金融业务的快速发展,惠州市也在逐步建立现代物流金融系统。惠州物流金融发展现状大致可以从以下两方面说明:

(一)行业推进方面。2013年5月,惠州提出强化金融业对物流业的金融服务,重点支持物流园区建设和港口码头建设;支持保税物流园区、国际采购分销中心、大宗商品交易中心建设;支持现代物流龙头企业建设物流基础设施建设;支持农业产业化龙头企业发展农产品深加工、销售和物流配送一体化业务建设;支持农村现代流通网络建设等。

截止2016年,惠州市有银行28家,保险机构 70家,证券机构9家,期货公司 2 家,风投机构 8 家,小额贷款公司 15家,融资担保机构 17家,已经形成了与我市经济发展相适应的金融服务体系。在这当中,已有8家金融机构与金泽集团达成了联合开展物流金融业务的协议,还有两家独立开展物流金融业务。

(二)企业参与方面。从物流金融的合作模式来看,无论是制造业企业、物流企业、银行三方共同参与融资的模式,还是银行与物流公司进行融资合作后,由物流公司再予企业以融资的模式,都需要依托物流金融信息监控共享平台的建设与完善。

惠州市金泽集团自主开发建设的“惠州物流金融公共服务平台”,是全国首创的基于云计算与物联网融合的物流金融公共信息平台。该平台的功能包括面向中小企业的金融与物流集成式创新产品服务(电子商务)、第三方支付、资金结算、订单管理、可视化质押物监管、仓储及物流管理、保险、评估、行业数据统计等,以及配套的物联网终端设备应用。平台通过物联网信息技术及物流金融创新模式的运用,实现了对制造或商贸企业真实贸易背景下的票据流、资金流、物流等数据采集、分析、处理及透明化管理,有效地解决了银行对中小企业流动资金贷款的贷后管理和企业信用核验等问题,实现了应用模式、产品服务、商业模式等多种创新与技术突破。

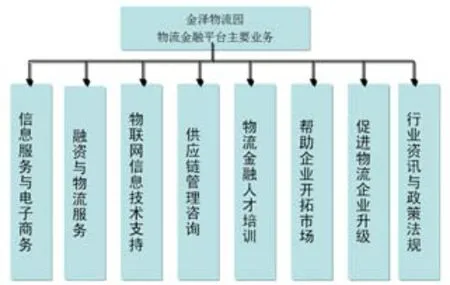

目前,金泽集团已与多家银行等金融机构合作,通过物流金融创新模式,对企业融资金额达6.35亿。图1概括了金泽集团的物流金融平台的主要业务模块。

三、惠州市物流金融业发展中存在的问题

目前,制约我市物流金融业发展的因素主要体现在以下三个方面。

(一)相关机制及技术欠缺

相关法律法规不健全。目前没有较为完善的法律法规规范其业务操作及业务纠纷;相关的物权登记制度混乱,缺乏统一公开的物权公示性备案系统;第三方中介机构缺乏专业的技能和诚信;非金融机构的金融准入制等等。

相关技术手段不成熟,行业标准不统一。如仓单的标准格式没有统一规范,仓单质押流程不统一,仓单质押的价格确定缺乏标准等等。

(二)物流企业管理水平有待提升

1.业务管理比较混乱。仓单不标准导致其缺乏流动性缺乏;运输和仓储规范的不统一导致流通中的物权难以得到相应保证;金融机构无法对流程进行有效监控,使得风险管理无法得到无缝连接。

2.风险管理能力还需提高。物流金融业务的风险,关键在于对业务风险实施动态监控。物流企业理应把控融资风险,但是物流企业对风险还缺乏相应的识别、评估和控制能力,导致了金融机构对物流企业缺乏信任。

(三)金融机构主动参与较弱

目前,全市共有银行机构28家,仅有8家金融机构推出了相关物流金融业务,涉及金额也仅有6.35亿,金融机构对物流金融的参与性很低,其原因如下。

1.物流金融业行业风险较高。一般来说,金融机构的避险属性使其不愿意将资金投入不熟悉的领域。

2.信用体系不完善。物流业尚未建立起较为完善的信用体系,挫伤金融机构积极性。

3.质押物处置较困难。基于目前物流金融大多以存货质押、仓单质押以及保兑仓业务为主。由于可质押货物没有统一标准规范,且质物估值困难,致使被普遍接受的质物有限。且质压一旦发生风险,金融机构在处理质押物时处于劣势地位。

四、惠州市物流金融业发展的对策

(一) 建立企业诚信管理体系

加快推进中小企业信用体系建设,建设联合征信体系。多渠道采集中小企业信息,结合企业和个人信用信息基础数据库,建立多层次的中小企业信用评估体系。

(二)加强风险防范控制

(1)发挥物流金融公共服务(信息)平台监管作用。依据物流金融公共服务(信息)平台采集的客户日常物流和资金流动真实数据,对客户进行风险评估则,信用评级。

(2)引入保险和担保机制。保险公司可以贯穿供应链业务的整个流程,在存货(单)质押业务及信贷业务,都可发挥积极作用。

(3)强化金融机构、物流和制造企业互信互动,推动设立风险缓释金,建立完善平稳顺畅的退出机制。

(三)制定行业规范

(1)制定物流公司参与物流金融的准入规范。(2)规范物流行业单据的格式及要素。

(四)提高金融机构创新服务意识

积极推进金融机构设立物流金融或供应链金融业务部,与产业集群以及物流园区、大型物流企业等建立战略合作关系。

(五)提升管理及技术水平

(1)建议以规模较大的物流企业为龙头,开展物流金融业务,拓展本地物流金融服务领域。

(2)加强物流新技术的开发和应用,积极开发和利用全球定位系统(GNSS)、智能交通系统(ITS)等新技术,加强物流信息系统安全体系研究;完善并推广物品编码等自动识别、标识技术以及电子数据交换(EDI)技术;发展可视化技术、货物跟踪技术和货物快速分拣技术。鼓励企业采用专用物流技术装备,推广网络化运输。

[1]唐建荣,姜翠芸.物流业与金融业协同演化机制及路径优化研究[J].商业研究,2017-08-10.

[2]黄子玲.物流金融风险综述与未来趋势展望[J].中国管理信息化2017-10-25.

[3]张文会.基于保兑仓模式的商品车物流金融风险因素辨识[J].物流技术 2017-9-25.