异常波动时期融资融券对股价特质性波动的影响研究

金 浩, 姚 臻

(河北工业大学经济管理学院,天津 300401)

异常波动时期融资融券对股价特质性波动的影响研究

金 浩, 姚 臻

(河北工业大学经济管理学院,天津 300401)

基于双重差分(DID)模型,选取我国2015年沪深A股市场股价异常波动时期的融资融券业务对股价特质性波动率的影响进行实证分析。结果表明,异常波动时期,在融资融券业务的参与下,股价特质性波动率呈现出上涨趋势。融资融券业务在股价剧烈上涨和剧烈下跌两个子时期对股价特质性波动率的上升具有明显的刺激作用;股价振荡上涨阶段,融资融券对股价特质性波动的影响却表现出抑制性的特点,但影响程度较小。

异常波动时期; 融资融券; 股价特质性波动; 双重差分模型

融资融券交易又称保证金交易,是基于股票价格不同变化趋势衍生出的一项信用交易业务,该项业务的实施可以有效地提升股价信息传递速度、减少噪音交易、降低投资者间信息不对称程度,对股市稳定发展具有积极作用。但在2008年次贷危机期间,西方国家纷纷对融资融券交易进行了不同程度的限制,这就导致学者们对融资融券业务在股价剧烈动荡时期的功能产生研究兴趣。直到2015年全球金融危机的全面爆发,国内学者们也开始将研究视角转移到股价异常波动时期融资融券发挥的功能上。聚焦国内证券市场,尤其是在2015年后半年,我国众多上市公司市值急剧缩水,股市大面积停牌,整个金融市场濒临崩溃。但值得注意的是,在2008年,我国尚未开通融资融券业务,而在2015年,我国A股市场刚刚经历过第四阶段扩容的融资融券标的股占比超过了60%,但仍然没有丝毫缓解金融危机的冲击,这一事件为实证设计提供了良好的“自然实验”条件。因此,以我国2015年前后A股市场的异常波动时期为视角,选取双重差分模型研究融资融券业务对于股价特质性波动的影响。

一、 文献综述

Li和Myers利用1990—2001年间全球四十多个国家的股票数据对融资融券与公司信息透明度的关系进行了研究发现,卖空约束会严重阻碍股价特质性信息准确及时的反应[1];Haggard等基于投资者获取信息的视角,通过实证分析的方法验证了信息透明度与股价特质性波动间的正相关关系[2];Fernande采用美国与中国不同的股票市场环境下信息透明度以及股价异质性波动的差异,得出股价的特质性波动会随着信息披露程度的完善而提高[3]的结论;陈晖丽和刘峰[4]以及顾琪和陆蓉[5]均从盈余管理的视角探究了卖空约束的作用,发现在放松卖空约束的条件下,融资融券标的股的公司应计盈余管理和真实盈余管理均明显低于非标的股,且盈余管理程度越高,卖空约束效果越明显。基于股价信息含量的视角探索了股价特质性波动对证券市场的影响。褚剑以股价信息含量为依托,采用双重差分模型,验证了融资融券标的股的选择抑制了融资卖空机制功能的充分发挥[6];肖浩、孔爱国基于双重差分模型,对股价的特质性波动影响机制进行研究,结果表明,股价的特质性波动只在一定时期内受公司盈余管理的影响[7];肖浩通过实证研究的方法,凭借公司信息含量揭示出财务信息透明度与股价特质性波动间的负相关关系[8];林忠国等基于盈余公告效应,考察了A股市场股价特质性波动与PIN及噪音之间的关系,研究发现,股价特质性波动与PIN呈U型关系,与噪音也具有正向的相关性[9]。

综上所述,国内外学者主要针对融资融券在整体趋势上对股价特质性波动的影响进行研究,而针对异常波动时期内融资融券作用的研究仍处于空白。因此,当出现股价波动异常的情况时,融资融券业务的杠杆效应在信息不对称的情况下,很容易成为投机者牟利的工具,从而无法发挥其价格稳定器的功能,因此,在异常波动时期,融资融券究竟扮演什么样的角色,其原本的功能是否正常运行,成为了研究的重点。

二、 研究设计

1. 实验期的选择

在研究融资融券的效用之前,首先结合徐悦关于短期股票市场异常波动的研究成果[10],将2014年11月—2015年12月选为异常波动研究期,并划分了3个子时期:一是2014年11月—2015年6月8日的股价剧烈上涨期;二是2015年6月9日—2015年8月的股价剧烈下跌期;三是2015年8月—2015年12月的股价振荡上涨时期。此外,将2014年2月7日—2014年10月31日这一段时期作为稳定期来与异常波动期进行对照分析。

2. 实证模型与变量

选取603支融资融券标的股作为实验组,并运用倾向值的分匹配(PSM)法选取534支非标的股作为对照组来尽可能减少样本间的选择性差异,依据Ashenfelter与Card提出的DID模型分别考察融资融券业务推广后股价特质性波动率在整个异常波动时期以及异常波动期内不同分段行情下的变化情况。

Ij,t=α0+β1Tj+β2Pj+β3TjPj+Cj,t+εj,t

(1)

式中:Ij,t为股票j在t时期的股价特质性波动率;Tj为个体虚拟变量,若股票j为融资融券标的股,取值为1,否则取值为0;Pj为时间虚拟变量,若股票j处于实验期,取值为1,否则取值为0;TjPj为交叉项,若股票j为处于实验期的融资融券标的股,则取值为1,其余情况下均取值为0,其系数β3刻画了融资融券对股价特质性波动的影响;Cj,t为实验组与对照组间差异而选取的一组控制变量;εj,t为随机误差项。

第二步,借鉴Wang等人[11]的研究方法,对整个异常波动期内,每个子时期下,融资融券对于股价特质性波动分别有何种程度的影响做出进一步的判断,具体模型的基本形式为

Ij,t=α0+β1Tj+φωPω,t+λωTjPω,t+Cj,t+εj,t(ω=1,2,3)

(2)

式中:Pω,t为时间虚拟变量,表示若股票j在t日处于第ω时期,取值为1,否则取值为0;TjPω,t为个体虚拟变量与时间虚拟变量的交叉项。

Tj与Pω,t的系数λω衡量了进入不同的分段行情后,融资融券业务对于股价特质性波动的影响,其余变量与式(1)一致。

式(1)和式(2)中的股价特质性波动率是借鉴Zhang[12]的方法计算而得,即

rj,t-rt=βj,1Mt+βj,2St+βj,3Ht+εj,t

众所周知,美国是农业大国,先进的科学技术和得天独厚的地理条件使其粮食产量位居世界第二位。但是,粮食的出口向来利润不高,生产粮食还要花费大量的粮农补贴,美国为什么明知粮食出口赚不了几个钱,还要大力发展农业并低价出口呢?

(3)

(4)

式中:rj,t为t时期公司j的日个股回报率;rt为当年无风险利率;Mt、St和Ht为t时期的Fama-French三因子;εj,t为回归的残差。

将回归残差按5日为一周求标准差可得到公司j在该区间的股价特质性波动Ij,t。选取5日作为特质性波动率的研究区间是因为在关于证券市场的研究中,常常选取5日作为短线判断的依据,异常波动时期内股价的变化一般都是在极短的时间内发生的,因此这对于短期的研究具有重要意义。

此外,研究中还选取了一系列控制变量,以达到进一步排除实验组与对照组之间差异的目的,各控制变量名称及其含义见表1。

表1 控制变量名称及含义

3. 数据来源与数据处理

沪深A股市场的股票数据来自同花顺iFinD金融数据库和锐思数据库。其中个股收盘价、流通市值与沪深300指数收盘价等数据来源于同花顺iFinD金融数据库,股票财务特征、股票三因子数据源于锐思数据库。在数据筛选方面,参考了Kangetal的做法[13],剔除了所有金融类股票、ST股、摘牌、数据缺失以及在研究期间曾被调入或调出的股票。

依照上述标准,筛选出了沪深A股融资融券标的股603支,非标的股736支。并运用PSM倾向得分匹配法为这603支标的股(实验组)匹配了534支符合要求的非标的股(对照组),从而初步排除因政策实施的偏向性而引起的样本间差异。

三、 实证检验与结果分析

1. 异常波动期融资融券业务的影响分析

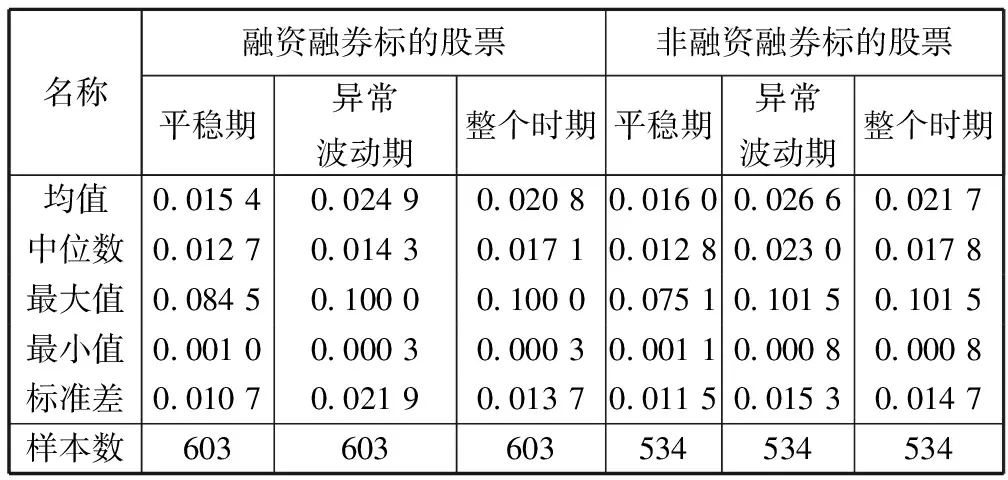

根据上述实证方案,对股价特质性波动的影响进行检验。在回归分析之前,对实验期和对照期融资融券标的股及非标的股的特质性波动进行了描述性统计分析结果见表2。

表2 股价特质性波动的描述性统计分析

表2描述性统计显示,无论是在平稳期还是异常波动时期,融资融券标的股的特质性波动水平均小于非标的股。而异常波动期内融资融券业务究竟对股价特质性波动率产生何种影响,还需要通过实证研究来检验。

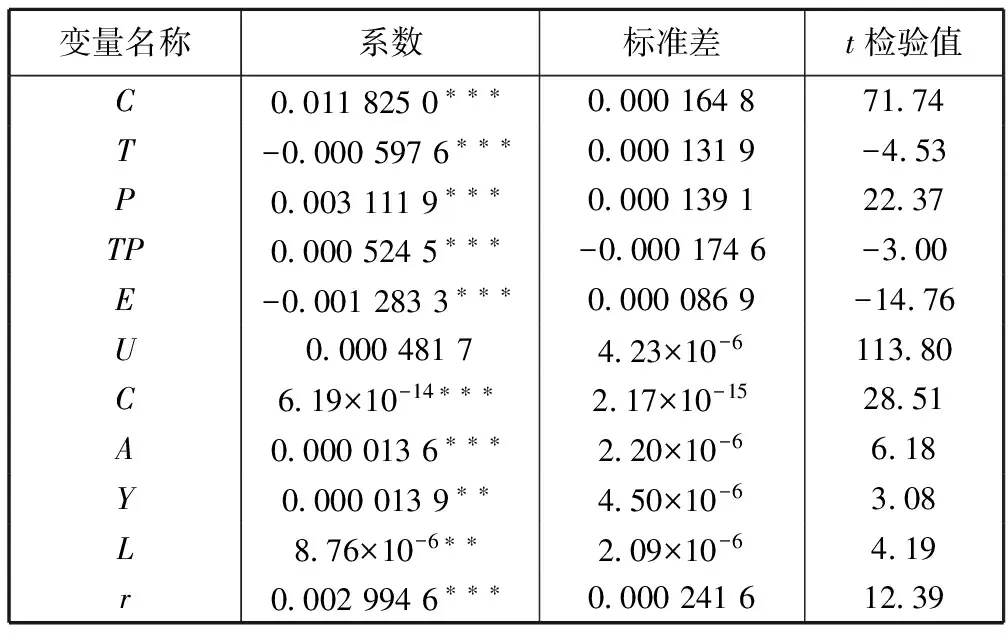

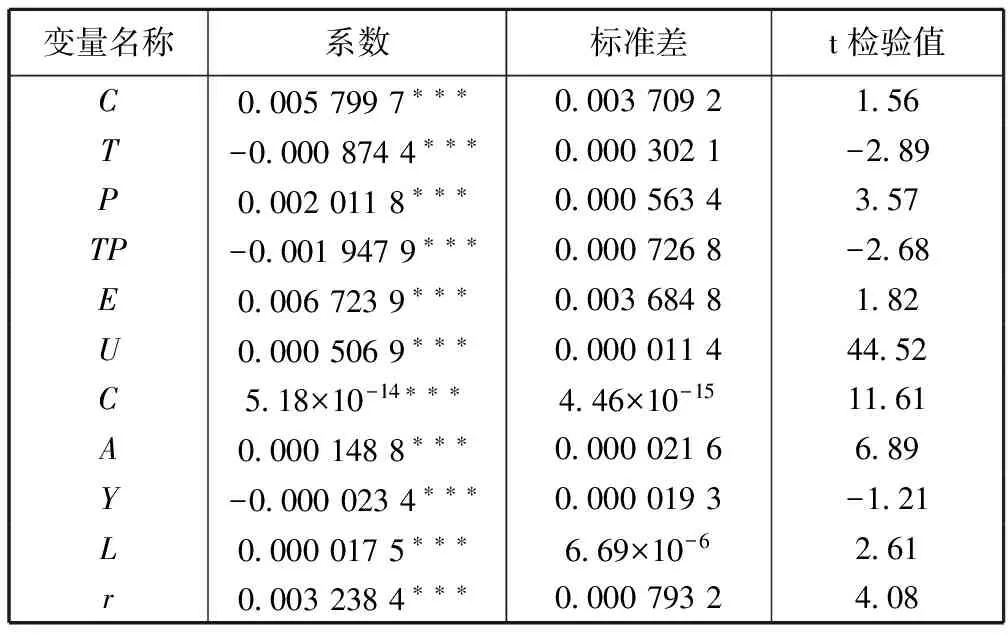

以整个异常波动期为实验期,对式(1)进行回归分析,考察异常波动期内股价特质性波动对融资融券作何反应,回归结果见表3。

从表3中的回归结果可以看出,虚拟变量Tj的系数为负,表明融资融券标的股的选取会减小该股票的特质性波动的程度;Pj的系数为正,表明异常波动时期,融资融券两类股票异质性波动率均有所上升,这与前文的描述性统计分析结果相符。虚拟变量的交叉项TjPj的系数β3是本文的研究重点,代表了融资融券业务在该时期内对股价特质性波动所产生影响的程度大小及方向,实证结果可见,该系数为正且在1%的显著性水平上显著不为零,这说明进入异常波动期后,融资融券业务刺激了股价特质性波动率的上涨,控制变量是为了减少样本间差异而选取的一系列变量。

表3 异常波动期DID模型回归结果

注:***、**、*分别为在1%、5%、10%显著性水平上的显著程度。

2. 分段行情下融资融券业务的影响分析

虽然融资融券业务在整个异常波动期对于股价特质性波动具有显著的促进作用,但整个时期跨度较大,该作用可能会由于时期区间选择的不同而存在差异。因此,将异常波动期划分为3个子区间,针对不同时期分别就融资融券对股价特质性波动的影响进行研究。

对标的股和非标的股不同区间内的特质性波动进行描述性统计分析,结果见表4。

表4 融资融券股价特质性波动的描述性统计分析

由表4可见,在标的股和非标的股组内,进入上涨期后股价特质性波动率均显著升高,在股市下跌期两类股票特质性波动增长更为剧烈,直至进入振荡上涨期,特质性波动的变化才逐步回调。从股价特质性波动离散程度来看,进入异常波动期后两类股票特质性波动的标准差都有不同程度的上升,其中后两个时期特质性波动水平离散性最大,这表明从剧烈上涨时期开始,各股票的特质性波动程度出现分化。因此,需要根据不同市场行情进行更有针对性的实证研究,以确保结论的准确性。

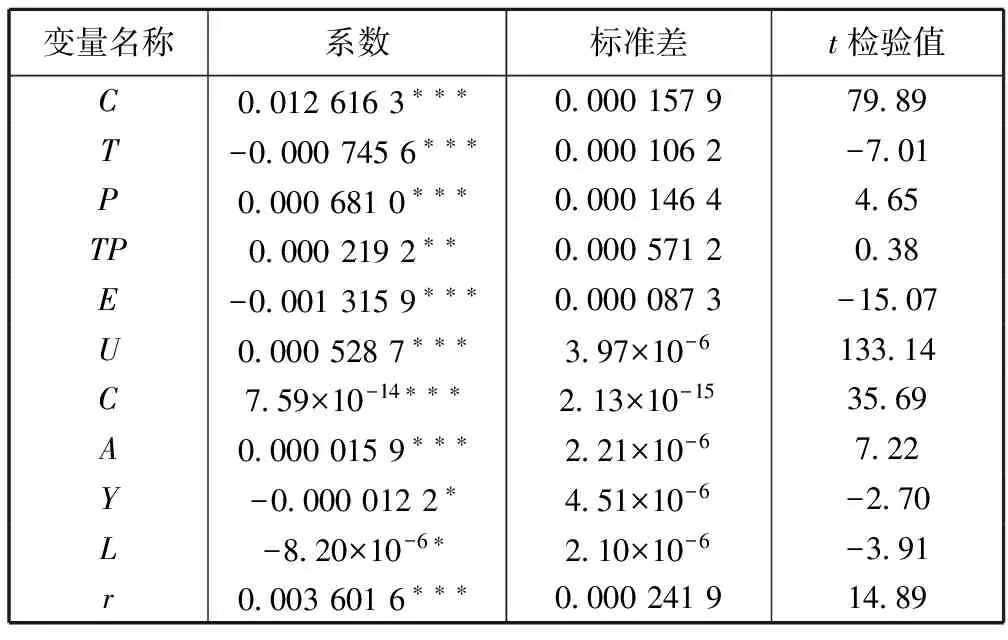

以股市剧烈上涨时期为实验期,对式(2)进行回归分析剧烈上涨期融资融券对股价特质性波动的影响结果见表5。

表5 剧烈上涨时期的DID模型回归结果

注:***、**、*分别为在1%、5%、10%显著性水平上的显著程度。

表5所示,Tj的系数显著为负,表明在剧烈上涨期,融资融券标的股的特质性波动水平显著小于非标的股;P1,t的系数显著为正,表明股票市场进入剧烈上涨时期后,标的与非标的股的股价特质性波动水平都显著增加;TjP1,t的系数为正,且在5%的显著性水平上显著不为零,这说明在股价剧烈上涨时期,融资融券业务的开展对股票特质性波动的上涨起到了推波助澜的作用,这与前文的描述性统计分析结果一致。

以股市的剧烈下跌时期为实验期,运用双重差分模型进行分析,结果见表6。

表6 剧烈下跌时期的DID模型回归结果

注:***、**、*分别为在1%、5%、10%显著性水平上的显著程度。

表6中,虚拟变量交叉项TjP2,t的系数为正,且在1%的显著性水平上显著,表明股市进入剧烈下跌时期后,融资融券在股市暴跌时期起到了加剧股价特质性波动的作用。此外,TjP2,t的系数为正,且绝对值比TjP1,t系数绝对值大,说明融资融券业务在股市剧烈下跌时期对股价特质性波动的加剧作用远比股市剧烈上涨时期更为显著。

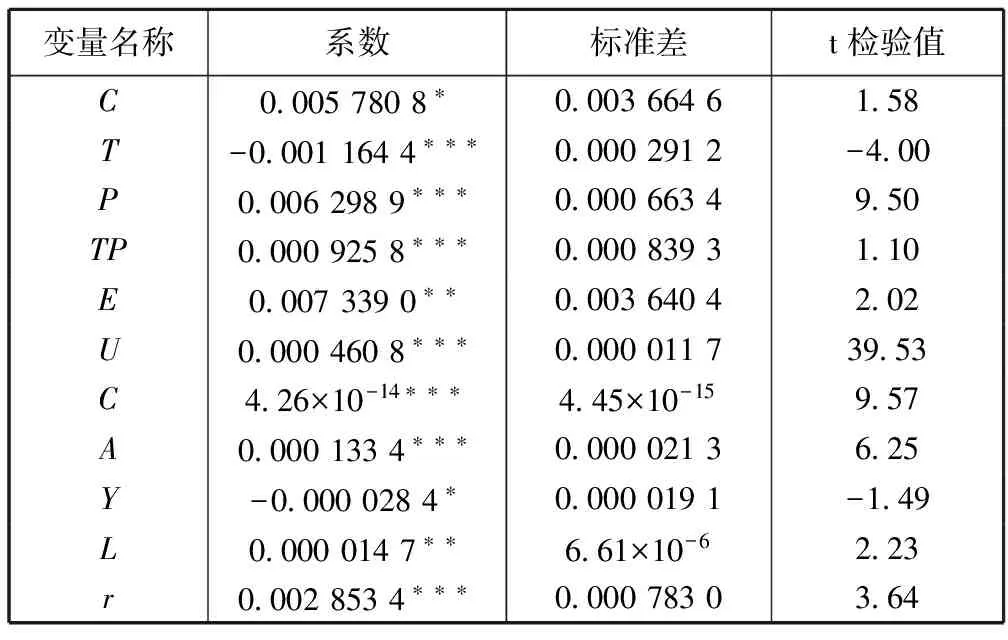

以股市的振荡上涨时期为实验期,双重差分模型的拟合结果见表7。

表7 振荡上涨时期的DID模型回归结果

注:***、**、*分别为在1%、5%、10%显著性水平上的显著程度。

表7中,由于处于振荡上涨期的股票价格变化与平稳期的变化特征基本相同,因此,此时仅对交叉项进行分析,即TjP3,t的系数显著为负,且数值明显小于两个子时期,这表明在股市结束下跌进入振荡上涨时期后,融资融券业务起到了抑制股价特质性波动率上升的作用,但不足以对整个时期产生太大的影响。

3. 实证结果分析

(1) 在剧烈上涨阶段,股票价格普遍被高估,持乐观态度的噪音交易者大量涌入市场进行买入交易,其中较为激进的投资者甚至会通过融资业务借入资金加大持仓。

(2) 在剧烈下跌阶段,市场恐慌氛围严重,大量投资者为了避免损失,不再关注上市公司基本面情况,而是进行非理性的疯狂抛售,加之我国融资融券业务的强行平仓制度的参与,强制卖出的股票会进一步恶化失衡的市场,因此,这一时期融资融券的助跌作用比股市剧烈上涨时期更为显著。因此,这一时期股价特质性波动水平的上涨也更为剧烈。

(3) 在振荡上涨时期,我国及时修改了融资融券交易细则,多家券商纷纷发布暂停融资融券的公告,在国家政策和券商行为的共同努力下,融资融券机制的运行受到了严格的把控,其价格稳定器的功能也可以正常发挥出来。

由上述分析可知,融资融券所具有的杠杆机制使得交易者在市场不同时期可以采取不同的交易策略,从而使股价的特质性波动更加剧烈。在股市振荡上涨时期,融资融券业务在多方力量的影响下,起到了稳定市场、抑制股价波动的作用,但对整个市场的影响较为有限;综合上述情况,融资融券业务在整个异常波动期内发挥出加剧股价特质性波动的作用。

四、 政策建议

(1) 灵活控制融资融券交易门槛。股票价格剧烈上涨期和下跌时,较高的信用交易门槛可以提高信用交易成本,减少投机者的数量,进而避免融资融券滥用行为的出现。

(2) 引入动态保证金机制。异常波动时期,监管部门要时刻关注股市动态,及时调整保证金比例,做到在第一时间控制融资融券交易量,减少市场泡沫。

(3) 完善信息披露制度。首先,完善上市公司对自身经营状况现状的披露。上市公式信息透明度越高,则信息不对称程度越低,这样可以有效地减少信息不对称现象,进而避免因投资者利用私有信息投机套利,引起股市剧烈波动。其次,完善股票市场两融交易情况的信息披露。高度透明的股票市场可以帮助投资者对市场走势做出理性的判断,减少噪音交易行为,达到稳定股市的目的。此外,在股市快速下跌时期,噪音交易者会无视公司与市场的基本面因素,进行大量非理性抛售,加之投机者的恶意融券行为,会使股价波动更加难以控制。因此,在这一行情下的证券市场监管政策应以限制恶意做空、稳定市场情绪、加强投资者信心为主。

[1] Li J, Myers S C. R2around the world: New theory and new tests [J].JournalofFinancialEconomics, 2006, 79(2):257-292.

[2] Haggard K S, Martin X, Pereira R. Does voluntary disclosure improve stock price informativeness?[J].FinancialManagement, 2008, 37(4):747-768.

[3] Fernandes N, Ferreira M A. Does international cross-listing improve the information environment? [J].JournalofFinancialEconomics, 2008, 88(2):216-244.

[4] 陈晖丽, 刘 峰. 融资融券的治理效应研究:基于公司盈余管理的视角[J]. 会计研究, 2014(9):45-52.

[5] 顾 琪, 陆 蓉. 金融市场的“劣汰”机制:基于卖空机制与盈余管理的研究[J]. 财贸经济, 2016(5):60-75.

[6] 褚 剑, 方军雄. 中国式融资融券制度安排与股价崩盘风险的恶化[J]. 经济研究, 2016(5):143-158.

[7] 肖 浩, 孔爱国. 融资融券对股价特质性波动的影响机理研究:基于双重差分模型的检验[J]. 管理世界, 2014(8):30-43.

[8] 肖 浩. 公司财务信息透明度、内部人交易和股价特质性波动[J]. 中央财经大学学报, 2015(11):62-74.

[9] 林忠国, 韩立岩, 李 伟. 股价波动非同步性:信息还是噪音?[J]. 管理科学学报, 2012, 15(6):68-81.

[10] 徐 悦. 中国股市异常波动的特征分析[J]. 企业经济, 2013,32(4):189-192.

[11] Steven Shuye Wang, Wei Li, Cheng L T W. The impact of h-share derivatives on the underlying equity market[J].ReviewofQuantitativeFinaceandAccunting,2009,32(3):235-267.

[12] Zhang Chu. A reexamination of the causes of time-varying stock return volatilities [J].JournalofFinancialandQuantitativeAnalysis,2010,45(3):663-684.

ResearchontheInfluenceofMarginTradingontheVolatilityofStockPriceinthePeriodofAbnormalFluctuation

Jin hao, Yao zhen

(School of Economics and Management, Hebei University of Technology, Tianjin 30040,China)

Based on the difference-in-differential (DID) model, this paper analyzes the impact of margin trading on the fluctuation of stock price idiosyncratic volatility around 2015 with the data of Shenzhen and Shanghai A-share market, which includes the sharp rise, abnormal fluctuation and oscillation period. The results show that, during the period of abnormal fluctuations, margin trading business exacerbates the characteristics of the stock price idiosyncratic volatility; specifically, in the period of sharp rise and sharp decline, margin trading business promotes Chinese stock price trait volatility. In the oscillation period, the impact of margin trading on the volatility of the stock price shows the inhibitory characteristics.

abnormal fluctuations; margin trading; stock price idiosyncratic volatility; difference-in-difference model

F224.5

A

1008-4339(2018)01-031-05

2017-09-07.

河北省社科规划基金资助项目(HB17GL026);河北省人文社会科学研究重大课题攻关基金资助项目(ZD201629);国家软科学研究计划基金资助项目(2013GXS4D103).

金 浩(1958— ),男,博士,教授.

金 浩,jgjbsh@hebut.edu.cn.