管理层能力、内部控制有效性与跨国并购绩效

赵 息, 褚洪辉, 陈妍庆

(天津大学管理与经济学部, 天津 300072)

管理层能力、内部控制有效性与跨国并购绩效

赵 息, 褚洪辉, 陈妍庆

(天津大学管理与经济学部, 天津 300072)

“丝绸之路经济带”和“21世纪海上丝绸之路”为“新常态”下的中国企业实施跨国并购提供了新的历史机遇。以沪深两市2009—2016年成功进行跨国并购的中国上市公司为样本,运用结构方程模型,实证检验了管理层能力、内部控制有效性和企业跨国并购绩效之间的关系。结果表明,企业管理层能力与跨国并购绩效呈现显著正相关关系;完善的内部控制制度及内部控制制度的有效执行可以显著提高企业跨国并购绩效;管理层能力与企业内部控制有效性存在着正向共变关系。

管理层能力; 内部控制; 跨国并购绩效; 结构方程模型

“一带一路”战略的实施、“亚洲基础设施投资银行”和“丝绸之路基金”的成立,为中国企业深度参与全球协作和大举实施跨国并购提供了重大战略机遇。在“走出去”战略的支持下,从联想收购IBM的电脑事业部,到吉利联姻沃尔沃,再到中化集团斥资430亿美元入主瑞士先正达,跨国并购正成为中国企业提升自主创新能力、建立核心竞争优势和向全球产业价值链中高端跃升的重要战略举措[1]。

跨国并购作为一项高风险的价值创造活动[2-3],并购目标选择、并购融资方式、企业文化冲突、并购后的资源整合均会对跨国并购绩效产生重要影响[4-7],成功的跨国并购与并购发起方管理层能力与企业内控制度的有效性密切相关[8]。

作为跨国并购战略的制定者和实际执行者,企业管理层的知识结构和管理经验与资源整合能力对企业跨国并购战略目标的实现具有至关重要的作用[9-10]。企业跨国并购过程中面临着政治、法律和经营等诸多风险因素,内部控制制度的有效执行是跨国并购实现预期协同效应的重要前提。管理层作为企业各项制度的设计者与执行者,与企业内控制度的有效性密切相关。

一、 理论分析与研究假设

1. 管理层能力与跨国并购绩效

跨国并购作为企业战略层面的一项高风险性投资活动,对企业管理层提出了更高的要求。Chemmanur认为,并购发起方管理层能力越强,在信息不对称环境下屏蔽噪音的能力越强,目标公司选择失误及支付过高收购溢价等导致并购失败的因素出现的可能性越低[11]。这与Panayiotis研究结论一致,Panayiotis认为,并购发起方管理层能力具备信号传递功能,能够有效降低信息不对称现象,战略执行能力较强的管理层对并购协同效用的发挥具有正向激励效应[12]。随着管理层团队平均任期的增加,管理者对企业各种资源与禀赋的认识更加深刻,对于企业面临的内外部风险的事前识别能力也进一步增强,能够及时发现潜在风险因素并积极采取应对措施[13]。姜付秀等的研究结果表明,在影响企业过度投资的管理层特征中,管理层团队平均教育水平与过度投资之间显著负相关,提高管理层学历水平将有助于降低企业的过度投资行为[14]。潘前进等通过研究资本投资效率与公司管理层能力之间的关系得出结论,管理层能力越强,对投资活动中信息不对称问题的关注度就越高,进而通过缓解代理冲突和融资约束等方式影响公司投资活动现金流的敏感性,提高公司投资效率[15]。基于上述分析,提出以下假设,即

H1:管理层能力与企业跨国并购绩效成正相关关系,提升管理层能力能显著改善企业跨国并购绩效。

2. 内部控制有效性与跨国并购绩效

Goh and Li认为,完善的内部控制制度对于确保企业战略的有效执行、避免错误和欺诈、捍卫企业资产的完整性、控制经营风险、提高企业经营效率具有重要意义[16]。杨忠智认为,内部控制制度的有效执行对于企业跨国发展战略目标的实现具有关键性作用[17]。崔永梅、余璇指出,企业并购活动作为一项复杂的系统工程,在并购目标选择、并购方案制定、并购交易实施和并购整合等过程中存在各种风险,完善的内部控制制度能够通过控制并购风险促进企业并购价值的实现[18]。Habeck and Kroge通过研究并购活动完成后的整合风险得出结论,内部控制制度在企业内部信息的交流与沟通过程中发挥着重要的纽带桥梁作用[19],良好的内部控制制度对于企业并购整合信息的提取、加工、传递具有积极作用,有助于缓解并购完成后管理层与员工之间的信息不对称问题,为员工充分了解企业经营策略提供渠道,促进企业内部资源整合。基于上述分析,提出以下假设,即

H2:企业内部控制制度的有效性与跨国并购绩效成正相关关系,企业内部控制制度有效性越高,跨国并购价值创造效应越显著。

3. 管理层能力与内部控制有效性

“高层梯队理论”理论认为,企业决策过程与运作模式很大程度上体现了管理者的个人特征[20-21]。吴秋生、徐蕾认为,内部控制制度有效性水平和管理层观念密切相关,涉及风险、法制、规则观念的管理层理念对企业内控制度的建设与运行会产生潜移默化的影响[22]。路杨运用委托代理理论、团队理论与利益相关者理论,检验了管理层特征对企业内部控制有效性的影响,认为管理层平均年龄、平均任期、教育水平等均会对企业内部控制有效性产生影响[23]。杨玉凤和曹琼认为,董事会及管理层的才能、经验和水平是企业内部控制环境的重要组成要素,管理层通过制定内部控制环境的纪律、规则与架构,塑造良好的内部控制环境,最大限度保障内部控制制度的有效执行[24]。基于上述分析,提出假设以下假设,即

H3:管理层能力与企业内部控制制度有效性存在着正向共变关系。

二、 样本选择与研究设计

1. 样本选择

样本涵盖沪深两市2009年1月1日—2016年12月31日成功进行跨国并购的中国公司,数据主要来源于国泰安并购数据库,同时,参照上海证券交易所、深圳证券交易所网站披露的上市公司跨国并购公告及《中国证券报》《巨潮资讯网》披露的中国企业跨国并购信息对并购数据进行了校对补充,以最大限度保证样本数据的完整性与准确性。

(1) 并购方为在上海证券交易所与深圳证券交易所上市的中国公司,并购类型为资产并购或股权并购。

(2) 若并购方在一年内实施多起跨国并购,则以第一次跨国并购公告日数据作为样本数据。

(3) 为消除噪音信息的影响,将并购公告日前后3个月内发生资产重组、限售股解禁和未决诉讼等重大事项的样本公司剔除。

(4) 若跨国并购发起方为金融类企业,则剔除该样本。

(5) 若跨国并购属于关联交易,则剔除该样本。

(6) 剔除ST公司和*ST公司样本数据。

按照上述样本选择原则,最终得到109家中国企业跨国并购样本数据,样本行业分布见表1。

表1 样本行业分布表

2. 变量设计

(一) 管理层能力

管理层作为企业的实际经营管理者,高效利用企业资源为股东创造价值是管理层能力的本质体现,借鉴Demerjian et al提出的模型,运用数据包络分析法和Tobit模型,测度管理层能力[25-26]。

为测度管理层能力,首先运用数据包络法测度管理层所属行业内的公司效率值M,用公司产出除以公司投入得到。其中选取营业收入S作为公司产出指标,选取销售费用与管理费用C、营业成本G、固定资产F、研发投入R、无形资产I和商誉D作为公司投入测度指标。公司效率值计算公式为

(1)

运用Tobit模型对公司效率值进行回归拟合,以此测度管理层能力为

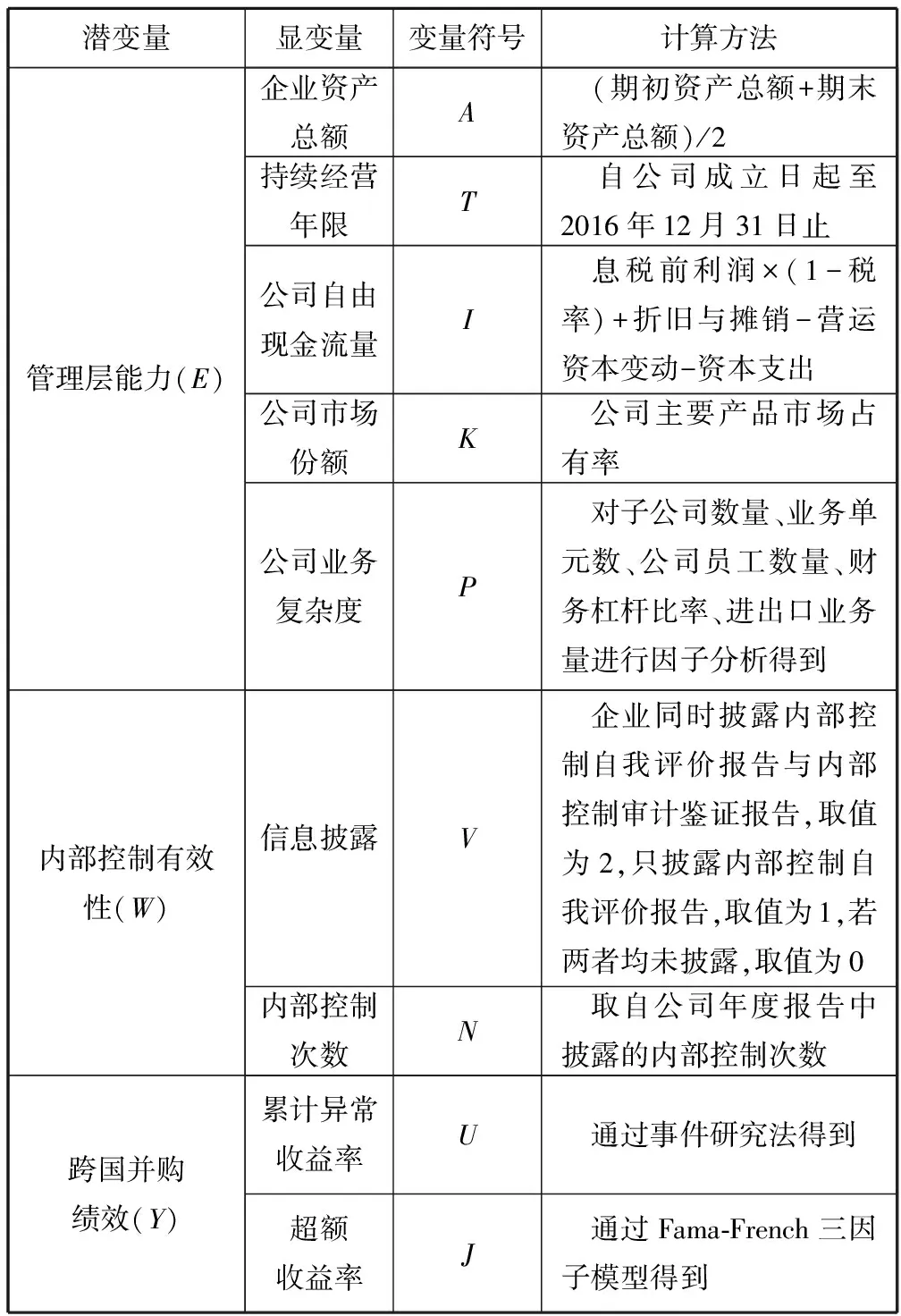

E=β0+β1A+β2T+β3I+β4K+β5P+ε

(2)

企业资产总额A、持续经营年限T、自由现金流量I、市场份额K及业务复杂度P从不同维度反映了企业的资源利用效率,同时,企业资源利用效率也会对企业资产总额、持续经营年限、自由现金流、市场份额等企业特征产生影响,为解决变量间的内生性问题,在测度管理层能力时,从截面数据与时间序列数据两个维度对样本进行双向标准误修正,最大限度控制潜在异方差问题。

(二) 内部控制有效性

《上海证券交易所内部控制指引》和《深圳证券交易所内部控制指引》对我国上市公司内部控制信息披露提出了明确的要求。对企业内部控制有效性的测度,借鉴卢锐等人的研究方法,运用离散变量方法,从信息披露V与内部控制次数N两个维度评价企业内部控制的有效性[27]。企业信息披露包括企业内部控制自我评价报告与企业内部控制审计鉴证报告,若企业同时披露这两者,V取值为2,若企业只披露内部控制自我评价报告,V取值为1,若企业两者均未披露,V取值为0。内部控制次数N根据公司年度报告中披露的次数赋予其相应的数值。

(三) 跨国并购绩效

运用事件研究法和Fama-French三因子模型测度中国企业跨国并购绩效。

第一步,运用市场模型估计正常收益率,即

Rit=α+βRmt+εit

(3)

式中:Rit为股票的实际收益率;Rmt为市场指数收益率。

第二步,计算股票异常收益率和平均异常收益率。股票的异常收益率Lit是股票实际收益率Rit与股票正常收益率Rmt的差值。

Lit=Rit-Rmt

(4)

第三步,计算事件窗口(t1,t2)内的累计异常收益率V(t1,t2),即

(5)

Fama和French在资本资产定价模型的基础上加入了公司规模和账面市价比因素,构建出三因素模型为

Rit-Rrt=αi+βi(Rmt-Rrt)+siOt+hiZt

(6)

式中:Rit为实际收益率;Rrt为t月的无风险报酬率;Rmt为市场回报率;Ot为公司规模因素;Zt为流通市值比因素。

将样本公司收益率运用Fama-French三因素模型回归后,得到的截距αi便是样本公司超常收益率Jit,以此衡量企业跨国并购的价值创造效应。研究变量定义及计算方法见表2。

表2 变量定义及计算方法

三、 模型构建

鉴于“管理层能力”、“内部控制有效性”均属于潜变量,直接测度较为困难,选择在社会科学研究领域广泛应用的的结构方程模型,探究管理层能力、内部控制有效性与企业跨国并购绩效之间的关系。结构方程模型在处理多变量复杂数据时,能够弥补回归分析和因子分析的不足,模型变量既可以包含可观测的显变量,也可以包含无法直接观测的潜变量,不仅能够清晰地反映各项要素对模型整体的作用,而且能够体现各单项要素间的相互影响。

运用结构方程模型,以企业跨国并购绩效作为被解释变量,以管理层能力与内部控制有效性作为解释变量,构建的模型为

(7)

式中:Y为企业跨国并购绩效;E为管理层能力;W为内部控制有效性。

基于前文分析,潜变量Y以累计异常收益率U和超额收益率J测度为

(8)

对于潜变量E,以企业资产总额A、持续经营年限T、公司自由现金流量I、公司市场份额K及公司业务复杂度P测度,对于潜变量W,以信息披露V和内部控制次数N测度。

(9)

完整的结构方程模型通常由测量模型和结构模型两部分构成。测量模型用以描述潜变量与显变量的关系,因此也被称为验证性因子分析;结构模型用以描述潜变量之间的关系,因此也被称作因果模型。在构建的结构方程模型中,式(7)为结构模型,式(8)和式(9)为测量模型,结构方程模型路径见图1。

图1 结构方程模型路径

在结构方程模型路径图1中,λ1、λ2、λ3、λ4、λ5、λ6、λ7分别为潜变量与显变量的路径系数;φ为潜变量之间的协方差系数;α1和α2分别为解释潜变量与被解释潜变量之间的路径系数。通过实证检验各路径系数及协方差系数的符号及显著性等特征,验证上文做出的假设1、假设2和假设3。

四、 实证检验及结果分析

1. 描述性统计分析

借助AMOS 21.0软件,对样本数据运用结构方程模型进行分析,描述性统计结果见表3。

表3 描述性统计结果

由描述性统计结果可知,市场份额指标K均值达到0.51,且公司自由现金流均值为正数,因此实施跨国并购的企业多为行业内实力较为雄厚的企业。考虑到中国市场经济进程启动较晚,并购发起方持续经营年限达到31年并不算短,因此,与同行业内未实施跨国并购的企业相比,跨国并购发起方管理层能力普遍较强。跨国并购发起方信息披露积极性并不高,信息披露V指标均值仅为0.42,表明大多数公司并未同时披露企业内部控制评价报告与内部控制审计鉴证报告,内部控制指标N最大值为121,最小值为0,表明实施跨国并购的上市公司内部控制有效性两级分化现象较为严重。

2. 模型有效性检验

结构方程模型有效性检验的目的是通过对模型参数估计有效性、模型拟合优度和模型适配性的检验,确定该模型路径关系图是否能够真实反映变量之间的相互作用关系,借鉴Bagozzi and Yi的研究方法,从模型整体适配度与增值适配度两个层面检验该结构方程模型的有效性,检验结果见表4。

表4 结构方程模型有效性检验

由表4可知,整体结构方程模型路径图与样本数据的匹配度较好。卡方值是结构方程模型有效性检验最常用的指标,反映了观察矩阵与模型导出矩阵的差异性,卡方值与自由度比值为1.54,表明模型的拟合程度较好,近似误差均方根为0.06,小于临界值0.08,表明拟合矩阵协方差和总体协方差差异较小,构建的结构方程模型较为合理。在增值适配度指标中,简约性正规拟合优度指数和相对适配参数均大于0.9,检验结果较为理想,综合上述各项指标,该结构方程模型拟合度较好,适用于前述假设检验。

3. 假设检验

运用AMOS 21.0软件,对结构方程模型中的解释潜变量与被解释潜变量、显变量和潜变量进行极大似然估计,结果见表5。

表5 结构方程模型潜变量路径关系的参数估计

注:*、**和***分别表示在1%、5%和10%的水平上具有统计显著性。

管理层能力与跨国并购绩效的相关系数为0.52,且在1%的水平上显著,表明企业管理层能力与跨国并购绩效呈现显著正相关关系,与假设1结论相符。跨国并购作为企业的重大经营决策,能否实现正向协同效应与管理层能力密切相关。管理层作为企业跨国并购的主导者,在并购战略制定、目标公司选择与价值评估、融资支付方式等并购关键环节具有决定性话语权;在与东道国目标公司博弈过程中,管理层被赋予了平衡各方利益、为企业谋求利益最大化的重要使命,这对管理层的决策能力、组织管控能力、战略执行能力及国际化经营能力提出了新的要求。

内部控制有效性与跨国并购绩效的相关系数为0.37,且在5%水平上显著,表明企业内部控制有效性与跨国并购绩效呈现显著正相关关系,与假设2结论相符。跨国并购作为一项众多利益相关者参与的高风险价值创造活动,完善的内部控制制度及内控制度的有效执行对并购发起方战略目标的实现具有重要的保障作用。企业跨国并购面临着众多风险,内部控制作为企业风险识别和防范的重要手段,为企业识别跨国并购过程中的经营风险、政治风险、法律风险、文化风险和行业风险提供了有效的工具。

管理层能力与内部控制有效性的相关系数为0.36,且在1%的水平上显著,表明企业管理层能力与内部控制有效性呈现正向共变关系,与假设3结论相符。良好的内部控制制度应当遵循成本效益原则,在全面体现企业业务特征和风险状况的基础上,管理层应针对跨国并购等高风险事项,设计涵盖决策、执行、监督和反馈等各环节的控制与纠偏措施,确保企业战略管理目标的实现。同时,科学、全面、制衡、高效的内部控制制度有利于管理层从容应对内外部环境变化,防范经营风险,提高管理层决策的科学性,强化战略执行的有效性,保障监督和反馈的及时性,确保企业经营战略目标的实现。

五、 结 论

(1)建立科学合理的内部控制制度,进一步强化企业管理层对内控制度有效执行的责任。企业在跨国并购决策及并购实施过程中,应注重营造与跨国经营相适应的控制环境,建立严密的海外风险评价及监控体系,通过搭建及时高效的信息沟通平台,正确识别、及时发现跨国并购过程中的潜在不利因素,事先制定风险应急预案;明确企业管理层在跨国并购风险预警、风险识别、风险评估、风险报告、风险防范等环节的权限和责任,并将其与管理者的绩效考核和薪酬激励直接挂钩,建立风险防范责任追究长效机制。

(2)企业在实施跨国并购等重大资产重组活动之前,股东大会或董事会应对管理层提交的跨国并购方案进行深入研究、审慎核查、充分评估,对管理层的过往经营业绩、管理经验、专业技能、资源整合能力、风险控制能力、组织协调能力进行客观的评估,警惕管理层在跨国并购活动中陷入“过度自信”陷阱或基于自利行为动机作出损害企业价值的投资决策。面对重大战略机遇,若管理层能力存在固有的局限性,企业应积极寻求借助投资银行、会计师事务所、专业咨询机构等外部力量来弥补自身短板,保障企业并购战略目标的顺利实现。

[1] 白俊红, 蒋伏心. 协同创新、空间关联与区域创新绩效[J]. 经济研究,2015(7):174-187.

[2] 石 颖. 终极控制人与上市公司并购模式选择研究[J]. 经济体制改革,2016(4):109-114.

[3] Deng X, Kang J, Low B S. Corporate social responsibility and stakeholder value maximization: Evidence from mergers[J].JournalofFinancialEconomics,2013,110(1): 87-109.

[4] Uysal V B. Deviation from the target capital structure and acquisition choices [J].JournalofFinancialEconomics,2011,102(3):602-620.

[5] 王 艳,阚 铄. 企业文化与并购绩效[J]. 管理世界,2014(11):146-157,163.

[6] 陈仕华,姜广省,卢昌崇. 董事联结、目标公司选择与并购绩效:基于并购双方之间信息不对称的研究视角[J]. 管理世界,2013(12):117-132,187-188.

[7] 葛结根. 并购支付方式与并购绩效的实证研究:以沪深上市公司为收购目标的经验证据[J]. 会计研究,2015(9):74-80,97.

[8] 袁晓波. 管理层激励、内部控制与公司绩效:来自中国沪市制造业上市公司的经验证据[J]. 天津大学学报:社会科学版,2014(6):494-498.

[9] 项国鹏,李武杰,肖建忠.转型经济中的企业家制度能力:中国企业家的实证研究及其启示[J].管理世界,2009(11):103-114.

[10] 杭建民,于 蕾. 国企高管权力强度和资本投资与公司业绩波动[J]. 天津大学学报:社会科学版,2016,18(4):298-303.

[11] Chemmanur T,Paeglis I,Simmonyan K. Management quality and equity issue characteristics: A comparison of SEOs and IPOs [J].FinancialManagement, 2010,39(4):1601-1642.

[12] Andreou P C,Ehrlich D,Karasamani I,et al. Managerial ability and firm performance: Evidence from the global financial crisis[J].SocialScienceElectronicPublishing,2015,63(2):59-78.

[13] Reger R K. Strategic leadership:Top executives and their effects on organizations,by sydney finkelstein [J].AustralianJournalofManagement,1997,22(2):221-224.

[14] 姜付秀,伊志宏,苏 飞,等. 管理者背景特征与企业过度投资行为[J]. 管理世界,2009(1):130-139.

[15] 潘前进,王君彩.管理层能力与资本投资效率研究[N].中央财经大学学报,2015(2):90-97.

[16] Goh B W,Li D. Internal controls and conditional conservatism[J].TheAccountingReview,2011,86(3):975-1005.

[17] 杨忠智. 跨国并购战略与对海外子公司内部控制[J]. 管理世界,2011(1): 176-177

[18] 崔永梅,余 璇. 基于流程的战略性并购内部控制评价研究[J]. 会计研究,2011(6):57-62.

[19] Habeck M M,Kroger F,Tram M R. After the merger :Seven strategies for successful port-merger integration[J].ActaCytologica,1975,39(5):1071-1073.

[20] 黄登仕,祝晓斐. 高管团队任职背景与企业经营绩效的影响研究:基于民营企业上市公司经验数据[J]. 经济体制改革,2016(1):131-138.

[21] Bamber L S,Jiang J,Wang I Y. What’s my style? The influence of top managers on voluntary corporate financial disclosure[J].TheaccountingReview,2010,85(4):1131-1162.

[22] 吴秋生,徐 蕾. 管理层观念与内部控制[J]. 商业研究,2011(5):78-82.

[23] 路 杨. 高管团队特征对内部控制有效性的影响研究[D].重庆:重庆理工大学管理学院,2010.

[24] 杨玉凤,曹 琼. 基于内部控制环境的管理层道德建设[J]. 煤炭经济研究,2007(10):46-47.

[25] Demerjian P,Lev B,Lewis M,et al. Quantifying managerial ability:A new measure and validity test[J].ManagementScience,2012,58(7):1229-1248.

[26] Demerjian P,Lev B,Lewis M,et al. Managerial ability and earnings quantity[J].TheAccountingReview,2013,88(2):463-498.

[27] 卢 锐,柳建华,许 宁.内部控制,产权与高管薪酬业绩敏感性[J].会计研究,2011(10):42-48.

ResearchonManagers’Competence,EffectivenessofInternalControlandPerformanceofInternationalMergersandAcquisitions

Zhao Xi,Chu Honghui,Chen Yanqing

(College of Management and Economics, Tianjin University, Tianjin 300072,China)

The Silk Road Economic Belt and the 21st-Century Maritime Silk Road provide great opportunities for China’s enterprises to carry out cross-border mergers and acquisitions under the new normal in economic development. The paper examines the relationship between managers’ competence,effectiveness of internal control and performance of international mergers and acquisitions by using the structural equation model to test Chinese listed companies in Shanghai and Shenzhen which succeeded in mergers and acquisitions from 2009 to 2016. The results show that there is positive correlation between managers’ competence and performance of international mergers and acquisitions and perfect internal control system and the effective implementation of it will improve performance of international mergers and acquisitions significantly. Meanwhile, there is positive covariant relationship between managers’ competence and effectiveness of internal control.

managers’ competence; effectiveness of internal control; performance of mergers and acquisitions; structural equation model

F272.3

A

1008-4339(2018)01-014-06

2017-06-03.

国家社会科学基金重点资助项目(16AGL007);天津市哲学社会科学规划课题基金重点资助项目(TJGL15-003).

赵 息(1955— ),女,博士,教授.

褚洪辉,chuhonghui@126.com.