我国影子银行的系统性金融风险测度与防范研究

——基于影子银行资产负债表的视角

中国人民银行西安分行课题组

(中国人民银行西安分行,陕西 西安 710075)

我国影子银行的系统性金融风险测度与防范研究

——基于影子银行资产负债表的视角

中国人民银行西安分行课题组

(中国人民银行西安分行,陕西 西安 710075)

我国影子银行内生于银行和非银行金融机构之间,资产与负债相互交叉渗透,在会计账户之间形成风险传导,从而成为系统性风险发生和传染的重要渠道。本文创新性地构建了2010—2015年我国影子银行资产负债表,以会计账户风险传导为基础,分析了影子银行部门的风险生成机理,测度了影子银行风险程度,在此基础上厘清影子银行的系统性风险传导机制。做好影子银行的风险防范和治理,根本上要加强正规金融机构的有效监管,及时识别、管理与隔离影子银行风险,建立一套适度、完整、有效的影子银行审慎监管框架,构建包含影子银行的广义宏观审慎管理体系。

影子银行;资产负债表;系统性金融风险

一、引言

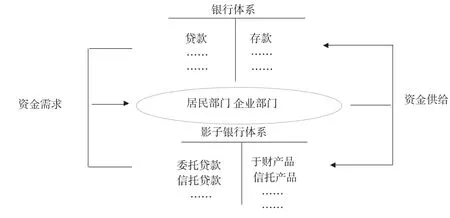

虽然当前我国系统性风险总体可控,但金融风险易发高发,其中影子银行风险是当前金融体系面临的八大风险①之一。由于市场环境不同,与发达国家以非银行金融机构为主体、相对独立的影子银行体系不同,我国影子银行体系具有较强的内生特质。我国影子银行以商业银行为依附,银行、信托、证券等正规金融机构通过银信合作、银证合作、理财、回购等业务,使机构间资产负债产生关联,某一机构资产状况一旦发生异动,就会影响到其他机构负债的违约概率,进而影响交易对手方资产质量,会计账户之间的风险传导机制由此产生,成为影子银行业务风险在金融体系最主要的风险传染渠道(Castren和Kavonius,2009;Pozsar,2010)。因此,如何剥离纷繁复杂、千丝万缕的联系,构建影子银行部门的资产负债表,成为准确识别和测度影子银行风险的关键。

同时,由于当前的影子银行游离于金融监管体系之外,广泛存在于货币市场、证券市场和金融衍生品市场,具有期限、信用和流动性转换功能,其创新程度高、信息透明度低、信用关系复杂、与金融部门高度关联的特性,决定了影子银行的高风险传染特征。因此,影子银行规模测度、功能界定、风险传染及监管措施,成为后危机时期国内外学术界及监管部门高度关注和研究的一项重要课题。

二、影子银行的文献综述

(一)影子银行的内涵

2007年美国太平洋投资管理公司首席执行官麦科林最早提出“影子银行”概念,他认为影子银行是“一系列非银行投资工具、渠道和结构性产品杠杆化的组合”。此后,学者和监管机构从不同视角对影子银行做出了不同的界定。Paul Tucker(2010)定义为“向居民、企业以及同业机构提供流动性、进行期限互助和杠杆化服务,从而在一定程度上替代商业银行核心功能的金融工具和市场的组合”。美国金融危机调查委员会(FCIC,2010)在一份报告中将其定义为传统商业银行体系之外的“类银行”(bank-like)金融活动,这些金融活动大多数不受监管或只受轻度监管。国际货币基金组织(IMF,2014)提出了定义影子银行的三个标准:一是从参与实体看,影子银行存在于监管体系之外,这些机构有可能采取类似银行的管理模式,实施具有期限、信用和流动性转换功能活动,但是没有中央银行作为最后贷款人和流动性的支持。二是从实施活动看,存在过度的金融工具创新,但受到较少监管或不受监管。三是从市场形态来看,影子银行主要存在于证券化市场、金融衍生品市场、回购市场等。金融稳定理事会(FSB)《2016年全球影子银行监测报告》中定义的广义的影子银行口径包括货币市场共同基金(MMS)、对冲基金、房地产投资信托等10类核心非金融中介;在此基础上,基于5种经济功能对影子银行实体进行了分类,构成狭义的影子银行口径。

(二)中国影子银行的特殊性

中国影子银行的构成与发达市场国家存在较大区别(周小川,2011)。FSB提出的定义在中国没有准确的项目直接对应,其《2016年全球影子银行监测报告》对世界28个国家影子银行规模进行了核算,但不包含中国。我国影子银行的运行机理和规模测度,是一个全新的研究领域。黄益平等(2012)从金融产品特征出发,认为中国影子银行主要包括信托融资和委托融资。巴曙松(2013)对影子银行业务从核心到外围界定了四个层次,分别为:银行理财和信托资产;金融租赁公司、财务公司、消费金融公司等非银行金融机构;委托贷款及银行同业业务等表外业务、融资担保公司、小贷及典当等非银行金融机构业务;民间借贷。曾刚(2013)从银行业监管的角度,将影子银行体系分为三个层次:银行体系内部资产证券化相关产品;银行体系外的民间借贷;银行体系内外结合的委托贷款和银信合作等。殷剑锋等(2014)将影子银行划分为两大类,主体是银行资产负债表中未被统计为信贷的信用业务,次要部分是非银行金融机构的各类创新业务。孙国峰等(2015)基于信用货币创造的视角界定和分析了中国影子银行业务,认为我国影子银行包括银行通过资产创造负债的会计手段创造信用货币所形成的银行影子,和非银行金融机构通过货币转移途径扩张信用形成的传统影子银行、地下金融类(私人钱庄、合会)。

(三)影子银行的测算

影子银行测算的精准度,主要取决于完善的统计制度和科学的测算方法。从现有研究文献来看,主要通过影子银行子类业务规模加总的方法,然而由于具体业务统计规范不同,核算结果存在较大差异。FSB(2016)将影子银行划分为5种经济功能,在此基础上对机构进行归类并统计出27个主要国家(不包含中国)影子银行规模。高善文等(2013)基于社会融资规模指标,估算我国影子银行规模大约处于7—22万亿元之间。阎庆民等(2014)基于监管视角,将中国影子银行划分为6类,在此基础上测算出广义影子银行规模为67万亿元,狭义影子银行规模大约为10万亿元。

总体来看,子类加总的核算方法简明直观,但实际上各个子类业务往往存在买卖交叉,同一笔业务有可能被两个机构同时统计在各自会计科目下,导致统计上的重复。孙国峰(2015)认为Harutyunyan等(2015)的“负债核算法”有利于消除统计重复和遗漏的弊端,子类业务加总的方法适用于专门的表外资产证券化核算,而“负债核算法”有利于识别和测算表内资产证券化,利用该方法,作者测算出中国的银行影子规模和传统影子银行规模,结果发现银行影子规模占影子银行的主体地位,2014年末银行影子规模大约为28万亿元。

(四)影子银行的系统性风险传染

影子银行规模的过度膨胀容易诱发系统性风险。IMF(2008)认为,影子银行体系引发次贷危机并使危机进一步恶化的关键原因在于高杠杆率,以及由此带来的高经营风险。腾振国(2014)利用随机模拟方法对我国影子银行体系系统性风险进行测度,发现我国影子银行与市场的动态相关性大约为0.6,我国影子银行体系的风险承受能力远弱于商业银行体系,一旦市场受到外界危机冲击,影子银行很难独立应对。李星敏(2015)研究发现,短期内影子银行规模的增加,并未通过影响商业银行流动性、资产价格波动和不良贷款率的渠道对银行系统性风险产生影响;但是在长期内影子银行规模的增加会通过这种渠道产生负面影响,加大我国的银行系统性金融风险。孙国峰(2015)研究认为,非银行金融机构进行的“通道”业务并没有分散信用风险,刚性兑付普遍存在,影子银行风险会转嫁到银行业金融机构。王永钦(2016)得出结论,影子银行对金融体系带来了深刻变化,增加了金融体系的脆弱性,金融体系变得“太关联而不倒”(Too Connected To Fail)。

(五)影子银行的监管

关于影子银行的监管,相关研究主要集中在是否监管和如何监管两方面。在是否监管的认识上存在着全面监管和适度监管两种主张。朱孟楠等(2012)认为,对传统银行的严格监管和放松监管会产生“跷跷板”效应,监管过度反倒激发影子银行发展,资源配置渠道更加扭曲,因此建议当局避免对传统银行过于苛刻的管制。Schwarcz(2013)等认为,中国影子银行有利与不利两方面并存,在一定时期影子银行能够满足实体经济的资金紧缺,但过度膨胀后又会增加杠杆倍数,加大顺周期效应,诱发系统性风险等,监管当局需要权衡利弊,保障总体金融运行安全。关于如何监管的问题涉及总体监管思路和具体监管措施。Deloitte(2009)认为,信息披露在影子银行监管过程中至关重要,有利于减少信息不透明带来的风险。Pozsaretal(2010)认为,机构监管与功能监管比较,后者更有利于防止监管套利以及影子银行的乱象。Calmes和Theoret(2011)认为,规范金融组织资产负债表的编制,有利于从技术角度控制风险。Schwarcz(2012)认为,影子银行的监管是要确保经济效率最大化和金融风险最小化,在二者之间取得最优。巴塞尔Ⅲ则根据影子银行的系统性风险特征,倡导实施“宏观审慎管理和逆风向调节”。

综合已有研究成果看,对我国影子银行的研究主要集中在概念界定和形成机理层面,定性研究较多,定量分析较少,且少有从财务视角研究分析影子银行的资产负债结构,构建影子银行的资产负债表更是研究空白。本文将创新性地构建中国影子银行资产负债表,以会计账户风险传染为起点,探索中国影子银行部门风险生成机理,以及由此引发的系统性风险传染机制,在此基础上判断中国影子银行部门系统性风险的大小及影响程度,最后提出防范和控制影子银行系统性金融风险的对策建议。

三、中国影子银行资产负债表的构建

借鉴已有研究经验,结合我国金融市场发展实际,本文将我国影子银行界定为银行信贷业务以外,具有“类银行信贷”特点、发挥债务融资功能的业务活动和信用中介机构。主要包括三类:一是存在银行系统内的银行影子业务,常见于银行理财、未贴现的银行承兑汇票、委托贷款等表外业务;二是具备“类银行”特点的非银行金融机构业务,主要包括证券、保险、信托、金融租赁、消费金融、汽车金融、小贷、典当等;三是非正规金融活动,包括私募基金和民间借贷等。

从已有文献看,影子银行资产负债表的构建一般可分为两种方法:一是直接法,即直接搜集每年年末影子银行所包含的各类机构或业务存量数据进行加总;二是间接法,即根据上期资产负债表和本期内各种流量数据,推算本期资产负债表各项数据。由于影子银行所涉各类机构或业务数据统计欠完善,因此本文对我国影子银行资产负债表的构建综合采用了直接法和间接法两种方法。

(一)影子银行的总资产估算

影子银行总资产中部分指标可以从国家统计部门及相关部门所公布的年度数据中准确获得,但仍有部分指标无法获取,对于无法获取数据主要通过间接估算获得。

1.银行影子业务类资产由银行理财产品余额、委托贷款额和未贴现的银行承兑汇票余额三项数据加总得出。委托贷款和未贴现银行承兑汇票的相关数据来源于国家统计局,银行理财产品余额(非保本理财)根据《中国银行业理财市场年度报告(2013年、2014年、2015年)估算得到。

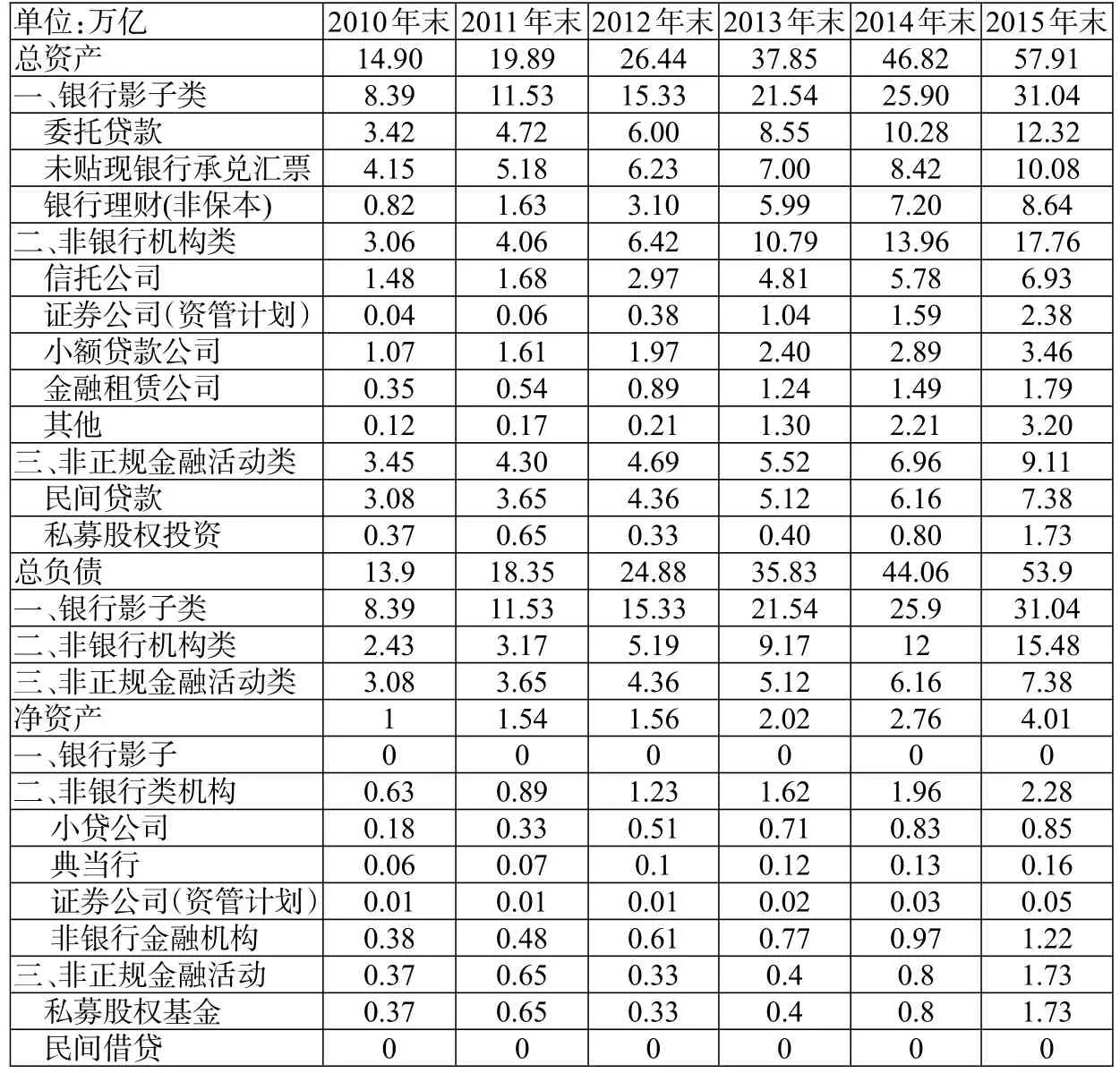

表1:影子银行初步估算(剔除前)

2.非银行金融机构资产由信托公司的信托贷款、证券公司的资管计划、小贷公司等总资产、金融租赁公司规模及其他部分加总得出。其中,信托贷款额来自国家统计局,证券公司的资管计划规模来自中国证券投资基金业协会网站。小贷公司等总资产包括小额贷款公司资产和融资性担保贷款,借鉴于博(2015)的做法,小贷公司规模根据小贷公司实收资本测算得到,融资担保贷款额来自于银监会的《融资性担保行业2015年度报告》,其他部分包含了保险业其他投资额等。非正规金融活动资产由民间贷款和私募股权投资加总得到,其中民间借贷规模参照于博(2015)做法,数据来源于2011年央行针对6300家民间融资的资金融入方和融出方进行的专项统计调查②,私募股权投资规模根据中国证券投资基金业协会网站数据和清科研究中心数据估算得出。

由于上述划分的影子银行业务存在交叉重叠,如部分银行表外理财通过资金信托计划或证券公司资管计划投资;另外,证券资产管理业务中,也有部分通过直接或间接投资信托计划进行投资。交叉重叠部分应该予以剔除,在剔除合并中我们采用王毅和郭勇强(2014)使用的方法,即剔除半数银行表外理财及80%的证券资产管理计划,初步估算结果见表2。

表2:影子银行的估算(剔除后)

(二)影子银行的净资产估算

参考企业净资产的定义,影子银行体系的净资产应为影子银行体系资产减去负债后的净额,但由于影子银行的负债构成较为复杂且数据缺失,无法进行估算,本文只能从影子银行体系净资产的构成出发进行估算。影子银行体系庞杂,每一组成部分净资产的构成也不尽相同,但概括来看,主要包括四类:

1.以信托公司、融资租赁公司、小额贷款公司为代表的机构。此类机构整体被视为影子银行体系的组成部分,机构开办之初投入的资本和企业经营中积累的资本都用于影子银行活动,因此此类机构自身的净资产即构成了影子银行体系净资产的组成部分。2.民间借贷。民间借贷活动一般在主体之间直接开展,并不会投入资本设立机构,因此认为这部分影子银行活动的净资产为零。3.私募股权基金。由于私募股权基金的投资人是资金主要提供者和风险的主要承担着,且公司制的PE是目前我国私募股权基金的主要组织形式,即是公司制PE的股东,因此,本文考虑这部分影子银行业务时,将投资人投入的全部资金③视为影子银行的净资产进行估算。

表3:证券公司资产管理计划风险资本准备金计提系数

4.商业银行和证券公司的部分影子银行业务。此类机构涉及的业务既包括影子银行业务,也包括传统的正规金融业务,不能简单地将此类机构的整体净资产作为影子银行体系净资产核算。通过对比和试算,本文考虑从资本成本(牛播坤和刘蕾蕾,2013)视角估算此部分影子银行业务的净资产,即从此类业务的风险资本计提要求出发,估算各类业务所占用的资本,将占用资本作为此类影子银行业务所对应的净资产。一是银行影子部分,本文主要考虑的是商业银行的表外理财业务④、委托贷款业务和未贴现票据业务,在本文核算的2010—2015年间,三项业务作为商业银行表外业务,暂无相关风险资本计提要求,直至2016年底银监会对表外理财风险资本计提提出相关要求,因此,2010—2015年间银行影子占用的银行风险资本为零,对应的净资产为零。二是券商部分产品,本文主要考虑的是券商的资产管理计划。资产管理计划的风险资本计提主要受券商评级和业务类型影响。本文估算期间的2012年证监会对证券公司风险资本准备金标准进行了三次调整,调整前后集合资产管理业务的风险资本准备金计提系数如表3所示。

从各年券商分类评级结果看,基本没有D类及以下证券公司,C类证券公司占比一般不超过10%,连续三年A类券商占比也较低,主要为A类和B类券商,据此对证券公司资管计划的风险资本进行估算,即对此类业务对应净资产进行估算。

最后,汇总上述四类影子银行业务净资产,估算出影子银行体系净资产⑤(见表4)。

表4:影子银行净资产(2010—2015年)

(三)影子银行的负债估算

负债严格意义上是指企业在一定时期之后必须偿还的经济债务,是企业必须履行的一种义务。影子银行的部分业务应该是由投资者自负盈亏,并不严格构成负债,但是在现实操作中,目前影子银行这部分业务中绝大多数仍旧是刚性兑付,基于实质大于形式原则,我们认为其仍构成了影子银行负债。由于负债构成过于复杂且数据可得性差,本文用总资产与净资产的差值来估算影子银行负债。

(四)中国影子银行资产负债表的建立

在上述分析基础上,我们构建了2010—2015年的影子银行资产负债表(见表5)。与其他机构测算的影子银行规模相比(见表6),本文测算结果与各机构测算结果基本相当。

四、中国影子银行的系统性金融风险测度——基于资产负债表渠道

(一)影子银行体系的自有风险

历经近10年的快速发展,无论是从规模还是作用上看,影子银行都已经成为我国金融体系的重要组成部分。同时,从影子银行的特性和影响力看,影子银行体系内部的风险不容忽视。通过上文构建的影子银行资产负债表,可以从整体上测度影子银行体系的内在风险。1.影子规模高速扩张,金融风险不断积聚。从上文构建的影子银行资产负债表看,我国影子银行总资产已由2010年的14.9万亿元增长到2015年的57.91亿元,年均增速为31.19%,而同期中资大型银行、中资中型银行和中资小型银行总资产的年均增速分别为11.84%、19.82%和27.8%。影子银行在2012年历经高速增长后,总资产已超过中资中型银行和小型银行。虽然近年在“去杠杆、严监管、防风险”的金融监管主基调下,影子银行规模扩张速度有所减慢,根据本文估算结果,2015年影子银行总资产23.69%的增速仅为2013年高速增长期增速的一半左右,但在前期积累下,由于规模基数已经较大,即使增速小幅下滑,依然无法阻止影子银行规模扩张的步伐。

表5:影子银行资产负债表(估算)

表6:各机构测算的影子银行规模与本文测算结果对比

图1:估算的影子银行体系总资产与中资银行业机构总资产对比

图2:美国影子银行规模与银行部门信用资产

由于影子银行结构复杂和信息不透明的特性,影子银行规模扩张的另一面是风险的积聚:一方面是期限错配规模越来越大,与之相对应的流动性风险不断增加;另一方面是规模扩张,意味着影子银行资金运用主体不断增加,低级别借款人等绕过监管获得廉价的信用资源,信用泡沫不断加大,信用风险暴露的概率大幅增加。美国2008年金融危机爆发就与影子银行规模高速扩张有很大关系。因此,影子银行自身规模扩张所带来的风险积聚不容忽视(见图2)。

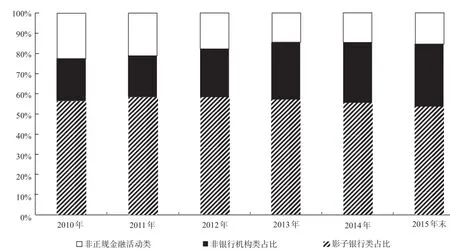

2.我国影子银行以银行影子类为主,交叉风险值得重视。从结构来看,我国影子银行以“银行影子”类为主,非银行机构类业务为辅,非正规金融活动类占比较小。银行影子类占比普遍在50%以上,2012年最高为57.97%,2015年最低为53.6%。非正规金融活动类业务占比最高为2010年的23.15%,近年来逐年下滑,至2015年的15.73%。

图3:估算的影子银行内部结构

而与非正规金融活动类业务相比,银行影子类和非银行机构类影子银行业务结构更为复杂,且两者间存在的交叉嵌套更多,负债率更高,这意味着影子银行内部结构上很可能已经部分形成了类似导致美国次贷危机的CDO等复杂金融衍生品构成的金融产品结构,内部串联起来的影子银行体系风险被放大,刚性兑付潜规则下的累计风险压力一旦决堤,从影响对象广度和影响资金规模看,后果将不堪设想。

3.影子银行具有低资本高杠杆的特征,影子银行的脆弱性进一步显现。我国影子银行2010—2015年净资产占总资产的比重最高时仅为7.74%,最低时仅为5.34%(见图4)。影子银行对接的资产绝大多数为非标资产,假设用商业银行资本充足率计算方法来估算影子银行的资本充足率,由于风险加权系数大多为100%,估算的影子银行资本充足率与其净资产占总资产比重大致相当,这一数值远低于同一时期传统银行体系的资本充足率(见图5)。加之影子银行过分依赖于隐性担保,但没有真正的最后贷款人,银行部门成为系统性风险的主要承担者,因此影子银行自身小面积风险暴露很可能引起金融体系的大面积危机。

(二)影子银行的系统性金融风险传染

图4:估算的影子银行净资产占总资产比重

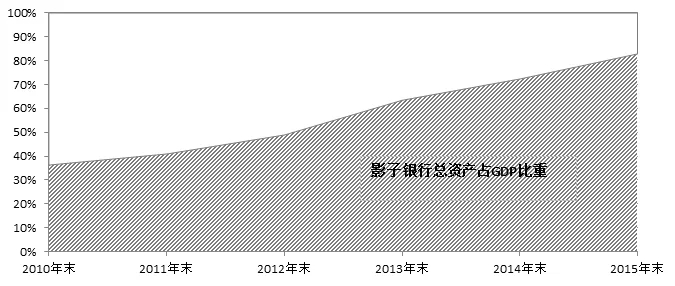

影子银行具备商业银行类似的信贷功能,同时与传统金融体系之间有着密切的资金和业务往来,因此很容易与传统金融体系间建立起风险传染通道。根据本文估算的影子银行资产负债表看,影子银行规模占GPD的比重连续攀升,已由2010年的不足40%增长至2015年的超过80%(见图6),影子银行对整个经济体系运行具有重要影响。影子银行一旦引发系统性风险,不仅会波及整个金融体系,还会对国民经济运行产生较大冲击。

图5:影子银行净资产占比与商业银行资本充足率(2015)

图6:中国影子银行总资产占GDP比重逐年上升

从资产负债表视角看,影子银行引发系统性风险的传染机制主要包括直接和间接两种路径。涉及的影子银行类别主要为银行影子类和非银行机构类影子银行业务两部分,这两部分规模在整个影子银行体系中占比逐年提高,从2010年的76.85%增长至2015年的84.27%。

1.与金融机构资产负债表直接联系,从而引发风险传染。通过货币市场、债券市场、同业市场等,影子银行与银行等金融机构之间相互持有资金和产品,构成了各自资产负债表的资产和负债,产生了资产负债的直接关联,由此形成资产负债表之间的风险传导机制(见图7)。一旦当影子银行体系某一机构资产状况恶化,发生违约,则持有该机构产品的银行等金融机构资产负债表中的资产就会减少,当资产减少到影响其资产负债表中当期负债偿还时,就会使得银行等金融机构发生流动性危机或信用违约,当这种违约通过影子银行体系波及多家银行等金融机构时,就会引发系统性风险,甚至会对央行资产负债表产生影响。

2012年中国经济开始处于下行周期,影子银行体系中涉及的房地产信托业务和矿产信托业务风险暴露加剧,当信托计划无法按期偿付,银行等机构通过理财计划等持有的信托计划资产无法按期变现,则银行等机构预期依赖该资产偿还的到期负债受到影响,造成银行流动性紧缺,当波及多家银行等机构时,流动性紧缺的压力就会传导到市场,导致市场融资成本快速上升。2013年出现的“钱荒”已经显示了影子银行等部门的风险累积问题。而上述例子中,大多数信托机构出于自身未来发展考虑,仅是出现兑付困境延期偿还,并未出现实质性违约,若全部出现实质性违约,风险累积造成的影响则不可控制。

2.共同的存贷款人将影子银行体系资产负债表与银行体系的资产负债表间接联系起来,通过规模挤占和羊群效应形成风险传染渠道。

首先,影子银行挤占了存款人本打算存入银行或投向资本市场的资金。基于影子银行提供的利率可大于同期银行提供的利率,且影子银行所占用资金规模较短,这种规模挤出效应较为明显,影子银行资产负债表的扩表一定程度上是挤占了银行体系的资产负债资源,而如果这种挤占造成的银行体系规模下降在极短时间内发生,会使银行出现流动性短缺,扩大银行流动性风险,甚至出现挤兑危机。

其次,影子银行拓宽了借款人的融资渠道。借款人可利用资金增加,开展的业务领域和数量可能较只有银行单一体系时更多,并且可能流入高风险经营领域,推高借款人经营风险,降低了借款人的还款能力,一旦借款人陷入经营困境,其在银行借款部分也会无力偿还,银行信用损失增加。另外,借款人还可能将影子银行获取的资金归还银行体系借款,使银行体系较难识别借款人真正的还款能力,从而不恰当地向借款人进一步提供信贷资金,推升银行体系面临的信用风险。

图7:影子银行体系与银行体系资产负债表的直接联系

最后,影子银行体系涉及的主体也包含银行机构、证券机构和保险机构,一旦这些机构的影子银行产品出现问题,负面信息会影响借款人情绪,从而使借款人对机构的其他产品也失去信心,引发羊群效应,导致系统性风险。

图8:影子银行体系与银行体系资产负债表的间接联系

五、结论与政策建议

(一)研究结论

中国影子银行的形成与运行具有自身特殊性,银行理财、信托、回购、券商资管、民间融资等之间存在业务合作与相互渗透,风险通过影子银行资产负债表机制进行传染,在监管套利和顺周期效应下不断放大,进一步扭曲货币和信贷政策传导机制,进而生成系统性风险,影响金融稳定和经济运行。为深入分析中国影子银行的风险生成机理与系统性风险传染机制,本文创新性地将影子银行作为一个部门,构建了2010—2015年中国影子银行的资产负债表,来测度和分析中国影子银行的规模、风险形成和系统性风险传染机制。结果显示:(1)我国影子银行规模迅速扩张,对金融体系和经济运行的系统重要性提升。2012年以来影子银行资产规模超过中资中型银行和小型银行资产总和,2015年影子银行总资产占GDP的比重超过80%。(2)我国影子银行主要是“金融机构的影子”,以银行影子类为主,银行影子类与非银行金融机构业务相互交叉嵌套,影子银行风险放大。(3)影子银行低资本高杠杆运营,其净资产占总资产的比重远低于正规金融机构的资本充足率,影子银行自身脆弱性明显。(4)影子银行部门与金融体系各部门之间资产负债相互交织关联,通过直接和间接风险传染渠道,最终引发系统性金融风险。

(二)政策建议

1.及时识别、管理与隔离影子银行风险。根据影子银行的特征,我国对影子银行风险的治理,根本上要加强对正规金融机构的有效监管。建议:一是强化风险隔离,成立独立子公司或设立专营事业部,实施大额风险头寸限额,在影子银行业务与传统银行业务之间建立“防火墙”。二是实施“穿透式监管”,根据金融产品的功能、性质和法律属性,明确监管主体,统一监管标准,对金融机构业务和行为实施全流程监管。三是提高损失吸收能力,科学测度影子银行风险头寸,提足覆盖各类影子银行业务的资本拨备,确认和抵补金融机构实际承担的风险。

2.建立影子银行审慎监管框架。一是建立完善影子银行的统计监测体系。建议制定影子银行的统计标准和规范,构建全国性影子银行信息报送和统计系统,确保统计信息的统一性、完整性和准确性。二是建立全面覆盖、无缝衔接的影子银行风险监测体系。由人民银行牵头汇总各金融行业影子银行的风险头寸,实施影子银行风险头寸的定期监测、报告和披露制度。三是建立影子银行的风险预警和处置机制。通过加强各监管主体的协作与配合,做好对影子银行风险的预警与处置,及时防范系统性金融风险的发生。

3.将影子银行纳入广义宏观审慎管理体系。建议在宏观系统性视角下统筹考虑影子银行风险的防范和化解,根据不同类别的影子银行业务,探索运用多种宏观审慎工具,对各类金融市场加杠杆行为进行逆周期调控。该框架与监管部门微观审慎监管、货币政策相互配合,共同形成完整的影子银行监管体系。

注:

①2016年12月14日,中共中央总书记、国家主席、中央军委主席习近平在中央经济工作会议上讲话指出,当前虽然系统性风险总体可控,但金融风险易发高发,不良资产风险、流动性风险、债券违约风险、影子银行风险、外部冲击风险、房地产泡沫风险、政府债务风险、互联网金融风险等正在累积,金融市场上也乱象丛生。

②该项调查显示:截至2011年5月末,全国民间借贷总量约3.38万亿(同期社会融资存量余额为75.957万亿)。假设同期社会融资存量增长率与民间金融存量增长率相同,则可推算出2010—2015年民间贷款额约为3.08、3.65、4.36、5.12、6.16、7.38万亿。

③本文投入资金使用实缴规模数据,非认缴规模数据。

④2016年底银监会发布的《商业银行表外业务风险管理指引(修订征求意见稿)》称,商业银行应当遵守会计准则和监管规定,按照实质大于形式的原则,对担保承诺类以及实质承担信用风险的投融资服务类及中介服务类表外业务根据《商业银行资本管理办法(试行)》的规定审慎计算风险加权资产,计提资本。本文核算的2010—2015年期间在此规定出台前,商业银行表外理财并未计提资本。

⑤不考虑合并报表等会计处理。

⑥受数据可得性影响,资产与净资产中“二、非银行类机构”中细分项目未能一一对应。净资产中“非银行金融机构”主要包含信托公司、金融租赁公司、企业集团财务公司、消费金融公司等。

[1]C Calems and R Theoret.2011.The rise of shadow banking and the hidden benefit of diversification,Repad Working Paper Series,No.UQO-DSA-wp04201.

[2]FSB.2016.Global Shadow Banking,Monitoring,Report,FSB Publications.

[3]IMF.2014.Risk Taking,Liquidity,and Shadow Banking:Curbing Excess While Promoting Growth,Global Financial Stability Report.

[4]Paul Tucker.2010.Shadow banking financing markets and financial stability,BIS Review.

[5]Schwarcz S.2012.Regulating Shadow Banking,Ssrn Electronic Journal.

[6]巴曙松,居姗,朱元倩.我国银行业系统性违约风险研究——基于Systemic CCA方法的分析[J].金融研究,2013,(9).

[7]方先明,谢雨菲,权威.影子银行规模波动对金融稳定的溢出效应[J].经济学家,2017,(1).

[8]高善文.中国影子银行业务的兴起及其风险[N].21世纪经济报道,2013-6-17.

[9]黄益平,常健,杨灵修.中国的影子银行会成为另一个次债?[J].国际经济评论,2012,(2).

[10]李建军,薛莹.中国影子银行部门系统性风险的形成、影响和应对[J].数量经济技术经济研究,2014,(8).

[11]牛播坤,刘蕾蕾.资本成本视角下的大资管格局[J].中国金融,2013,(14).

[12]钱雪松,谢晓芬,杜立.金融发展、影子银行区域流动和反哺效应——基于中国委托贷款数据的经验分析[J].中国工业经济,2017,(6).

[13]孙国峰,贾君怡.中国影子银行界定及其规模测算——基于信用货币创造的视角[J].中国社会科学,2015,(11).

[14]王旭,王詠雪,张璇.影子银行、房地产企业融资结构互动关系研究[J].经济问题探索,2017,(3).

[15]王永钦,高鑫,袁志刚,杜巨澜.金融发展、资产泡沫与实体经济:一个文献综述[J].金融研究,2016,(5).

[16]王兆星.影子银行及其治理的再思考——银行监管改革探索之九[J].中国金融,2015,(4).

[17]阎庆民,李建华.中国影子银行监管研究[M].北京:中国人民大学出版社,2014.

Research on the Measurement and Prevention of Systematic Financial Risk of Shadow Bank in China——Based on the Perspective of Shadow Bank Balance Sheet

Subject Group of the PBC Xi'an Branch

(PBC of Xi'an Branch,Shanxi Xi'an 710075)

The shadow banking systems in developed countries are relatively independent with non-bank financial institutions as their main bodies.Different from them,China's shadow banks are mainly born between banks and nonbank financial institutions,whose assets and liabilities cross with each other.Risks can be easily transmitted through accounting account,which is the most important risk transmitting channel of shadow banking risk in financial system.This paper constructs the balance sheet of China's shadow bank in 2010—2015,analyzes the risk generation mechanism and measures the risk level of shadow banks.On this basis,this paper clarifies the risk infection mechanism in shadow banking system.The study suggests that,in order to well prevent and control the risk,it is necessary to strengthen the effective supervision over formal financial institutions,to identify,manage and isolate the shadow bank risk in a timely way,to establish a reasonable,complete and effective shadow banking prudential regulatory framework and to further construct a generalized macro prudential management system.

shadow banking,balance sheet,systemic financial risk

F832.39

A

1674-2265(2017)11-0009-09

2017-09-30

课题主持人:白鹤祥

课题组成员:刘社芳 刘蕾蕾 罗小伟 李善燊

课题主持人简介:白鹤祥,供职于中国人民银行西安分行,高级经济师,研究方向为金融理论与政策研究。

(责任编辑 耿 欣;校对 GX)