美国对外资产负债间收益率差对美国外部失衡调整的影响研究述评

韩召颖 孙志强

(南开大学,天津 300071)

美国对外资产负债间收益率差对美国外部失衡调整的影响研究述评

韩召颖 孙志强

(南开大学,天津 300071)

20世纪80年代末期,美国从净债权国转变为净债务国,经常账户逆差不断累积,对外负债规模急剧扩大,逐步形成金融市场导向的债务依赖型经济体。美国净国际投资头寸虽然为负值,但却明显小于经常账户赤字累积值,保持相对平稳,还在对外投资中持续获得正收益。这主要源于美国对外资产收益率高于对外负债回报率,二者之间存在收益率差。按照本文计算方法,2003—2016年,美国年均对外收益率差为2.26%。收益率差还通过收益效应、组合效应、时间效应和估值效应等方式,有效调整了美国外部失衡状态,使美国对外负债具有一定可持续性。

外部失衡;对外负债;收益率差

一、引言

20世纪80年代以来,伴随全球金融一体化,美国经常项目逆差开始逐年扩大,并于1989年从净债权国转变为净债务国。世界其他国家普遍担心美国经济将因外部失衡而陷入衰退,但实际上美国经济运行良好,经济增长情况甚至优于其他发达国家。尽管美国经常账户逆差逐年累积,金融密集度逐步上升,对外负债总额持续增长,但净国际投资头寸却保持相对平稳态势,对外调整程度并不剧烈。同时,净国际投资头寸虽然为负值,但美国却能在对外投资中获得稳定正收益,相当于世界其他国家借钱给美国,却还要向美国支付利息。这些与逻辑相悖的现象可以归结为美国对外的“头寸之谜”和“收入之谜”。两大谜题的产生根源于美国对外资产收益率大于对外负债回报率,二者之间的收益率差平滑了美国经常账户赤字,有效调节了美国外部失衡。

全球跨境资产交易的持续增长使美国资产负债表按比例扩张。鉴于美国庞大的对外资产负债规模,收益率差的微小波动,也会显著影响美国的对外净头寸。收益率差显示出美国拥有“过度特权”,这源于当前国际货币体系的美元本位制特征。美国作为国际货币体系的“轴心”,是世界的货币中心、国际分工中心、全球消费中心,体现为金融比较优势、金融市场的稳定性、金融制度的创新性、资金配置的高效性。巴里·艾肯格林认为美国利用美元获得了国际金融体系的“廉价金融使用权”。

本文致力于梳理和综述关于美国对外资产负债收益率差影响因素的最新研究进展及争议性论点,考察收益率差如何调整美国外部失衡,以此证明美国对外负债具有一定可持续性。其余部分结构如下:第二部分介绍当前对美国对外资产负债间收益率差的研究。第三部分介绍收益率差的计算模型和主要特点,并对比分析相关学者对于收益率差的计算结果。第四部分阐释收益率差调节美国外部失衡的方式。最后是总结与展望。

二、美国对外资产负债间收益率差的研究

一国对外资产总收益率可以分解为两部分:一部分来自于累积的资产头寸的投资收入收益率,另一部分来自于资本利得收益率。美国对外投资收益主要来源于收入流,包括证券组合投资的股息及利息收入(股票红利、债券利息、银行及非银行债权利息)和对外直接投资收入(包括已分配收益和再投资收益等)。资本利得收益主要来源于由汇率变动和资产价格变动所引起的美国对外净头寸的存量价值调整变化。

关于美国对外资产负债间收益率差的研究,学界已有诸多成果,主要体现为两种观点:第一种观点认为,美国对外资产收益率高于对外负债回报率,二者之间存在明显收益率差,使美国获得超额收益。第二种观点则认为,美国对外资产负债间并不存在明显收益率差,表面上计算得出的收益率差是由于数据来源不同和统计方法各异所引起的。由于实际统计数据的难度,一些资产项目下的存量数据及流量数据搜集频率和调整方式各不相同,造成数据的非同步性和非连续性而导致偏误。

在支持第一种观点的学者中,Lane和Ferretti(2005)认为美国对外获得收益率差可以归因于风险溢价和流动性溢价。风险溢价是指,美国对外资产以FDI和股票等高风险权益类资产为主,对外负债以债券、贸易信贷和银行信贷等安全性资产为主,而风险越高收益也会越高。流动性溢价是指,当一项资产流动性较差,会潜在提高其交易成本,因此价格会低于同类流动性较强的资产。流动性强的资产与流动性差的资产的预期收益差额就是流动性溢价。Kitchen(2007)认为美国利用外部流入的廉价资本再对外进行高风险投资,融资和投资间的收益率差使美国获得高收益,成为一个“精明资本家”社会,而非因为对外负债变为一个“小佃农”社会(将资本收入的大部分交给外国投资者)。Gourinchas(2008)认为,由于美国金融市场规模庞大,且具有流动性、安全性、透明性、高效性,尤其是规则明晰性(例如,破产规范、结算系统、债权人权利、无差别税收待遇等),外国投资者愿意持有收益率不高的美元资产,只要其能够提供流动性服务。这种流动性服务的实质是,美国利用金融比较优势地位向外提供的“金融中介业务”,由此获得的收益率差可以被解释为一种“中介租金”,其能大大缓解美国的外部约束。从期限上看,美国一般借入短期资金,发放中长期贷款,而投资期限越长通常收益率越高,所以美国可以像银行一样赚取中间差价。而Forbes(2010)也指出,外国投资者持有收益率低的美国资产的最主要原因在于其本国金融市场发展不健全。Habib(2010)发现从1981年至2007年,美国平均每年超额收益率为3.3%,其中1/3来自于投资收益,2/3来自于资本利得。资本利得会影响总收益的短期波动,但长期来看,投资收益比资本利得对美国对外净资产的影响更大。周学智(2015)认为,美国官方部门持有外部资产的收益率明显低于私人部门持有外部资产的收益率。2000年以来,美国官方持有外部资产收益率在0.34%—1.97%,平均为1.13%;而美国私人部门持有外部资产的收益率则高达30.29%—41.35%,平均为37.52%。

支持第二种观点的学者以Curcucu、Dvorak和Warnock等为代表。他们认为,造成美国对外收益率差正向偏误的原因之一在于,美国计算在外国的资产收益时通常计算税前收益,而外国计算在美国的资产收益时,通常计算税后收益。Tille和Wincoop(2007)建立的模型中,并未发现持续的收益率差对美国对外负债调整起到重要影响,同时预期收益率差也无法弥补美国的净外部债务。Curcucu、Dvorak和Warnock(2008)认为,Gourinchas和Rey对收益率差的计算,高估了美国在外国的股票收益,同时低估了外国在美国的债券收益,比如低估了债券利息收入并忽略公司债券收益。使用Bertaut和Tryon(2007)建立的国际股票债券投资月度数据,计算证券投资收益率差可得,1994—2005年,美国投资者持有外国股票的总平均收益率为9.59%,外国投资者持有美国股票总平均收益率为11.88%。美国投资者持有外国债券的总平均收益率为6.08%,而外国投资者持有美国债券的总平均收益率为5.89%。在该时间段内,对于股票资产和债券资产,美国并未获得显著正向收益率差,而且对外资产负债总收益率差接近于零。Evans和Fuertes(2011)建立的模型也显示,从1973年第一季度至2008年第三季度,美国对外总收益率差为0.0%。Curcuru、Thomas和Warnock(2013)还指出,支持第一种观点的学者高估了美国收益率差中的资本利得项。他们在计算资本利得项时,直接利用对外净头寸变化量减去当期金融流量,而这二者之差除了包括资本利得项外,还包括其他变化项。其他变化项本应属于未被记录的流量部分,不应被包含进资本利得项中。对于美国来说,其他变化项通常为正值,由此造成资本利得项的高估。

三、收益率差计算模型与特点

一国对外资产或负债总收益率包括投资收入收益率和资本利得收益率。具体分解如下:

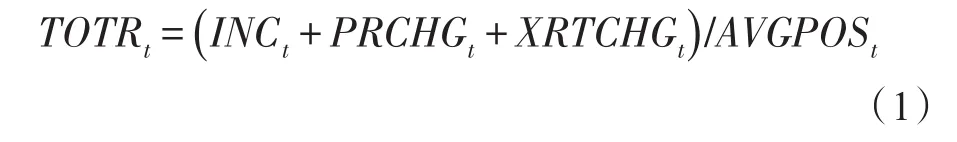

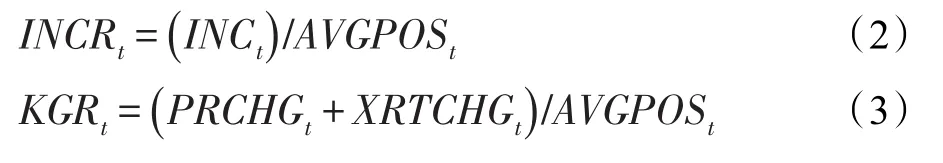

其中,TOTRt表示第t期的总收益率,INCt是t期的投资收益,PRCHGt表示第t期由于资产价格变动引起的资本利得,XRTCHGt表示第t期由于汇率变动引起的资本利得,AVGPOSt表示第t期的平均投资头寸,通过对t-1期的投资头寸与t期的投资头寸之和取平均值得到。将(1)式右端进一步分解为两部分:

其中,INCRt表示t期投资收入收益率,KGRt表示第t期资本利得(损失)收益率。

按照上述公式,本文采用美国经济分析局(BEA)数据库数据计算得出,2003—2016年,美国对外总资产年均收益率为7.02%,其中投资收入收益率为4.31%,资本利得收益率为2.71%;对外总负债年均收益率为4.76%,其中投资收入收益率为2.90%,资本利得收益率为1.86%。因此,这一阶段美国对外资产负债年均收益率差为2.26%。Curcuru、Thomas和Warnock(2013)还预测了2012—2025年美国对外资产总收益率为7.2%,对外负债总收益率为5.3%,收益率差为1.9%。收益率差中,投资收入收益率约为1.3%,资本利得收益率约为0.7%。

基于不同理论基础和研究角度,国内外学者对美国不同时间段对外资产负债间收益率差进行了计算,表1总结并列示了其研究结果。

不同资产类别项下的收益率差具有差异性。Gohrband和Howell(2015)总结对比了美国1990—2011年各资产类别项下总收益率差,并分别计算了投资收入收益率差和资本利得收益率差。

表1:不同学者对美国对外资产负债间收益率差的计算结果

表2:美国对外收益率差的分解

由表2可知,FDI子项下的收益率差是美国获得对外正收益率差的主要原因。Hung和Mascaro(2004)检验了三个假说,证明美国对外国FDI收益率高于外国对美国FDI收益率:第一,风险补偿假说,由于美国对外FDI相对风险更高,所以收益率也高。第二,年龄效应假说,外国在美国设立的公司通常成立时间短,面临启动成本以及加速折旧等难题,新投资获得收益也需要一定的成长时间。而美国跨国公司更富有经验,投资技巧也高于外国公司。第三,利益转换假说,由于美国公司在本土税率较高,因此倾向于在国外低税率环境下登记收入。为了减少税收,美国公司往往夸大对外FDI收益,而外国公司往往隐瞒其在美国的收益。Hung和Mascaro发现年龄效应假说解释力度最大。2001—2003年,美国对外FDI平均收益率为6.5%,外国对美国FDI平均收益率为1.9%。同一时间段,美国对外资产总收益率为3.9%,经权重调整后,FDI收益率贡献了其中的2.2%;外国对美国资产总收益率为2.7%,FDI贡献了其中的0.4%。Curcuru和Thomas(2012)则证明,1983—2010年,美国获得对外FDI正收益率差为5.6%,其来源主要包括四部分:对遣返收益的税收占0.8%,对再投资收益的税收占1.0%,风险收益占0.9%,年龄效应收益占1.5%。其他影响因素还包括,调拨定价、产业结构和无形因素(如专利权、商标权、商业秘密、组织知识等)。Curcuru(2013)在假设美国对外FDI收益率差为零而其他资产项下收益率差保持不变的条件下,模拟计算得出的美国1990—2011年的累积净投资收益,将低于实际累积的净投资收益约2.3万亿美元。

数据来源不同也会导致收益率差计算结果各异。例如,假设其他条件不变,在股票市场繁荣时期,以市场价值计算的收益将会高于以账面价值计算的收益;在股票市场萧条时期,以市场价值计算的收益将会低于以账面价值计算的收益。Curcucu、Dvorak和Warnock(2008)利用BEA公布的美国1990—2005年的月度数据,分别使用其中的原始数据与修正后数据计算收益率差,发现明显差异。由于数据覆盖范围的系统性偏差,修正后数据会高估美国对外资产端的资本利得。原始数据计算得出的对外资产收益率为7.4%,对外负债回报率为6.4%,收益率差为1.0%,收益率差中,投资收入部分为0.9%,资本利得部分为0.0%;修正后数据计算得出的对外资产收益率为9.4%,对外负债回报率为6.0%,收益率差为3.4%,收益率差中,投资收入部分为1.2%,资本利得部分为2.2%。

四、收益率差与美国对外负债调整的关联机理

(一)收益效应与组合效应调整

美国对外获得正收益率差体现了美国的“过度特权”,其带来的超额收益可分解为由国际收支非均衡结构所引起的收益效应和组合效应。收益效应是指,对于同类别资产,美国对外资产收益率高于对外负债回报率。组合效应是指,美国对外资产和对外负债的各资产类别权重不同导致组合差异性,由此带来收益率差异。实证结果表明,收益效应是影响美国获得正收益率差的最主要因素,组合效应影响较小,但随着时间推移影响效果会增加。Gourinchas和Rey(2005)计算得出,1952—2004年,美国对外总资产年均收益率为5.72%,对外总负债年均回报率为3.61%,年均收益率差为2.11%,其中收益效应占1.97%,而组合效应仅占0.14%。

在全球经济正常发展时期,美国拥有“过度特权”,但在全球经济危机时期,美国也必须承担“过度职责”(Exorbitant Duty),这类似于美国和全球其他国家签订了“保险条约”。一旦遭受全球经济危机的冲击,不论冲击是否起源于美国,美国都需为其他国家提供担保,造成自身财富损失。但在正常时期,其他国家就需为此缴纳“保险费”,使美国获得超额收益。Gourinchas、Rey和Govillot(2010)计算得出,从2007年第三季度至2009年第一季度,由于流动性损失和估值调整,美国财富损失总规模高达GDP的19%。Gourinchas、Rey和Truempler(2011)进一步研究了次贷危机期间美国外部失衡情况,认为汇率及资产价格变动引发了全球大规模财富转移。从2007年4月至2008年4月,美国向世界其他国家或地区的财富转移规模高达8630亿美元,占GDP的6%,占全球跨境财富总损失的68%。Gourinchas和Rey(2016)认为次贷危机之后,欧洲主权债务危机再次造成美国财富损失。2011年第一季度至2012年第二季度,美国对外净资产减少总额占当期GDP的20.5%;2013年第三季度至2015年第三季度,伴随着美元兑欧元和日元的升值,对外净资产减少总额占当期GDP的19%。总体来看,从2007年第四季度到2015年第三季度,美国估值损失规模高达4.13万亿美元,占2015年GDP的22.9%。

(二)时间效应调整

美国对外资产负债收益率差除了收益效应和组合效应外,还存在时间效应。简单理解,即对股票与债券进行重新配置的投资时机选择是造成整体收益率差异的重要原因之一。外国投资者对于在美国的股票资产与债券资产进行重新配置时,往往投资时机掌握不好,并不是缺乏资产投资组合的再平衡,而主要由过于审慎的交易引起。外国投资者通常在美国股市即将下跌时净买入股票,而在美国股市即将上涨时净卖出股票,导致负时间效应。而美国投资者在外国投资获得的正时间效应,为美国每年获得的总收益率差贡献了约0.5个百分点(Curcuru,2009)。

(三)估值效应调整

估值效应是美国对外资产收益率与对外负债回报率之间产生长期系统性差异的主要原因。估值效应是指,在一国对外资产及负债的规模、结构、币种构成不变的情况下,由汇率变动和资产价格变动所引起的一国净资产头寸存量价值的变动,可简单理解为一国净国际投资头寸变化中不能被经常账户变化所解释的那一部分。美国对外投资收入收益相对稳定,而资本利得收益则剧烈波动。估值效应在一定程度上放松了美国的外部金融约束,短期内对美国外部失衡调整效果明显,但长期调整仍依赖贸易渠道。通过贸易顺差或逆差,贸易渠道承担了美国对外调整的主要作用,估值效应渠道更多发挥辅助调节作用。据Gourinchas(2008)计算,估值效应渠道对美国外部调整的贡献大约占1/3。从历史数据分析,当美国是净债权国时,估值效应通常为负,而当美国是净债务国时,估值效应通常为正。

在对外投资中,美国通常“借入短期,贷出长期”,外国投资者自愿购买流动性强的美元资产,而美国则向外国政府或企业提供中长期贷款和投资基金。长期资本收益率通常高于短期资本收益率,美国由此获得利差。这种“经营模式”类似于银行赚取存贷利差的行为,美国因此成为“世界银行家”。20世纪90年代以来,伴随全球金融一体化,美国开始由“世界银行家”转变为“世界风险投资家”,大量发行短期和固定收益债券,并进行海外股权投资与海外直接投资。对外资产从长期银行贷款转变为FDI和股票等高收益高风险资产,而对外负债依然保持为银行贷款、贸易信贷、政府债券等低收益安全性资产。美国对外资产大部分以外币标价(以欧洲国家货币为主),而对外负债几乎全部以本币美元标价,因而能有效规避货币错配和期限错配等问题。美元贬值直接为美国带来正估值收益,并向外辐射调整成本。

五、总结和展望

学术界对于美国对外资产收益率与对外负债回报率之间是否存在明显收益率差存有争议。国外学者对于该问题的研究较为详尽,而国内学者关注稍显不足。本文首先分别对支持和反对存在收益率差的文献进行系统梳理。在此基础上,利用BEA数据,计算出2003—2016年,美国对外总资产年均收益率为7.02%,对外总负债年均回报率为4.76%,年均收益率差为2.26%。然后总结对比各位学者基于不同理论基础和计算方式所得的收益率差结果。大多数结论显示,美国对外年均收益率差在3%左右。本文实证结果与此相差不大,故本文采取的数据来源和计算方式具有一定可信度。

在美国对外不同资产类别项下(FDI、股票、债券、其他资产)收益率差明显不同,其中FDI子项的收益率差起主导作用。不同的数据来源、数据搜集方式以及处理方法也会造成收益率差的计算偏误。收益率差通过收益效应、组合效应、时间效应、估值效应等方式,能有效调节美国的外部失衡。针对美国外部失衡特点,英国经济学家阿代尔·特纳提出,一定限度内的金融密集度上升有利于美国经济发展,但两者之间并不呈线性关系,更不是无限制的。如果债务规模超过某分界点后,金融扩张会对美国经济造成负面影响。

截至2016年末,美国对外总资产(不包括金融衍生品)达21.64万亿美元,对外总负债(不包括金融衍生品)达30.02万亿美元,分别占美国GDP的116.54%和161.67%。对外负债体现了一国的融资能力和国家信用,是国家间金融关系的一个关键点。收益率差使得美国对外负债具有一定可持续性,但美国自利型货币政策不断透支着美国的信誉,且经常账户赤字和财政赤字一旦超过“赤字天花板”,美国将失去政策调整的灵活性。美国负债式经济运行框架能否持续,关系到其他国家在美金融资产的安全性以及世界经济的有序均衡发展。对美国对外资产负债间收益率差的研究,也为中国在有效配置对外资产、促进外汇储备保值增值、推动人民币国际化等一系列问题上提供借鉴意义。

[1]Philip R.Lane and Gian Maria Milesi-Ferretti.2005.A Global Perspective on External Positions[R].NBER Working Paper No.11589.

[2]Philip R.Lane and Gian Maria Milesi-Ferretti.2009.Where did all the borrowing go?A Forensic Analysis of the U.S.External Position[J].Journal of the Japanese and International Economics,23(2).

[3]John Kitchen.2007.Sharecroppers or Shrew Capitalists?Projections of the US Current Account,International Income Flows,and Net International Debt[J].Review of International Economics,15(5).

[4]Pierre-Olivier Gourinchas and Hélène Rey.2005.From World Banker to World Venture Capitalist:US External Adjustment and The Exorbitant Privilege[R].NBER Working Paper No.11563.

[5]Pierre-Olivier Gourinchas.2008.Valuation Effects and External Adjustment:A Review[R].Series on Central Banking,Analysis and Economic Policies.Santiago:Banco Central de Chile,(12).

[6]Pierre-Olivier Gourinchas,Hélène Rey and Kai Truempler.2011.The Financial Crisis and The Geography of Wealth Transfers[R].NBER Working Paper No.17353.

[7]Pierre-Olivier Gourinchas and Hélène Rey.2016.Real Interest Rates,Imbalances and The Curse of Regional Safe Assets Providers at the Zero Lower Bound[R].NBER Working Paper No.22618.

[8]Maurizio Michael Habib.2010.Excess Returns on Net Foreign Assets,the Exorbitant Privilege From a Global Perspective[R].European Central Bank Working Paper Series No.1158.

[9]Kristin J.Forbes.2010.Why do Foreigners Invest in the United States?[J].Journal of International Economics,80(1).

[10]Carol C.Bertaut and Ralph W.Tryon.2007.Monthly Estimates of U.S.Cross-Border Securities Positions[R].Working Paper.

[11]Stephanie E.Curcuru,Thomas Dvorak and Francis E.2008.Warnock.Cross-border Returns Differentials[R].NBER Working Paper No.13768.

[12]Stephanie E.Curcuru and Charles P.Thomas.2012.The Returns on U.S.Direct Investment at home and abroad[R].FRB International Finance Discussion Paper No.1057.

[13]Stephanie E.Curcuru,Charles P.Thomas and Francis E.Warnock.2013.On Return Differentials[R].NBER Working Paper No.18866.

[14]Eric van Wincoop and Cedric Tille.2007.International Capital Flows[R].NBER Working Paper No.12856.

[15]Martin D.D.Evans and Alberto Fuertes.2011.Understanding the Dynamics of the US External Position[R].Working Paper.

[16]Juann H.Hung and Angelo Mascaro.2004.Return on Cross-Border Investment:Why Does U.S.Investment Abroad Do Better?[R].Technical Paper Series No.2004-17,Congressional Budget Office,Washington,D.C..

[17]Maurice Obstfeld and Kenneth Rogoff.2005.Global Current Account Imbalances and Exchange Rate Adjustments[R].in Brookings Papers on Economic Activity.

[18]Matthew Higgins,Thomas Klitgaard and Cédric Tille.2005.The Income Implications of Rising U.S.International Liabilities[J].Current Issues in Economics and Finances,Federal Reserve Bank of New York,11(12).

[19]Christopher M.Meissner and Alan M.Taylor.2006.Losing Our Marbles in the New Centrury?The Great Rebalacing in Historical Perspective[R].NBER Working Paper No.12580.

[20]倪权生,潘英丽.谁在补贴美国—美国对外资产负债规模及收益率差异分析[J].上海金融,2011,(4).

[21]周学智.美国对外负债的外部调节研究[D].吉林博士研究生论文,2015.

[22]张纯威.美元本位、估值效应与季风型货币危机[J].金融研究,2007,(3).

[23]竹中正治.美国对外负债的可持续性与国际货币体系的未来[J].国际经济评论,2011,(4).

Comment on the Study of Impacts that Yield Spread in US External Assets and Liabilities Had on US External Imbalance

Han Zhaoying Sun Zhiqiang

(Nankai University,Tianjin 300071)

In the late 1980s,the United States has changed from a net creditor country to a net debtor country.It performs as following:the accumulation of current account deficits,the rapid expansion of external liabilities,and the formation of a market-oriented and debt-dependent economy.The US net international investment position,although negative,remains relatively stable,significantly less than the current account deficits accumulation.And,the US continues to keep a positive income balance.This is mainly due to the US return on assets is higher than the return on its liabilities.And there is a return differential between the two.According to this article's method,the average US yield spread is 2.26%from 2003 to 2016.In addition,yield spread effectively adjusts the US external imbalance through the return effect,composition effect,time effect and valuation effect,so as to make the U.S.external liabilities sustainable.

external imbalance,external liabilities,the rate of return differentials

F831.6

A

1674-2265(2017)11-0003-06

2017-09-12

国家社科基金重大项目“中国构建新型大国关系的实践探索”(项目编号:13&ZD049)。

韩召颖,男,山东莱州人,南开大学周恩来政府管理学院教授,博士生导师,研究方向为新型大国关系、公共外交;孙志强,男,黑龙江友谊人,南开大学周恩来政府管理学院博士研究生,研究方向为美国对外负债。

(责任编辑 耿 欣;校对CX,GX)