券商FOF,风再起

荀慧

2017年中,私募基金行业实缴规模首次突破10万亿元大关,而中国基金业协会也提出要培育百家大型私募基金的FOF。首只券商FOF产品走完12年的轮回,迎来了全新的发展契机。

2017年9月,首批公募FOF获批,这意味着如今FOF基金管理人除了原有的券商、银行,又多了公募基金这个竞争对手。

FOF在境外市场早已经发展成熟,以美国为例,截至2016年底,FOF规模已达1.87万亿美元,相当于公募基金的10%。尽管相比美国的体量,中国FOF市场仍处于起步阶段,但FOF在国内的发展时间并不短。

2005年5月首只券商FOF产品招商基金宝成立,募资规模13.58亿元,距今已有12年。此后,由于业绩不够理想、固定运营费率较高等因素,FOF发展远不及公募基金,券商FOF产品数量增长也十分缓慢,每年新发产品数量仅2至4只,逐渐沦为边缘化的品种。除了光大一家之外,招商、海通和中金等大券商先后都选择了放弃。

然而,随着监管层鼓励直接融资、体制机制建设的完善,FOF迎来了新的发展机遇。不少券商闻风而动,采取各种途径切入其中。有券商资管申请备案设立新的FOF产品,而天风证券则选择了通过举行私募实盘赛来“热身”,借此发掘一批运作良好、业绩突出的私募基金管理人,为未来天风发行投资私募基金产品的FOF投石问路。

截至10月16日,本次实盘大赛在不到1个半月的时间吸引了1044只产品报名,分属582家私募机构。天风证券副总裁刘翔表示:“举办活动的初衷不仅是为了让公众更了解私募行业,也是为了天风自身更好地了解私募机构的需求,从而不断地完善服务,助力私募行业的发展,扮演一个陪伴其共同成长的角色。”

资产净值接近2000亿元

随着近年来国内FOF市场的兴起,券商FOF发行明显提速。数据显示,2016年全年共成立400只券商FOF产品,2015年有80多只产品,2014年有50多只,2013年仅有17只。

与此同时,截至目前,处于存续期的券商FOF有637只,占所有券商资管集合产品数量的16.17%,资产净值为820.62亿元。如果算上已到期的880只产品,券商资管FOF资产净值接近2000亿元。而在去年同期,处于存续期的券商资管FOF一度不足50亿元。

发行量上涨的原因,首先是基于FOF本身的最大特色——能够在广泛的金融市场中,灵活地选择具有深度的对冲基金进行组合而达到所希望的宽度,从而真正能根据投资者的投资预期和风险偏好,量身定制相应的投资产品。其次,公募基金以获取管理费为主要导向,缺乏业绩提成激励机制;同时,公募基金在投资上很多限制条件,影响其获取高收益;再者,市场做空工具不多,基金策略同质化严重。

天风此次选择了量化、CTA和多头三种策略进行比拼。“我们选择的都是在中国相对普及的策略。”刘翔如此解释。

以CTA(管理期货)策略为例,不仅在海外发展得非常成熟,也是第一个可以在中国市场全方位展开的对冲基金策略。如今,从股票、固定收益、大宗商品、外汇及信用等大的资产类别讲,国内的大宗商品期货市场产品已是非常丰富,且设置比西方还先进,亦有很多独特的优势。随着市场的不断开放,CTA策略大有前途。

反之,宏观策略在全球广泛应用,但目前在中国仅可局部施展。当然,随着国债期货与股指期货产品、期权等金融工具的不断完善,宏观策略在中国的发展空间也非常广阔。

据刘翔介绍,截至10月16日,报名参加天风实盘大赛的股票多头策略私募基金产品最多,达641只,占到了总产品的61.4%,量化对冲(包括但不限于宏观对冲、阿尔法策略、套利等)策略产品259只,CTA策略产品144只。

从9月三大策略的产品表现看,股票多头策略产品表现最为亮眼,榜单前两名为雨山消费医疗1号和雨山寻牛1号,收益率分别为54.13%和53.93%,与第三名8.02%的收益率差距较大。而量化对冲策略前十名左右的收益率差距很小,众壹铁树1号凭借4.96的最高索提诺比率占据榜首之位,收益率为0.38%。CTA策略冠军为金紫移锦里一号,收益率为8.82%,与第二名1.48%的收益率相比,表现也较为突出。

“具有成长性的中小型私募最值得扶持”

对于选择私募基金作为FOF投资标的的原因,刘翔也给出了自己的理由。

首先,随着国内政策監管的明朗化、金融衍生品的日益丰富,不同策略的私募基金得以迅速崛起(量化对冲、CTA等),这使得投资于私募基金的FOF在标的选取上更为灵活和多样化。

其次,在经济结构转型日趋深入的环境下,金融创新的需求迫切,追求绝对收益的私募基金凭借其针对性强、灵活性高等特点,已然成为中国资本市场不可或缺的重要力量。

最后,从大环境来看,“过去3年私募行业属于跑步前进”。

2015年1月公募基金规模为4.54万亿元,而私募规模仅为2.6万亿元,差距较大。但到了2016年,私募基金规模增长速度加快,和公募基金的差距逐步缩小;直到2017年1月,私募实缴规模首次突破8万亿元,达到8.4万亿元,超过了同时期公募基金8.36万亿元的规模(图1)。基金行业的业务也逐渐从以往单纯的公募向公募与私募并重转变。

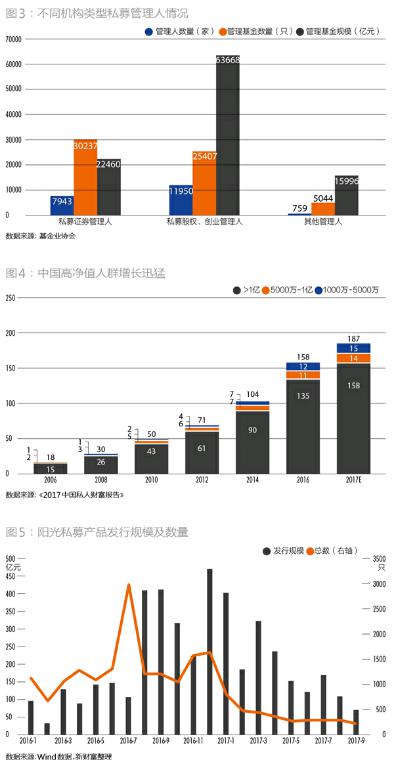

基金业协会数据显示,截至2017年8月底,我国已有超过2万家的私募基金管理人登记在册,超6万只私募基金已完成备案,私募基金行业实缴规模首次突破10万亿大关,较去年年底增长了2.32亿,增幅约30%(图2)。其中股权和创投私募、证券私募的管理规模占比分别为63%、22%(图3)。

私募基金行业快速增长的态势已然十分明显,而在刘翔看来,未来私募和公募之前的差距还会越拉越大。

一方面,目前中国私募基金中,股权投资基金约占了七成,远高于证券投资基金。这与美国市场的情况是倒挂的,在一定程度也预示了未来投资于二级市场的私募仍拥有十分广阔的增长空间。

另一方面,中国的高净值人群增长迅猛,而与普通的投资者不同,以财富传承为理财目的的中国高净值家庭会更追求财产的保值增值,相比追求相对收益的公募基金,以追求绝对收益为目的的私募基金行业会更有优势(图4)。并且,私募基金的投资策略更灵活、产品种类更丰富,更能满足高净值人群个性化的理财需求。而天風所想做的,就是帮助他们选择合适的基金管理人和基金产品。

众所周知,私募证券基金的一大特色就是策略丰富多变,可以通过多种多样的策略组合来适应不同的投资者。投资者在选择私募基金产品时不仅要考虑预期收益,也要考虑自身的风险偏好,充分了解各种私募产品的类型以及特点。然而,选择适合自己的投资策略是一方面,选择靠谱的投资机构也是非常重要的一环。

尽管监管趋严已经使得数以万计的私募管理人被注销,但近几年在私募基金管理规模大涨的效应之下,私募机构的数量仍保持快速增长,2017年上半年已由去年年底的17433家增长至20652家,累计增加了3000多家。业内人士表示,未来私募行业规模继续快速攀升,或许到那时选择机构甚至比选股票还难。

对此,刘翔指出:“尽管私募行业如今已经逐渐摆脱鱼龙混杂的局面,但大的机构有人支持,中小型或者年轻的机构缺乏支持,这也导致他们成长缓慢。天风希望可以发掘优秀的、规范的、具有成长性的机构,从而提供资金支持,与它们以及私募行业共同成长,在这个过程中不断了解私募同时发现私募的业务需求。”

“监管是金融的一部分”

2016年大资管监管趋严,私募基金行业也不例外,前后出台了募集、高管、外包等多角度的数十部监管政策和法规。这意味着国内私募基金行业从此告别野蛮发展时代,走上“有法可依、有规可循”的健康发展元年。

2017年,监管再升级。8月30日,国务院法制办公室就《私募投资基金管理暂行条例(征求意见稿)》(下称《征求意见稿》)向社会公开征求意见,其中明确提出推动私募投资基金管理暂行条例尽快出台。目前,业内人士普遍认为,以《征求意见稿》为顶层设计的私募基金行业监管框架即将落地。

随着监管政策的收紧和银行委外意愿的走弱,2017年上半年,私募产品发行受到明显波及,年初开始私募基金产品发行数量和规模均逐月递减,尤其是发行总数远低于去年同期水平——从去年平均每月1200只左右,到今年的300只左右,下滑了约3/4(图5)。

对此,刘翔表示:“监管本身就是金融的一部分,如果私募机构没有监管,可能会获得投资的自由度,但是也缺乏了公信力,有规则才有自由才能良性的发展。” 尽管发行规模趋降,但整体而言,监管趋严给私募行业带来的更多是积极作用。

首先,近几年不断出台的严格监管措施和自律规定,加快了私募基金行业内的优胜劣汰。根据基金业协会最新数据,截至2017年8月底,共有12544家私募管理人被注销。其中,主动申请注销的私募管理人共有913家,未按照备案新规要求完成第一只私募基金产品备案而被注销的私募基金管理人共11631家,这意味着私募行业正经历由无序到有序的演变。

其次,严监管下使得私募基金的专业性正在稳步提升,发展路径更加清晰,行业自律也初见成效。行业内管理能力优秀、运作规范、综合实力较强的机构将脱颖而出,获得较快成长,成为行业的中坚力量。而经营不规范的机构则会被慢慢淘汰,加之众多力度到位的惩罚机制,行业将经历大规模的洗礼。

最后,今年来私募行业内的整改,摆脱了以往鱼龙混杂的格局,使得行业整体声誉和公信力大幅上升,逐渐受到投资者的广泛关注与认可,这也成为了私募整体规模大涨的重要原因之一。事实上,更规范透明的信息披露制度也就意味着对投资者的保护加强,使得他们在参与投资私募基金产品时可以更放心。

在刘翔看来,近年来,随着高净值人群的巨大财富管理需求日益增长、政策法规的确立以及私募内部的“整改”,私募基金行业正在良性发展的道路上快速前行。

“整体而言,私募基金行业的发展肯定是朝着良性发展的,但它总要经历盘旋上升、震荡上行的过程。在这个过程中,市场参与者比拼的首先是理解和适应的能力,再次是跨越的能力。”