小型独立承运商以星航运的生存法则

新加坡国立大学 张蔓珏 上海海事大学 阿法牛

小型独立承运商以星航运的生存法则

新加坡国立大学 张蔓珏 上海海事大学 阿法牛

2017 年4月1日,OCEAN联盟和THE联盟开始运行。2M联盟与现代商船的三年期VSA协议也已敲定。东西向主干航线上非联盟集运公司的生存空间被极度挤压。以星在东西向主干航线市场上的生存空间被极度挤压

非联盟集运公司在亚洲-北欧(亚欧)、亚洲-地中海、亚洲-美东和亚洲-美西这四条航线区域的生存空间受到极大的挤压(表1)。

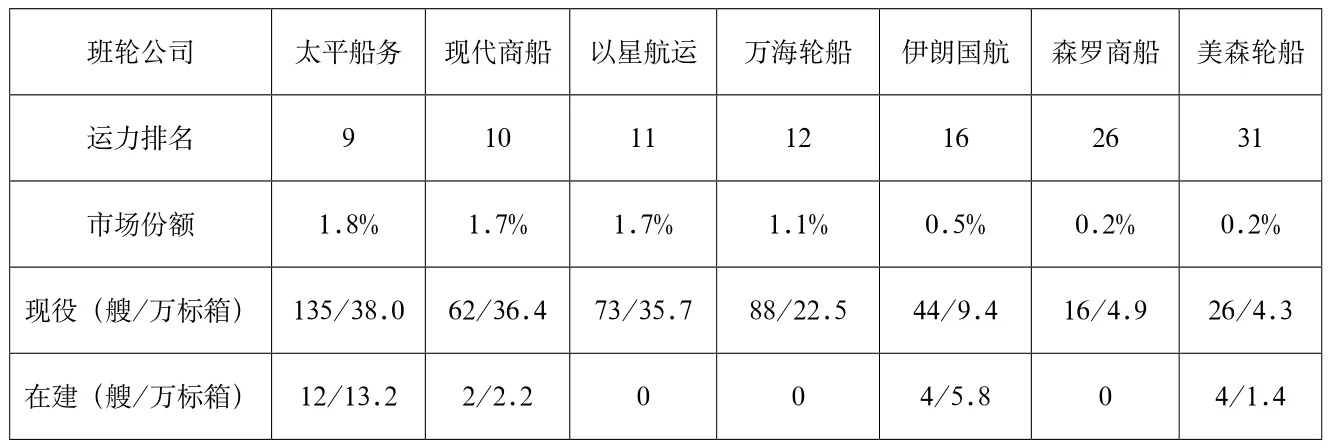

表2显示亚洲-美西航线上的六家非联盟公司和伊朗航运公司(IRISL)截至8月6日的运力排名、市场份额、在役和在建运力数据。本文的运力排名都是以马士基收购汉堡南美、三家日本公司合并成ONE公司、中远海运收购东方海外之后的排名为准。

表1 联盟与非联盟公司在主干航线上的服务航线布局

表2 七家非联盟公司在役和在建运力

以星航运是同时在亚洲-美西、亚洲-美东和亚洲-地中海三条东西向主干航线市场都有布局的唯一一家非联盟公司。世界排名第11位的以星航运公司营运73艘船、35.7万TEU运力。据业内人士评价,同其他许多承运商相比较,以星航运的财务业绩可算不错,而且预期未来12个月内都有充足的现金流。

尽管目前以星仍然继续活跃在航运市场上,但是据悉,以星公司在金融圈内试探性地咨询过整体出售的方式选择、流程和价位估计。以星是否会成为继汉堡南美之后的又一家被收购的公司,目前还无法判断。

以星公司目前一身而兼二任——既是东西向干线承运商,又是区域专业承运商。然而,它在全球市场上的份额(1.7%)甚至小于某些区域承运商,如太平船务(1.8%)。但是,它在某些专业航线市场的精准布局以及特殊的客户群体,对于那些寻求扩张的大承运商来说可能被视为一座“富矿”。

然而,在2016年业界发生那么多的大事之后,规模偏小的以星作为非联盟公司,在跨太平洋航线和亚洲-地中海航线市场的地位堪忧。

以星对于以色列政府和军队来说具有特别重要的意义,尤其是它对于军事供应链的重要作用不容低估。既然以色列政府和军队都离不开以星公司,那么任何一家潜在的买家在收购以星之前,都不得不掂量一下自己的胃口和肚量。以色列政府是否会放弃对于这家唯一的国有航运公司的控股权,目前还难以判断。因此,以星航运的未来仍然扑朔迷离。

老臣拉菲·戴尼利功成身退

2016年1月初,以星航运发布了首席执行官拉菲·戴尼利的辞职报告。其实,拉菲·戴尼利此前已有卸任打算,早在2014年公司债务重组时,他就提出过辞职,但在董事会的挽留下,他同意在新人上任之前,继续掌管公司业务。

2017年7月初,在宣布辞职一年半之后,33年老臣拉菲·戴尼利终于卸下以星航运首席执行官之职,由伊利·格利克曼接任。

拉菲·戴尼利于1984年加入以星航运,作为融资经理对公司当时的重组起到关键作用;1989年,他开始负责公司战略规划;1990年~1994年,戴尼利担任以星南非公司经理;随后成为特殊项目副总裁;1996年,被任命为首席财务官;2006年升职为公司副总裁。

加入以星航运的这33年间,以星航运取得了重要的突破。戴尼利不仅主持了公司34亿美元的资产重组,还在2014年需求低迷及运力过剩的情况下,做出退出亚欧航线的决定,带领公司扭转了连续7年亏损的局面,于2015年第三季度恢复盈利。2016年底,为应对航运联盟重组带来的冲击,拉菲·戴尼利重整了公司航线网络,将区域航线市场作为发展重点,在联盟之外寻找最合适的角色。拉菲·戴尼利自豪地宣布,作为一家独立的运营商,他们已经创建了一个智能且高效的服务网络,为顾客提供稳定可靠的服务。

在辞职声明中,拉菲·戴尼利表示对自己的表现还算满意:“在任职期间,公司从经营亏损到盈利,以星航运盈利水平超过行业平均水平。”

戴尼利认为,以星的业绩表明,在大型联盟的时代里经营一家进行区域交易的独立船公司是一件非常有挑战性的事情。

整个海运业正在整合成为一个有史以来最大的承运人集团,航运巨头中的全球性联盟正在重塑这个行业的形态,独立的小型集装箱航运公司面对着一个充满不确定性的未来。但是戴尼利确信,作为一个全球范围内的区域经营商,以星是有优势的。

戴尼利说:“当然,对于小型船公司来说,与大型船公司对抗是很有挑战性的。但是我们的策略不是要全方位地与他们竞争,而仅仅是在某些特定的贸易航线上竞争。”

尽管以星像很多船公司一样在目前的市场中有亏损,但是疲软的全球经济以及过剩的运力同样影响着更大型的或者更小型的船公司。戴尼利说:“在目前的环境下,就连最大的船公司也在亏损。事实是在过去的两年里,尽管经历了困难的时期,我们的业绩仍然在同行业的平均水平之上。我们正在为弥补由运价下跌带来的部分影响而做很多事情。”

当然,不排除大型船公司进入同一个贸易航区与以星竞争的风险。戴尼利说,有交易就会有风险,问题是你如何应对风险。

戴尼利说:“作为一个全球范围内的区域性承运人,我们只会选择那些我们与大型船公司相比有优势的航线。事实是,我们一直在努力保持自己的领先地位,并且在这些区域性贸易航线上,无法在不同的船公司中找出大的差异。”

退出亚欧贸易航线以后,以星不再需要依赖于大型船舶来竞争。

戴尼利说:“订造大型船舶对于船公司来说不一定有坏处,但并不是对于每个船公司来说都是正确的策略,我们决定放弃竞争那些需要20000TEU以上级别船舶的航线,因为在那些贸易航线上,我们没有任何优势。”

新任CEO格利克曼:全力集中于盈利

以星航运公司新任首席执行官伊利·格利克曼(Eli Glickman)的担子不轻。一方面,鉴于拉菲·戴尼利的出色表现,想取代他并不容易。另一方面,以星航运目前的处境堪忧。

首先,以星航运当前的财务状况不容乐观。2016年,以星航运净亏损1.635亿美元,短期债务在2016年底增加了近一倍。虽然第二季度调整后的净利润为1250万美元,而去年同期亏损高达6400万美元,但现在仍是“微利”。以星航运资产负债表每月现金及等价物最低金额应为1.25亿美元,这对伊利·格利克曼的管理而言也是个挑战。

格利克曼说,一些小型的区域承运商会比参加班轮联盟的公司更加机动灵活。他现在有三个战略要求:盈利、盈利和盈利。

上任后,曾做过导弹舰指挥官和海军军官的伊利·格利克曼,面对商海战场上以星航运棘手的财务状况,恐怕丝毫不能放松,尤其是在今年3月初,Guy Eldar“因个人原因”离职后,以星航运还未任命新首席财务官的情况下。

其次,以星航运的运力规模处境尴尬。在规模为王的集运业,一旦竞争加剧,规模较小的公司首当其冲。根据Alphaliner统计,以星航运目前以35.6万TEU的运力排名全球第13位,仅占全球1.7%的市场份额。近年来,以星航运专注于地中海到美国西海岸、西北太平洋和亚洲的服务,是提供洲际远洋服务的最小承运商。

有分析师认为,在集运市场处于弱势的以星航运如果想长久生存下去,需要成为利基市场承运商。而从目前来看,以星航运的规模颇为尴尬,对于利基玩家来说太大,但与行业巨头相比又太小。纽约Karatzas海事咨询公司老板Basil Karatzas也认为,专注于可获得利润的以色列和地中海区域航线,是以星航运的生存之机。其实,以星航运也做过努力,去年还试图出售其远洋航线,但未能成功。根据华尔街日报报道,目前HSH Nordbank和Kenon Holdings等股东仍对出售感兴趣。

第三,航运联盟新形势的冲击。今年4月1日起,航运业三大联盟格局正式确立,而以星航运没有加入任何联盟。在伊利·格利克曼上任后,他将面临带领以星航运适应集运市场新形势的艰巨任务。

对于排除在联盟之外的状况,前任拉菲·戴尼利的解决方案是调整航线,分区域合作。到目前为止,以星航运已与THE联盟合作,和地中海航运也在地中海-欧洲航线联营航线。“我们虽然不参与任何联盟,但是我们已经找到了适合生存的环境。我们在每一个不同市场上找到了不同的合作伙伴,并且保持自己的灵活性。我相信,我们将来会找到一条正确的生存之路。”拉菲·戴尼利曾这样表示。

面对这些不利因素,伊利·格利克曼上任后的第一把火就是尝试IpO。据Alphaliner报道,在出售失败之后,伊利·格利克曼打算谋求上市,这也是过去9年里以星航运的第四次上市尝试,但前三次都因业绩不佳而未能成功,鉴于急于脱身的股东及急需资金注入的情况,IpO确实是最优选择。

虽然现在还不清楚新任首席执行官的具体经营策略,但对于掌舵以星航运,伊利·格利克曼表示出十足的信心。“以星航运是令人骄傲的、充满活力的公司,我有信心在追求盈利和增长的同时,也能为客户提供卓越的服务。我要感谢曾带领以星航运经历大风大浪的拉菲·戴尼利。作为首席执行官,我的主要目标是继续保持这一积极的势头,并带领以星航运更上一层楼。”

“以星航运是令人骄傲的、充满活力的公司,我有信心在追求盈利和增长的同时,也能为客户提供卓越的服务。我要感谢曾带领以星航运经历大风大浪的拉菲·戴尼利。作为首席执行官,我的主要目标是继续保持这一积极的势头,并带领以星航运更上一层楼。”

——以星航运公司新任首席执行官伊利·格利克曼

独立承运商的生存策略

以星航运第二季度的营业收入比去年同期增长了五分之一以上,达到7.457亿美元,货运量同比增长近7%,达到61.7万吨。

格列克曼说,自2016年第三季度以来,行业呈现良性发展趋势,大部分航线的运价均有所改善,但总体而言,市场情况仍然具有挑战性。

更重要的是,平均每TEU运价从866美元上涨16.3%至1007美元。

格利克曼说:“过去两个季度已呈现改善的趋势。最近的一个季度比起以前更是巨大的进步了,因为以星船务做出了巨大的改变。首先,我们着重在降低成本和提高效率这两方面做了许多工作。其次,班轮航线有很多变化。我们主要是营运大西洋和太平洋的一家全球利基运营商。”

格利克曼说:“以星强调从新的联盟结构中独立出来,并且已经预见到了这一战略的好处。我们看到很多客户选择以星,因为以星是唯一不属于联盟的前十二大运营商之一,它自己本身是独立的。客户想要更佳更直接的服务,不希望那些大的班轮公司告诉他们,‘别讨价还价,要不要随便你’。这些大型的联盟导致它们提供越来越少的码头和港口,我们看到市场发生了重大变化。”

格利克曼认为,行业整合的趋势对于小型独立经营者的地位有利。加入联盟的班轮公司相互之间的关系会越来越紧密。他们的反应会比独立营运商慢。格利克曼说:“我们可以更灵活,并且我们的结果显示出了这样的改善。”

在盈利这个等式的另一边是成本,这正是以星关注的焦点。尽管燃油价格高企,但成本一直在下降。以星尽量都选择更好的燃油,专注于船舶的速度和船舶的纵倾等诸多因素来降低油耗。以星总是努力节约成本,并且在采购这方面的事情上做得更有效率。

格利克曼说:“总体趋势是积极的,我们预计未来将会有更高的运价。这个结果显示了最近市场的改善,但是这个行业的波动很大,运价的上升和下降取决于船舶舱位利用率。第二季度大西洋和太平洋地区的运价比较好,但过去几个星期的涨幅并不如第一季度。”

这些运价可能会受到船队新增运力的影响。到2018年,2016年以前签下的订单船舶将进入市场,特别是大型船舶入市,将使得整个航运市场的运力供应更多。如果运力需求跟不上的话,这种情况只会加剧运力供应过剩。

自从格林克曼接任掌舵以来,以星船务在战略上几乎没有改变。它将继续对新需求和对以星有好处的地方提供服务。它决定退出亚欧航线,并专注于其他足以和竞争者匹敌的市场。

以星在一些服务航线上非常有竞争力。如印度、西非和大西洋东部海岸,以星航运都占领了举足轻重的地位。

同时,关于公开募股上市的事情暂时搁置了,尽管在2017年初对于尝试出售公司一部分资产的提案曾经提上议事日程。

格里克曼说:“现在谈论上市是不成熟的。公司的财务状况和市场相互联系。我们每天都要审视自己,如何为以星创造一个更好的财务状况,但我们刚刚才看到了第一个积极的盈利季度,所以现在谈论上市还为时过早。”

现在,格利克曼将继续集中关注以星的盈利能力。格里克曼说:“这是以星最重要的问题。但在头六个月,我们可能在行业的盈利能力和息税前利润这两方面数一数二。这对我们来说是一种认可,我们被认为比其他竞争对手做得更好。”