市场化发展、信用违约与市政债券风险防范:基于美国的经验

刘 琳 张宗军、2

(1.兰州财经大学,甘肃 兰州 730020;2.甘肃省金融协同创新中心,甘肃兰州 730020)

市场化发展、信用违约与市政债券风险防范:基于美国的经验

刘 琳1张宗军1、2

(1.兰州财经大学,甘肃 兰州 730020;2.甘肃省金融协同创新中心,甘肃兰州 730020)

历经多年发展,我国地方政府债券进入了“自发自还”阶段,但存在总体规模较大、发债期限错配、市场流动性不足、辅助制度不完善等风险。通过对美国市政债券的发行状况、投资者结构、收益水平、期限结构的多角度分析,对其违约事件、违约概率、违约分布的多指标考察,对其监管体系和三位一体的风险防范机制的剖析,认为市政债券与城镇化发展相生相伴,市政债券市场需要丰富的差异化产品,需要广泛的投资者和合理的期限结构,需要优惠的税收政策支持。

市政债券;信用违约;风险防范;经验总结

一、引言

2014年《预算法》和《国务院关于加强地方政府性债务管理的意见》(下称43号文)共同以法律形式授予地方政府自主举债权,我国地方政府债券发展进入“自发自还”阶段。从政治层面看,对地方政府来说,这一融资渠道的打开具有重要意义,成为解决财政收支压力、旧债偿还和城镇化建设资金短缺三大难题的“及时雨”。从制度层面看,允许地方政府自主发债也在完善我国财政分权体系、实现中央与地方财权与事权对等化方面迈出了实质性的一步。从经济层面看,地方政府通过发行债券融资来完成公共服务设施的建造,同时拉动了消费和投资,也符合我国当前的经济发展要求。但是,地方政府自主发行债券的时间毕竟较短,发行人、承销商、投资者对地方政府债券缺乏深刻认识,监管机构也还没有制定出完善的监管体系和风险防范机制。因此,有必要结合我国地方政府债券发展现状,通过借鉴美国管理市政债券的经验来进一步防范地方政府债券的风险,使得这一融资工具规范、高效、透明运行。

二、美国市政债券市场多角度分析

(一)发行状况分析

从整个美国债券市场看,市政债券具有较重要的市场地位。美国市政债券的余额占历年债券市场总余额的比重都在10%左右,虽然低于公司债券约20%的平均水平,但金额还是非常巨大,2015年的余额高达37148亿美元。从历年发行额的占比状况看,市政债券发行额占整个债券市场的比重有逐年下降的趋势,从1996年的8.9%下降到了2015年的6.3%,而公司债券的占比却保持着平稳的态势,在20%左右波动。这说明,美国的城镇化已经基本完成,对市政建设资金的需求增量在逐步减少。

具体就市政债券市场而言,美国市政债券的发行额保持着稳步增长的态势,由1996年的644亿美元增加到了2015年的4031亿美元,20年期间发行额增加了约6.5倍。其中,收入类的市政债券发行额是一般责任类市政债券发行额的2倍左右,即以预期收入为担保的市政债券发行额要远高于以税收为担保的市政债券。从发售方式上看,美国市政债券发售分为竞标承销和协议承销两类,竞标承销是指发行主体依据参与投标承销商的投标利率来确定中标承销商,由其负责债券承销;协议承销是指发行主体主动选择承销商,与其协商发行利率并由其包销债券。数据表明,美国市政债券的发售主要采用的是协议承销,采用这种发售方式发售的金额是采用竞标承销方式发售金额的4倍左右。

(二)投资者结构分析

美国市政债券购买者分布广泛,主要包括个人投资者、共同基金、银行机构、保险公司和其他投资者。《1986年税收改革法案》的出台,不仅使银行储蓄利率大大降低,并减少了房地产等行业的税收减免。市政债券的投资价值得到了极大地凸显,吸引了更多个人投资者的购买,从而提高了其在市政债券持有者中所占的比例。根据历年的数据统计,个人投资者一直是美国市政债券最主要的持有者,所占比重最低的2000年也达35.9%,最高的年份2004年则高达54%;基金公司为第二大持有者,所占比重在30%左右,2003年以前均保持在33%以上,2003年以后则下降到了不足30%;保险机构是第三大持有者,所占比重常年保持在10%—17%之间;银行是第四大持有者,2003年以前基本保持在8%—9%的比重,2004年以后则有不断上升的趋势,2015年所占比重达到了14%;而其他形式的投资者所占比重很小,基本上不足5%。

(三)收益率状况分析

相对股票市场,债券市场的风险较小、稳定性较强,是一种广受欢迎的直接融资工具。而在债券市场中,市政债券由于直接或间接受政府信用的担保,其安全性更高。融资渠道的风险状况决定了其收益率的高低,一般来讲风险越高收益率也越高。如表1所示,美国3个月期限的市政债券收益率基本与联邦基金利率持平,但在2008年金融危机之后逐步低于联邦基金利率水平;2年以上期限的市政债券收益率则普遍高于联邦基金利率,但各种期限市政债券的收益率在绝大部分时间均低于银行最低贷款利率。

表1:美国市政债收益状况(%)

(四)期限结构分析

从发行期限看,美国市政债券发行期限很长,从可获取的统计数据看,1996年以来美国市政债券平均期限均在15年以上,截至2014年底,美国市政债券平均到期期限为16年。2008年金融危机成为一个重要的转折点,2008年度之前的平均期限明显比2008年度之后的平均期限长3—5年。较长时间的到期期限有利于匹配项目全生命周期,缓解其流动性压力,而且在一定程度上缓解地方政府的偿付压力;但反过来也会造成地方政府低估财务风险,超量发行市政债券,埋下巨大的债务负担;而且,在较长的期限内,宏观经济的评估存在更大的不确定性,地方财政收入也存在很大的波动性,而这些变化在长期内很难进行预测。所以,市政债券的期限结构应当根据国内债券市场的发展状况、债券制度的建设状况、行政体制的运行状况以及整体经济的发展状况来合理确定。

表2:近年来美国市政债券平均期限结构(单位:年)

三、美国市政债券违约的历史考察

市政债券虽然直接或间接由政府信用做背书,但是作为一种融资工具而言,信用风险是与生俱来的,违约事件也不可能避免。美国市政债券市场很好地反映了这点。据统计,1970—2015年期间,美国市政债券共发生95起违约事件,金额违约率为0.015%。然而,市政债券的违约还是不时引发投资者的怀疑,1975年纽约市票据违约,金额达到了创纪录的22.5亿美元。尤其是市政债券引发了部分地方政府的破产,更加动摇了地方政府的信用,1970—2011年期间,已经有6个市或县因债务违约而出现市政破产,最著名的是1994年加利福尼亚州橘子郡破产,最近的是2011年8月罗德岛中央瀑布市政府破产,这些事件在一定程度上影响了投资者对市政债券的信任度。但市政债券不论在违约件数还是在金额违约率上都大大低于公司债券。据穆迪全球公司信用违约报告的统计显示,1920—2014年期间,全球有2971起公司债券违约事件发生,其中1980年之后就有1878次违约事件。而且,违约金额也不断增加,2008年违约金额创造了2382.2亿美元的历史记录,2014年也高达414.1亿美元。在此期间平均金额违约率达到了1.195%,其中投资级公司债券为0.149%,投机级公司债券则高达2.833%。

美国市政债券发展历史悠久,被应用在很多领域当中。当然,不同的领域具有不同的风险状况和风险特点,决定在不同行业领域存在不同的违约状况。如表3所示,在1970—2014年期间发生的95起市政债券违约事件中,只有8起是一般责任债券,其他87起都是收入债券。这两类市政债券在金额违约率上差异也较大,相同的信用等级、相同的年度内,收入市政债券的金额违约率要高于一般责任类的市政债券。两类市政债券在违约状况上之所以存在如此大的差异,一方面是美国市政债券发行额中收入债券是一般责任债券的2倍左右,也就是说收入债券的存量要远高于一般责任债券;另一方面,一般责任债券是由地方政府财政作为担保,安全性非常高,而收入债券则是以地方公共项目预期收入为担保,安全性相对低。

美国比较完善的信用评级制度可以较好地反映发债主体的风险状况,这在最终的违约状况中得到了明显的反映。不同评级级别的市政债券发债主体违约状况差异较大。1970—2014年期间,以债券发行一年内的违约率来看,A级以上发行主体违约率为0,BBB级的为0.01%,BB级的为0.28%,B级的则达到了2.92%,Caa-C级的则高达7.83%。这表明公平、透明的信用评级制度对债券市场的风险管理具有非常重要的作用。我们也发现,时间越长市政债券的违约率越高,如投资型市政债券一年内的违约率为0,但10年内的违约率则高达0.08%;投机型的市政债券一年内的违约率为1.31%,10年内的违约率则高达16.88%;各种债券一年内的总体违约率仅为0.02%,10年内的违约率则达到了0.14%。这就充分说明,债券期限越长,不确定性越大,违约风险也越高。

表3:1970—2014年美国市政债券违约状况(%)

四、美国市政债券信用风险防范制度分析

虽然市政债券具有强大的担保能力和很高的信用水平,但作为一种市场化的金融产品,信用风险的防范和投资者利益的保护仍然是市政债券稳定健康发展的基石。如果违约事件的发生侵害了投资者利益,投资者必将采用“以脚投票”的方式,通过抛售市政债券来防范风险,影响市政债券的可持续发展。图2描述了市政债券市场的风险传递机制,以及美国以专门有效的监管体系为核心,信息披露制度、审计制度、信用评级制度、债券保险制度四位一体的风险防范机制。

图1:1970—2014年期间美国市政债券违约次数

图2:投资者保护机制与市政债券市场关系图

(一)专门有效的监管体系

美国市政债券的监管方众多,包括美国证券交易委员会、市政债券规则制定委员会、美国金融业监管局、美国国内税务局、联邦存款保险公司、联邦储备系统和货币监理办公室等七个监管机构。其中,美国市政债券监管的核心机构是市政债券规则制定委员会(MSRB),这是一个自律性监管组织,主要负责制定市政债券的承销与交易规则并对发债及交易进行监督。就具体监管内容来说,MSRB主要监管发行人的信息披露、承销商的交易和市政顾问(包括财务顾问、保证投资合约经纪商、第三方营销人员、律师等提供市政咨询服务的人或机构)出具的意见。就具体监管规则来说,主要有A原则、D原则和G原则,其中A原则主要来规范MSRB的运作;D原则是概念原则,对一些相关术语进行界定;G原则包括职业资格准则、公平实务准则、统一实务准则、市场透明度准则和被监管实体管理准则五个部分。

另外一个重要的监管机构是美国证券交易委员会(SEC),它一方面通过反欺诈条款对市政债券市场进行直接监管,如要求市政债券发行人信息披露的真实性,不得欺骗投资者;另一方面通过《证券法》对市政债券市场进行间接监管,主要表现在两个方面:其一,对所有参加市政债券购买或出售交易方的注册监管,要求销售市政债券的经纪商和交易商都要在SEC进行注册。除此之外,《多德—弗兰克华尔街改革与消费者保护法案》也要求市政顾问在SEC进行注册。其二,《证券法》对发行人信息披露的监管,要求市政债券发行人在专门的信息披露平台——EMMA系统进行及时的、真实的、持续的信息披露。其他几个辅助监管机构中,美国金融业监管局是全美最大的非政府证券行业自律监管机构,通过与交易所、交易报告系统等其他证券业相关机构对所有与公众交易相关的证券公司进行监管。美国国内税务局、联邦存款保险公司、联邦储备系统和货币监理办公室均对市政债券有相应方面的监管,起到了良好的辅助监管作用。

(二)完善的信息披露和审计制度

美国市政债券的信息披露始于20世纪70年代,当时由于部分地方政府财政状况不佳,为了防止违约风险,投资者要求发行者披露债券的信息。在此阶段,一些自律组织,如美国政府财务师协会和美国市政债券分析师协会制定了一些信息披露制度的文件。到了1989年,为了提高市政债券信息披露的质量与及时性,SEC修订了《证券法》的15c2-12规则,增加了对信息披露的规定。总的来说,美国市政债券的信息披露一方面受《证券法》的15c2-12规定:即发行人要对发行债券的信息进行官方公布,由承销商传递给投资者;公开发行的市政债券要经国家认可的“债权律师”或者“独立律师”对发债合法性、税收优惠等进行审核;市政债券发行人的财务信息、负债信息、偿债能力要经审计机构的审核;发行人要在债券存续期间持续进行信息披露。另一方面也受制于行业自律组织制定的信息披露准则。美国完善的信息披露和审计制度在很大程度上得到了投资者的认可,因此除了有银行、共同基金、保险公司等机构投资者持有市政债券,个人投资者也会选择购买市政债券,形成了丰富的投资者结构。

(三)严格全面的信用评级制度

在美国,任何一种债券的发行都要经过信用评级的评价,市政债券也是如此。美国是信用评级制度比较发达的国家,拥有在世界上处于垄断地位的三大评级机构,即穆迪、标准普尔和惠誉。虽然三家评级机构的评价原则、评价方式和分级标准略有不同,但是在信用评价的过程中需要的基础信息大致相同。美国信用评级机构对市政债券的信用评价可以分为以下几个环节:首先是信息征集的过程,市政债券发行者要向评级机构提供发债正式声明、完整的融资计划、财务报告表、审计报告等信息。如果是规模较大的市政债券,发行人还需要专业评级分析师跟进审核。其次是对提供的信息进行分析的过程,三大评级机构根据自己的评级原则和方式对所得到的发行人信息进行评价,在确定了信用等级之后必须先向评级委员会提交评级报告,经过审核后才能将评级报告交给发行人,发行人再通过承销商或者其他渠道向投资者公开评级报告。最后是对发行人信用状况的持续监督过程。在此过程中,评级机构要根据发行人的财务信息、债务信息的变动及时更新评级结果,并通过同样的过程予以公布。因此,美国市政债券的信用评级是一个循环的、动态的过程,始终贯穿发债的整个期间。

(四)成熟独特的债券保险制度

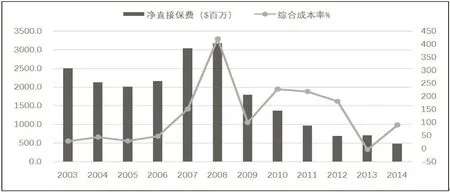

现代债券保险制度起源于美国,1971年世界上第一家专业债券保险公司——美国市政债券保险集团(AMBAC)成立,并为阿拉斯加州朱诺市65万美元的建筑类市政债券提供了全美第一份市政债券保险。经过多年的发展,美国债券保险制度不仅帮助发债方降低了发债成本,还丰富了高信用级别的债券品种,为不同风险偏好的投资者提供更多选择,同时也对建立健全金融市场风险分摊机制具有重要意义。市政债券在美国投保可以采取两种方式:一种是发行人投保,对市政债券进行信用增级,降低发行成本;另一种是承销商投保,即承销商在市政债券的二级市场买入后向债券保险公司投保,提高债券售卖价格,增加收益。图3显示了2003—2014年美国债券保险保费收入和综合成本率的变化,受次贷危机的严重影响,美国债券保险综合成本率急剧攀升,2007—2012年期间产生了巨大的亏损,保费收入大幅下滑,市政债券中采用保险方式增信的比例也随之下降。但是随着全球经济的复苏,美国债券保险的发展也逐渐好转。

五、美国市政债券发展的经验总结

第一,市政债券与城镇化发展相生相伴。城镇化建设是一个漫长的过程,期间社会对公共建设和服务的需求不断增加,地方政府所需建设资金非常巨大,仅靠银行贷款、企业债和股票等融资方式已不能填补这一资金缺口。在此背景下,市政债券的长期性、稳定性以及与公共建设项目生命周期的匹配性,使其具有得天独厚的优势,成为推进城镇化的有效手段。统计表明:美国1996—2013年期间市政债券发行额与城镇化率的相关系数为0.8,日本1970—2010年期间市政债券与城镇化的相关系数更高达0.85。我国2014年编制的《国家新型城镇化规划(2014—2020年)》中预期,到2020年我国常住人口城镇化率和户籍人口城镇化率大概分别能达到60%和45%。以人均10万元的固定资产投资保守估算,达到2020年城镇化预期的总投资在40万亿元以上。因而,建立健康的地方政府债券市场势在必行。

第二,市政债券市场需要丰富的差异化产品。美国市政债券大体上分为一般责任债券和收益债券,而收益债券根据不同的担保收入来源又可分为公共电力收入债券、大学或学院收入债券、资源回收收入债券、医院收入债券、机场收入债券、海港收入债券等多种产品,丰富多样的市政债券可以为投资者提供不同的资产投资组合。加之美国债券交易的二级市场比较活跃,因此市政债券就可以自由流通,投资者可以在需要时随时变现,为资产再平衡提供了可能。

图3:2003—2014年美国债券保险直接保费与综合成本率

第三,市政债券市场需要广泛的投资者和合理的期限结构。在发行主体方面,美国绝大部分地方政府都有发债权,发债规模大的主体较少,发债规模小的主体居多。在投资者方面,投资群体相当分散,机构投资者有银行、保险公司、信托基金、共同基金、对冲基金等,也有大量个人投资者,这样的投资者结构极大地降低了市政债券的非系统性风险。而国内地方政府债券的投资者比较单一,银行机构占了90%以上,其他机构占比很低,尤其是个人投资者微乎其微。美国市政债券的期限结构也很丰富,发债期限从1年到30年不等,为投资者提供多种选择。而且,市政债券的期限要覆盖工程建造期限或者与其相接近,才能保证项目建设成本的分摊和使用收益之间的代际公平。而国内地方政府债券期限较短,虽然近年推出了7年期和10年期的债券,但其占比也不到一半。因而,我国地方政府债券需要通过科学的价格设定和合理的期限设置吸引更广泛的投资者。

第四,市政债券发展需要税收政策支持。在美国,个人投资者购买市政债券利息所得完全免税,免税政策是美国市政债券成功发展的要素之一。美国市政债券的免税政策主要基于以下现实情况:就一般责任债券来看,其利息收入来源于地方政府的税收,如果征收所得税就是向地方政府征税,而地方政府的税负一旦加重,则将无法继续行使提供公共服务和产品的职能。另外,与企业债券相比,市政债券的利差主要来源于税收利差、信用利差和流动性利差,可见税收优惠可以降低地方政府的发行成本,也吸引更多投资者购买,从而降低市政债券的发行难度。值得一提的是,养老金和外国投资者并不是市政债券的投资者,原因是联邦政府本来就不对其征税,因此就谈不上购买市政债券再对其免税一说。我国也需要通过税收优惠政策,以少量的财政让利,撬动巨大的社会资本,达到四两拨千斤的效果。

[1]何燎原,赵胤钘.美国市政债券信用风险管理制度及其对我国的启示[J].重庆理工大学学报(社会科学),2012,(8).

[2]林力,张自力.美国市政债券市场违约风险监管研究[J].亚太经济,2014,(4).

[3]陈峥嵘.市政债券与城镇化建设:理论分析、国际经验与政策建议[J].证券市场导报,2014,(6).

[4]顾巧明,邱毅.我国地方政府债券信用风险测度研究[J].财经论丛,2014,(7).

[5]张宇润.地方债券化解地方政府债务结构风险的法律思考[J].江淮论坛,2016,(1).

(责任编辑 刘西顺;校对 GX,XS)

Market-oriented Development,Credit Default and Municipal Bond Risk Prevention:Based on American Experience

Liu Lin1Zhang Zongjun1,2

(1.LanZhou University of Finance and Economics,Gansu Lanzhou 730020;2.Finance Collaboration and Innovation Center of Gansu Province,Gansu Lanzhou 730020)

At present,local governments have been allowed to issue bonds and repay by themselves in china.But there still exists a lot of risks,for example,the large issuance scale,mismatching bond period,insufficient market liquidity,incomplete auxiliary measures and so on.By analyzingthe issue status, investors structure,rate of return, term structure and the default events,default probability, default distribution of US municipal bonds,the paper believes that municipal bonds and urbanization accompanies each other,and the bond market needs a wealth of differentiated products,needs a wide range of investors and a reasonable term structure, and what's more,it needs a preferential tax policy support.

municipal bonds,credit default,risk prevention, experience summary

F830

B

1674-2265(2017)10-0016-06

2017-07-13

甘肃省软科学基金“甘肃省新兴产业发展模式和培育机制研究”(项目编号:1604ZCRA026)。

刘琳,兰州财经大学金融学院,研究方向为保险公司经营与管理;张宗军,男,经济学博士,兰州财经大学副教授,甘肃省金融协同创新中心副主任,研究方向为金融保险。