中国金融包容指数的测度及其与贫困减缓的关系

——基于省级数据的分析

徐 强陶 侃

(东北财经大学 统计学院, 辽宁 大连 116025)

中国金融包容指数的测度及其与贫困减缓的关系

——基于省级数据的分析

徐 强陶 侃

(东北财经大学 统计学院, 辽宁 大连 116025)

本文以金融体系中的金融包容概念为立脚点,使用组合赋权法构建了中国省级金融包容指数,综合测度中国省级金融包容水平。测算结果表明:中国大部分省份的金融包容水平处于25%-35%的范围内,并呈现从西到东逐渐升高的基本态势。在测算省级金融包容水平的基础上,运用省级面板数据和系统广义矩估计方法对金融包容与贫困减缓之间是否存在积极的社会效应进行实证分析。实证结果表明,金融包容通过经济增长作用于贫困减缓,金融包容与贫困减缓之间呈现稳定的正向关系,金融包容水平的提高有利于贫困的减缓与消除。据此提出如下政策建议:加强金融基础设施建设,保障中国普惠金融体系发展的地域均衡化;发挥金融包容对贫困减缓的正向影响,让低收入群体能受惠于金融服务;努力提升小微企业融资服务水平等。

金融包容指数; 组合赋权; 空间距离法; 贫困减缓效应

一、引言

2008年国际金融危机之后,金融包容(Financial Inclusion)这一概念逐渐进入人们的视野,并受到学术界、国际机构和政府部门的广泛关注。金融包容又称为普惠金融,其最初目的是希望社会中金融排斥现象较为严重的贫困阶层能更为便捷、有效地获得和利用金融资源,试图通过金融资源的高效利用来解决金融排斥问题、推动金融市场健康发展,促进金融公平,进而增加低收入人群收入,改善其生活水平①。随后,金融包容的内涵得到拓展,形成了以金融普惠为基础,经济包容为目标,努力实现经济体中每一位成员都在可接受的成本下,以便捷、有效的途径获得金融产品以及享受到储蓄、信贷、证券与保险等金融服务。金融包容的概念最初由联合国在“2005年国际小额信贷年”推广中提出,并确定为联合国千年计划的实现途径之一。2008年,由比尔及梅林达•盖茨基金会资助,澳大利亚政府援助建立的金融包容联盟(Alliance for Financial Inclusion,AFI)成立,其宗旨在于促进发展中国家和新兴国家发展金融包容性政策。此后,G20集团峰会稳步推进金融包容发展的理念,以促进全球金融稳定与全球经济增长,并成为推动金融包容发展的重要组织之一。在2010年的G20首尔峰会中,各国首脑同意将金融包容列为强化全球金融安全网与金融监管框架的内容之一,并致力于提高贫困家庭和中小企业享受金融服务和扩张机遇的能力。2012年初,AFI联合其成员国发布玛雅宣言,旨在推进发展中国家发展金融包容政策。2012年6月的G20洛斯卡沃斯峰会公报中,倡议各国进行金融部门改革促进金融包容性,呼吁全球各国向AFI学习,并保持金融包容全球合作计划(GPFI)继续全面实施。2013年G20圣彼得堡峰会上,建立了金融包容全球合作伙伴有关金融消费者保护与金融教育小组,通过金融包容推动中小企业在促进经济增长、创造就业和减贫上发挥重要作用。此后,金融包容性与贸易工作组成为G20峰会九大专家工作组之一,关于金融包容的有关政策得到不断落实与进一步发展,透明、可持续、稳定、包容的金融体系逐渐形成,并融入2015年G20土耳其峰会与2016年杭州峰会关于包容性增长模式的框架中。与此同时,世界银行、IMF和OECD等国际机构也进行了金融包容的数据调查、指标测度与延伸研究。

近年来,金融包容也受到了国内有关部门的极大关注,中国政府也积极推进中国金融包容的发展与相关政策制定。2013年党的十八届三中全会《关于全面深化改革若干重大问题的决定》中明确提出发展普惠金融。2015年《政府工作报告》中提出:“大力发展普惠金融,让所有市场主体都能分享金融服务的雨露甘霖。”2015年12月,国务院正式出台《推进普惠金融发展规划(2016—2020年)》,为中国金融包容发展提出了指导意见与规划目标。

本文以测度中国省级金融包容水平为目的,从可接触性、使用度和可负担性三个维度出发,在借鉴联合国人类发展指数(HDI)编制理论的基础下,改进指标赋权方法,采用欧几里得空间法构建了多维度的中国金融包容指数,对中国金融包容发展水平进行综合测算。在此基础上,着重探究了在中国推广普惠金融体系对减缓和消除贫困的实际效应及其作用机制,并运用中国2005—2015年省级面板数据进行面板回归分析。

本文有如下创新之处:第一,在构建金融包容指数时,改进指标赋权方法,摒弃了传统的单纯依赖主观赋权或单纯依赖客观赋权的做法,而是同时考虑到主观偏好与数据本身的信息,利用组合赋权构建金融包容指数;第二,在指标体系维度层面的计算中,并未采用线性组合形式,而是采用欧几里得空间距离法计算维度数值;第三,在金融包容指数的计算中,同时考虑到评价对象与金融包容最优情况、金融包容最劣情况之间的距离,科学测算金融包容发展水平;第四,鉴于研究金融包容与贫困减缓是否存在社会效应的参考文献较少,本文对金融包容与贫困减缓之间的关系进行实证研究,验证了金融包容发展对贫困减缓的确存在着积极的社会效应,进一步探讨了金融包容影响贫困减缓的作用机制,丰富了金融包容社会效应的实证研究,为推广普惠金融体系提供了有力证据。

二、文献综述

2005年联合国在“国际小额信贷年”中首次提出“金融的包容性”这一概念,并确定“构建具有包容性的金融体系”作为联合国“千年发展目标”的实现途径之一。金融包容最初的含义与消除贫困、金融排斥相联系,其基本内涵更偏向于普惠金融(Inclusive Finance)的原始概念。因此许多研究者将金融包容的概念用作金融排斥的对立概念使用并加以引申。随着对金融包容的深入理解与研究,诸多学者发现金融包容的概念可能不仅仅限于作为金融排斥的反义词,而应该具有与金融深化等金融典型概念相同的作用与地位。如Regan and Paxton提出金融的作用实际上涉及了金融体系发展的深度与广度,二者不可偏废②。最终,金融包容的概念可以从广义与狭义两个角度定义③。从狭义角度定义,金融包容是金融排斥的对立概念,是指满足金融排斥定义的那部分个人与公司,去除因文化、宗教和主动拒绝金融服务等因素而形成自愿金融排斥人群后,剩余的个人与公司可以便捷地参与金融体系之中,高效、透明地使用金融服务④。从广义角度来看,与阿玛蒂亚·森对于贫困的定义从物质贫困上升到可行能力的贫困相同,金融包容也经历了从单纯的反贫困概念上升为全民享有金融服务的权利层面。其指向不再仅仅是贫困弱势群体,而是经济体中的每一个社会成员。因此,金融包容可以定义为,一个经济体中的每一个社会成员在合理可负担的成本下,公正、透明、有权可接触与享有储蓄、投资、保险和证券等金融服务⑤。

基于金融包容的发展脉络、基本内涵和定义,国内外对于金融包容的测度方法经历了从单维度指标到构建多维度指数的变化,并进一步发展到建立金融包容调查数据库及其金融包容指标体系,测度方法逐渐呈现多元化。Beck et al首次测量了各国金融部门之间的金融服务包容性,并提出八个单维度统计指标测度国际间金融包容水平,这些指标反映出金融包容的部分信息,但并未考虑各维度对指标的影响⑥。Sarma则从渗透性、可接触性和使用度三个维度出发⑦,将维度概念加入指标构建中,同时借鉴联合国UNDP的HDI、 HPI和GDI指数编制理论,结合欧几里得空间距离法构建具有多层级多维度的金融包容指数(Index of Financial Inclusion,IFI),并于其后续关于金融包容指数构建和测度的系列论文⑧中改进关于维度下分项指标与维度在权重上的分配。通过对金融包容测度的大量参考文献整理可知,学术界关于金融包容指数的构建基本分为以下四种:一是对金融包容指数的测度不纳入维度概念,仅选用若干指标代表金融包容在不同方面的发展情况,并寻找出阻碍金融包容发展的影响因素,如Beck et al⑨、Baza and Rao⑩等。二是采用算术平均法或几何平均法计算金融包容指数。Chakravarty and Pal在计算印度的金融包容水平时运用加权平均法,得到的权重被称为包容性敏感参数。Gupte et al对金融服务的不同维度采用几何平均法得到最终的金融包容指数。三是采用主成分分析法或因子分析法计算维度与分项指标的权重。Pineyro利用主成分分析法构建多维指数测度墨西哥金融包容情况并采用聚类分析对墨西哥各大地区的金融包容水平进行排名。Mialou et al采用因子分析法计算指标权重,对不同维度进行几何加权平均进而计算金融包容性。四是以Sarma关于金融包容指数构建的系列论文为代表的欧几里得空间法。在国内,王修华、关键和吕勇斌、李仪等受Sarma的欧几里得空间法的启发,将金融包容指数定义为N*N维笛卡尔空间中的欧氏距离,从而得到各省份的金融包容水平并进行相应的排名比较。在国际上,诸如世界银行、OECD和普惠金融全球合作伙伴(GPFI)等国际机构也逐渐构建各自的普惠金融(金融包容)指标体系,促进相关金融包容调查数据库的建立并逐步投入使用。通过这些数据库与指标体系信息的使用,可以对一国在国际上的金融包容程度情况做出排名与对比,了解相关指标全球领先的国家及其表现。

金融发展与反贫困研究一直是学术界与政策制定者所着重关注的两个方面。但长久以来,学术界对金融发展与经济增长之间的因果关系进行大量细致的讨论与证明,而对于金融发展与贫困减缓之间存在的关系与机制则少有人进行研究。自20世纪90年代开始,贫困问题逐渐进入人们的视野,如何通过合理的经济增长与其他经济系统形成合理机制来消除和减缓贫困成为主要议题。Li、Squire and Zou通过跨国面板数据研究收入不平等,发现金融深化通过收入分配渠道影响贫困,在一定程度上对贫困缓解起到一定作用。Beck、Demirgüç-Kunt and Levine使用跨国数据研究金融、不平等与贫困三者之间的关系时发现,金融中介机构的发展会不成比例地降低收入不平等,促进居民收入增加,进而减少贫困。Burgess and Pande研究印度不同地区由国家主导的商业银行农村分行的规模扩张与贫困减缓之间是否存在关系,通过对比不同地区的实验发现,银行在贫困地区的发展与扩张通过对储蓄和信贷支付对贫困减缓产生积极作用。随后,Beck、Demirgüç-Kunt and Peria从可获得性、可负担性与合理性三个维度出发,系统研究银行业存在的金融排斥现象及其对家庭、社会的影响,认为发达的金融系统对降低贫困发生率有着显著贡献。Brune et al通过对马拉维农村地区进行储蓄账户的随机可控实验发现,金融在农村地区可通过多种途径对贫困问题产生影响。Park and Mercado在一项关于亚洲地区贫困、金融包容与不平等的研究中发现,金融包容水平的提高可以使包容性增长的经济主体通过融资渠道进行长期的消费和投资决策,扩大对金融服务的获取,从而显著减少贫困,进而促进政策制定者加快制定金融包容法律法规体系,扩大金融包容性,促进减贫和降低收入不平等。

在经济新常态下,如何建立合理的普惠金融体系,提高中国金融包容程度,统筹兼顾地区间金融发展差异,改善中低收入群体的收入水平成为中国金融体系整体布局调整中不可回避的问题。相对于国外而言,国内对金融包容的关注度不足,相关研究处于起步阶段。对于金融包容的影响因素与社会效应研究大多停留于讨论阶段,缺乏相关的研究。为了对中国金融包容水平有个清晰的了解与认识,探究金融包容与贫困减缓之间存在的社会效应,本文通过构建中国省级金融包容指数,对中国31个省区的金融包容水平进行测算,在此基础之上,对金融包容与贫困减缓之间存在的社会效应进行实证分析。

三、中国省级金融包容指数的测度与分析

(一)指数维度指标的选择

以客观反映金融包容为出发点,考虑到指标获取可能性、数据时间序列长度、数据获取来源的权威性等问题,并借鉴Sarma、王修华、关键和吕勇斌、李仪等对金融包容维度的讨论,本文分别选取了可接触性、使用度和可负担性等三个维度来反映金融包容在人口地理、金融服务使用效率和使用金融服务可负担成本,每个维度下设立若干分项指标以反映维度情形(参见表1),通过从下而上的方式利用欧几里得空间法构建中国金融包容指数。

维度一:可接触性(Accessibility)。可接触性是指一个地区中常住居民所能接触到该地区提供金融服务的难易程度,可以从地理面积与人口数量两个方面反映金融服务可接触水平。在地理面积固定的条件下,金融机构网点数与金融机构服务人员数越多,说明该地区的金融服务越容易获得与享有;同理,在常住居民数量固定的条件下,金融机构网点数与金融机构服务人员越多,说明金融服务在该地区的渗透力度越大,金融包容度越高。该维度下共选取了四个分项指标:每万平方公里拥有金融机构网点数、每万平方公里拥有金融机构服务人员数、每万人拥有金融机构网点数、每万人拥有金融机构服务人员数,以上四个指标均为正向指标。

表1 金融包容指数维度及分项指标构成

维度二:使用度(Usage)。金融服务的使用度被定义为金融服务获得者对金融服务使用的有效程度。对一项金融服务进行考察时,不应仅仅关注该服务在使用宽度上的延展,更重要的是该项服务的使用效率与深度,从而形成金融深度与金融宽度的协同发展与有机统一。在该维度下选取了四个分项指标:年末存款余额占GDP比重、年末贷款余额占GDP比重、人均存款水平、人均贷款水平,以上四个指标均为正向指标。

维度三:可负担性(Cost)。可负担性是金融包容指数构建中的关键维度,该维度反映居民需要承担多大成本才能获得金融服务。如果金融服务获取成本不在合理可承受范围之内,那么该金融服务使用的有效程度将显著降低。本文选取上浮利率贷款占比作为分项指标,该指标为逆向指标。

(二)指数测度方法

参考国内外已有文献,本文对于金融包容指数及其维度的测度方法分别采用欧几里得空间距离法和基于联合国HDI的构建方法。考虑到统计指标之间存在指标性质与量纲的差异,根据OECD推荐的标准化方法,本文使用极差标准化法对数据进行标准化:

(1)

基于标准化的指标值,根据各个维度下所属指标的权重,采用加法合成的方法,计算各维度的评价值:

di=ωijxij

(2)

其中,di为第i个维度值,ωij为第i个维度下第j个指标的权重,xij为标准化后的指标值。

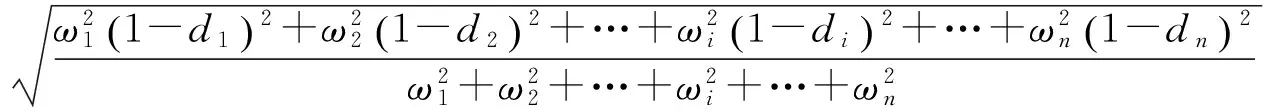

对于金融包容指数的计算,本文借鉴Sarma的研究思路,在欧几里得空间距离法的基础上加入对各维度和分项指标权重的考虑。首先将金融包容指数下n个维度抽象为n维笛卡尔空间下的n个次级维度,进而可以将一国或一地区的金融包容状况视作n维坐标系下的n维向量D=(d1,d2,…,dn)。在该坐标系下,点O=(0,0,…,0)代表金融包容水平最差的情况,点W=(1,1,…,1)代表金融包容水平最好的情况。与金融包容水平较差的地区相比,金融包容水平较好的地区会更接近点W,而更远离点O。具体计算公式为:

(3)

(4)

(5)

Y1为点D与点W之间的欧氏距离,表示一个地区离金融包容水平最差情况之间的欧式距离,Y1越大,表明该地区的金融包容水平越高;1-Y2表示一个地区离最理想金融包容水平之间的欧式距离,1-Y2越小,Y2越大,表明该地区的金融包容水平越高。因此,本文用Y1与Y2的简单算术平均值表示为一个地区的金融包容指数(IFI)。

(三)确定权重

分项指标与维度权重的设定,对于构建中国金融包容指数有着至关重要的作用。Sarma对于维度权重的设定过于经验化,仅人为设定权重比重,而缺乏客观依据。王修华、关键批评Sarma对于权重的设定过于随意,并希望采用变异系数法客观赋权。但是考虑到采用一般变异系数法进行赋权会产生因某一维度下设分项指标过多而权重过大的弊端,因此在使用变异系数法时,对维度层面的赋权单独考虑,具有一定的科学性。但王修华等人的做法也忽略了决策者对于维度选择所拥有的先验经验与主观偏好,可能会由于指数构建本身而带来系统误差。为了能兼顾主观偏好与客观赋权,本文在将维度与分项指标分开考虑的前提下,采取主客观组合赋权法计算维度与分项指标的权重。

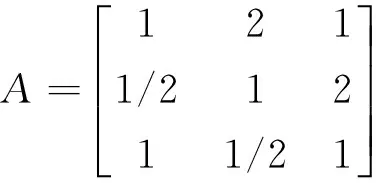

1.层次分析法计算主观权重

层次分析法(Analytic Hierarchy Process,AHP)是近年来进行方案决策选择与指标赋权中运用较为广泛的主观赋权方法。利用AHP构造指标赋权的具体步骤如下:

(1)构造层次分析结构

在图1中,金融包容指数为目标层,可接触性、可负担性、使用度为维度层,9个具体指标为指标层。

图1 层次分析结构示意图

(2)构造判断矩阵

建立层次分析模型后,根据决策者对指标重要性的经验判断,对各层元素的进行两两比较,对这些重要性的判断通过引入合适的度量数值表示出来,进而构造出各准则层与方案层的判断矩阵。

(3)一致性检验

为防止在构造判断矩阵出现判断思维的不一致或是相互矛盾的结果,还需要进行一致性检验。利用YAAHP软件计算得到:

层次单排序的一致性:CRB1=0,CRB2=0

层次总排序的一致性:CRA=0

(4)权重计算

由上述一致性检验发现,判断矩阵中各项指标具有一致性,进而得到指标权重:

μij=(μi1,μi2,…,μin)

(6)

μi=(μ1,μ2,…,μn)

(7)

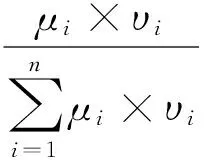

2.变异系数法计算客观权重

熵值法和变异系数法是综合评价方法中客观赋权运用最多的方法,通过对比这两种方法发现,熵值法存在均分各指标权重的倾向且不适用于多层次指标体系赋权,因此,本文选用变异系数法来计算金融包容指数各维度与其分项指标之间的客观权重。但在实际运用中,许多学者对指标赋权采用混合赋权,混淆维度与分项指标的异质性,容易导致因某一维度下分项指标较多而过分偏重的问题,本文在分项指标采用组合赋权法得到权重并计算出各个维度值后,得到维度层面的客观权重。首先计算维度下分项指标的客观权重:

(8)

(9)

计算各维度的客观权重,公式如下:

(10)

(11)

3.组合赋权

为防止权重出现失真问题,本文采用乘法合成法计算分项指标与维度权重以提高权重分辨率,放大指标的重要性。具体为主观权重与客观权重相乘并采用归一化处理,得到分项指标与维度的最终组合权重如下:

(12)

(13)

(四)中国省级金融包容水平测度及其结果分析

本文选取中国31个省份(自治区、直辖市)作为测度中国金融包容水平的样本。其中金融机构网点数、金融机构服务人员数、年末存贷款余额和上浮利率贷款占比数据来源于《中国区域金融运行报告》,各地区常住人口数来源于中经网统计数据库,省区面积数据来源于中央人民政府网站。

利用以上数据,计算得到2005—2015年中国31个省区金融包容指数,如表2所示。

续表

从表2可以发现,中国大部分省份的金融包容水平均值在25%-35%之间,并呈现从西到东逐渐升高的基本态势,这一结论与王修华、关键关于中国农村金融包容指数在地理区域上表现出“东高中西低”的判断相一致。其中,上海与北京两地的金融包容水平全国领先,上海、北京的经济发展程度高,所拥有的金融资源与禀赋同其他地区相比较为丰富,金融体系构建完善,无论是金融宽度还是金融广度都呈现向好态势。紧随其后的浙江、江苏、天津等地均为经济繁荣的沿海发达地区,金融包容程度较高。西藏、新疆的金融包容指数则处于全国落后局面,其原因可能是西藏、新疆的地理位置较为复杂、区域面积过于庞大,人口居住点散落分布,金融业务无法开展,许多地区成为金融发展的盲区,金融包容度持续低下。

四、中国金融包容与贫困减缓之间关系的实证分析

(一)变量与模型设定

本文使用省级面板数据研究中国金融包容与贫困减缓的关系。根据金融包容理论并参考Jeanneney and Kpodar,崔艳娟、孙刚等关于金融发展与贫困减缓的研究,本文将被解释变量与解释变量设定如下:

被解释变量为贫困减缓,本文选取各省份2005—2015年间的居民消费水平(RCL)作为被解释变量,以表示居民的贫困减缓程度。解释变量如下:(1)滞后一期的贫困减缓(RCL(-1)):在模型中加入被解释变量的滞后一期反映动态变化。(2)金融包容指数(IFI):选取全国31个省份2005—2015年间的金融包容指数作为解释变量。(3)人均GDP(PGDP):经济增长作为消除贫困的重要手段对贫困减缓有着显著的作用,因而将经济增长纳入动态模型中加以分析,采用人均GDP测算经济增长。为了降低数据异方差、内生性对估计结果产生的影响,除了通货膨胀率外,相关变量均采用对数形式计算。变量的样本区间为2005—2015年。其中,相关数据来源于中国统计年鉴、各省统计年鉴、中国金融年鉴、中经网统计数据库和作者计算。

为了探究金融包容与贫困减缓之间存在的关系,本文基于省级层面,设定如下动态模型:

(14)

其中,Xit为其他控制变量,εit为标准白噪声序列,作为该回归模型的随机干扰项。

(二)面板数据回归分析

1.估计结果分析

本文利用stata14.0对面板数据进行参数估计,具体结果如表3所示。

表3中的模型(1)~(3)是在不加入控制变量的条件下,对核心变量分别进行混合OLS估计、固定效应面板估计和随机效应面板估计,模型(4)是对核心变量进行系统广义矩估计(SYS-GMM)。对面板数据估计方法进行选择时发现,利用固定效应模型回归存在异方差的问题,需要对异方差进行处理。考虑到采用系统广义矩估计方法可以忽略数据存在的序列相关与异方差问题,无须了解随机误差项的分布信息,故而采用系统广义矩估计,混合OLS、固定效应回归和随机效应回归等估计方法作为参考。

从SYS-GMM的估计结果来看,贫困减缓的滞后项的回归系数显著为正,说明贫困减缓具有持续性与延续性;金融包容与人均GDP均在1%的显著性水平下显著为正,说明金融包容与经济增长均有利于贫困的缓解与消除,与理论和现实的预期相一致。金融包容与贫困减缓为正相关,其原因在于,金融包容水平高的地区,政府对于金融机构与市场的管制较为宽松,资金价格可以有效地配给金融资源、调节市场主体的行为与预期,促进生产要素市场和劳动力市场要素配置合理化,科学应对由收入不平等带来的收入过低问题。此外,金融机构与金融服务的供给增多,相应部门的准入门槛因金融包容的提高而降低,贫困人群可以负担得起金融服务的成本,增加低收入人群所缺乏的社会机会,增强了经济平等,提高贫困居民的收入从而减缓贫困。

表3 金融包容与贫困减缓之间社会效应的实证结果

注:1.***、**、*分别表示回归系数在1%、5%、10%的显著性水平下显著;2.回归系数下面括号中的值为回归系数的标准误,序列相关检验对应行括号中的值为P值。

2.稳健性检验

为了检验模型中解释变量对贫困减缓正向影响的稳健性,本文在模型(5)~(8)中依次加入贸易开放度(OPEN)、第一产业增加值占GDP比重(ARG)、通货膨胀率(π)和收入分配(DI)等其他控制变量,其中收入分配变量采用农村居民人均纯收入与城镇居民人均可支配收入的比率表示。模型(9)是加入全部控制变量后的整体估计结果。由表3可以发现,加入控制变量后,金融包容与贫困减缓的正向关系依然没有改变。此外,控制变量中的通货膨胀率有利于贫困减缓,贸易开放度和第一产业增加值占GDP的比重并不显著,表明贸易开放度和第一产业的发展对贫困减缓并无明显的作用与效果。考虑到北京、上海的金融体系较之其他地区更为发达,金融包容指数明显高于其他省份,为了降低估计误差,本文将北京和上海数据剔除后,重新进行整体估计,具体估计结果如模型(10)所示,结果显示金融包容与贫困减缓的关系依旧没有改变。根据上述检验可得,金融包容和贫困减缓之间的显著正相关关系存在稳定性,金融包容水平的提高有利于增加低收入群体的收入且较为稳定,进而减缓贫困。

3.金融包容影响贫困减缓的作用机制

上述分析表明,金融包容水平的提高确实有利于贫困减缓,但无法得出金融包容通过何种途径与机制对贫困减缓产生影响。通过对文献的梳理发现,金融包容对贫困减缓作用机制的讨论主要集中在两个方面:一是通过改善贫困群体的收入分配来促进贫困减缓;二是通过改善宏观经济环境与市场竞争程度来促进贫困减缓。结合上述动态模型的研究结果,本文将收入分配作为被解释变量,经济增长和金融包容为核心解释变量,利用面板数据进行系统广义矩估计,结果如表4所示。

表4中的(1)~(3)是对应变量的混合OLS、固定效应和随机效应模型下的估计结果,(4)是系统广义矩估计的结果。由于数据存在异方差和序列相关等问题,故而采用系统广义矩估计结果,混合OLS、固定效应回归和随机效应回归等估计方法作为参考。从模型(4)可以发现,金融包容与经济增长对收入分配的回归系数在1%的显著性水平下显著为正,说明金融包容和经济增长的提高对收入分配的改善具有正向的促进作用,这一结论与相关理论和大部分实证结果基本一致。同样,为了降低估计误差和满足模型稳健性的要求,本文还给出了剔除北京和上海数据后的估计结果,具体结果见模型(5)。对比模型(4)和(5)可以看出,除了控制变量中的通货膨胀变为不显著外,其他变量的显著性水平和符号未发生较大变化,说明金融包容、经济增长与收入分配关系较为稳定。

表4 金融包容、经济增长与收入分配关系的实证结果

注:1.***、**、*分别表示回归系数在1%、5%、10%的显著性水平下显著;2.回归系数下面括号中的值为回归系数的标准误;3.金融包容为内生变量。

综合金融包容、收入分配、经济增长和贫困减缓的相关关系,可以得到以下结论:金融包容对贫困减缓的回归系数显著为正,说明金融包容有利于贫困减缓;金融包容对收入分配和经济增长具有正向作用;经济增长与贫困减缓呈现正相关,说明经济增长有利于贫困减缓,但收入分配的改善并不直接影响贫困减缓。由此可以发现,金融包容对贫困减缓的正向作用,主要通过经济增长改善宏观经济环境和营造具有平等经济机会的金融环境,最终通过金融市场的变革,推动生产要素市场和劳动力市场的要素分配更加合理高效,实现贫困的消除与减缓。而收入分配对贫困减缓并无直接影响,其原因可能在于收入分配对贫困减缓存在收入分配的G-J效应,即金融包容影响收入分配变化,低收入群体的收入会出现先恶化后改善的过程,二者效应相互抵消,使得收入分配对贫困减缓并不显著。金融包容对贫困减缓的作用机制具体见图2。

图2 金融包容影响贫困减缓作用机制关系

五、结论、启示与研究展望

金融包容作为较新颖的概念,在长期可持续性经济发展、缩小收入不平等和消除贫困方面具有积极的社会效应而受到学术界、国际机构和政策界的广泛关注。为了客观合理测度中国金融包容水平的真实情况,本文从可接触性、使用度和可负担性三个维度出发,选取若干分项指标,借鉴联合国HDI指标的编制理论,改进金融包容指标体系中相关维度与分项指标的赋权方法,采用组合赋权法和欧几里得空间距离法构建了具有合理权重的多维度中国金融包容指数,对中国省级金融包容发展水平进行全面测度。与此同时,为了探究在中国推广普惠金融体系对消除减缓贫困的实际效应和具体影响机制,本文运用2005—2015年中国省级面板数据进行了面板回归分析。本文得出以下结论:(1)中国各省份的金融包容发展水平基本处于25%-35%的范围内,在地理区域上呈现“东高中平西低”的基本态势,金融包容水平的高低与该区域的经济增长水平存在较大关联。(2)上海、北京两市的金融包容水平处于全国领先地位,浙江、天津和江苏次之,新疆和西藏的金融包容水平较低,处于全国落后位置,金融包容水平存在省域差异,发展不均衡。(3)通过金融包容与贫困减缓之间关系的实证分析,可以发现金融包容作为金融体系在宽度上的一种体现,与减缓贫困之间具有稳定的正向关系,并通过经济增长作用于贫困减缓,从而呈现出金融包容水平的提高有利于贫困的减缓与消除。

根据本文构建的金融包容指数测度结果与实证分析结论,本文得到以下启示:(1)在中国金融体系整体布局调整中,合理规划金融包容发展战略,规范普惠金融的行业标准。在加快推进金融深化进程、加强金融市场监管与风险监测的同时,健全普惠金融体系,平衡普惠金融中的创新与风险,从供给侧拓宽金融宽度,增加金融机构数量与金融机构服务人员,鼓励金融机构推出“接地气”的金融服务,促进服务主体多元化和服务覆盖面均衡,推广移动互联网在线支付。(2)加强金融基础设施建设,保障中国普惠金融体系的地域发展均衡化。鉴于中国的金融包容水平存在区域不均衡、不协调的问题,且金融包容水平存在由西向东渐进上升的态势,因而在中国金融体系建设中,应该注意均衡发展战略,对中西部地区在政策上给予一定的差异化倾斜性政策,特别对西藏与新疆等地,允许一定程度上的地域差异补贴与刺激政策,促使西部地区提高金融包容水平。(3)推动金融包容在小微企业层面的积极融资作用,鼓励商业银行和其他金融机构接受动产作为抵押品给中小企业贷款,改革中小企业的破产制度,完善金融行业的法律法规体系。在经济新常态下,小微企业是市场经济的重要组成部分,小微企业的繁荣同市场经济的活力息息相关,并直接关系到供给侧改革的成败。在此情形下,推动普惠金融体系的建立与发展,提高金融包容水平,对解决中小企业融资难、融资贵等问题,提高小微企业的存活率有着重要的意义。与此同时,在全面推进依法治国的战略中,积极完善金融行业的法律法规,社会整体对于享有使用金融服务的权利能够得到相应法律保障,增强小微企业的可持续性。(4)发挥金融包容对贫困减缓的正向影响,推动贫困地区的普惠金融发展,让低收入群体能受惠于金融服务。从金融包容的内涵来看,金融体系的发展应该兼顾深度与宽度的有机统一,进而使之协同发展。通过推动普惠金融体系的建立,贫困人群得以保证享有获得和使用金融服务的权利,既可以加快推进中国金融深化的进程,同时也会推动金融资源的有效配置与利用,使金融服务普惠大众,促进经济发展。

需要进一步研究的问题有:(1)诸多文献证明,金融体系对经济发展和个人福利存在积极的促进作用,特别是在金融稳定、经济增长和改善居民收入水平方面具有理论上的社会效应。利用本文计算的省级金融包容指数可以进一步探究金融包容与其他经济变量之间的数量关系,找出作用机制与因果关系。(2)由于数据获取的限制,本文在构建中国金融包容指数时,仅考察中国人民银行能够获取到的金融机构相关指标及其数据,而并未将移动互联网中诸如手机银行、支付宝等内容纳入指数构建的范围内。这些也是今后可以进一步完善的研究方向。

注释

①Chibba, M. “Financial Inclusion, Poverty Reduction and the Millennium Development Goals.”TheEuropeanJournalofDevelopmentResearch21, no.2 (2009): 213-230;Kumar, R. “Financial Inclusion in India: A Critical Evaluation.”GlobalJournalforReseaechAnalysis6, no.1 (2017): 638-640;何德旭、苗文龙:《金融排斥, 金融包容与中国普惠金融制度的构建》,《财贸经济》2015 年第3期。

②Regan,S., and W. Paxton. “Beyond Bank Accounts: Full Financial Inclusion.”InstituteforPublicPolicyResearch, 2003.

③王修华、何梦、关键:《金融包容理论与实践研究进展》,《经济学动态》2014年第11期。

④Demirgüç-Kunt, A., P. Honohan, and T. Beck. “Finance for All? Policies and Pitfalls in Expanding Access.” World Bank, 2008;World Bank Group. “Global Financial Development Report 2014: Financial Inclusion.”WorldBankPublications, no.4(2014):121-135.

⑤Chakravarty, S. R., and R. Pal. “Measuring Financial Inclusion: An Axiomatic Approach.” Microeconomics Working Papers, 2010.

⑥⑨Beck, T., A. Demirgüç-Kunt, and M. S. M. Peria. “Reaching Out: Access to and Use of Banking Services across Countries.”JournalofFinancialEconomics85, no.1 (2007): 234-266.

⑦Sarma, M. “Index of Financial Inclusion.” Indian Council for Research on International Economics Relations New Delhi Working Papers, 2008.

⑧Sarma, M. “Index of Financial Inclusion.” Indian Council for Research on International Economic Relations New Delhi Working Papers, 2010;Sarma, M., and J. Pais. “Financial Inclusion and Development.”JournalofInternationalDevelopment23, no.5 (2011): 613-628;Sarma, M. “Measuring Financial Inclusion.”EconomicsBulletin35, no.1 (2015): 604-611;Sarma, M. “Measuring Financial Inclusion Using Multidimensional Data.”WorldEconomics17, no.1 (2016): 15-40.

⑩Baza, A. U., and K. S. Rao. “Financial Inclusion in Ethiopia.”InternationalJournalofEconomicsandFinance9, no.4 (2017): 191-201.

责任编辑张静

TheMeasurementofChina’sIndexofFinancialInclusionandItsRelationshipwithPovertyAueviation:AnalysisBasedonProvincialData

Xu Qiang Tao Kan

(School of Statistics, Dongbei University of Finance and Economics, Dalian 116025)

Based on the concept of financial inclusion in the financial system, this paper constructs China’s provincial index of financial inclusion so that the financial inclusive development level can be estimated comprehensively. The measuement results show that most of financial inclusive levels in China are in the range of 25% to 35% and an increasing trend from west to east is expressed. Based on the measurement of the provincial financial inclusion level, the paper uses provincial panel data and systematic generalized moment estimation method to analyze the existence of positive social effect between financial inclusion and poverty alleviation. The empirical results show that financial inclusion plays a role in poverty alleviation through economic growth; there is a stable positive relationship between financial inclusion and poverty alleviation; and the improvement of financial inclusion level is conducive to the alleviation and elimination of poverty. The policy implication of this paper is that we should strengthen the construction of financial infrastructure and ensure the regional balance of the development of China’s inclusive finance system while regulating the standard of inclusive finance industry; financial inclusion should play a positive impact on the poverty alleviation and the low-income groups should be ensured to benefit from financial services; and we should strive to enhance the financial services level of small and medium-sized enterprises.

index of financial inclusion;combination weighting; space distance method; poverty alleviation effect

2017-09-11

国家社会科学基金重大项目“我国全面参加全球国际比较项目(ICP)的理论与实践问题研究”(13amp;ZD171)