动态内生性视角下林业上市公司股权结构与绩效的关系∗

刘会

(北京林业大学经济管理学院,北京100083)

动态内生性视角下林业上市公司股权结构与绩效的关系∗

刘会

(北京林业大学经济管理学院,北京100083)

以2010—2015年间沪、深两市31家林业上市公司为研究对象,运用因子分析法得出林业上市公司绩效综合得分,运用SYS-GMM估计法研究林业上市公司股权结构与绩效的关系。研究结果表明:从外生性视角看,股权集中度与经营绩效间存在双向作用,股权制衡度与绩效之间无任何关联;当考虑动态内生性问题时,股权集中度与经营绩效之间的显著相关性减弱,但仍存在相互作用;在动态性分析框架下,仅能证明股权集中度对经营绩效产生跨期作用。

林业上市公司;股权结构;绩效;动态内生性

林业产业作为国民经济的重要组成成分,在经济、社会及生态环境建设等方面发挥着不可忽视的作用。在国家政策的大力支持下,国内林业产业发展迅猛,不仅为经济建设与国民生活贡献了包括木料、人造板、纸张等在内的产品与服务,更重要的是在推动农村产业结构变革、促进山区农民脱贫致富、提供就业机会、改善和优化当地自然环境等方面发挥了积极的作用。国内林业产业形成了横跨国民经济第一二三产业的产业链条长、涵盖范围广、产品种类多相对完整的产业集群,涌现出了一批业绩优良的林业上市公司和林业企业。然而,林业极强的自然依赖性、获益时间长、外部效应以及不可替代性,导致林业企业具有区别于其它行业企业的特征:⑴林业企业不仅生产满足社会大众生活需求的林木产品,还担负着保护森林资源、推动林业产业可持续发展的责任,在环境建设方面占有特殊地位;⑵林业的特殊性增加了林业企业治理的困难性,林业生产周期长导致企业经营周期较长,林业受自然环境影响较强导致经营风险高且无法控制,经营效益不稳定;⑶林业企业普遍存在资本结构不合理,资金流动性差,且对资金需求量大的特点[1];⑷林业上市公司林产品的流通效率低下且数据呈现出下降趋势[2];⑸林业企业存在忽略规模经济、科学技术水平低下等问题[3]。行业的特殊性导致林业企业治理机制的特殊性,由于林业企业与其他行业企业相比发展相对滞后,林业上市公司数量较少,关于林业上市公司治理方向的研究不多,因此研究林业企业公司股权结构的特殊性具有重要的现实意义。股权结构是公司治理结构的关键部分之一,在公司治理结构中占据极其重要的地位。在不完美市场和不完全契约的情况下,股权结构配置是解决代理问题的一种重要手段,是影响和控制企业的基础。股权结构与公司绩效间的关系研究成为学术界研究的焦点。现有研究大多从外生性视角探究股权结构与绩效的关系,认为股权结构是外生变量。但有学者指出,企业股权结构、经营绩效等均由企业契约实施环境内生决定,受多种因素影响,并非独立存在[4]。此外,学术界趋向于认同股权结构与绩效间存在滞后效应的观点,若忽视跨期作用的影响,结论可能是有偏差的[5]。以此为背景,从动态性和内生性的研究视角,深入探讨中国林业上市公司股权结构与经营绩效间的内在关联,可以为林业企业股权设置提供借鉴。

1 材料与方法

1.1 研究假设

最早提出股权结构内生性问题的学者指出,不论是集中的或分散的股权结构均反映了股东对企业的影响,股东比较自身收益和成本后确定最佳投资组合,企业最终的股权结构是企业比较成本与收益,权衡过后而进行的理性选择,这决定了股权结构的内生性[6]。继此之后,学术界开始重视股权结构内生性问题。有学者在控制不可观察的异质性的基础上,将美国511家上市公司作为研究对象,研究表明股权集中度与经营绩效间并没有相关性[7];另有学者研究发现股权结构与公司绩效间具有双向因果关系,而且更加认同股权结构是内生的假设[8];基于内生性假说,有学者研究指出企业股权结构及管理层持股比例与经营绩效间均不无任何关联,却具有一种反向作用[9];公司绩效对股权集中度具有显著的正向反馈作用[10]。对于中国上市公司而言,学者在内生性分析框架下研究发现公司治理指数与公司绩效之间存在显著的双向正向影响[11]。此外,学者在充分考虑企业异质性的基础上,以1997~2005年沪深两市的上市公司为研究样本,研究表明中国上市公司的股权集中度与绩效间大致上具有一种显著正向关联,但由于企业行业与性质的差异,股权结构与公司绩效的关系存在明显差异[12]。中国作为林业生产大国,与发达国家相比还存在一定的差距,林业生产的特殊性导致其治理的特殊性[13]。关于林业上市公司股权结构与经营绩效的关系研究大多数学者从静态角度展开研究,指出股权集中度与绩效间存在显著正相关系[14]。基于此,提出如下假设:

H1:在内生性的研究视角下,林业上市公司股权集中度与经营绩效间存在双向作用

H2:在内生性的研究视角下,林业上市公司股权制衡度与经营绩效间相互影响

与股权结构相关的研究大多为静态研究,这与实际情况不相符,实际上股权结构与经营绩效间可能存在动态效应。因此,学者们提出在研究股权结构与绩效的相关关系时,时间因素是非常重要的影响因素,必须予以重视,这是所谓的 “动态内生性”和 “跨期内生性”[15]。有学者采用美国IRRC的调查数据,以GIM和BCF治理指数为基础展开研究,指出治理指数与先导的绩效无显著联系,但与滞后的公司绩效显著负相关,表明公司治理指数与公司绩效间的确存在动态关系[16];以信息不对称理论为研究基础,有学者发现前期公司股权结构对当期经营绩效产生影响,同时在不完美的市场环境下,股东只能获得不完全、不对称且具有一定滞后性的信息,股东无法根据市场信息灵活调整投资决策,股权结构也随之受到影响[17]。股东通常根据以往绩效对企业发展进行预期,这种市场预期作用影响投资者的投资决策,造成公司股权结构的变化[18]。此外,在实证研究中,大多采用公司财务单一指标或对公司财务指标进行修正来代替公司绩效,如采用ROE、ROA、托宾Q值、VAL等,此类财务指标均为定期公布,主要反映过去一段时间公司的平均经营情况,无法及时反映公司经营情况,具有一定的滞后性[19]。基于此,提出如下假设:

H3:在动态性研究视角下,林业公司股权结构与公司经营绩效之间存在动态跨期效应

1.2 变量定义

选取林业上市公司的股权结构、企业绩效 (F0)、企业成长性 (G)、企业规模 (S)、资产负债率(DBR)和企业性质 (TC)6个变量对所提出的假设进行研究。股权结构用股权集中度 (CR1)和股权制衡度 (Z)来衡量,即用第一大股东持股比例来表示企业股权集中度,用第一大股东持股比例和第二大股东持股比例的比值来表示企业的股权制衡度,Z值越大,股权制衡度越低。林业上市公司绩效评价指标应包含非财务指标和财务指标2类,但由于非财务绩效指标数据的难以获取及量化,且在很大程度上反映在财务指标中。因此,只选取财务指标,运用因子分析法分别从盈利能力、偿债能力、营运能力及发展能力4个方面的财务绩效指标中提取主因子构建综合财务绩效指标F0,以客观、准确地反映林业上市公司的财务状况以及经营业绩。运用公司总资产增长率来衡量企业成长性,采用年底总资产的自然对数来衡量企业规模,采用企业负债总额与企业总资产的比例作为资产负债率的衡量指标。如果企业为国有企业取1,非国有企业取0。

1.3 数据来源

研究选取2010—2015年间在沪、深两地上市的主营业务涉及林业及木材加工业的公司,并按照以下标准选择:⑴去掉公司年报不全、财务报表数据不足、无法辨别股权结构的公司;⑵去除被特别处理过的公司;⑶去除H股、B股同时发行的公司。最终获得包含31家涉林上市公司连续6年平衡动态的面板数据,共186个有效样本。

1.4 实证模型的设定

考察林业上市公司股权结构与经营绩效关系需考虑动态内生性因素。有学者认为系统广义矩估计(SYS-GMM)可解决同期联立内生性、不可观测内生性、动态内生性的问题,较最小二乘法与固定效应模型更准确可靠[15]。因此,运用SYS-GMM对动态面板数据进行估计,并设定如下实证模型:

式中xit、yit分别表示股权结构与经营绩效;z1it、z2it分别代表包括企业成长性、公司规模、资产负债率、企业性质在内的经营绩效和股权结构的控制变量; α1、 α2、 ks、 θp、 β1、 β2、 γ、 φ1、 φ2、 π 为变量系数; s、 p 表示滞后阶数,s≥1,p≥1; εit、 δit表示误差项。

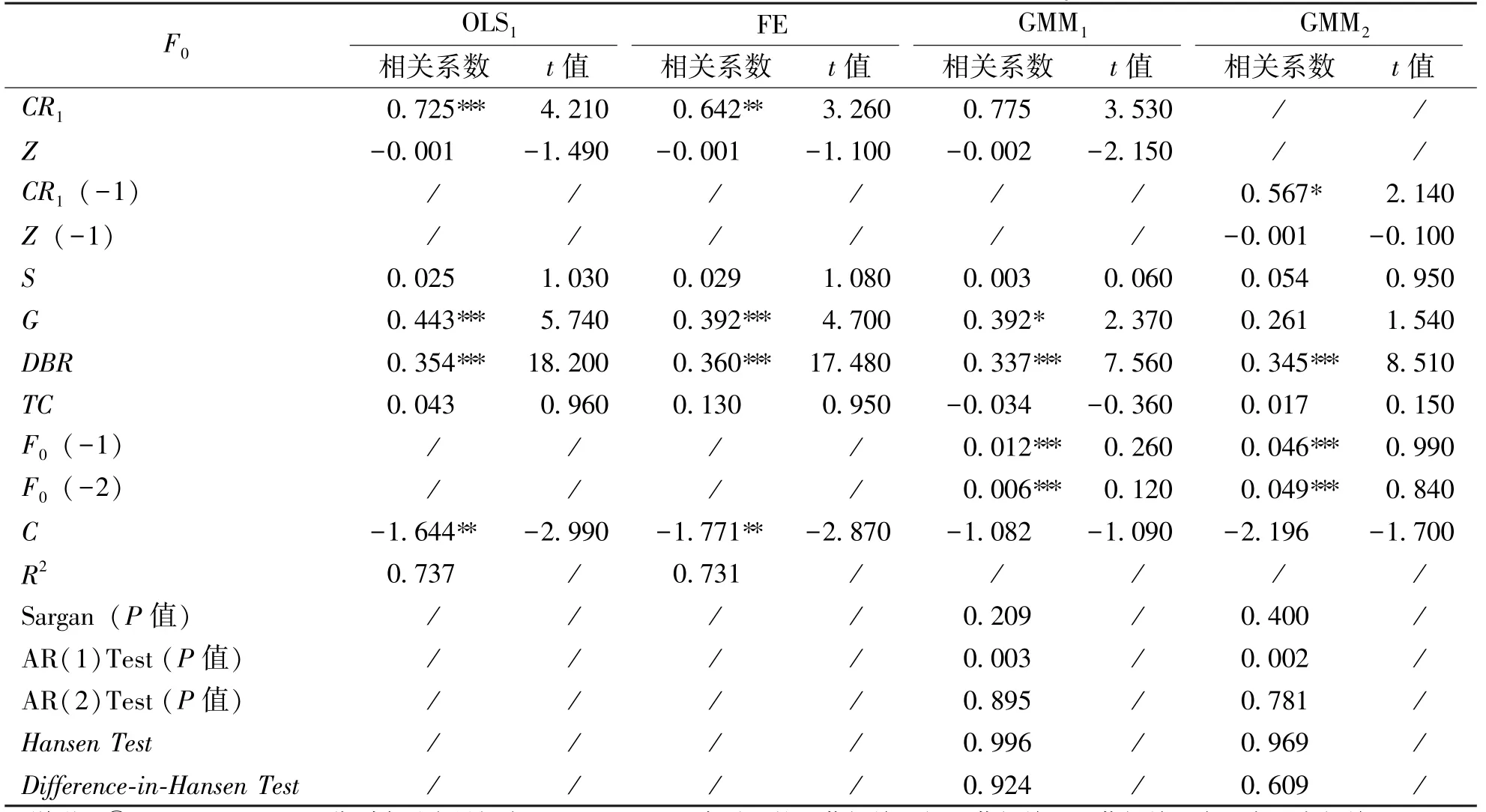

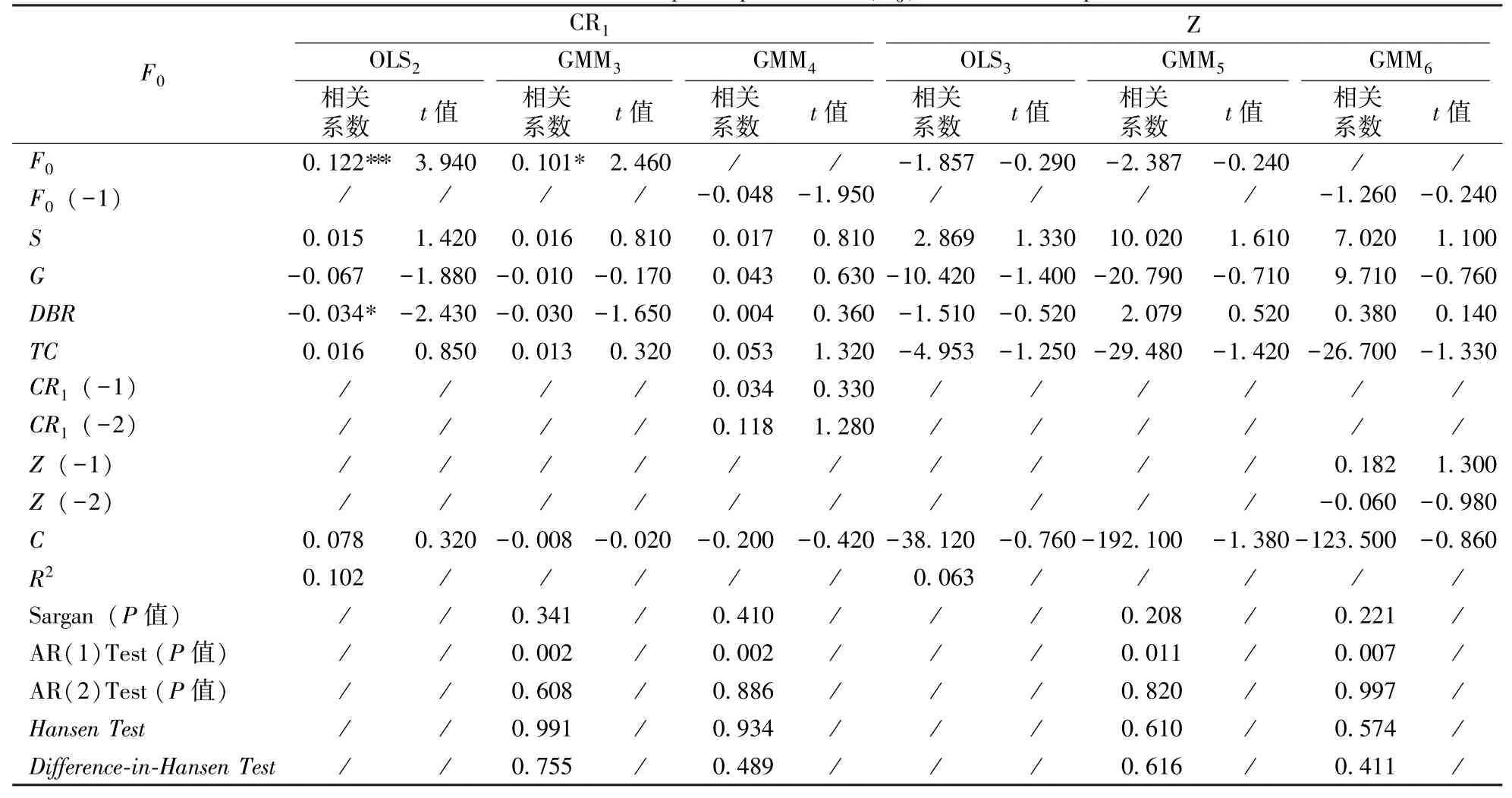

为验证林业上市公司股权结构与公司经营绩效的关系,运用静态模型 (OLS、FE)和动态模型(GMM)从不同视角进行比较分析。OLS1不考虑内生性问题,把股权结构作为外生变量,从静态的视角考察股权结构对绩效的影响。FE则将股权结构作为内生性变量进行研究,此类方法为研究内生性问题的一种比较保守的方法,若因变量本身存在动态的跨期效应,则结果是有偏差的[16]。模型 (GMM)则用来解释股权结构跨期影响的程度,GMM1用以验证Panel Data中同期股权结构与经营绩效间的联系,GMM2则考察前期股权结构与当期经营绩效的相关性。现有关于公司治理与经营绩效相关关系的研究大多忽视变量的动态内生性,仅单方面研究治理对经营绩效的促进作用,反向研究却甚少。有学者研究表明公司治理结构与经营绩效间具有强烈的内生关联,只有考察两者间的内生性程度,才能确保研究结论的准确性[11]。在林业上市公司经营绩效对股权结构反馈作用研究结果中,OLS2和OLS3从静态角度分析林业上市公司绩效对股权结构的反馈效应,GMM3和GMM4从动态内生的角度分析林业上市公司当期绩效对股权结构的反馈作用,GMM5和GMM6考察前期绩效对股权结构的作用。

1.5 滞后期的确定

在运用系统GMM回归前,首先要确定合适的滞后期。明确多长的滞后期可获取林业上市公司股权结构与绩效所有过去行为的信息,对于模型中工具变量的选择以及模型设定的正确与否至关重要。以往国内外研究结果表明2年的滞后期可以反映大部分过去信息,借鉴其他学者确定滞后期长度的方法[15],认为滞后2~4期可满足工具变量外生性的需求。

1.6 综合财务绩效得分函数的确定

首先采用KMO和Bartlett检验方法对样本数据进行检验,然后采用主成分分析法进行因子分析提取主因子,最后以主成分因子为自变量构建综合财务绩效得分函数。

2 结果与分析

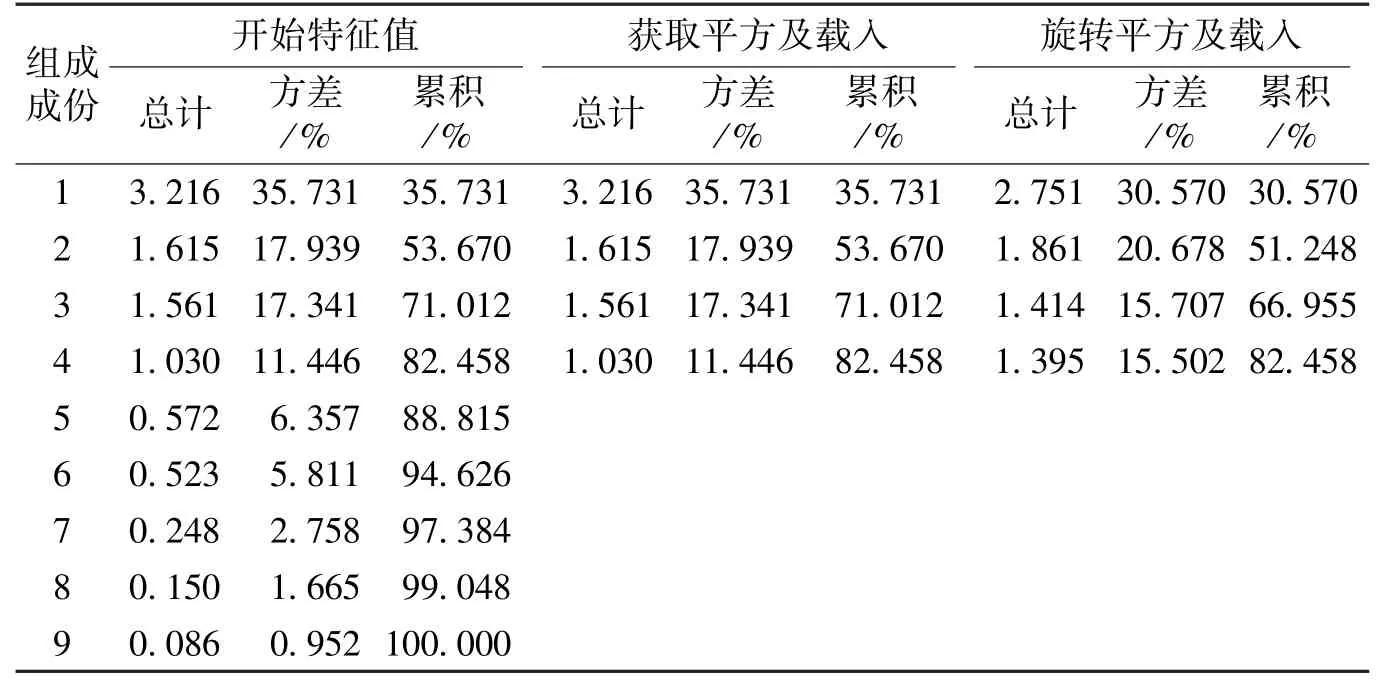

KMO和Bartlett检验的结果表明:KMO值为0.681,大于0.6,符合统计学家Kaiser给出的标准;近似卡方值为875.764(df=36),且Bartlett球形检验的相关概率为0.000,小于0.05,拒绝零假设,认为可以做因子分析。按照主成分方差累计贡献大于80%的原则,提取了4个主成分,提取的主因子经过旋转后的方差贡献情况如表1所示。结果表明:提取的4个主因子可以解释9个原始变量82.458%的信息,能较好地代替原始指标对绩效进行描述。基于此,建立综合财务绩效得分函数:

表1 解释的总方差Table 1 Total variance of explaining

F0= (0.357 31 F1+0.179 39 F2+0.173 41 F3+0.114 46 F4) ÷0.824 58

2.1 林业上市公司股权结构优化对经营绩效具有促进作用

将股权集中度作为外生变量时,与公司绩效存在显著正相关关系 (表2),这与其他学者关于中国上市公司的研究结果相同。股权的高度集中使得大股东出于自身利益的考虑积极参与公司管理,监督管理者并采取有效的激励措施鼓励管理者努力工作,从而促进公司绩效的提升[20]。当考虑股权结构内生性时,股权集中度与绩效显著相关,作用方向未发生改变,说明林业上市公司股权集中度对绩效的促进效应不会因考虑股权结构的内生性而消失。这与以中国上市公司为样本的研究结论类似[21]。可见,林业上市公司股权的高度集中使大股东有管理与监督公司经营的动力,有利于公司价值的提升。林业上市公司当期股权集中度与当期绩效之间存在显著正相关,上期股权集中度与公司绩效在一定程度上正相关,上期股权集中度对绩效具有一定程度的促进作用。这表明林业上市公司股权集中度对经营绩效产生跨期作用。

表2 股权结构对绩效(F0)促进效应Table 2 Promotion effect of ownership structure on performance(F0)

对于股权制衡度,OLS1和FE表明林业上市公司股权制衡度对绩效的作用方向为负,但两者间不存在显著关联。这与以中国上市公司为样本的研究结论存在差异[22],股权得到很好制衡的公司绩效要优于股权高度集中的上市公司。有学者指出随着前几大股东持股比例的接近,他们内部将形成一种制衡关系,此时 “相对控股”的股东将更加关注公司的运营,有利于公司价值的提升[23]。但林业产业是以森林资源为基础的限制型产业,投资周期长,长期内林业上市公司股权普遍高度集中,股权制衡机制对林业上市公司经营绩效的作用并未充分显现。

关于控制变量,林业上市公司企业成长性与公司绩效存在显著正相关关系。企业保持一定的成长速度是企业价值创造的基本保证,但是企业成长速度过快,可能会导致组织管理能力和财务资源供给的紧缺[24]。同样,资产负债率与绩效也存在显著的正相关关系,一定的负债融资能够给予管理层压力,敦促管理者竭力经营,降低公司破产风险,达到提升公司经营绩效的目的[25]。此外,并没有发现林业上市公司企业规模、企业性质与绩效相关的证据。

2.2 林业上市公司经营绩效对股权集中度具有反馈作用

OLS2显示林业上市公司经营绩效对股权集中度表现出显著的正向反馈作用 (表3),即当公司绩效提高时,第一大股东持股比例也随之上升。股权越集中在外部股东或内部股东手中,对管理者行为的监督和约束作用越强,有利于绩效的提升,同时良好的绩效水平会加强大股东对期权股票的购买,兑现后必然会增加其持股水平[23]。在动态内生分析框架下,GMM3显示当期绩效与股权集中度间在一定程度上正相关,H1得到证实。GMM4显示前期绩效与股权集中度不存在显著相关性,表明林业上市公司经营绩效对股权集中度不产生跨期作用。

表3 公司绩效(F0)对股权结构的反馈作用Table 3 Feedback function of corporate performance(F0)on the ownership structure

关于公司绩效对股权制衡度的反馈效应,研究显示无论何种情况两者均无显著相关性且不存在跨期作用。H2不成立,H3中仅能证明股权集中度对绩效存在跨期作用。林业上市公司股权集中度相对较高,股权结构稳定,大多数股东缺乏按照公司绩效变更自己投资组合的意愿,公司制衡机制受到经营绩效的影响较小。资产负债水平与股权集中度仅在一定程度上呈现负相关,说明随着公司负债水平的提高,林业上市公司股权集中度会有所降低。由于林业上市公司具有经营周期长、收益时间较长的特性,较高的负债水平容易使大股东对公司未来发展丧失信心,从而降低持股水平以减少损失。

2.3 研究结果稳定可靠

为了确保实证结论的稳定性和准确性,进行如下稳健性检验:考虑资产负债率内生性的可能;改变绩效指标,用ROE、ROA代替综合绩效指标 (F0)。通过稳健性检验处理后,对原方程模型分别进行再次回归,结果并无显著改变,说明研究结果具有稳定性和可靠性。

3 结论与建议

3.1 结论

自2000年以来,股权结构与绩效相关性的研究不断增多,但关于林业上市股权结构的文献不多,林业上市公司是证券市场上一个重要板块,主要以木材为原材料,经营风险大,投资周期长,获益时间较其他行业长,且具有经济性与生态性双重属性,由于起步较晚,经营理念落后导致中国林业产业发展相对滞后。基于林业企业的特殊性,以2010—2015年31家林业上市公司为样本,运用系统GMM估计对其动态面板数据进行实证研究的结果表明:⑴林业上市公司股权集中度与经营绩效间存在双向正向作用,在动态内生性分析模型下,两者间的双向正向关系减弱但并未消失,即林业上市公司股权结构是内生的。⑵无论是在何种情况下,林业上市公司股权制衡度与经营绩效间不存在显著相关性,一种可能是外部不可观测的异质性因素对其产生了作用,更重要的可能是林业上市公司股权普遍高度集中,长期内股权结构稳定,股权制衡机制尚未充分建立导致的。⑶林业上市公司股权集中度对经营绩效产生跨期作用,即前期股权集中度的提高有利于当期公司价值的增长。

3.2 建议

第一,股权结构是公司治理机制的关键之一,林业上市公司股权结构的完善需充分考虑股权结构的内生性属性,不能生搬硬套西方国家或其他行业的模式。林业上市公司因实施单一法人代表制以及所有者缺位,“内部人控制”及 “一股独大”现象极其普遍,因此股权结构的完善需充分考虑林业行业的特殊性、公司成长性、资产负债率及其他内生性因素,适度提升股权集中度,加快完善股权制衡机制,促进林业上市公司稳步健康发展。

第二,股权结构与公司绩效间的相互作用是极其复杂的过程,同期作用与跨期作用的滞后效应可能同时存在,但该作用过程是变化的,有时会出现不利于公司发展的环境,接着又转变为有利的环境,当然与此相反的局面也可能发生,林业上市公司股权结构的建立需考虑动态跨期作用的影响,尤其需考虑前期股权集中度对当期绩效的促进作用。此外,企业发展中不要忽视股权制衡的作用,要积极构建行之有效的股权制衡机制、监督机制,并在实践中总结规律,不能因短期内不见成效而放弃,应重视长期作用的效果。

[1]宋彩平,何佳祺.基于因子分析的林业上市公司财务风险评价体系研究 [J].林业经济问题,2013,33(1):70-73,86.

[2]张学文.中国林业上市公司林产品流通效率比较研究 [J].经济地理,2012,32(10):102-107.

[3]彭佑元,陶凯莉,张克勇.林业上市公司绩效评价研究:基于DEA模型和Malmquist指数 [J].林业经济,2017,39(4):93-97,101.

[4]HIMMELBERG C P,HUBARD R G,PALIA D.Understanding the determinants of managerial ownership and the link between ownership and performance[J].Journal of Financial Economics,1999,53(3):353-384.

[5]FAHLENBRACH R,STULZ R M.Managerial ownership dynamics and firm value[J].Journal of Financial Economics,2009,92(3):342-361.

[6]RICARDO-CAMPBELL R.Comments on the structure of ownership and the theory of the firm[J].The Journal of Law and Economics,1983,26(2):391-393.

[7]DEMSETZ H,LEHN K.The structure of corporate ownership:causes and consequences[J].Journal of Political Economy,1985,93(6):1155-1177.

[8]王振山,石大林,孙晨童.股权结构与公司绩效关系的实证研究:基于动态内生性的视角 [J].南京审计学院学报,2014,11(4):37-48.

[9]张宗益,宋增基.上市公司股权结构与公司绩效实证研究 [J].数量经济技术经济研究,2003(1):128-132.

[10]郭繁.股权结构、公司投资与公司绩效:基于股权结构内生性的实证分析 [J].山东经济,2005,21(6):108-112,116.

[11]李汉军,张俊喜.上市企业治理与绩效间的内生性程度 [J].管理世界,2006(5):121-127,135.

[12]骆振心,杜亚斌.股权结构与公司绩效关系的再考量:内生化视角:来自中国A股上市公司的经验证据 [J].经济与管理研究,2008(9):14-23.

[13]林榅荷.中国林业上市公司经营绩效评价 [J].林业经济问题,2015,35(6):543-547.

[14]羊照云,李昌辉,徐学荣.林业上市公司股权结构对经营绩效影响的实证分析 [J].林业经济问题,2016,36(4):380-384.

[15]WINTOKI M B,LINCK J S,NETTER J M.Endogeneity and the dynamics of internal corporate governance[J].Journal of Financial Economics,2012,105(3):581-606.

[16]PATRO S.Determinants of the size and structure of corporate boards:1935-2000[J].SSRN Electronic Journal,2008,38(4):747-780.

[17]FAHLENBRACH R,STULZ R M.Managerial ownership dynamics and firm value[J].Journal of Financial Economics,2009,92(3):342-361.

[18]THOMSEN S,PEDERSEN T,KVIST H K.Blockholder ownership:Effects on firm value in market and control based governance systems[J].Journal of Corporate finance,2006,12(2):246-269.

[19]丁平.董事会特征的跨期内生性研究 [D].上海:复旦大学,2008:23-45.

[20]朱静.公司股权结构与经营绩效关系的实证研究:来自中国上市公司的经验证据 [J].贵州财经学院学报,2011(4):63-67.

[21]周翼翔.股权结构与公司绩效:基于动态内生性视角的经验证据 [J].经济管理,2012,34(1):71-82.

[22]徐向艺,张立达.上市公司股权结构与公司价值关系研究:一个分组检验的结果 [J].中国工业经济,2008(4):102-109.

[23]KAPPOPOULOS P,LAZARETOU S.Corporate ownership structure and firm performance:Evidence from Greek firms[J].Corporate Governance: An International Review,2007,15(2): 144-158.

[24]严复海,王曦.创业板上市公司成长性与价值创造实证研究 [J].财会通讯,2012(5):34-35.

[25]HART O,MOORE J.Debt and seniority:An analysis of the role of hard claims in constraining management[J].American Economic Review,1995,85(3):567-585.

F326.25

A

1005-9709(2017)05-0085-00

10.16832/j.cnki.1005-9709.2017.05.015

2017-04-06

刘会 (1991-),女,山东潍坊人,硕士生,从事公司治理方面的研究,(电话)13121025566,(E-mail)18243081151@163.com。