“深港通”的实施对我国股票市场的短期影响分析

胡伟 李豪

“深港通”的实施对我国股票市场的短期影响分析

胡伟 李豪

“深港通”的开通对我国证券市场的规范化和国际化建设具有重要意义,但也同时存在给股市造成较大动荡的可能性。本文运用事件研究法,以“深港通”首批股票为样本,通过研究发现:从总体上看,“深港通”的开通对深股和港股样本公司的股价波动影响不大、影响时间较短且呈递减趋势。其中,对深股样本公司的整体影响趋近于0,而对港股样本公司有负影响(且在统计上有显著性);从分市场角度看,其对深市主板样本公司有正影响(且在统计上有显著性),对中小板样本公司有正影响、但影响幅度低于主板,而对创业板样本公司则有负影响(且在统计上有显著性)。由此可见,“深港通”的开通前期,市场总体运行平稳,并未给我国股市造成较大影响。

深港通 事件研究法 市场效应

为进一步推进证券市场的规范化和国际化建设,我国继2014年11月“沪港通”实施之后,又于2016年12月开通了“深港通”。两者除在样本公司数量、结构等方面存在一定差异之外,其他交易制度设计大体相似。许从宝等(2016)研究发现,“沪港通”开通初期的确加剧了沪市A股价格的波动性,但长期来看具有价格稳定效应。但“深港通”的开通是否具有类似效应?不同市场、不同板块的效应是否存在显著差异?现有文献大都是定性研究,未从数据上对上述问题进行精准回答。本文拟运用事件研究法,以“深港通”首批股票为样本,分别从总体和分市场两个方面,对“深港通”开通的市场效应进行全面研究。

一、文献综述

关于“深港通”开通的研究,目前主要聚焦于开通的意义以及可能带来的影响等规范层面的研究。谢祖平(2014)表示,“深港通”的开通利在长远,对市场短期影响不大。由于A股创业板估值普遍偏高,“深港通”会对其产生一定的负影响,但是该负影响不会过于剧烈,是一个渐进的过程。魏伟(2016)表示,由于深市估值偏高,吸引资金能力不强,“深港通”对市场的短期影响比较有限。但是从长远看,“深港通”有助于A股向国际成熟市场靠拢、提升其规范性,且为A股纳入MSCI新兴市场指数铺路。对于“深港通”的推行,我国学者大多持乐观态度,认为它有助于我国证券市场的成熟和完善,但需要保持警惕,防止“深港通”推行初期运行不平稳导致股票市场出现较大波动。孟朝霞(2017)认为,从“沪港通”到“深港通”都有助于内地资本市场的开放,同时也巩固了香港国际金融中心的地位。但由于监管体制的差异和客观环境的不确定性,“两通”同样也会带来跨境监管以及大量资金流动导致香港资本市场波动等问题,并针对上述问题提出加强监管和控制资本投入等对策。

对于“深港通”开通的市场效应研究,目前几乎空白,现有定量研究主要集中于“沪港通”市场效应方面。严佳佳等(2015)通过事件研究法,对比了“沪港通”在沪、港两地产生的公告效应,得出了香港资本市场有效性更强的结论,并为“沪港通”的完善提出了建议。孙寅浩等(2015)研究了同在A、H两地上市的公司股票价差,分析指出“沪港通”未导致价差收敛的原因是“沪港通”设计机制以及两地股票市场涨幅不同,并通过实证分析证明了“沪港通”开通在边际上仍有助于A-H价差的收敛。许从宝等(2016)运用双重差分模型,分析“沪港通”前后18个月的数据,发现“沪港通”在开通初期一度加剧了上证A股价格的波动性,与“沪港通”开通的初衷相违背。但经过政策的修改完善以及沪股通资金持续流入,“沪港通”显著减低了上证股票价格的波动性,起到了与初衷相符的价格稳定效应。屠年松等人(2016)则从市场分割的角度,通过分析同时在上交所和港交所上市的A-H股在“沪港通”开通前后的溢价率,发现A-H股的溢价率在“沪港通”开通后有所下降。进而通过事件研究法论证了“沪港通”使A、H两地股票市场分割程度有所降低。

综上所述,已有研究主要是从规范研究视角探讨“深港通”对我国资本市场宏观层面的影响,以及从实证研究视角研究“沪港通”的市场效应。而对“深港通”的市场效应研究,目前几乎空白。基于此,本文拟运用事件研究法,分别从总体和分市场两个视角,全面深入研究“深港通”的短期市场效应。

二、研究方法与研究假设

(一)研究方法及评价

本文拟采用事件研究法对“深港通”市场效应进行全面研究。事件研究法是通过比较某一事件发生前后样本公司股票收益率的变化来反映该事件影响程度的一种研究方法。事件研究法由Dolley(1933)首次提出,并将其运用于普通股股票分割的市场效应研究。随后经过Ball和Brown(1968)进一步完善,使其在证券市场研究中得到了更为广泛的运用。目前,该研究方法已较为成熟。

事件研究法对证券市场的有效性要求较高,如果将其用于证券市场有效性较差的国家,研究结论可能会出现一定程度的偏差。但李俊贤等(2009)和朱孔来等(2013)研究表明,我国证券市场已经达到弱势有效水平,因此,应用事件研究法在我国具有一定实现基础。另外,事件窗口期和清洁期的选择主观性较强,如果窗口期较短,则难以囊括事件的全部影响,窗口期较长则会将其他因素的影响涵盖进来,因此在选择窗口期和清洁期时需要综合考虑。

(二)研究假设

由于内地资本市场个人投资者占比较大,而“港股通”对个人投资者有较高的投资门槛限制(账户余额不低于50万元),进而限制了香港股市的资金流入。此外,由于内地投资者偏好短期投资,而香港资本市场较为成熟,短期投资获利的可能性较小,从而降低了其对内地投资者的吸引力,这进一步制约了香港股市的资金流入。相比而言,“深股通”首批开通的881支股票均为新增投资品种,而“港股通”方面仅比“沪港通”多开通102支新股,较大的选股空间有利于吸引港资流入,但深市股票偏高的估值水平可能会成为限制其股价上涨的空间。基于上述分析,提出研究假设一:

表1 “深股通” 样本公司不同窗口期的CAR及检验结果表

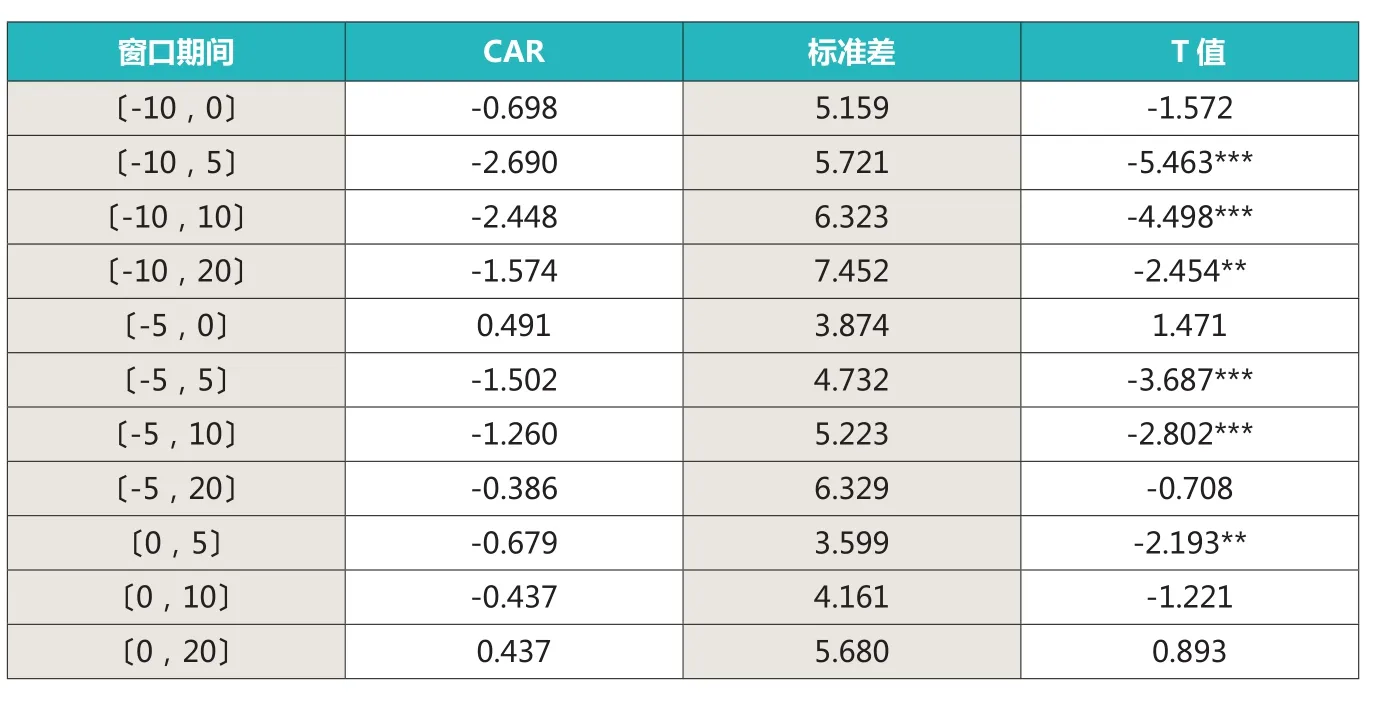

表2 “港股通” 样本公司不同窗口期的CAR及检验结果表

表3 主板样本公司不同窗口期的CAR及检验结果表

H1:“深港通”的开通对“港股通”样本公司的股价有显著负影响,而对“深股通”样本公司的股价有正影响,但影响幅度有限。

由于香港机构投资者偏好长期投资,且创业板暂不对香港个人投资者开放,加之创业板股票估值偏高,这些因素均不利于创业板股价上涨;虽然中小板股票估值偏高,但由于其对香港个人投资者无限制,且在“深股通”中占比最多等因素有利于港资流入中小板,从而推动其股价上涨;由于高市值、高分红、低市盈率的主板股票对以长期投资为主的香港机构投资者吸引力最大,因此,较多资金的流入有助于推动主板公司股价的上涨。基于上述分析,提出假设二:

H2:“深港通”的开通对创业板样本公司的股价有显著负影响,对主板样本公司的股价有正影响,对中小板公司股价有正影响,但影响程度低于主板。

三、实证研究设计

(一)研究样本选择

本文在首批公布的881支深股和417支港股的基础上,考虑到市场模型法的内在需求,即需要计算每家样本公司的超常收益率,而停牌会导致计算结果的偏差,因此剔除了在清洁期出现连续停牌或者在窗口期出现停牌的股票,最后得到619支深股和391支港股作为研究样本。

(二)数据来源与处理

样本股票的收益率以及停牌情况的确认主要来源于东方财富网旗下的Choice金融终端数据库。样本公司“窗口期”超常收益率等指标的计算主要运用Excel对原始数据进行加工处理完成。样本公司“清洁期”收益率的计算以及对CAR的差异性检验主要运用SPSS完成。

(三)研究模型构建

本文以“深港通”开通当天12月5日为公告日。结合前述对事件研究法局限性的分析,并考虑到我国证券市场处于发展阶段,影响股价变化的干扰因素出现频率较高,本文选择〔-10,20〕这一相对较短的期间为窗口期,同时以〔-110,-11〕为清洁期。

表4 中小板样本公司不同窗口期的CAR及检验结果表

表5 创业板样本公司不同窗口期的CAR及检验结果表

首先利用市场模型法计算窗口期内每家公司的预期收益,用清洁期的收益率和市场指数收益率进行线性回归分析。

四、实证结果与分析

(一)总体市场短期市场效应的结果与分析

1.“深股通”样本公司短期市场效应的结果与分析

首先依据上述模型,运用Excel计算得到“深股通”样本公司不同窗口期的CAR,然后利用SPSS对不同窗口期的CAR进行异于0的单样本T检验,结果见表1。另外,图1反映了“深股通”样本公司在窗口期〔-10,20〕的CAR和AR的变化趋势。

由表1可知,“深股通”样本公司在公告日前〔-10,0〕的CAR为负值且通过了1%水平上的显著性检验,在公告日后CAR基本为正且大都通过了1%或5%水平上的显著性检验。另外,从图1也可以看出,平均超常收益(AR)以公告日为界,基本呈现前负后正的态势,且在公告日达到了最大值。此外,在公告日后12个交易日时,AR和CAR均趋近于0,表明该事件对“深股通”样本公司的异常影响逐渐消失。此结果表明,“深港通”的开通对“深股通”样本公司的影响在公告日前基本为负,在公告日后呈好转趋势,最终在12个交易日后稳定在无明显影响的程度上。从整体上看,“深港通”的开通对“深股通”样本公司的影响幅度不大且影响时间有限,与魏伟(2016)的研究结论一致,该结果也为假设一提供了有力支持。

2.“港股通”样本公司短期市场效应的结果与分析

利用SPSS对“港股通”样本公司不同窗口期的CAR进行异于0的单样本T检验,结果见表2。另外,图2反映了“港股通”样本公司在窗口期〔-10,20〕CAR和AR的变化趋势。

图1 “深股通” 样本公司AR和CAR的变化趋势图

图2 “港股通” 样本公司AR和CAR的变化趋势图

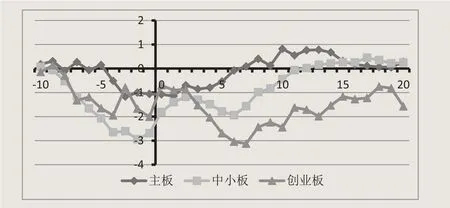

图3 深股样本不同市场的CAR变化趋势图

从表2可以看出,在大部分窗口期CAR都为负值且通过1%水平上的显著性检验,样本公司总体在整个窗口期〔-10,20〕的CAR达到-2.235%,在〔0,10〕和〔0,20〕的窗口期也都低于-2%,且都通过了1%水平上的显著性检验。另外,从图2也可以看出,从公告日开始CAR呈现持续向下趋势,在公告日后12个交易日左右终止下降趋势。此结果表明,“深港通”的开通对“港股通”样本公司整体呈负影响,且影响的持续时间长于“深股通”样本公司。该结论也为假设一提供了部分支持。

(二)“深股通”分市场的市场效应结果与分析

深市不同板块的股票从规模到性质都有较大差异,因此有必要分板块研究“深港通”的开通对“深股通”样本公司的影响。

1.“深股通”主板样本公司短期市场效应的结果与分析

利用SPSS对“深股通”主板样本公司(样本数:185家)不同窗口期的CAR进行异于0的单样本T检验,结果见表3。

从表3可以看出,窗口期在公告日之前〔-10,0〕和〔-5,0〕的CAR均为负且在1%水平上显著,而窗口期在公告日之后〔0,10〕和〔0,20〕的CAR均为正且同样在1%和5%水平上显著。从检验结果整体来看,“深港通”的开通对“深股通”主板样本公司的影响为正,同时以公告日为分界点,影响呈先负后正的态势。

2.“深股通”中小板样本公司短期市场效应的结果与分析

利用SPSS对“深股通”中小板样本公司(样本数:299家)不同窗口期的CAR进行异于0的单样本T检验,结果见表4。

从表4可以看出,大部分窗口期内的CAR通过了1%水平上的显著性检验。且样本公司在〔-10,0〕和〔-5,0〕等公告日前的窗口期CAR大都为负,而〔0,5〕、〔0,10〕、〔0,20〕等公告日后的窗口期CAR则为正。此结果表明,“深港通”的开通对“深股通”中小板样本公司的影响与主板大体相同,同样是正影响且呈先负后正态势。

3.“深股通”创业板样本公司短期市场效应的结果与分析

利用SPSS对“深股通”创业板样本公司(样本数:135家)不同窗口期的CAR进行异于0的单样本T检验,结果见表5。

从表5可知,除〔-5,0〕、〔0,20〕外其他窗口期的CAR均为负值,且大部分通过1%或5%水平上的显著性检验,这表明“深港通”开通对“深股通”创业板样本公司的整体影响为负。

4.“深股通”不同板块样本公司短期市场效应对比结果与分析

在窗口期〔-10,20〕内,“深股通”不同板块样本公司CAR的变化趋势比较见图3。

由图3可以看出,主板和中小板样本公司的CAR变化趋势大体一致:公告日前下跌,公告日后有所回升,最终趋于平稳且为正影响。而创业板样本公司的CAR变化趋势则与前两者明显不同,最突出的是创业板样本公司受到负影响程度最大,且在主板和中小板CAR趋于稳定时其仍有相对较大波动,此表明“深港通”的开通对创业板样本公司的股价有负影响且影响持续时间较长。该研究结果与谢祖平(2014)的研究结论一致,同时也为假设二提供了强有力支持。

五、研究结论及启示

(一)研究结论

通过构建实证模型对样本数据分析发现,“深港通”的开通,初期对“深股通”样本公司的影响总体趋近于0,对“港股通”样本公司有一定程度的负影响,但仍在合理范围内。表明“深港通”开通初期并未对香港和深圳两地股市的股价造成大幅波动,总体运行较为平稳,但长期影响还有待进一步观察。

从分板块比较研究结果看,深港通”开通对“深股通”主板和中小板样本公司有小幅正影响,而对创业板样本公司则有相对较大幅度的负影响。另外,相比主板和中小板样本公司,创业板样本公司CAR受“深港通”开通的影响时间更长且呈震荡波动态势。

(二)启示

“深港通”的开通不仅为当前我国股市的发展注入了新活力,而且也为我国证券市场的国际化和规范化建设奠定了坚实基础。首先,在与国际资本市场接轨的过程中需要对样本公司进行持续跟踪研究,及时发现存在的问题并找到有效解决对策,以稳步推进我国资本市场的改革开放进程。其次,相比成熟市场,我国资本市场尚不够完善,面临的风险也更为复杂,监管部门应在完善制度并尽量减少政策性干预的同时,进一步加强监管,以降低深港两地资本市场资源配置效率的差异。最后,监管部门还可以通过对“深港通”的有效监管,进一步引导内地投资者树立价值投资理念,以遏制并逐渐消除内地资本市场的投机氛围。

作者单位:湖北经济学院会计学院 湖北会计发展研究中心

1.Ball,R., P.Brown. 1968. An Empirical Evaluation of Accounting Income Numbers. Journal of Accounting Research,6(2):159~178.

2.Kent D. Daniel, David A. Hirshleifer, Avanidhar Subrahmanyam. 1998. Investor Psychology and Security Market Under- and Over-reactions. The Journal of Finance,53(6):1839~1885.

3.Lily Fang, Joel Peress. 2009. Media Coverage and the Cross-section of Stock Returns.The Journal of Finance,64(5):2023~2052.

4.孟朝霞.中国资本市场开放:从沪港通到深港通.时代金融.2017(2)

5.屠年松,吴常娟. “沪港通”对中国A、H股市场分割的影响.管理现代化. 2016(2)

6.魏伟.深港通:不争朝夕意在长远.股市动态分析.2016(9)

7.严佳佳,郭玮,黄文彬. “沪港通”公告效应比较研究.经济学动态.2015(12)

8.孙寅浩,黄文凡.为什么不收敛?——基于“沪港通”的A-H股价差实证研究.投资研究.2015(12)

9.谢祖平.深港通利在长远,短期影响不大.证券时报.2014(8)

10.朱孔来,李静静.中国股票市场有效性的复合评价.数理统计与管理.2013(1)

11.李俊贤,梁朝晖.中国证券市场有效性的检验研究.经济研究导刊.2009(33)

12.许从宝,刘晓星,石广平.沪港通会降低上证A股价格波动性吗?——基于自然实验的证据.金融经济学研究.2016(6)