我国上市公司业绩预告前融资融券与内幕交易关系的牛熊市比较

(上海财经大学,上海 200433)

我国上市公司业绩预告前融资融券与内幕交易关系的牛熊市比较

罗杉

(上海财经大学,上海 200433)

本文对我国上市公司业绩预告前融资融券与内幕交易关系的进行牛熊市比较,实证结果发现,业绩预告是好消息的条件下,牛市融资买入额与内幕交易程度之间的回归系数大于熊市融资买入额与内幕交易程度之间的回归系数;业绩预告是坏消息的条件下,牛市融券卖出量与内幕交易程度之间的回归系数大于熊市融券卖出量与内幕交易程度之间的回归系数。

业绩预告;融资融券;内幕交易;牛熊市

投资者在牛市和熊市的投资情绪不同,牛市情绪高涨,可能更喜欢融资买入;熊市情绪低落,可能更喜欢融券卖出。本文从简洁实用、方便计算的角度出发,根据上证综合指数涨跌幅及成交量来判断牛熊市。2011年上证综合指数涨跌幅为-21.68%,成交量为24万亿元,显然为熊市;2012年上证综合指数涨跌幅为3.17%,但成交量仅有16万亿元,不如2011年,还是为熊市;2013年上证综合指数涨跌幅为-6.75%,成交量有23万亿元,还是为熊市;2014年上证综合指数涨跌幅为52.87%,成交量大幅放大有37万亿元,显然为牛市。

一、提出研究假设

业绩预告前,牛市好消息组的融资买入额均值都大于熊市好消息组的融资买入额均值,牛市的内幕交易比熊市的内幕交易更加活跃,因此本章提出研究假设:

H:业绩预告是好消息的条件下,牛市融资买入额与内幕交易程度之间的回归系数(显著)大于熊市融资买入额与内幕交易程度之间的回归系数(显著)。

同样地,业绩预告是坏消息的条件下,牛市融券卖出量与内幕交易程度之间的回归系数大于熊市融券卖出量与内幕交易程度之间的回归系数。

二、变量选取

内幕交易程度是被解释变量,用Minenna(2003)提出的PPD值度量。解释变量是融资融券标的股票融资买入额(单位百万元)和融券卖出量(单位万股),分别用Buy(-t)和Sell (-t)来代表。Buy(-t)代表在业绩预告前第 t 个交易日融资买入额。Sell (-t)代表在业绩预告前第 t 个交易日融券卖出量。选择公司规模Size、估值水平PE、流动性Liquidity、机构持股比例Institution、资产负债率Lever、速动比率Quick、成长能力Growth作为控制变量。这些控制变量是学者在研究内幕交易时常用的。如Beneish and Vargus(2002),贺国生等(2013)使用上市公司的规模;Rozeff and Zaman(1998),何青(2012)使用上市公司的估值水平。

三、回归模型设计

为了检验研究假设H,需建立如下的回归模型

PPD(-t)=β0+β1Buy(-t)+β2Size+β3PE+β4Liquidity+β5Institution+β6Lever+β7Quick+β8Growth+ε

(1)

方程(1)需分牛市和熊市两种情况讨论。业绩预告是好消息的条件下,在牛市时,回归系数β1bull显著为正;在熊市时,回归系数β1bear显著为正;牛市融资买入额与内幕交易程度之间的回归系数β1bull大于熊市融资买入额与内幕交易程度之间的回归系数β1bear,研究假设H得到支持。同样地,业绩预告是坏消息的条件下,牛市融券卖出量与内幕交易程度之间的回归系数大于熊市融券卖出量与内幕交易程度之间的回归系数。

四、实证检验

根据研究假设H,分别检验和对比牛市和熊市时业绩预告前融资融券与内幕交易之间的关系。时间窗口是业绩预告前1个、前3个、前5个和前7个交易日。业绩预告是好消息时,对牛市和熊市时业绩预告前融资买入额与内幕交易之间的关系进行检验。其中,牛市样本256个,熊市样本280个。

时间窗口是业绩预告前1个交易日,即t=1,在牛市时,有样本256个,调整后的R2为18.4%,解释变量Buy(-t)的回归系数β1bull=0.008,在1%的显著性水平下统计显著;在熊市时,有样本280个,调整后的R2为16.2%,解释变量Buy(-t)的回归系数β1bear=0.006,在10%的显著性水平下统计显著。β1bull>β1bear,牛市融资买入额与内幕交易程度之间的回归系数β1bull大于熊市融资买入额与内幕交易程度之间的回归系数β1bear,研究假设H得到实证结果的支持。时间窗口是业绩预告前3个交易日,即t=3,在牛市时,有样本256个,调整后的R2为18.6%,解释变量Buy(-t)的回归系数β1bull=0.005,在1%的显著性水平下统计显著;在熊市时,有样本280个,调整后的R2为16.5%,解释变量Buy(-t)的回归系数β1bear=0.004,在10%的显著性水平下统计显著。β1bull>β1bear,牛市融资买入额与内幕交易程度之间的回归系数β1bull大于熊市融资买入额与内幕交易程度之间的回归系数β1bear,研究假设H得到实证结果进一步支持。

表1 方程(1)回归结果(t=1、3,好消息条件下融资买入额)

注:此表的时间窗口是业绩预告前1和3个交易日,即t=1和3。实际上业绩预告前7个交易日的结果大同小异,不再一一列表赘述。控制变量使用上一年末数据。***、**和*分别表示在1%、5%和10%的显著性水平下统计显著,括号中显示的是t统计量。

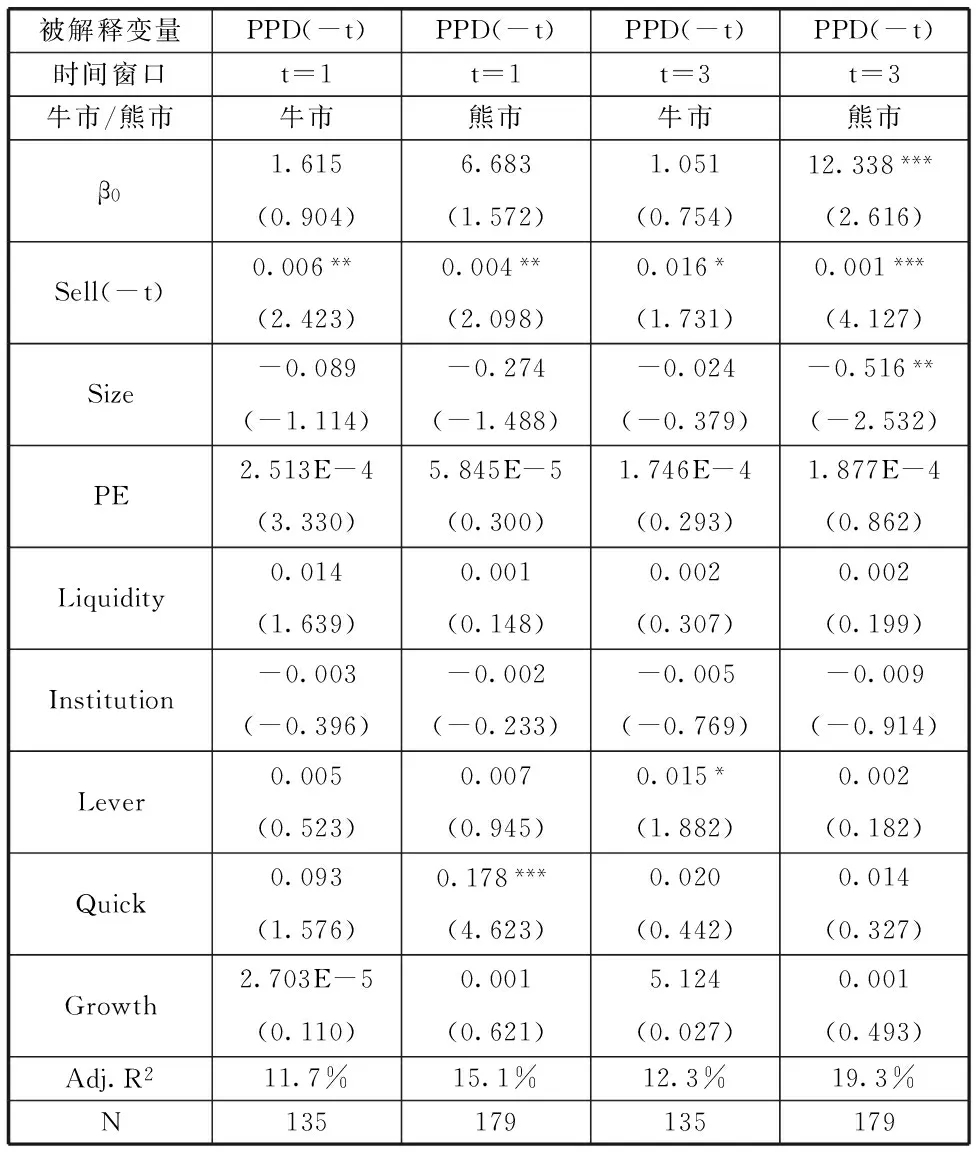

同样,在业绩预告是坏消息时,对牛市和熊市时业绩预告前融券卖出量与内幕交易之间的关系进行检验。业绩预告是坏消息时,牛市样本135个,熊市样本179个。时间窗口是业绩预告前1个交易日,解释变量Sell(-t)的回归系数β1bull=0.006,在5%的显著性水平下统计显著;在熊市时,解释变量Sell(-t)的回归系数β1bear=0.004,在5%的显著性水平下统计显著。β1bull>β1bear,牛市融券卖出量与内幕交易程度之间的回归系数β1bull大于熊市融券卖出量与内幕交易程度之间的回归系数β1bear,研究假设H得到实证结果的支持。时间窗口是业绩预告前3个交易日,牛市融券卖出量与内幕交易程度之间的回归系数β1bull大于熊市融券卖出量与内幕交易程度之间的回归系数β1bear,研究假设H得到实证结果进一步支持。

表2 方程(5.3)回归结果(t=1、3,坏消息条件下融券卖出量)

五、结论

本文的实证结果表明:业绩预告是好消息的条件下,牛市融资买入额与内幕交易程度之间的回归系数大于熊市融资买入额与内幕交易程度之间的回归系数。将好消息替换为坏消息,将融资买入额替换为融券卖出量,研究结果仍然是可靠的:业绩预告是坏消息的条件下,牛市融券卖出量与内幕交易程度之间的回归系数大于熊市融券卖出量与内幕交易程度之间的回归系数。

[1] Beneish M D,Vargus M E.Insider Trading,Earnings Quality,and Accrual Mispricing[J].The Accounting Review,2002,77(4):755-791.

[2] Minenna M.Insider Trading,Abnormal Return and Preferential Information:Supervising through a Probabilistic Model[J].Journal of Banking & Finance,2003,27(1):59-86.

[3] Rozeff M S,Zaman M A.Overreaction and Insider Trading:Evidence From Growth and Value Portfolios[J].The Journal of Finance,1998,53(2):701-716.

[4] 何青.内部人交易与股票市场回报——来自中国市场的证据[J].经济理论与经济管理,2012,(02):61-70.

[5] 贺国生,谢锋,肖瑶.国有、民营控股公司股价对“好”信息的不同反应分析[J].金融研究,2013,(11):167-179.