不确定理论下期权的保险精算定价

彭梅 李翠香

摘要在標的资产价格服从推广的几何刘过程的假设下,利用保险精算方法对欧式期权进行了定价,所得结果满足看涨看跌期权价格之间的平价关系,推广了以前的结果.文章考虑到了市场的不完备性及样本缺少的问题,保险精算和不确定理论弥补了这些不足,可广泛的应用于金融市场的期权定价.

关键词金融工程;期权价格;保险精算

中图分类号F830.9;O212.1文献标识码A

Actuarial Pricing of Option under Uncertainty Theory

Mei PENG,Cuixiang LI

(College of Mathematics and Information Science,Hebei Normal University,Shijiazhuang,Hebei 050024,China)

AbstractUnder the assumption that the underlying asset price process follows the extended geometric Liu process,we give the price of European option by the actuarial approach.The parity relationship between call and put holds.These results extend the previous ones.Insurance actuarial and uncertain theory can avoid the incompleteness of the market and the lack of samples.These methods can be widely used in price option in physical financial market.

Key wordsfinancial engineering;price of European option;insurance actuarial approach

1引言

随着金融市场的迅猛发展,衍生品市场也逐步受到人们的重视,对期权定价的研究也引起更多学者的关注.Black和Scholes(1973)[1]首次提出了期权定价理论,并给出B-S定价模型,开启了期权研究的大门.之后许多学者研究了期权的定价问题.传统的定价方法大都是基于概率理论,需要样本去估计概率分布.但是当没有样本可利用的时候,就不得不去请教行业内专家去估计事件发生的置信度.为了更理性地处理置信度,刘[2]提出了不确定理论.不确定理论是基于规范性、自对偶性、次可列可加性、乘积公理之上的一个数学分支,为期权定价开辟了新的思路.

刘(2009)[3]假设股票价格St服从不确定微分方程,并给出了欧式看涨期权和看跌期权价格公式CL(S0,0)和PL(S0,0).

王国帅和赵佃立(2016)[4]证明了刘给出的看涨和看跌价格公式不满足平价关系式CL+Ke-rT≠PL+S0,从而不满足无套利原则.为了解决此问题,他们找到了风险中性不确定测度Q下St的分布函数Φt(x),并得到欧式看涨看跌期权的定价公式CW(S0,0)和PW(S0,0)且满足平价关系式.

Bladt和Rydberg(1998)[5]提出了期权定价的保险精算方法.其基本思想是无风险资产按无风险利率贴现,风险资产按期望收益率贴现.该方法对金融市场和价格过程不做任何要求.

基于不确定理论,用保险精算方法对期权进行定价是有价值.

2预备知识

定义1[2]设ξ是一个不确定变量,则ξ的不确定分布Φξ(x)定义为

其中M表示不确定测度.

定义2[2]设ξ是一个不确定变量,如果ξ的不确定分布

则称ξ为期望为μ,方差为σ2的正态不确定变量,记作ξ~N(μ,σ).

定义3[2]设ξ是一个不确定变量,则ξ的不确定期望为

其中上式中的两个积分至少有一个是有限的.

若ξ具有不确定分布Φξ(x),则上式可写成

若ξ具有规范不确定分布Φξ(x),则不确定期望可写成

其中Φ-1ξ(α)为Φξ(x)的逆分布.

引理1[2]设ξ和η是有有限期望值的相互独立的不确定变量,则对任意的实数a和b有

定义4[2]若不确定过程Ct满足以下三条:

(i)C0=0且几乎所有样本路径都是Lipschitz连续的;

(ii)Ct有平稳独立增量;

(iii)增量Cs+t-Cs是期望为0,方差为t2的正态不确定变量,

则称不确定过程Ct为标准刘过程.

引理2[2]设f(x)是黎曼可积函数,则对任意s>0,刘积分Ys=∫s0f(t)dCt是一个正态不确定变量,且

当a≥1时,反常积分发散于+∞.

证毕

3参数依赖于时间的欧式看涨看跌期权的保险精算定价

以下假设股票价格服从下列UDE

其中μ(t),σ(t)为t的连续的确定函数.

定义5到期日为T,执行价格为K的欧式看涨期权和看跌期权在0时刻的保险精算价格分别定义为

其中r(t)为无风险利率,∫T0β(t)dt表示St在[0,T]上产生的期望收益率,即

引理5若资产价格ST满足UDE(5),则St在[0,T]的期望收益率为

证明若资产价格St满足UDE(5),则由引理3得

由(3),引理1及引理4可得引理5.

证毕.

由引理2可知

定理2在定理1的条件下的看跌期权在0时刻的保险精算价格为

证明过程同定理1.

定理3在定理1的条件下

证明式(9)可写成

由式(12)和(13)得式(10).

证毕.

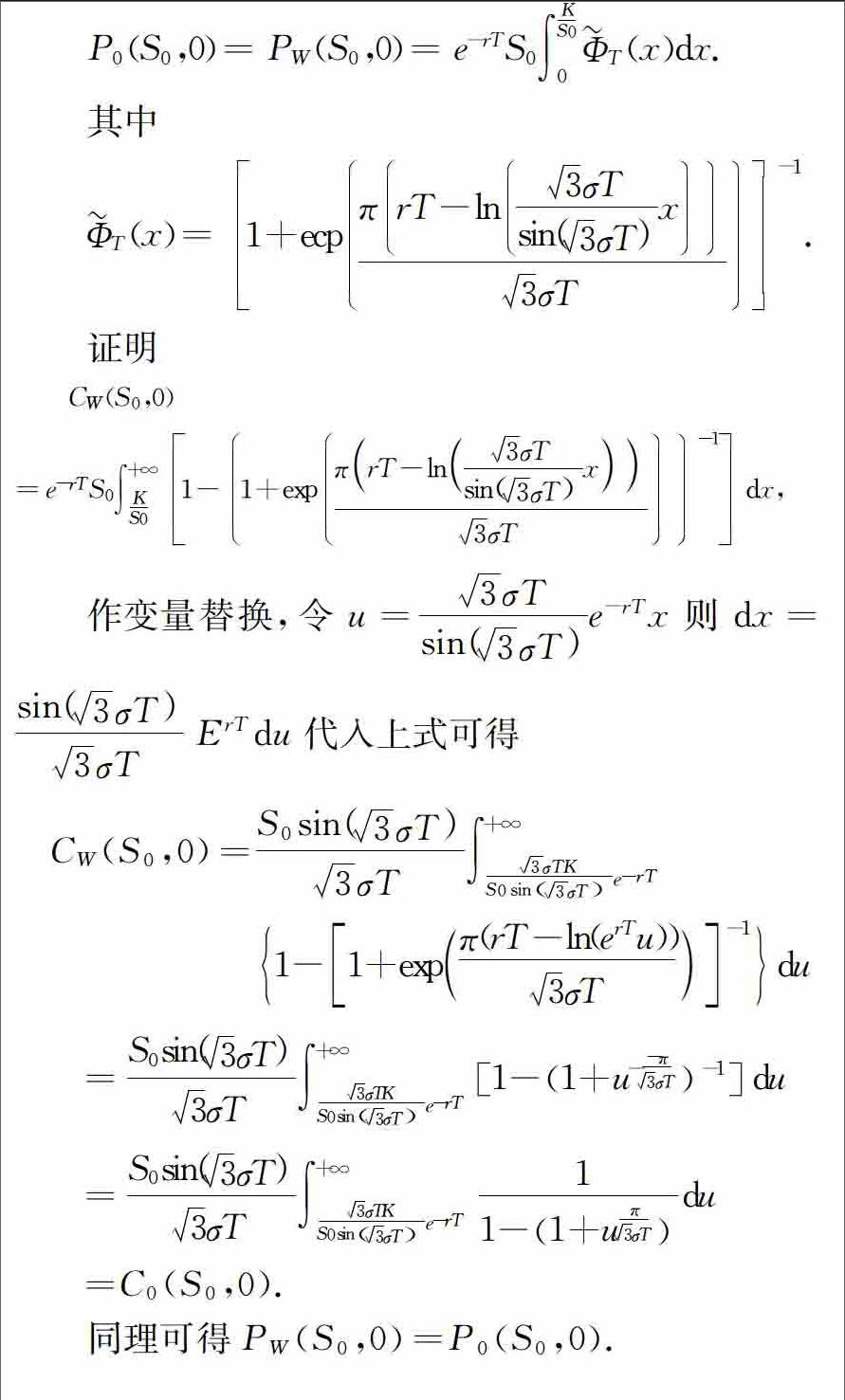

推论1当参数μ,σ,r是常数且3σT<π时,看涨期权和看跌期权在0时刻的保险精算价格分别为

推论2在推论1的条件下,

.

4结论

基于不确定理论,利用保险精算方法对参数依赖时间的欧式期权进行了定价.得到欧式看涨看跌期权价格,并验证它们满足平价关系式.与风险中性测度下得到的期权价格进行对比,结果一致.这说明通过保险精算方法得到的期权价格满足无套利原则,更贴近实际市场情况.

参考文献

[1]Black F,Scholes M.The Pricing of Option and Corporate Liabilities[J].The Journal of Political Economy,1973,81(3):637-659.

[2]Liu B.Uncertainty theory[M].2nd,Berlin,Springer-Verlag,2007.

[3]Liu B.Some research problems in uncertainty theory[J].Journal of Uncertain Systems,2009(3):3-10.

[4]王国帅,赵佃立.基于不确定理论的风险中性测度及其在欧式期权定价中的应用[J].经济数学,2016,33(2):23-28.

[5]M.Bladt,T.H.Rydberg.An actuarial approach to option pricing under the physical measure and without market assumptions[J].Insurance:Mathematics and Economics,1988,22(1):65-73.endprint