基于全球流动性背景下的新兴资本市场收益研究

张一

摘要随着在全球金融一体化程度不断加深,全球流动性状况对于新兴市场资产价格的影响备受关注.构建了反应主要发达国家与新兴市场国家对全球货币数量影响的广义流动性指标,并以波动率指数作为反映市场情绪的变量将市场分为平稳期和压力期.通过建立非线性面板门限回归模型考察了全球流动性状况对于金砖五国资本市场的非线性影响,结果表明在金融市场繁荣期,流动性过剩对于资产价格起到了明显的正向带动作用;而在市场衰退期间,流动性的释放并没有对资产价格的提升产生显著的影响.

关键词金融工程;波动率指数;面板门限回归模型;全球流动性;新兴市场

中图分类号F810.30文献标识码A

Research on the Returns of the Emerging Capital Market based on the Background of Global Excess Liquidity

Yi ZHANG

(School of Management Science and Engineering,Central University of Finance and Economics,beijing ,100081,China)

AbstractWith the deepening of the degree of global financial integration,the effect of global liquidity surplus on the asset prices of emerging markets has attracted more attention.In this paper,we construct the generalized liquidity index of the main developed countries and emerging market countries on the global monetary environment,and the volatility index is used as a variable to reflect the market sentiment,which can be divided into stationary stage and pressure stage.Using a panel threshold model,we find that in a period of global investors high risk appetites,global excess liquidity is a positive determinant of asset prices in emerging market countries.However,the link between the two variables changes when global risk aversion strengthens.

Key wordsfinancial engineering;volatility index;panel threshold model;global liquidity;emerging markets

1引言

2008年全球金融海嘯的爆发对世界经济和金融格局产生了深远的影响,全球经济至今为止仍处在后危机时代的背景下.为了应对此次危机,世界各国央行均以凯恩斯主义经济学为理论依据,采取极端宽松的货币政策向市场注入流动性,以期能阻止金融机构的持续恶化以及实体经济的衰退.这些货币政策就包括大幅降低基准利率,定向收购金融机构有毒资产并向银行注资,增加信贷,增加基础设施建设以及量化宽松等非常规货币政策工具.政府的积极干预取得了一定的效果但也同时令人忧虑,一方面,实体经济的复苏之路并不如想象中的顺利,各个主要经济体的经济增长速度仍远低于危机爆发前;另一方面,在这种宽松的流动性环境下,很多国家的资本市场却再度活跃,美国、英国、法国以及香港等国家和地区的股票指数甚至超过了金融危机前的最高点.这种实体经济与虚拟经济表现的严重背离值得关注和警惕.

实际上,回顾上世纪八十年代以来发生的历次金融危机,每次都经历着金融市场的萧条-复苏-繁荣的循环,这背后往往是货币市场流动性的紧缩-宽松-泛滥的周期过程.流动性对于资产价格的影响越发引起理论界和实务界的关注.为此大量学着做出了富有成效的研究工作.Baks和Kramer(2012)发现G7国家的股票价格显著的受到全球流动性的正向影响[1],而Belke(2014)的研究则表明11个OECD国家的商品价格并不会受到国际流动性增长的影响[2].Darius和Radde(2013)分别研究了国际资金环境对于本国房地产市场的影响以及股票市场的影响,结果发现其对房地产市场的影响显著而对股票市场的影响不显著[3].以上这些研究者在计量方法上使用的均是VAR模型,并通过脉冲-响应函数进行定量分析.还有其他一些学者研究了国际流动性对于大宗商品价格的影响,如Beckmann(2013)[4],Ratti和Vespignani(2014)等[5].

针对全球流动性与新兴资本市场间的关系影响的研究工作也较为常见.Chudik和Fratzscher(2010)的研究表明当金融危机爆发的时候,新兴市场过家相较于发达国家更容易受到流动性枯竭的影响,从而对本国资产价格产生剧烈冲击[6].Hansen(2012)对于2003至2009年的相关数据进行了实证研究,结果表明在市场繁荣期间,全球流动性充裕对资本价格的上涨起到了较强的助推作用[7].Matsumoto(2013)仅针对北美新兴市场也得出了类似的研究结论[8].

我国学者对这个问题也进行了一定的研究.陈继勇和袁威等(2013)分析了1998至2011年间股票市场经历了大涨和大跌背景下货币环境与资产价格的关系,结果表明流动性状况在资产几个行为中扮演了重要的角色[9].戴晓凤和何芳(2012)分析了影响我国股市流动性的因素,研究发现,交易量与流动性正相关,股票价格及股票收益率的波动性与流动性呈负相关关系,但当流动性选取的指标不同时,股票价格对其影响也是存在差异的 [10].朱慧明和樊梦婷(2017)针对国际原油价格对股市波动影响效果,提出极端分位回归的模型检验方法.利用金融时间序列数据,通过加入结构突变,构建分位回归模型分析股票收益问题,根据中国等原油进出口国家股市收益进行实证分析,研究变量之间的相依关系[11].endprint

主要研究了全球流动性状况对于新兴市场国家资本市场的影响.为了更为全面地衡量全球金融市场的流动性状况,选择全球十个主要发达国家和新兴市场国家的货币总量设定流动性指标.同时,考虑到流动性对于资产价格的非线性影响,以波动率指数作为全球避险情绪的衡量,并以此将金融市場的演化分为平稳期和危机期,通过建立非线性面板门限回归模型,考察了流动性对于资产价格的非线性影响效应.

2数据与变量选择

为了研究全球流动性对于新兴市场资产价格的影响,以股票市场收益率作为被解释变量,所考察的市场包括巴西、俄罗斯、印度、中国以及南非五个最大的新兴经济体市场.这五个国家也被称为金砖五国,其对全球金融市场的影响越来越大,本国的货币政策也会受到全球资本市场的关注.所选择数据为1995年第三季度至2014年第四季度.

在对全球流动性的衡量上,采用如下的方法进行指标设计:首先,搜集全球主要经济体的广义货币总量数据以及GDP数据,这些经济体包括美国、欧盟、英国、日本、巴西、俄罗斯、印度、中国以及南非;其次,将货币总量以及GDP总量均按当季汇率折算成美元,并将折算后的各个经济体数据加总,从而得到“全球货币总量”以及“全球GDP总量”;最后,用“全球货币总量”除以“全球GDP总量”,比率大小即代表了当前全球流动性过剩情况.为了避免内生性,在具体计算每一个新兴市场所面临的全球流动性时,用“全球货币总量”以及“全球GDP总量”分别减去本国的货币总量和GDP总量,然后相除所得到的结果即为市场i在t时刻所面临的全球流动性M0Yit.与此前的相关研究工作相比,的区别在于考虑进了新兴市场货币当局对全球流动性的影响,更加符合现实中的情况,而以往这类研究往往仅关注美联储或是欧洲央行等发达地区货币政策对全球流动性的影响,存在一定的局限性.

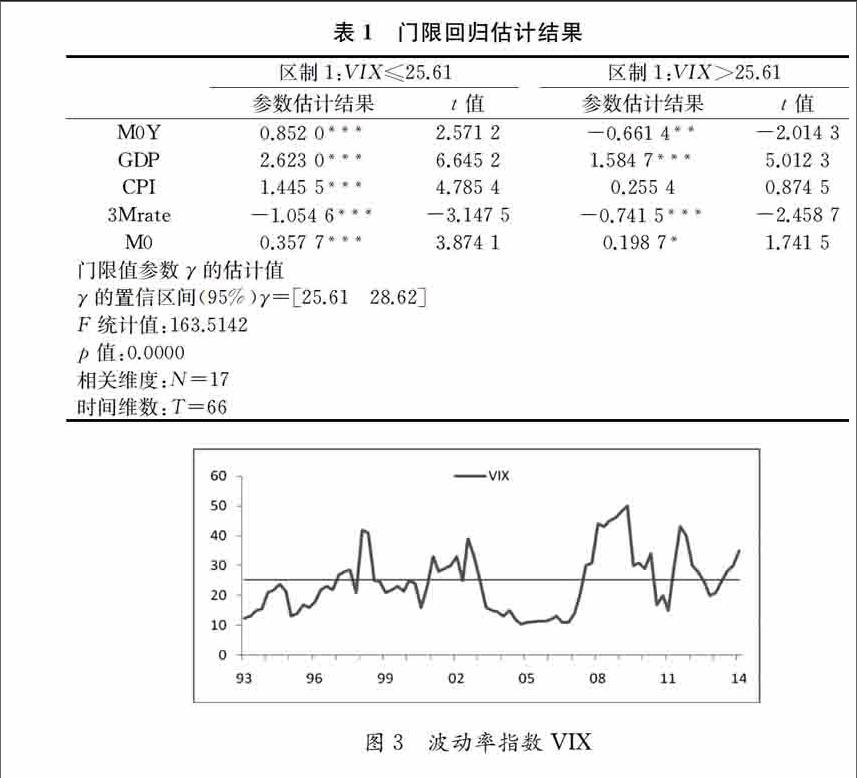

图1和图2显示了不同地区以及全球总体的货币供应量情况,可以看出,自上世纪90年代中期开始,全球流动性出现了快速的增长.这主要是由当时的经济以及金融环境所造成的,首先是日本央行为了挽救国内经济的持续萧条,不断地降低利率向市场释放了大量的流动性,此后在1999年随着欧元区的成立,欧洲央行为了促进欧元区国家的经济发展也向市场注入了大量的流动性.在2000年互联网泡沫破灭以及2001年美国遭受911恐怖袭击的背景下,美联储为了提振美国经济又继续在此后数年内维持着接近于0的低利率水平,直到次贷危机爆发.在美国次贷危机所引起的全球金融海啸爆发后,全球经济陷入到衰退中,各国央行不仅实施着极为宽松的货币政策,甚至采用了量化宽松等非常规货币政策手段,导致全球的流动性处于极度扩张的态势.

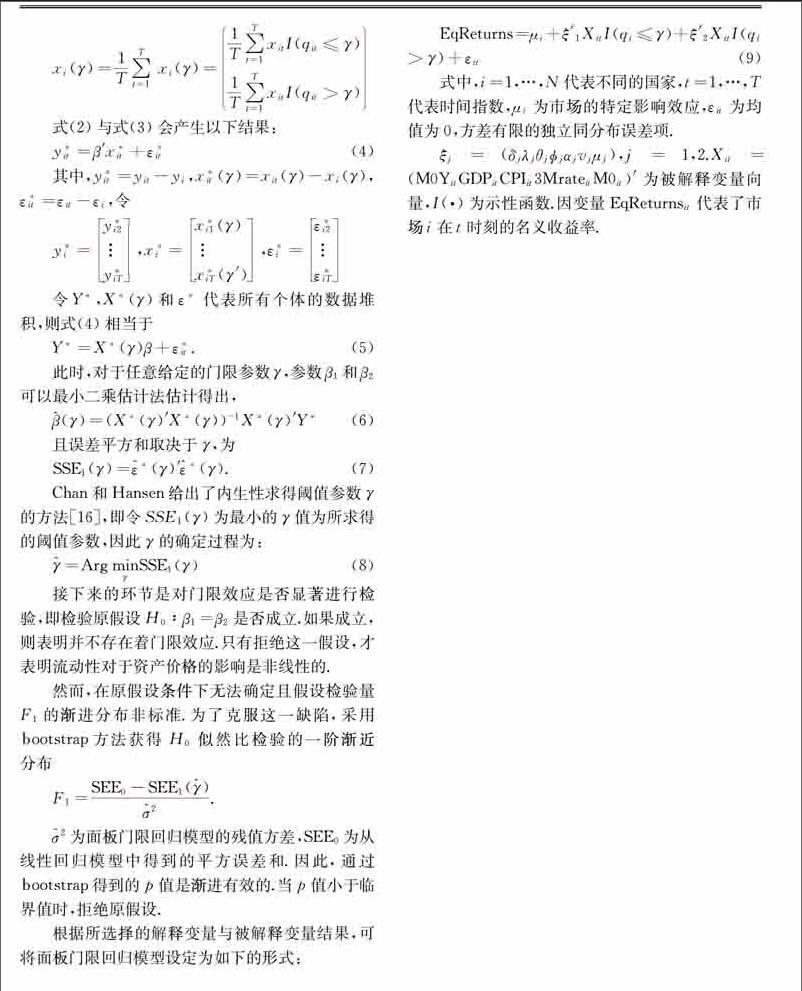

除了全球流动性变量之外,还选择了若干宏观经济变量作为解释变量,这些变量通常都被选择用于资产定价模型的构建中,这些解释变量包括GDP增长率、通货膨胀率CPI以及3个月的银行同业拆借利率(3Mrate).最后是区制转换变量的选择,该变量应体现出全球投资者情绪的转换.以往的研究结果表明,标普500指数的隐含波动率指数VLX是一个良好的指标,因此沿用这一做法,将VLX作为区制转换变量.

3模型方法

为了检验全球流动性过剩对于新兴市场资产价格的影响,文本采用面板门限模型对相关数据进行分析.Hausman和Wongswan(2014)[12],Kim和Nguyen(2013)[13]等对该问题也进行了一定程度的研究,结果表明当美联储采用宽松的货币政策时,会对新兴市场资产价格起到抬升的作用.但以往这些研究关注的仅仅是美国或是少数发达国家货币环境对全球资产价格的影响,鲜有文献从全球金融市场的流动性状况出发考虑这一问题,这也是与以往研究的主要区别之一.同时,与以往研究大多采用线性方法分析不同,考虑了全球流动性对于新兴市场资产价格的非线性影响,即当金融市场避险情绪随着外部环境变化而发生逆转的时候,资产价格受流动性影响的门限效应.Kadilli(2014)研究了一组发达国家资产价格可预测性问题,发现包含平稳期和危机期的取值转换模型对数据的拟合效果要明显优于线性回归模型[14];类似的,Gang和Li(2015)发现S&P500指数收益率和波动率指数VIX的相关性呈现出明显的非线性和非对称性,收益-风险行为取决于相关性情况以及对风险的感知程度[15].采用全球投资者情绪指数作为金融市场演化阶段的判定指标,将金融市场区分为平稳期和危机期.最新的研究文献表明,全球避险情绪的转换会导致全球过剩流动性对于资产价格的影响方向,这也是的前提研究假设.

具有个体影响效应的面板门限回归模型可以表示为如下的形式:

式中I(·)为示性函数,qit为门限变量,γ为最优阈值,i和t分别表示横断面与时间维度,εit为均值为0,方差为σ2的随机误差项.

因变量yit与门限变量qit均为标量矩阵.回归变量xit为k×1阶解释变量.所有变量均为平稳时间序列故不可能出现伪回归模型.

依据门限变量qit和阈值γ的比较大小结果将观测序列分为两部分.μi表示了模型中个体因素的影响,其大小在平稳期和危机期保持不变,而β1和β2则在两阶段中具有不同的值.式(1)还可表示为:

式中,β=(β′1β′2)′

对式(2)在t时间内取均值得到下式:

式(2)与式(3)会产生以下结果:

其中,

令Y*,X*(γ)和ε*代表所有个体的数据堆积,则式(4)相当于

此时,对于任意给定的门限参数γ,参数β1和β2可以最小二乘估计法估计得出,

且误差平方和取决于γ,为

Chan和Hansen给出了内生性求得阈值参数γ的方法[16],即令SSE1(γ)为最小的γ值为所求得的阈值参数,因此γ的确定过程为:

接下来的环节是对门限效应是否显著进行检验,即检验原假设H0∶β1=β2是否成立.如果成立,则表明并不存在着门限效应.只有拒绝这一假设,才表明流动性对于资产价格的影响是非线性的.endprint

然而,在原假设条件下无法确定且假设检验量F1的渐进分布非标准.为了克服这一缺陷,采用bootstrap方法获得H0似然比检验的一阶渐近分布

2为面板门限回归模型的残值方差,SEE0为从线性回归模型中得到的平方误差和.因此,通过bootstrap得到的p值是渐进有效的.当p值小于临界值时,拒绝原假设.

根据所选择的解释变量与被解释变量结果,可将面板门限回归模型设定为如下的形式:

式中,i=1,…,N代表不同的国家,t=1,…,T代表时间指数,μi为市场的特定影响效应,εit为均值为0,方差有限的独立同分布误差项.

为被解释变量向量,I(·)为示性函数.因变量EqReturnsit代表了市场i在t时刻的名义收益率.

4实证结果

面板门限回归模型的应用前提是所有变量均为平稳时间序列,根据ADF检验结果,所选取的变量均为平稳序列.

在对样本数据门限效应的检验中,采用前文所述的bootstrap方法生成300组替代数据,得到F检验统计量及相应的p值,结果拒绝原始数据为线性结构的原假设,即数据表现出明显的非线性特征.对于波动率指数VIX()的门限值估计结果为,在95%显著水平上的置信区间为[25.6126.85].

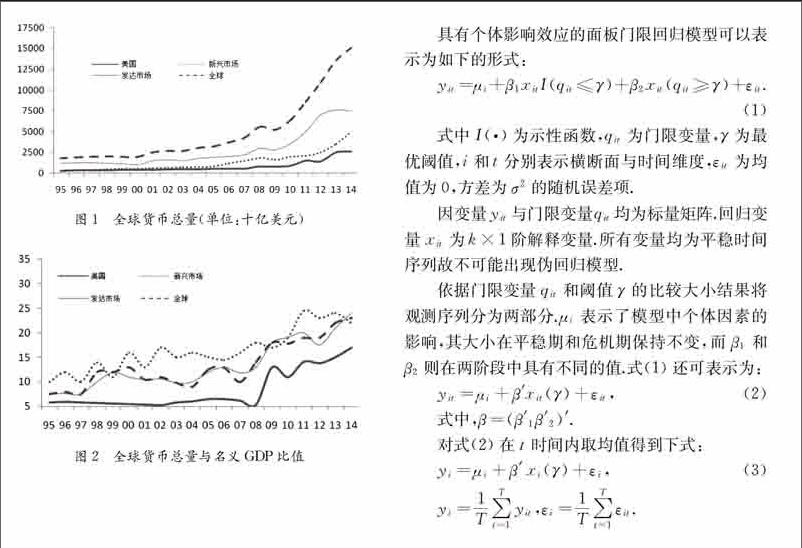

接下来将对模型在不同区制内的回归参数结果进行估计.根据Hansen的研究工作,每一个区制所包含的数据数量应至少为样本总和的5%,模型估计的结果包括代表全球过剩流动性的变量(M0Y),国内流动性变量(M0),以及三个主要控制变量(GDP,CPI,3Mrate).估计结果如

正如前文所提,以波动率指数VLX为依据将金融市场的演化过程分为平稳期和危机期两个连续的阶段(见图3).当VIX小于门限值时,代表全球避险情绪在下降,金融市场处于平稳期间,此时全球流动性过剩对于新兴市场资产价格的影响是正向的.在此阶段估计出的回归参数结果为0.85且极其显著.然而,随着全球避险情绪的增加,即当VIX大于门限值时,全球金融市场进入到危机期(压力期)阶段,全球流动性环境对新兴市场资产价格起到负向带动的作用,此时回归系数为-0.628且在5%的显著度上显著.

以上研究结果与此前的研究结果表现出一定程度的一致性.如Weise,Peersman和Smets[17]等均研究了流动性过剩与资产价格走势的相关关系,且其影響存在着非对称性.但以往的这类研究在衡量流动性的时候,仅关注了美国中央银行的货币政策所产生的流动性对资产价格的影响.与此不同,将全球主要发达市场国家和新兴市场国家的货币环境状况均纳入到考虑范围内,从而从一个更加全面的角度考察了全球流动性对新兴市场国家的影响.其次,以往的研究虽然证实了流动性对于资产价格的影响存在着非对称性,但并没有建立起有效的实证方法来对这一现象进行定量分析,因此往往仅关注特定时期如危机期间流动性与资产价格的关系.从全局出发,建立起较长时间跨度内的非线性面板门限回归模型,更为全面的考察了全球流动性过剩对新兴市场国家资产价格的非线性影响,并得出相关结论.造成这一结果的主要原因可以理解为是投资者对风险的偏好发生了扭转所导致的:在市场繁荣期,投资者对风险资产的投资偏好增强,促使价格不断推高,与此同时银行在市场繁荣期兼具有更强的信贷冲动,加剧了流动性的释放并进一步推高了资产价格.但在市场盛极而衰,开始不如萎缩周期的时候,以上情况均开始出现逆转,由于投资者的风险偏好降低,且银行在放贷的时候会更加趋向于保守,从而对资产价格起到抑制作用.

实证的研究结果与Kontonikas(2014)类似,他考虑了美国在1989至2012年间美国股市收益率和联邦基金利率之间的关系,结果表明2008年的美国次贷危机对这种关系产生了强烈的冲击并使得其原本的依赖关系得到转换[18].在金融危机期间,美国股市收益率和非预期的联邦基金利率下调之间存在着明显的负相关关系.这可以解释为在外部金融环境不断恶化的情况下,资金为了更高的安全边际不断地从风险资产中撤离,因此利率的下调成为了资金出逃的机会.同样的,Kishor和Marfatia(2014)也研究了美联储货币政策对欧洲和北美国家市场的影响,发现虽然影响是正向的,但如果把金融危机时期也考虑在内的话,其影响效应会显著下降.综合以上结论可以认为,在金融危机期间,虽然积极的货币政策能够增强市场的流动性,理论上应该对资产价格起到提升的作用,但金融环境的恶化以及降低利率所导致的投资者对于经济环境恶化的预期最终还是压低了相关的风险资产价格[19].

其它的解释变量中主要是指国内的宏观经济变量,从实证结果上来看,其影响对资产收益率的影响是相对稳定的.国内生产总值GDP、通货膨胀率和货币供给对资产收益率影响为正,而3个月的存款利率影响则为负,所有的变量均在1%的显著水平上显著.且无论是在平稳期还是危机期其影响都是持续而显著的.

5结论

自上世纪九十年代中期以来,全球金融市场的流动性一直在持续增加,在几次金融危机的背景下,美联储一直采取较为宽松的货币政策,这令全球金融市场在较长时间内一直处于流动性持续过剩的货币环境中.与此同时,随着全球金融一体化程度的不断加深,以金砖五国为代表的新兴市场越来越受到全球流动性的冲击,其国内资产价格也会随之涨落.随着这些新兴市场国家的不断崛起,其本国的货币政策也产生了较强的外溢性,进一步影响着全球的金融市场以及货币环境.研究的正是在这样的背景下,全球流动性过剩对新兴市场过家资产价格的影响.以往已有不少学者对这一问题进行了深入的研究,并取得了显著的研究成果.但这些研究存在着一定的局限性:首先,在对全球流动性的衡量上,以往的研究仅关注了美联储的相关货币政策对流动性的影响,对于其他发达国家以及新兴市场国家的货币政策考虑不够;其次,得出的结论往往是流动性对资产价格存在着正向的影响关系,但对二者之间存在着的非线性关系揭示不充分.endprint

从一个更为广泛的视角出发,研究了全球流动性过剩对新兴市场资产价格的影响.这些新兴经济体国家主要包括巴西、俄罗斯、印度、中国和南非等金砖五国.在衡量其所面临的全球流动性环境时,采用了一种更为全面的计算法,将美国等五个发达国家市场与这五个新兴市场一起考虑在内,将这十个国家的货币总量按美元进行折算,并除以这五个国家DDP按美元折算后的总和,得到全球流动性指标.此外,还选择了国内GDP、CPI以及3个月银行拆借利率作为解释变量,建立了非线性面板门限回归模型.通过以1995至2014年相关数据为对象进行实证研究,结果表明全球流动性对于新兴市场资产价格的影响是非线性的,在市场处于平稳期时,流动性的宽裕会正向影响资产价格;而在市场处于危机期时,则存在着负向带动作用.

全球一体化程度而不断加深导致国际金融市场对我国这样的新兴市场国家的影响越来越大,我国的金融市场运行即受到国内政策的影响,也受到国际环境的影响.这就要求一定要密切关注国际金融市场环境的变换,并及时调整国内的货币政策工具加以应对,才能保证我国金融市场的平稳、健康运行.

参考文献

[1]Baks,Kramer M.Macroeconomic cycles and the stock markets reaction to monetary policy[J].Journal of Finance,2012,32 (12):260-2616.

[2]Belke A.International channels of the Feds unconventional monetary policy[J].International Journal of Money Finance,2014(44):24-46.

[3]Darius M,Radde A.Global excess liquidity and asset prices in emerging countries:a PVAR approach[J].Emerging Market Review,2013(13):256-267.

[4]Beckmann D D.How do central banks react to wealth composition and asset prices[J].Economic Modelling,2013,29 (3):641-653.

[5]Ratti E,Vespignani W.Pure contagion and investors shifting risk appetite:analytical issues and empirical evidence[J].Journal of Money Finance,2014,35(3):401-436.

[6]Chudik K,Fratzscher.The relationship between index option moneyness and relative liquidity[J].Journal of Futures Markets,2010,20(10):971-987.

[7]Hansen.Functional equivalence between liquidity costs and the utility of money[J].Journal of Monetary Economics,2012,33(1):521-564.

[8]Matsumoto M.Introduction to the symposium issue on money and liquidity[J].Journal of Economic Theory,2013,33(2):23-51.

[9]陳继勇,袁威,肖卫国.流动性、资产价格波动的隐含信息和货币政策选择——基于中国股票市场与房地产市场的实证分析[J].金融研究,2013,33(11):66-79.

[10]戴晓凤,何芳,易孜.基于石油行业影响股票流动性的实证分析[J].经济数学,2012,29(03):60-63.

[11]朱慧明,樊梦婷,贾相华.基于极端分位回归模型的原油股市动态相依关系研究[J].经济数学,2017,34(02):63-69.

[12]Hausman,Wongswan.Macro liquidity risk,money growth,and the crosssection of stock returns[J].Emerging Markets Finance and Trade,2014,19(3):5-19.

[13]Kim C,Nguyen.Excess liquidity and the money market in the euro area[J].Journal of Macroeconomics,2013,31(2):6-17.

[14]Kadilli D.Rethinking banking,Debt discounting and the making of modern money as liquidity[J].New Political Economy,2014,20(3):5-19.

[15]GangC,Li M.Does liquidity matter for money demand in euro area countries?[J].Economics Bulletin,2015,21(11):30-50.

[16]Chan D,Hansen H.Estimation of the liquidity trap using a panel threshold model[J].Applied Economics Letters,2015,27(11):36-54.

[17]Weise,Peersman,Smets.Does money matter in the euro area? Evidence from a new Divisia index[J].Economics Letters,2015,21(4):41-47.

[18]Kontonikas A.Investor sentiment and the stock markets reaction to monetary policy[J].Journal of Finance,2014,32(3):50-70.

[19]Kishor K,Marfatia A.Monetary policy shocks in the Euro area and global liquidity spillovers[J].International Journal of Financial Economics,2014,33(11):205-218.endprint